- Doanh thu quý 2 năm 2024 của TSMC tăng đáng kể, dựa trên hiệu suất mạnh mẽ trong các công nghệ tiên tiến.

- Công nghệ 3nm và 5nm của TSMC là động lực tăng trưởng chính, trong khi công nghệ 2nm được thiết lập để sản xuất vào năm 2025.

- Triển vọng kỹ thuật là tích cực với giá cổ phiếu TSM tăng vượt trội so với các chỉ số chính như S&P 500 và NASDAQ.

I. Phân tích hiệu suất TSMC Q2 2024

A. Hiệu suất phân khúc chính

Điểm nhấn tài chính:

TSMC báo cáo doanh thu hợp nhất là 673,51 tỷ Đài tệ (20,82 tỷ đô la Mỹ) cho quý 2 năm 2024, đánh dấu mức tăng 40,1% so với cùng kỳ năm trước và tăng trưởng 13,6% theo quý. Tính theo đô la Mỹ, con số này thể hiện mức tăng 32,8% so với cùng kỳ năm trước. Thu nhập ròng đạt 247,85 tỷ Đài tệ (7,68 tỷ đô la Mỹ), với thu nhập pha loãng trên mỗi cổ phiếu (EPS) là 9,56 Đài tệ (1,48 đô la Mỹ cho mỗi đơn vị ADR), phản ánh mức tăng 36,3% so với cùng kỳ năm trước. Biên lợi nhuận gộp là 53,2%, biên lợi nhuận hoạt động là 42,5% và biên lợi nhuận ròng là 36,8%, làm nổi bật lợi nhuận ổn định mặc dù chi phí tăng.

Hiệu suất hoạt động:

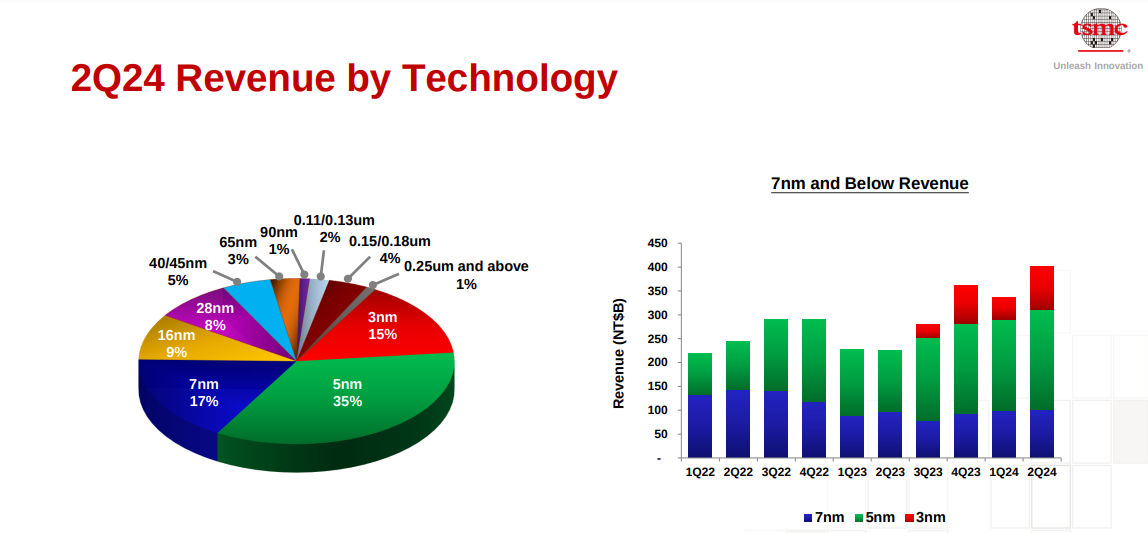

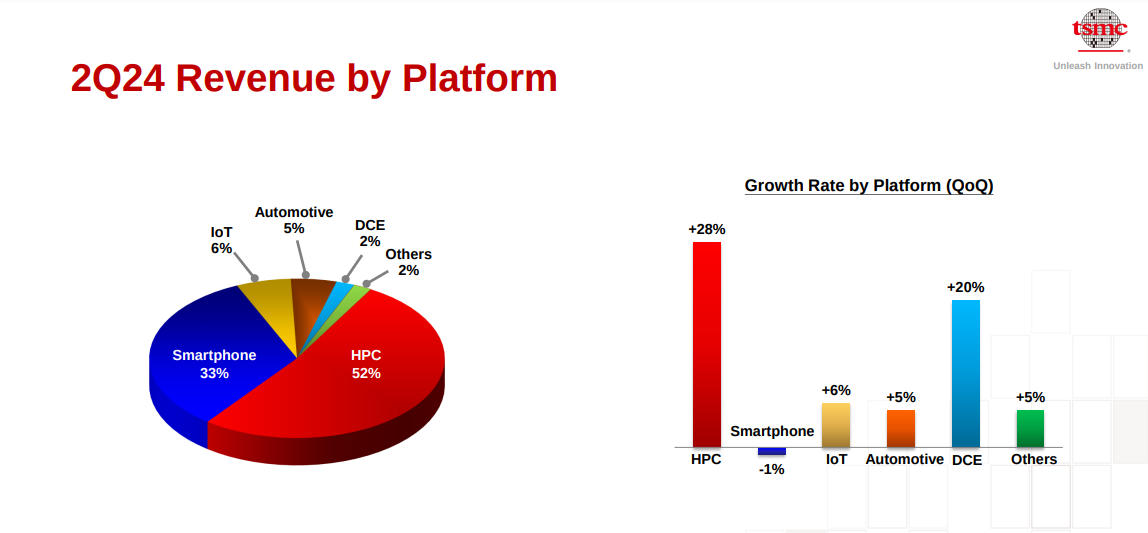

Công nghệ 3 nanomet đóng góp 15% vào tổng doanh thu wafer. Trong khi đó, công nghệ 5 nanomet chiếm 35%. Trong khi đó, công nghệ 7 nanomet chiếm 17%. Cụ thể, các công nghệ tiên tiến (7nm trở xuống) chiếm 67% doanh thu wafer. Phân khúc Máy tính hiệu suất cao (HPC) của TSMC tăng vọt 28% theo quý, chiếm 52% doanh thu quý 2. Phân khúc điện thoại thông minh giảm 1%, trong khi phân khúc IoT và ô tô tăng lần lượt 6% và 5%.

Nguồn: Q2 2024 Presentation

TSMC kết thúc quý với 2 nghìn tỷ Đài tệ (63 tỷ đô la Mỹ) tiền mặt và chứng khoán có thể bán được. Các khoản nợ hiện tại của công ty tăng 23 tỷ Đài tệ, với nợ dài hạn tăng 9 tỷ Đài tệ. Số ngày quay vòng các khoản phải thu giảm xuống còn 28 ngày và số ngày tồn kho giảm xuống còn 83 ngày.

Tiến bộ và đổi mới công nghệ

Trọng tâm R&D của TSMC vẫn mạnh mẽ, với những tiến bộ liên tục trong công nghệ 3nm và 5nm. Công ty cũng đang tiến triển với công nghệ 2nm, dự kiến sẽ đi vào sản xuất hàng loạt vào năm 2025. Công nghệ N2 được thiết lập để mang lại hiệu suất và lợi ích đáng kể về công suất, với N2P và A16 tiếp tục nâng cao danh mục công nghệ của TSMC. Các công nghệ này được thiết lập để cung cấp cải thiện tốc độ 10-15% ở cùng công suất và giảm công suất 25-30% ở cùng tốc độ.

B. Hiệu suất giá cổ phiếu TSM

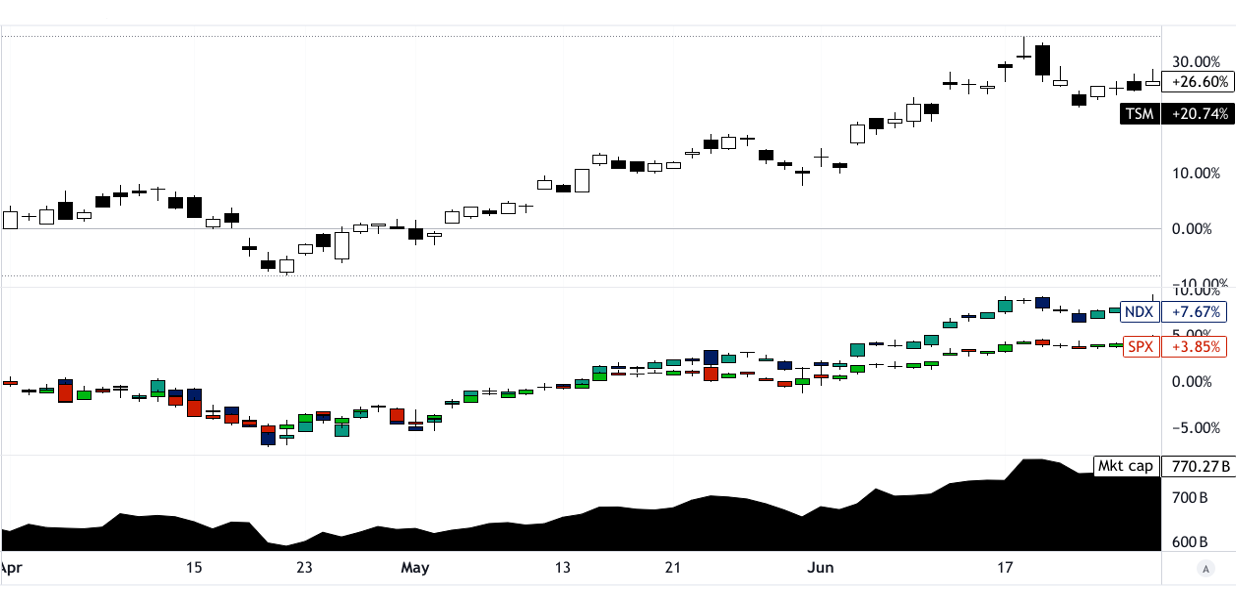

Taiwan Semiconductor (NYSE:TSM) đã chứng minh hiệu suất giá cổ phiếu mạnh mẽ trong quý, với tỷ lệ phần trăm thay đổi đáng kể là 26,6% (mở-đóng), tăng từ giá mở cửa là 137,29 đô la lên giá đóng cửa là 173,81 đô la. Cổ phiếu đạt mức cao là 184,86 đô la và mức thấp là 125,78 đô la, cho thấy sự biến động đáng kể. Hiệu suất này vượt xa các chỉ số thị trường chứng khoán lớn, với S&P 500 chỉ tăng 3,9% và NASDAQ tăng 7,8%. Vốn hóa thị trường mạnh mẽ của TSM là 770 tỷ đô la nhấn mạnh sự thống trị của Phố Wall.

Nguồn: tradingview.com

II. Dự báo cổ phiếu TSM: Triển vọng và cơ hội tăng trưởng

A. Các phân khúc có tiềm năng tăng trưởng

Công ty Sản xuất Bán dẫn Đài Loan (TSMC) tiếp tục chứng minh sự tăng trưởng mạnh mẽ trên nhiều phân khúc. Các quy trình công nghệ tiên tiến của công ty, đặc biệt là trong phạm vi 3 nanomet và 5 nanomet, đã chứng kiến nhu cầu mạnh mẽ, đóng góp đáng kể vào doanh thu của công ty. Điện toán hiệu suất cao (HPC) hiện chiếm 52% doanh thu của TSMC, tăng 28% so với quý trước, nhờ vào nhu cầu về AI và trung tâm dữ liệu. Các phân khúc ô tô và IoT cũng đang tăng trưởng, trong đó ô tô tăng 5% và IoT tăng 6%. Các phân khúc này đang sẵn sàng mở rộng hơn nữa khi nhu cầu về linh kiện bán dẫn trong xe điện và thiết bị thông minh tăng lên. Công ty dự kiến doanh thu hàng đầu trong quý 3 năm 2024 sẽ đạt từ 22,4 tỷ đến 23,2 tỷ đô la. Ở điểm giữa, đây là mức tăng 9,5% theo quý và tăng 32% so với cùng kỳ năm trước.

Nguồn: Q2 2024 Presentation

Dự báo thị trường của TSMC cho năm 2024 dự kiến thị trường bán dẫn sẽ tăng trưởng 10% không bao gồm bộ nhớ, được thúc đẩy bởi các công nghệ AI, HPC và 5G. Thị phần của công ty trong ngành đúc dự kiến sẽ tăng lên 28%, được hỗ trợ bởi vị thế dẫn đầu về công nghệ và cơ sở khách hàng đang mở rộng. Công nghệ N2 đang đi đúng hướng để sản xuất vào năm 2025, với N2P và A16 nâng cao vị thế dẫn đầu của TSMC trong lĩnh vực điện toán tiết kiệm năng lượng và các ứng dụng hiệu suất cao. Công nghệ A16, được thiết kế cho các sản phẩm HPC, hứa hẹn mang lại lợi ích về tốc độ và công suất bổ sung, với kế hoạch sản xuất vào nửa cuối năm 2026.

B. Mở rộng và Sáng kiến Chiến lược

Sáp nhập và mua lại:

TSMC không tập trung nhiều vào việc sáp nhập và mua lại mà thay vào đó tập trung vào tăng trưởng hữu cơ và đầu tư chiến lược vào các năng lực cốt lõi của mình.

Đầu tư nghiên cứu và phát triển:

Cam kết của TSMC đối với R&D được thể hiện rõ qua khoản chi tiêu vốn đáng kể. Đối với năm 2024, TSMC đã phân bổ từ 30 đến 32 tỷ đô la cho các khoản đầu tư vốn, trong đó 70-80% dành cho các công nghệ quy trình tiên tiến. Khoản đầu tư đáng kể này củng cố vị thế dẫn đầu của TSMC trong việc phát triển các công nghệ bán dẫn thế hệ tiếp theo, chẳng hạn như công nghệ 2 nanomet và công nghệ nanosheet A16 sắp ra mắt.

Quan hệ đối tác và hợp tác:

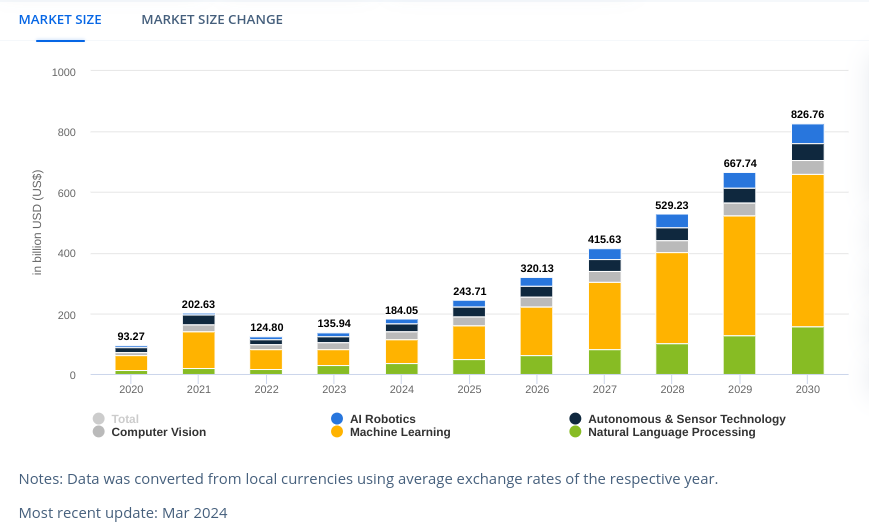

Quan hệ đối tác chiến lược đóng vai trò quan trọng trong chiến lược tăng trưởng của TSMC. Sự hợp tác với các công ty AI và điện toán hiệu suất cao hàng đầu đảm bảo TSMC luôn đi đầu trong những tiến bộ công nghệ. Những quan hệ đối tác này rất quan trọng để phát triển các công nghệ tiên tiến đáp ứng nhu cầu ngày càng tăng của các ứng dụng AI và điện thoại thông minh cao cấp. Doanh thu trên thị trường AI có thể đạt 184 tỷ đô la vào năm 2024. Thị trường có thể có tốc độ tăng trưởng hàng năm là 28,46% (2024-2030).

Nguồn: statista.com

III. Dự báo cổ phiếu TSM năm 2024

A. Dự báo cổ phiếu Taiwan Semiconductor: Phân tích kỹ thuật

Tính đến thời điểm hiện tại, Taiwan Semiconductor (NYSE: TSM) đang giao dịch ở mức 165,77 đô la. Đường xu hướng, được tính toán bằng cách sử dụng đường trung bình động hàm mũ đã sửa đổi, là 150,56 đô la, trong khi đường cơ sở là 148,20 đô la. Điều này cho thấy một quỹ đạo đi xuống cho cổ phiếu trong thời gian tới.

Dự báo cổ phiếu TSM - Mục tiêu giá

Mục tiêu giá cổ phiếu TSM trung bình vào cuối năm 2024 được dự báo là 200,00 đô la. Mục tiêu này được lấy từ động lượng thay đổi cực trong các giai đoạn trung hạn đến ngắn hạn, sử dụng mức thoái lui Fibonacci và mức mở rộng để dự báo. Kịch bản lạc quan đặt cổ phiếu ở mức 222,00 đô la, giả sử động lượng giá tăng vẫn tiếp tục trong xu hướng hiện tại. Ngược lại, mục tiêu bi quan được đặt ở mức 177,00 đô la, dự đoán động lượng giảm tiếp tục.

Dự báo cổ phiếu TSMC - Mức kháng cự và hỗ trợ

Mức kháng cự chính đối với TSM được xác định ở mức 168,92 đô la, với điểm trục trong kênh giá ngang hiện tại ở mức 176,56 đô la. Trong trường hợp biến động tăng cao, mức kháng cự có thể tăng lên 222,27 đô la, với mức kháng cự cốt lõi ở mức 200,69 đô la. Mức kháng cự bổ sung được ghi nhận ở mức 184,20 đô la. Về phía hỗ trợ, mức chính là 169,89 đô la, mức hỗ trợ cốt lõi ở mức 152,43 đô la và trong các kịch bản biến động cực đoan, mức hỗ trợ có thể giảm xuống 130,85 đô la.

Nguồn: tradingview.com

Dự báo cổ phiếu TSM - Chỉ số sức mạnh tương đối (RSI)

RSI cho TSM ở mức 56,47, cho thấy vùng trung lập không có phân kỳ tăng hoặc giảm. Đường RSI đang có xu hướng giảm, cho thấy động lực đang yếu đi.

Dự đoán cổ phiếu TSMC - Đường trung bình động hội tụ/phân kỳ (MACD)

Đường MACD ở mức 14,53, với đường tín hiệu ở mức 12,58 và biểu đồ ở mức 1,950, cho thấy xu hướng tăng. Tuy nhiên, sức mạnh của xu hướng này đang giảm dần, cho thấy động lực giảm giá sắp tới có thể xảy ra.

![]()

Nguồn: tradingview.com

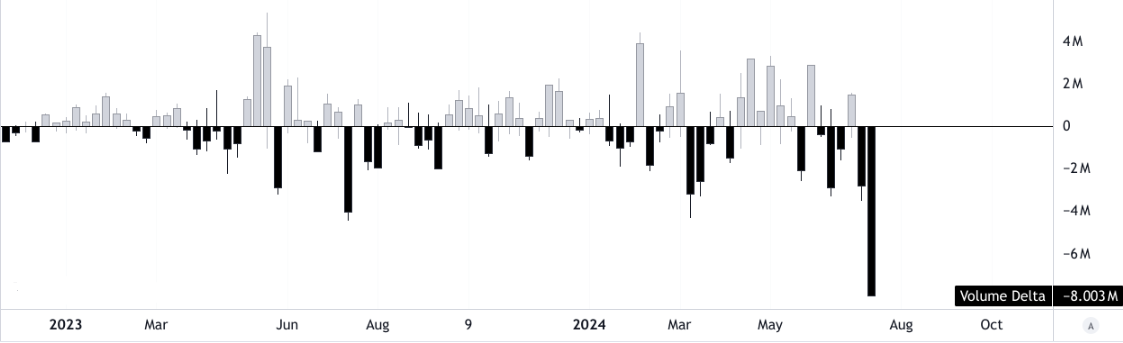

Dự đoán giá cổ phiếu TSM - Xu hướng giá khối lượng (PVT)

Đường PVT ở mức 267,561 triệu, trên đường trung bình động 246,301 triệu, cho thấy động lực tăng giá cổ phiếu. Tuy nhiên, với delta khối lượng là -8,003 triệu (khối lượng tăng ở mức 4,502 triệu và khối lượng giảm ở mức -12,504 triệu), có áp lực bán đáng kể, có thể ảnh hưởng đến biến động giá trong tương lai.

Nguồn: tradingview.com

B. Dự đoán cổ phiếu TSM: Phân tích cơ bản

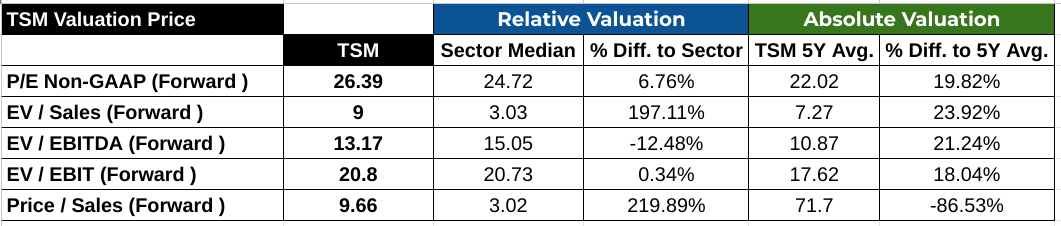

Tỷ lệ P/E (Chuyển tiếp): Tỷ lệ P/E chuyển tiếp của TSM là 26,39, cao hơn 6,76% so với mức trung bình của ngành là 24,72. Điều này cho thấy thị trường sẵn sàng trả mức phí bảo hiểm cho thu nhập của TSM so với các công ty cùng ngành. Tuy nhiên, so với tỷ lệ P/E trung bình năm năm là 22,02, TSM đang giao dịch ở mức bội số cao hơn 19,82%, cho thấy khả năng định giá quá cao dựa trên các tiêu chuẩn lịch sử.

EV/Doanh số (Chuyển tiếp): Tỷ lệ EV/Doanh số chuyển tiếp của công ty là 9, cao hơn đáng kể so với mức trung bình của ngành là 3,03 là 197,11%. Điều này phản ánh giá trị doanh nghiệp cao hơn trên mỗi đơn vị doanh số, điều này có thể cho thấy kỳ vọng về tăng trưởng hoặc lợi nhuận cao hơn. So với mức trung bình năm năm là 7,27, tỷ lệ hiện tại thể hiện mức tăng 23,92%.

Giá/Doanh số (Chuyển tiếp): Tỷ lệ Giá/Doanh số chuyển tiếp của TSM là 9,66, cao hơn 219,89% so với mức trung bình của ngành là 3,02. Sự khác biệt đáng kể này làm nổi bật kỳ vọng cao của thị trường đối với khả năng tạo doanh thu của TSM. So với mức trung bình năm năm, tỷ lệ này đã giảm 86,53%, cho thấy sự khác biệt đáng kể so với chuẩn mực lịch sử của nó.

Nguồn: Analyst's compilation

C. Dự báo của TSM: Tâm lý thị trường

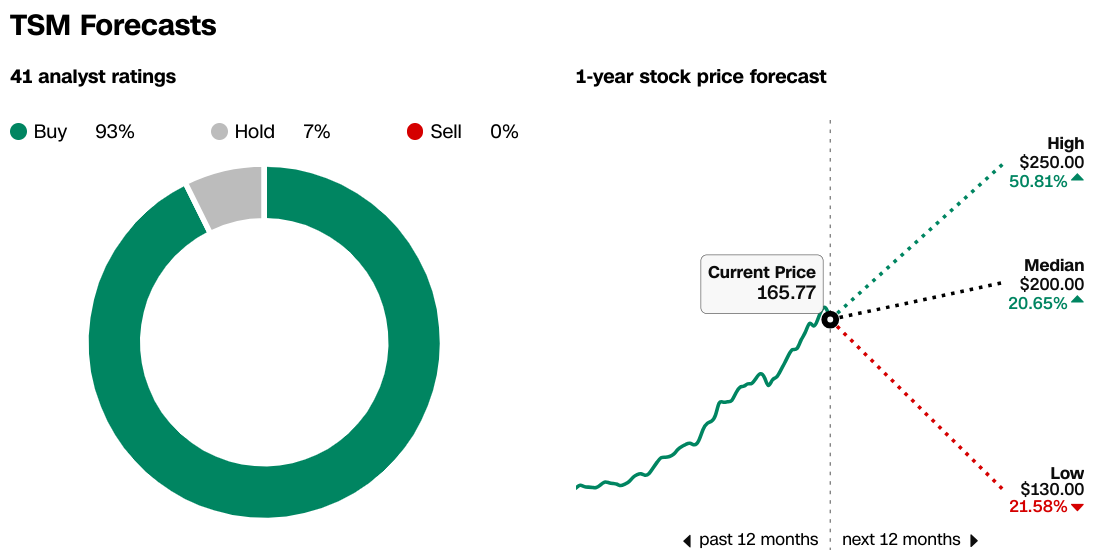

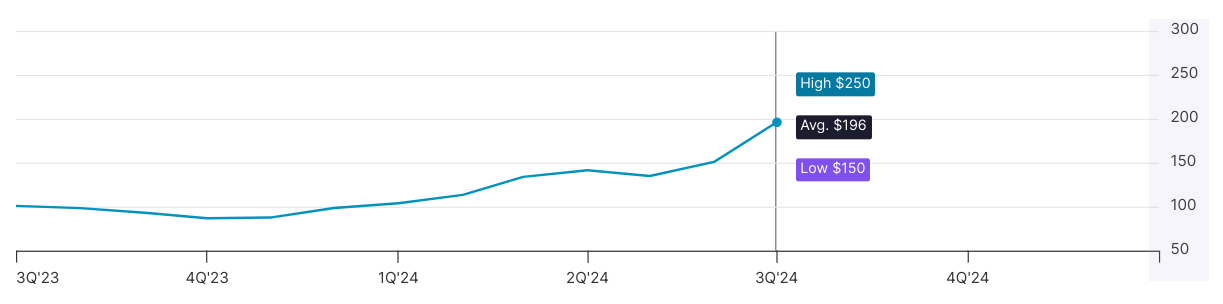

Mục tiêu giá TSM: Tâm lý thị trường đối với TSM vẫn rất tích cực, bằng chứng là xếp hạng phân tích mạnh mẽ và mục tiêu giá.

Theo CNN, trong số 41 nhà phân tích, 93% khuyến nghị "Mua", 7% đề xuất "Giữ" và không ai khuyến nghị bán cổ phiếu. Sự đồng thuận áp đảo này đối với việc mua phản ánh sự tự tin cao vào hiệu suất tương lai của TSM.

Nguồn: CNN.com

Các nhà phân tích đã đặt mục tiêu giá cao nhất của TSM là 250 đô la, mức trung bình là 200 đô la và mức thấp nhất là 130 đô la. Với mức giá hiện tại là 165,77 đô la, mục tiêu trung bình thể hiện tiềm năng tăng giá 20,65%, trong khi mục tiêu cao nhất cho thấy tiềm năng tăng giá 50,81%, báo hiệu kỳ vọng tăng trưởng mạnh mẽ.

Theo Nasdaq.com, các nhà phân tích đã đặt mục tiêu giá đồng thuận của TSM trong 12 tháng là 196 đô la. Phạm vi dự đoán giá TSM trải dài từ mức cao nhất là 250 đô la đến mức thấp nhất là 150 đô la, dựa trên các đánh giá trong ba tháng qua.

Nguồn: Nasdaq.com

Các tổ chức nắm giữ 16,31% tổng số cổ phiếu đang lưu hành của TSM, tương đương với 5.187 triệu cổ phiếu có giá trị khoảng 140.247 triệu đô la. Quyền sở hữu tổ chức đáng kể này nhấn mạnh sự tin tưởng vào đề xuất giá trị dài hạn của TSM.

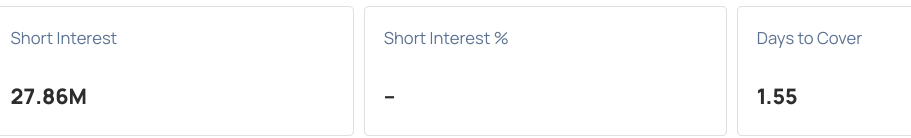

Nguồn: Nasdaq.com

Cổ phiếu TSM có mức lãi suất bán khống là 27,86 triệu cổ phiếu, với 1,55 ngày để thanh toán. Mặc dù dữ liệu về lãi suất bán khống khiêm tốn, nhưng nó cho thấy mức độ bi quan tương đối thấp trong số các nhà đầu tư, củng cố triển vọng tích cực chung của thị trường.

Nguồn: Benzinga.com

IV. Dự báo cổ phiếu TSMC: Thách thức và yếu tố rủi ro

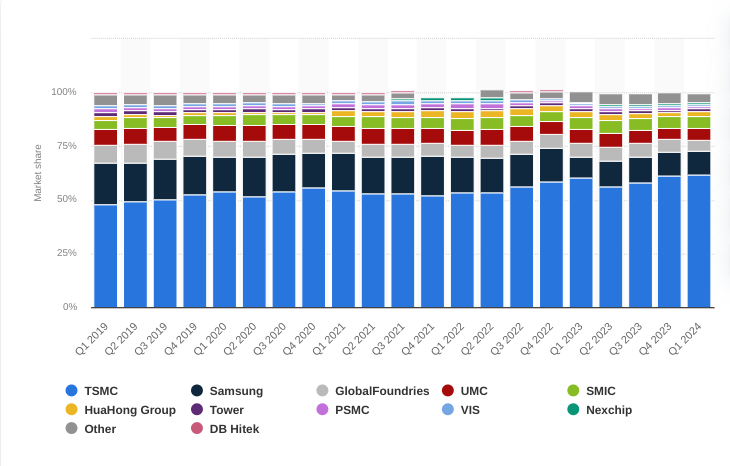

Đối thủ cạnh tranh của TSMC

TSMC phải đối mặt với sự cạnh tranh đáng kể từ một số công ty chủ chốt trong ngành đúc bán dẫn, điều này có thể ảnh hưởng đến thị phần (61,7%) và lợi nhuận của công ty. Các đối thủ đáng chú ý bao gồm:

Samsung Electronics: Là một công ty hàng đầu (chiếm 11% thị phần) trong ngành đúc bán dẫn, Samsung cạnh tranh trực tiếp với TSMC ở các nút tiên tiến như 5nm và 3nm.

GlobalFoundries: Mặc dù không cạnh tranh ở vị trí dẫn đầu, GlobalFoundries vẫn đại diện cho sự cạnh tranh (chiếm 5,1% thị phần) ở các nút trưởng thành hơn. Tập trung vào các quy trình chuyên biệt và các giải pháp sản xuất tiết kiệm chi phí khiến công ty trở thành đối thủ đáng gờm trên thị trường bán dẫn tầm trung.

SMIC: Tập đoàn sản xuất bán dẫn quốc tế (SMIC) của Trung Quốc đang nhanh chóng phát triển năng lực công nghệ của mình, mặc dù phải đối mặt với những thách thức do lệnh trừng phạt của Hoa Kỳ. Với sự hậu thuẫn đáng kể của chính phủ, SMIC đang nỗ lực bắt kịp trong các công nghệ nút tiên tiến (chiếm 5,7% thị phần), nhằm mục đích giảm sự phụ thuộc của Trung Quốc vào hoạt động sản xuất bán dẫn của nước ngoài.

UMC: United Microelectronics Corporation (UMC) tập trung vào các công nghệ chuyên biệt và trưởng thành, cung cấp các giải pháp thay thế cạnh tranh (chiếm 5,7% thị phần) cho các sản phẩm của TSMC trong một số phân khúc nhất định.

Intel: Theo truyền thống là công ty dẫn đầu trong sản xuất chất bán dẫn cho bộ xử lý của mình, Intel hiện đang tích cực tham gia vào lĩnh vực đúc chip với Intel Foundry Services (IFS).

[Thị phần doanh thu của các nhà sản xuất bán dẫn trên toàn thế giới 2019-2024, theo quý]

Nguồn: statista.com

Những rủi ro khác

Căng thẳng địa chính trị: Hoạt động của TSMC tập trung chủ yếu ở Đài Loan, khiến công ty dễ bị ảnh hưởng bởi căng thẳng địa chính trị, đặc biệt là giữa Trung Quốc và Đài Loan. Bất kỳ sự leo thang nào trong những căng thẳng này đều có thể làm gián đoạn hoạt động sản xuất và chuỗi cung ứng của công ty, tác động đến nguồn cung bán dẫn toàn cầu.

Bất ổn kinh tế: Biến động kinh tế toàn cầu, bao gồm lạm phát, thay đổi nhu cầu của người tiêu dùng và thay đổi chính sách thương mại, có thể ảnh hưởng đến hiệu quả tài chính của TSMC. Suy thoái kinh tế có thể dẫn đến việc khách hàng giảm chi tiêu vốn, tác động đến tăng trưởng doanh thu của TSMC.

Tóm lại, Công ty sản xuất bán dẫn Đài Loan (TSMC) đã chứng minh hiệu quả tài chính mạnh mẽ trong quý 2 năm 2024, với mức tăng trưởng doanh thu đáng kể và biên lợi nhuận cao. Các công nghệ tiên tiến, đặc biệt là quy trình 3nm và 5nm, đóng vai trò quan trọng trong việc thúc đẩy sự tăng trưởng này. Điện toán hiệu suất cao (HPC) nổi lên như một phân khúc thống lĩnh, phản ánh nhu cầu ngày càng tăng trên thị trường AI và trung tâm dữ liệu. Bất chấp sự biến động, cổ phiếu TSM có thể hoạt động tốt, khiến cổ phiếu này trở thành một khoản đầu tư đáng mua.

Đối với các nhà giao dịch và nhà đầu tư muốn giao dịch cổ phiếu TSMC thông qua CFD, các nền tảng như ứng dụng giao dịch VSTAR cung cấp trải nghiệm an toàn, cấp độ tổ chức và thân thiện với người dùng. VSTAR, được quản lý bởi CySEC, cung cấp quyền truy cập vào nhiều thị trường khác nhau, bao gồm CFD cổ phiếu TSMC, cho phép các nhà giao dịch tận dụng vị thế thị trường mạnh mẽ và tiềm năng tăng trưởng của TSMC với chi phí giao dịch tối thiểu và thanh khoản sâu.