- Hiệu suất cổ phiếu của Meta không đồng đều với S&P 500, với xu hướng giảm trong ngắn hạn (-1,25%) nhưng có tiềm năng tăng trưởng dài hạn mạnh mẽ (131,81% trong một năm).

- Meta tự hào có cơ sở người dùng khổng lồ, với 3,24 tỷ người dùng hoạt động hàng ngày vào tháng 3 năm 2024, giúp tăng số lượt hiển thị quảng cáo và giá quảng cáo cao hơn.

- Doanh thu tăng 27% so với cùng kỳ năm ngoái trong quý 1 năm 2024 lên 36,46 tỷ USD nhờ các biện pháp quản lý chi phí kỷ luật giúp duy trì tỷ suất lợi nhuận tốt.

- Mặc dù hoạt động thua lỗ trong phân khúc Phòng thí nghiệm thực tế và chi tiêu vốn tăng lên, Meta vẫn lạc quan về tăng trưởng doanh thu, với EPS đồng thuận và ước tính doanh thu có xu hướng tăng lên.

Xu hướng hiệu suất quý 1 năm 2024, các sáng kiến chiến lược và động lực thị trường của Meta cho thấy một tấm thảm về lợi nhuận và rủi ro tiềm ẩn. Trong bối cảnh hiệu suất biến động, phân bổ vốn và hướng dẫn hướng tới tương lai, các nguyên tắc cơ bản của Meta diễn ra với sự pha trộn giữa hứa hẹn và sự không chắc chắn. Bài viết khám phá những điểm mạnh, điểm yếu cơ bản, số liệu định giá và chỉ báo kỹ thuật, cung cấp la bàn để dự đoán giá cổ phiếu Meta cho năm 2024.

Hiệu suất giá cổ phiếu Meta

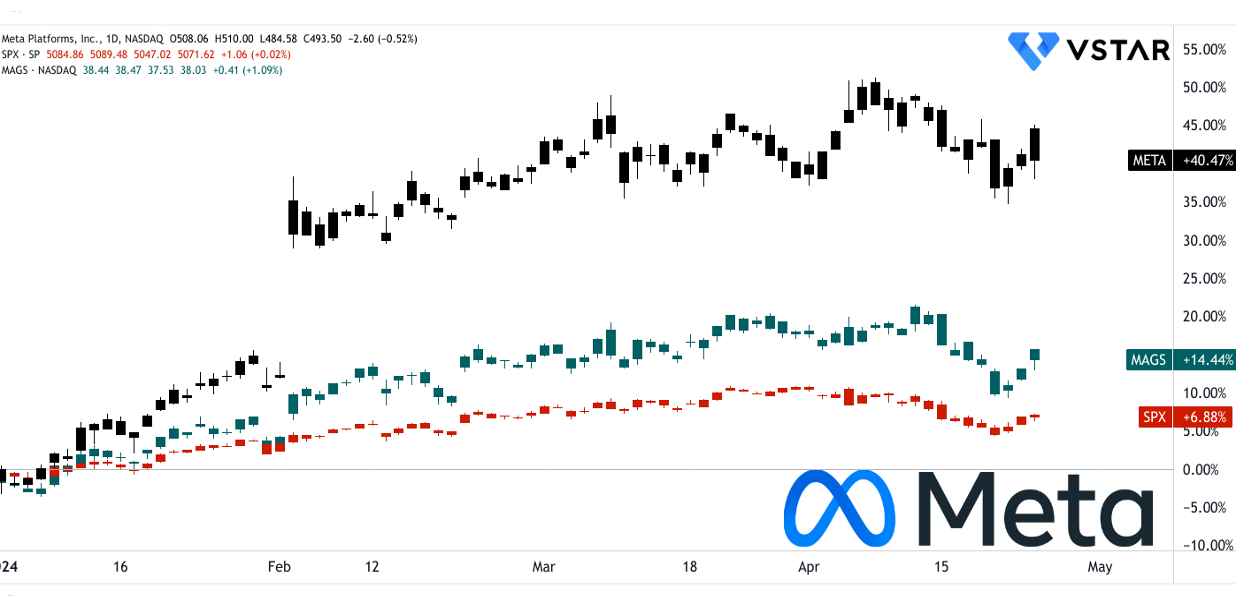

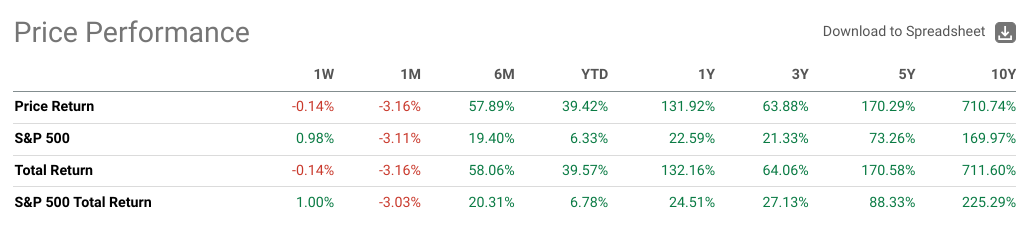

Cổ phiếu Meta Platforms (NASDAQ:META) có hiệu suất khác nhau so với S&P 500 trong nhiều khung thời gian khác nhau. Trong ngắn hạn (1 tuần), lợi nhuận của giá Meta (-0,14%) kém hơn một chút so với S&P 500 (1%), cho thấy điểm yếu trong ngắn hạn. Trong thời gian dài hơn, hiệu suất của Meta rõ rệt hơn. Ví dụ: trong năm ngoái, tỷ suất lợi nhuận về giá của Meta là 132% vượt trội đáng kể so với mức 23% của S&P 500, cho thấy tiềm năng tăng trưởng dài hạn mạnh mẽ.

Nguồn: tradingview.com

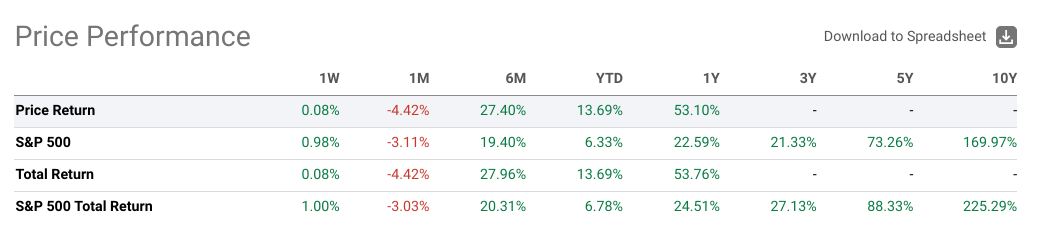

Ngược lại, Roundhill Magnificent Seven ETF (NASDAQ:MAGS) cho thấy hiệu suất kém nhất quán so với Meta và vượt trội so với S&P 500 trong hầu hết các khung thời gian. Mặc dù hiệu suất của Meta có nhiều biến động hơn nhưng tiềm năng tăng trưởng dài hạn của nó có vẻ mạnh hơn so với ETF. Các nhà đầu tư tìm kiếm lợi nhuận cao hơn trong thời gian dài hơn có thể thấy Meta hấp dẫn hơn, trong khi những người ưu tiên sự ổn định có thể ủng hộ S&P 500 hoặc ETF.

Nguồn: seekingalpha.com (META returns)

Nguồn: seekingalpha.com (MAGS returns)

Cơ hội tăng trưởng của nền tảng Meta

Cơ sở người dùng và mức độ tương tác lớn:

Sức mạnh của Meta nằm ở cơ sở người dùng rộng lớn và mức độ tương tác cao trên Nhóm ứng dụng của nó.

Người hoạt động hàng ngày (DAP):

Meta báo cáo sự gia tăng đáng kể về cơ sở người dùng hoạt động hàng ngày, với trung bình 3,24 tỷ DAP trong tháng 3 năm 2024. Con số này thể hiện mức tăng trưởng đáng chú ý 7% so với cùng kỳ năm trước. Sự gia tăng nhất quán về số lượng người dùng hoạt động hàng ngày chứng tỏ khả năng của Meta trong việc thu hút và giữ chân một lượng lớn khán giả trên các nền tảng khác nhau, bao gồm Facebook, Instagram, WhatsApp và Messenger.

Nguồn: Q1 2024 Earnings

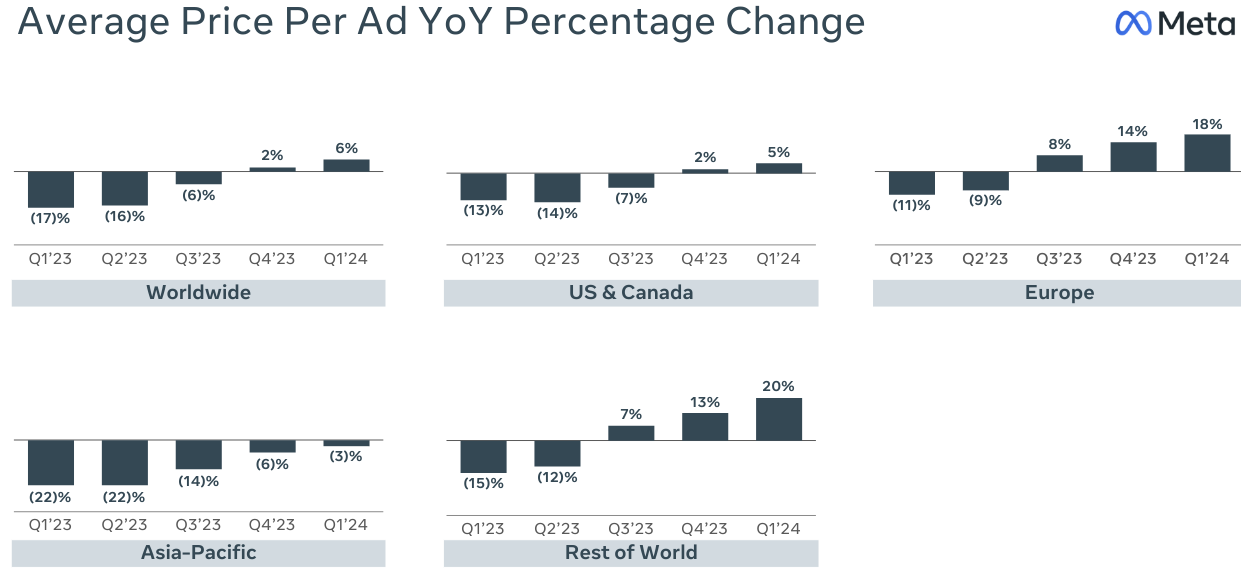

Số lần hiển thị quảng cáo và giá trung bình trên mỗi quảng cáo:

Sự gia tăng số lần hiển thị quảng cáo được phân phối trên Nhóm ứng dụng của Meta phản ánh mức độ tương tác cao của người dùng trong hệ sinh thái. Mặc dù số lần hiển thị quảng cáo cao hơn nhưng Meta vẫn cố gắng tăng giá trung bình cho mỗi quảng cáo lên 6% so với cùng kỳ năm trước. Điều này cho thấy chiến lược kiếm tiền hiệu quả và nhu cầu của nhà quảng cáo trong nền tảng của Meta.

Cơ sở người dùng mở rộng và mức độ tương tác mạnh mẽ của Meta mang đến mảnh đất màu mỡ cho các nhà quảng cáo, thúc đẩy số lần hiển thị quảng cáo tăng lên và giá quảng cáo cao hơn. Khả năng kiếm tiền hiệu quả từ sự tham gia của người dùng góp phần đáng kể vào tăng trưởng doanh thu và hiệu quả tài chính của công ty.

Tăng trưởng doanh thu và hiệu quả tài chính:

Meta thể hiện sự tăng trưởng doanh thu mạnh mẽ và thực tiễn quản lý chi phí hiệu quả.

Tổng doanh thu:

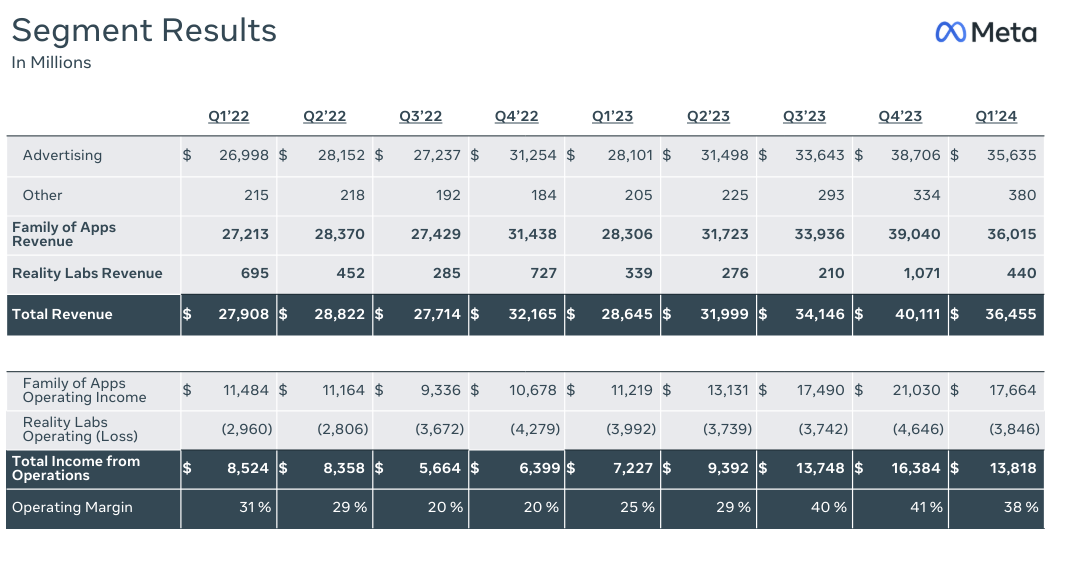

Trong quý đầu tiên của năm 2024, Meta đạt tổng doanh thu 36,46 tỷ USD, đánh dấu mức tăng đáng kể 27% so với cùng kỳ năm ngoái. Mức tăng trưởng doanh thu ấn tượng này phản ánh khả năng của Meta trong việc tạo ra thu nhập đáng kể từ nhiều loại sản phẩm và dịch vụ đa dạng, bao gồm quảng cáo (Giá trung bình cho mỗi quảng cáo), tin nhắn kinh doanh và các nguồn doanh thu khác.

Nguồn: Q1 2024 Earnings

Quản lý chi phí:

Mặc dù doanh thu tăng trưởng đáng kể nhưng Meta vẫn quản lý hiệu quả chi phí và chi phí của mình. Tổng chi phí và chi phí chỉ tăng 6% so với cùng kỳ năm trước, cho thấy các hoạt động quản lý chi phí có kỷ luật trong tổ chức. Cách tiếp cận kỷ luật này để kiểm soát chi phí góp phần vào khả năng của Meta trong việc duy trì tỷ suất lợi nhuận lành mạnh và duy trì lợi nhuận lâu dài.

Sự tăng trưởng doanh thu mạnh mẽ và các biện pháp quản lý chi phí có kỷ luật của Meta củng cố sự ổn định và khả năng phục hồi tài chính của nó. Khả năng cân bằng hiệu quả tăng trưởng doanh thu với kiểm soát chi phí của công ty đảm bảo lợi nhuận bền vững và nâng cao giá trị cổ đông trong dài hạn.

Phân bổ vốn và lợi nhuận của cổ đông:

Trọng tâm chiến lược của Meta về phân bổ vốn và lợi nhuận của cổ đông được phản ánh qua khoản đầu tư vào cơ sở hạ tầng, mua lại cổ phần và cổ tức.

Chi phí vốn:

Meta ưu tiên đầu tư vào cơ sở hạ tầng để hỗ trợ lộ trình AI đầy tham vọng và những tiến bộ công nghệ. Công ty đã phân bổ 6,72 tỷ USD chi phí vốn, chủ yếu hướng tới máy chủ, trung tâm dữ liệu và cơ sở hạ tầng mạng. Khoản đầu tư này nhấn mạnh cam kết của Meta trong việc thúc đẩy đổi mới và hỗ trợ các sáng kiến tăng trưởng dài hạn của mình.

Mua lại cổ phần và cổ tức:

Meta vẫn tận tâm mang lại giá trị cho các cổ đông thông qua việc mua lại cổ phần và chia cổ tức. Trong quý đầu tiên của năm 2024, công ty đã mua lại 14,64 tỷ USD cổ phiếu phổ thông loại A và trả 1,27 tỷ USD cổ tức cho các cổ đông. Những hành động này thể hiện sự tin tưởng của Meta vào tình hình tài chính và cam kết hoàn vốn của họ.

Tập trung chiến lược vào AI và Metaverse:

Chiến lược tập trung của Meta vào việc thúc đẩy công nghệ AI và phát triển Metaverse được thể hiện rõ ràng trong các khoản đầu tư và sáng kiến của mình.

Sáng kiến AI nâng cao:

Meta cam kết nâng cao khả năng AI của mình thông qua các sáng kiến như Meta AI, được hỗ trợ bởi mẫu Llama 3 mới nhất. Công ty đặt mục tiêu xây dựng dịch vụ AI hàng đầu thế giới, cung cấp các tính năng cải tiến như tạo hoạt ảnh từ hình ảnh tĩnh và tạo hình ảnh theo thời gian thực . Những tiến bộ AI này nâng cao trải nghiệm người dùng và thúc đẩy sự tương tác trên các nền tảng của Meta.

Phát triển Metaverse:

Meta đang tích cực đầu tư vào việc phát triển Metaverse, tận dụng phân khúc Phòng thí nghiệm thực tế của mình để tiên phong cải tiến các sản phẩm thực tế hỗn hợp như kính AR và tai nghe thực tế ảo. Việc tích hợp Meta AI với kính thông minh thể hiện tầm nhìn của công ty về sự hội tụ của AI và trải nghiệm phong phú trong Metaverse.

Chiến lược tập trung của Meta vào AI và Metaverse giúp công ty luôn đi đầu trong đổi mới công nghệ và các cơ hội phát triển trong tương lai. Bằng cách đầu tư vào các tiến bộ AI và phát triển Metaverse, Meta đặt mục tiêu định hình lại cách mọi người tương tác với công nghệ và tạo ra những con đường mới để tạo doanh thu và tương tác với người dùng.

Hướng dẫn và đổi mới hướng tới tương lai:

Meta cung cấp hướng dẫn hướng tới tương lai và nhấn mạnh cam kết đổi mới và tăng trưởng lâu dài.

Triển vọng doanh thu:

Hướng dẫn của Meta cho quý 2 năm 2024 dự báo doanh thu sẽ tiếp tục tăng trưởng, với mức dự báo từ 36,5 tỷ USD đến 39 tỷ USD. Công ty kỳ vọng xu hướng tương tác và cải thiện hiệu quả kiếm tiền sẽ thúc đẩy hiệu suất doanh thu trong các quý tới.

Đầu tư vào tăng trưởng trong tương lai:

Meta có kế hoạch tăng chi tiêu vốn để hỗ trợ các nỗ lực nghiên cứu và phát triển sản phẩm AI đầy tham vọng của mình. Công ty dự kiến sẽ đầu tư mạnh mẽ vào cơ sở hạ tầng để đẩy nhanh lộ trình AI và thúc đẩy các sáng kiến tăng trưởng trong tương lai.

Những thách thức của nền tảng Meta

Tăng chi tiêu vốn và đầu tư cơ sở hạ tầng:

Meta dự đoán chi tiêu vốn (CapEx) sẽ tăng đáng kể trong cả năm 2024, với khoảng 35-40 tỷ USD, so với mức 30-37 tỷ USD trước đó. Bản sửa đổi nâng cao này trong CapEx phản ánh sự đầu tư tích cực của Meta vào cơ sở hạ tầng để hỗ trợ lộ trình AI và các nỗ lực phát triển sản phẩm trong tương lai.

Mặc dù các khoản đầu tư chiến lược rất quan trọng để thúc đẩy đổi mới và duy trì tăng trưởng, nhưng mức CapEx quá cao có thể gây rủi ro cho sức khỏe tài chính và tính thanh khoản của Meta. CapEx tăng đáng kể có thể gây căng thẳng cho dòng tiền, hạn chế tính linh hoạt đối với các khoản đầu tư khác và gây lo ngại cho các nhà đầu tư về quyết định phân bổ vốn của công ty. Hơn nữa, sự thành công của các khoản đầu tư này phụ thuộc vào khả năng tạo ra lợi nhuận và kiếm tiền từ các sáng kiến phát triển sản phẩm và AI của Meta một cách hiệu quả.

Tổng chi phí tăng nhanh hơn tốc độ tăng trưởng doanh thu:

Mặc dù Meta báo cáo mức tăng trưởng doanh thu mạnh mẽ là 27% so với cùng kỳ năm trước, nhưng tổng chi phí cũng tăng, mặc dù với tốc độ chậm hơn là 6% so với cùng kỳ năm trước. Sự chênh lệch giữa tốc độ tăng trưởng doanh thu và chi phí này làm dấy lên mối lo ngại về hiệu quả hoạt động và quản lý chi phí của Meta.

Tổng chi phí tăng lên, chủ yếu do cơ sở hạ tầng và chi phí pháp lý cao hơn, cho thấy Meta có thể đang phải đối mặt với những thách thức trong việc kiểm soát chi phí hoạt động. Mặc dù đầu tư vào cơ sở hạ tầng và tuân thủ pháp luật là điều cần thiết để hỗ trợ hoạt động kinh doanh và giảm thiểu rủi ro, nhưng việc chi tiêu quá mức có thể làm giảm lợi nhuận và cản trở khả năng tạo ra lợi nhuận bền vững của Meta.

Số lượng nhân viên giảm hàng năm:

Số lượng nhân viên của Meta giảm 10% so với cùng kỳ năm trước, với 69.329 nhân viên được báo cáo tính đến ngày 31 tháng 3 năm 2024. Sự sụt giảm số lượng nhân viên này báo hiệu một xu hướng đáng chú ý có thể ảnh hưởng đến hoạt động và triển vọng tăng trưởng của Meta.

Số lượng nhân viên giảm có thể xuất phát từ nhiều yếu tố khác nhau như tái cơ cấu, sáng kiến tự động hóa hoặc tiêu hao nhân tài. Mặc dù việc giảm số lượng nhân viên có thể là một phần của các biện pháp tiết kiệm chi phí nhưng nó cũng gây ra rủi ro cho khả năng đổi mới và thực hiện các sáng kiến chiến lược của Meta một cách hiệu quả.

Tổn thất hoạt động của Phòng thí nghiệm Thực tế:

Phân khúc Reality Labs của Meta báo cáo khoản lỗ hoạt động là 3,8 tỷ USD trong quý 1 năm 2024, mặc dù doanh thu tăng trưởng nhờ doanh số bán tai nghe Quest. Khoản lỗ hoạt động đáng kể này nêu bật những thách thức trong việc đạt được lợi nhuận trong phân khúc tập trung vào phát triển các nền tảng điện toán nhập vai như thiết bị thực tế ảo và thực tế hỗn hợp.

Tổn thất hoạt động kéo dài trong Phòng thí nghiệm thực tế có thể xuất phát từ nhiều yếu tố khác nhau như chi phí nghiên cứu và phát triển cao, chi phí tiếp thị và đầu tư cơ sở hạ tầng cần thiết để phát triển và mở rộng quy mô các sản phẩm VR và AR. Ngoài ra, việc áp dụng công nghệ VR và AR chậm hơn dự kiến có thể góp phần gây ra tổn thất trong hoạt động của phân khúc này vì cần có thời gian để kiếm tiền từ các công nghệ mới nổi và xây dựng nguồn doanh thu bền vững.

Nguồn: Q1 2024 Earnings

Triển vọng cổ phiếu Meta

Ước tính EPS đồng thuận:

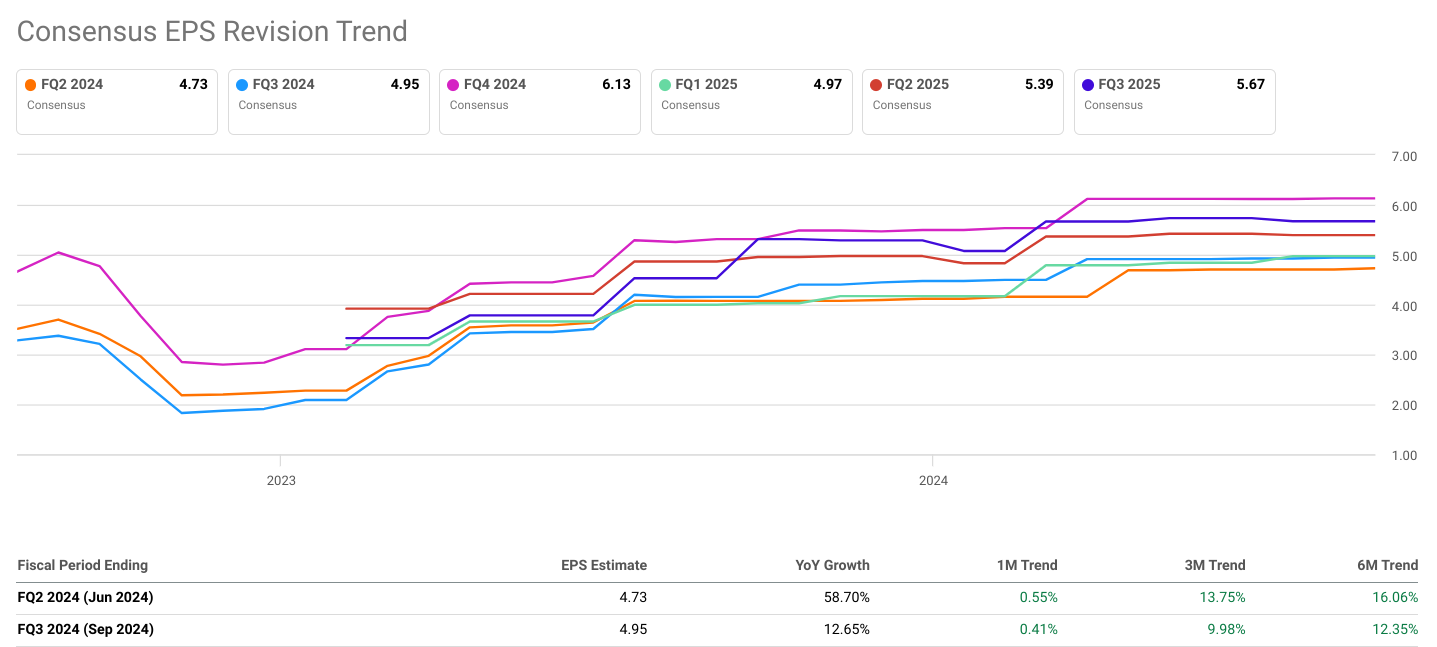

Ước tính EPS cho Meta (NASDAQ:META) cho quý tài chính FQ2 2024 và FQ3 2024 cho thấy đà tăng trưởng tích cực. Trong quý 2 năm 2024, ước tính EPS là 4,73 USD, thể hiện mức tăng trưởng đáng kể so với cùng kỳ năm ngoái (YoY) là 58,70%. Xu hướng tăng trưởng này tiếp tục diễn ra trong Quý 3 năm 2024 với EPS ước tính là 4,95 USD, mặc dù tốc độ tăng trưởng so với cùng kỳ năm trước thấp hơn một chút là 12,65%.

Sự gia tăng ước tính EPS từ FQ2 lên FQ3 cho thấy thu nhập Meta tiếp tục đi lên, mặc dù với tốc độ chậm hơn. Sự tăng trưởng chậm lại so với cùng kỳ năm trước từ FQ2 xuống FQ3 có thể là do nhiều yếu tố khác nhau như bão hòa thị trường, cạnh tranh gia tăng hoặc thay đổi trong hành vi của người tiêu dùng.

Ước tính EPS đồng thuận do 28 và 27 nhà phân tích cung cấp lần lượt cho FQ2 và FQ3 2024 cho thấy niềm tin mạnh mẽ vào khả năng duy trì tăng trưởng thu nhập của Meta. Tuy nhiên, các nhà đầu tư nên theo dõi chặt chẽ xem liệu Meta có thể duy trì đà tăng trưởng này trước những thách thức tiềm ẩn hay không.

Nguồn: seekingalpha.com

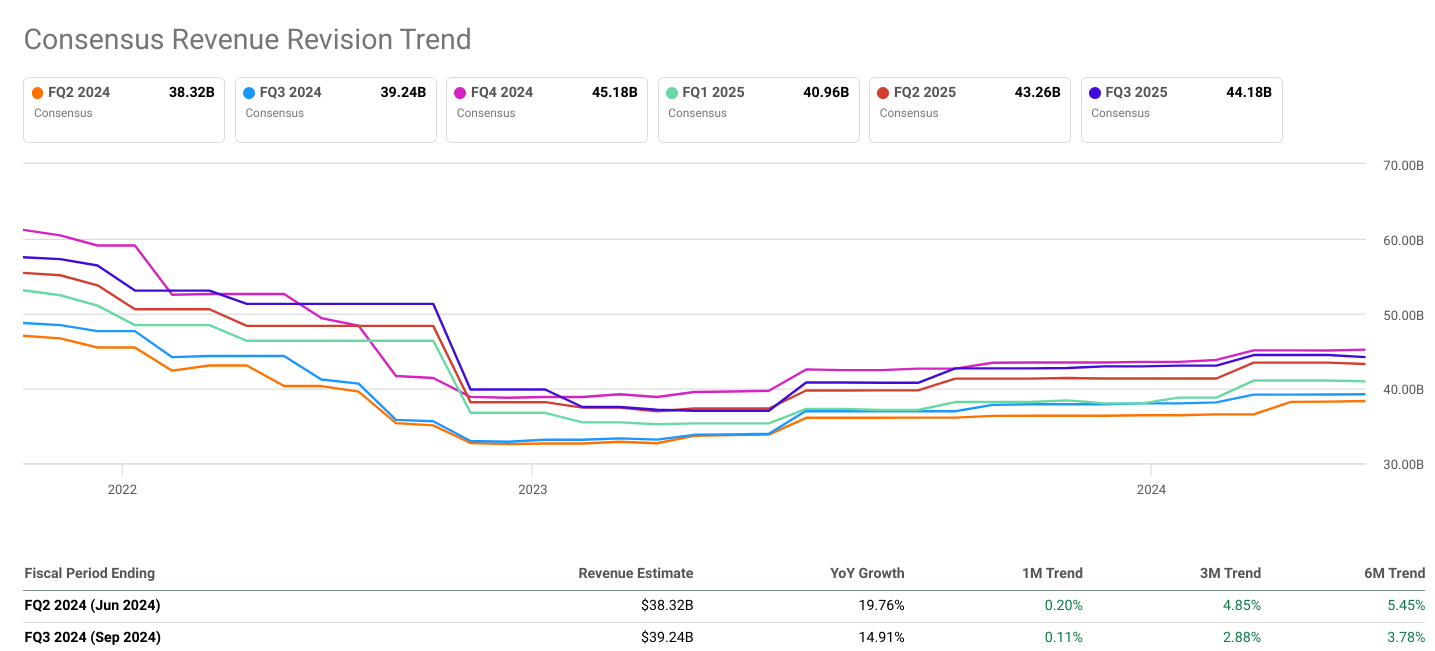

Ước tính doanh thu đồng thuận:

Ước tính doanh thu của Meta cho FQ2 2024 và FQ3 2024 cũng cho thấy triển vọng tăng trưởng tích cực, mặc dù với tốc độ chậm hơn một chút so với EPS. Trong quý 2 năm 2024, doanh thu ước tính là 38,32 tỷ USD, với mức tăng trưởng hàng năm là 19,76%. Sự tăng trưởng này tiếp tục diễn ra trong Quý 3 năm 2024, với doanh thu ước tính là 39,24 tỷ USD, phản ánh mức tăng trưởng YoY là 14,91%.

Mặc dù tốc độ tăng trưởng doanh thu hàng năm thấp hơn một chút so với EPS, nhưng ước tính doanh thu cho thấy doanh thu của Meta vẫn tăng trưởng tốt. Ước tính doanh thu đồng thuận do 42 và 40 nhà phân tích cung cấp lần lượt cho FQ2 và FQ3 2024 thể hiện mức độ quan tâm và tin tưởng mạnh mẽ của các nhà phân tích đối với tiềm năng tăng trưởng doanh thu của Meta.

Xu hướng điều chỉnh doanh thu và EPS đồng thuận:

Phân tích EPS và xu hướng điều chỉnh doanh thu cung cấp thêm thông tin chi tiết về động lực tăng trưởng của Meta. Xu hướng điều chỉnh tích cực trong khoảng thời gian 1 tháng, 3 tháng và 6 tháng đối với cả ước tính EPS và doanh thu cho thấy sự lạc quan ngày càng tăng của các nhà phân tích về hiệu suất trong tương lai của Meta.

Đối với EPS, những điều chỉnh tăng lên trong cả ước tính FQ2 và FQ3 2024 cho thấy các nhà phân tích đang trở nên lạc quan hơn về tiềm năng thu nhập của Meta theo thời gian. Tương tự, những điều chỉnh tăng lên nhất quán trong ước tính doanh thu cho thấy niềm tin ngày càng tăng vào khả năng tạo ra doanh thu cao hơn của Meta.

Nguồn: seekingalpha.com

Hướng dẫn nội bộ:

Hướng dẫn nội bộ của Meta cung cấp những hiểu biết sâu sắc hơn về những kỳ vọng và ưu tiên chiến lược của công ty trong các quý sắp tới và cả năm 2024.

- Kỳ vọng về doanh thu: Meta dự kiến tổng doanh thu quý 2 năm 2024 sẽ nằm trong khoảng 36,5-39 tỷ USD, với chênh lệch 1% do ngoại tệ. Hướng dẫn này cho thấy doanh thu tiếp tục tăng trưởng mạnh mẽ, mặc dù có một số thách thức tiềm ẩn từ biến động tiền tệ.

- Dự kiến chi phí: Tổng chi phí cho cả năm 2024 dự kiến vào khoảng 96-99 tỷ USD, phản ánh chi phí pháp lý và cơ sở hạ tầng tăng lên so với dự kiến trước đó. Mặc dù chi phí cao hơn, Meta vẫn cam kết thực hiện các sáng kiến đầu tư và chiến lược tăng trưởng của mình.

- Chi tiêu vốn: Meta dự đoán chi tiêu vốn cả năm 2024 sẽ vào khoảng 35-40 tỷ USD, tăng so với ước tính trước đó, khi công ty tăng tốc đầu tư cơ sở hạ tầng để hỗ trợ lộ trình AI của mình. Điều này cho thấy sự tập trung của Meta vào sự đổi mới lâu dài và tiến bộ công nghệ.

Triển vọng tăng trưởng thị trường:

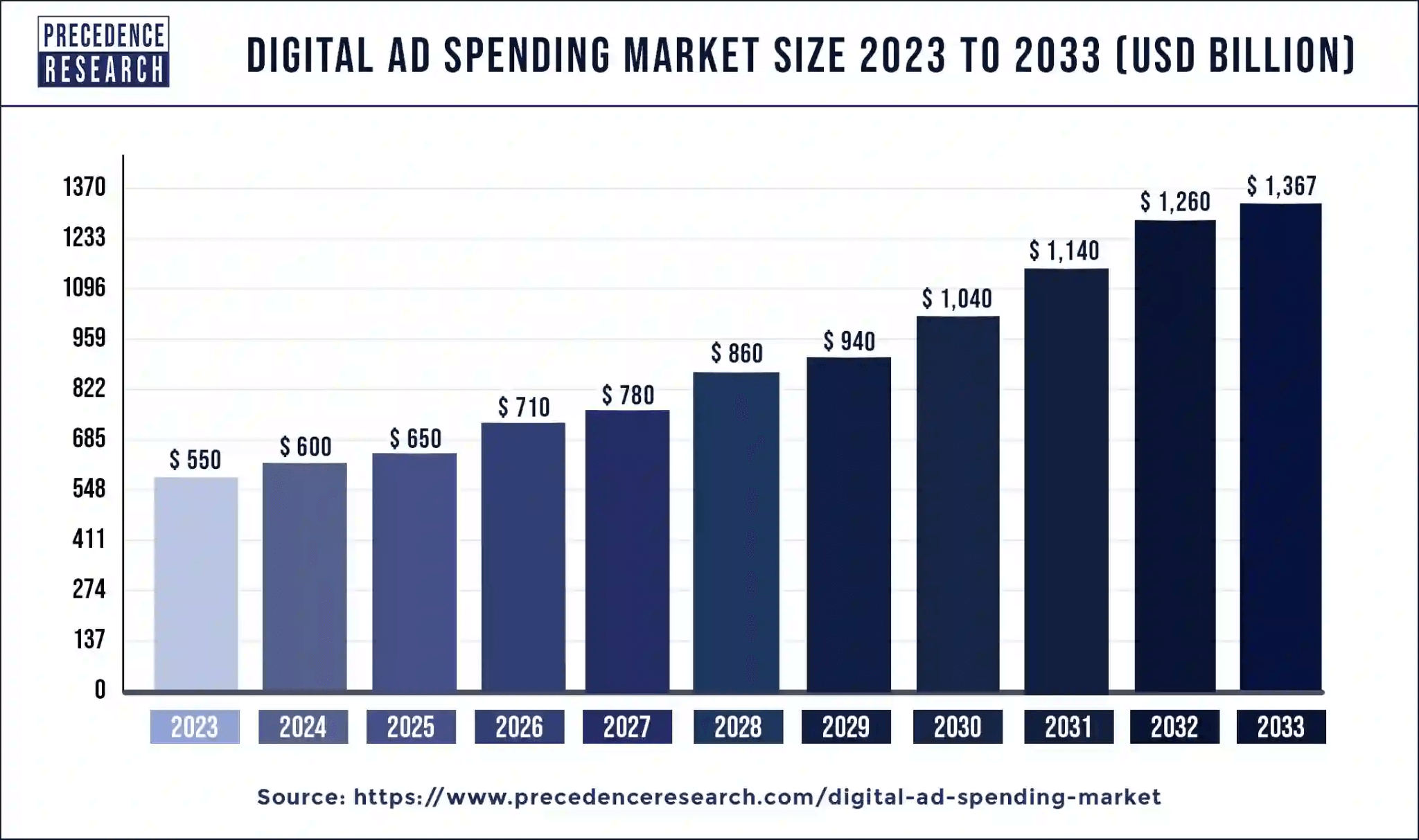

Triển vọng tăng trưởng thị trường đối với ngành chi tiêu quảng cáo kỹ thuật số toàn cầu, theo dự đoán của preenceresearch.com, cho thấy tiềm năng đáng kể về doanh thu quảng cáo của Meta trong những năm tới.

Quy mô thị trường chi tiêu cho quảng cáo kỹ thuật số toàn cầu được định giá là 550 tỷ USD vào năm 2023. Dự kiến sẽ vượt khoảng 1.367 tỷ USD vào năm 2033, với tốc độ tăng trưởng kép hàng năm (CAGR) là 9,58% từ năm 2024 đến năm 2033.

Quỹ đạo tăng trưởng này gợi ý những cơ hội đáng kể để Meta tận dụng thị trường quảng cáo kỹ thuật số đang mở rộng và nâng cao hơn nữa nguồn doanh thu của mình. Là công ty hàng đầu trong không gian quảng cáo kỹ thuật số, Meta có vị thế tốt để hưởng lợi từ nhu cầu ngày càng tăng đối với các dịch vụ quảng cáo trực tuyến, được thúc đẩy bởi sự thâm nhập internet ngày càng tăng, xu hướng số hóa và hành vi ngày càng phát triển của người tiêu dùng.

Nguồn: precedenceresearch.com

Định giá Meta

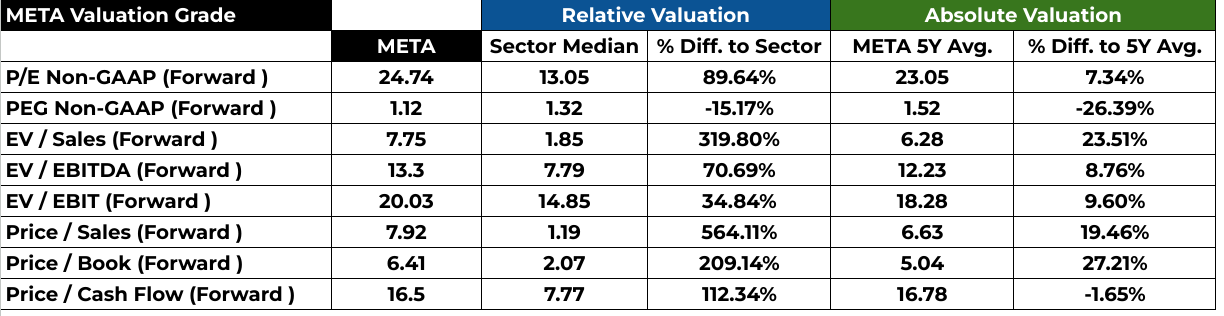

Tỷ lệ P/E:

Tỷ lệ P/E dự phóng của Meta ở mức 24,74 cao hơn đáng kể so với mức trung bình ngành là 13,05 và mức trung bình 5 năm của chính nó là 23,05. Điều này cho thấy rằng các nhà đầu tư sẵn sàng trả giá cao hơn cho thu nhập của Meta so với cả các công ty cùng ngành và hiệu suất lịch sử của chính nó. Tỷ lệ phần trăm chênh lệch so với mức trung bình của ngành (89,64%) cho thấy sự định giá quá cao đáng kể so với ngành. Khoản phí bảo hiểm này có thể được thúc đẩy bởi những kỳ vọng về tăng trưởng thu nhập mạnh mẽ trong tương lai hoặc lợi thế cạnh tranh độc đáo.

Tỷ lệ PEG:

Tỷ lệ PEG dự phóng của Meta là 1,12 cho thấy cổ phiếu này bị định giá hơi thấp xét về tiềm năng tăng trưởng thu nhập khi so sánh với mức trung bình của ngành (1,32) và mức trung bình 5 năm của chính nó (1,52). Tuy nhiên, sự khác biệt tiêu cực đối với cả trung bình ngành (-15,17%) và trung bình 5 năm (-26,39%) ngụ ý rằng các nhà đầu tư có thể không tính toán đầy đủ triển vọng tăng trưởng của Meta vào giá cổ phiếu. Mặc dù bị định giá thấp ở khía cạnh này, điều quan trọng là phải xem xét các yếu tố khác ảnh hưởng đến tâm lý và định giá của nhà đầu tư.

Tỷ lệ EV/Doanh số và Giá/Doanh số:

Tỷ lệ EV/Doanh số kỳ hạn của Meta cao hơn đáng kể ở mức 7,75 so với mức trung bình của ngành là 1,85 và mức trung bình 5 năm là 6,28. Tương tự, tỷ lệ Giá/Doanh thu kỳ hạn là 7,92 cao hơn đáng kể so với mức trung bình ngành là 1,19 và mức trung bình 5 năm là 6,63. Những tỷ lệ cao này cho thấy giá cổ phiếu của Meta đang giao dịch ở mức cao hơn đáng kể so với doanh thu của nó. Các nhà đầu tư dường như đang đánh giá tiềm năng tăng trưởng doanh thu mạnh mẽ của Meta, có thể bị ảnh hưởng bởi những kỳ vọng liên quan đến hoạt động kinh doanh cốt lõi và các sáng kiến trong tương lai.

Nguồn: Analyst's compilation

Tỷ lệ EV/EBITDA và EV/EBIT:

Tỷ lệ EV/EBITDA dự phóng của Meta là 13,3 cao hơn cả mức trung bình của ngành (7,79) và mức trung bình 5 năm (12,23). Tương tự, tỷ lệ EV/EBIT dự phóng là 20,03 vượt quá mức trung bình của ngành (14,85) và mức trung bình 5 năm (18,28). Các tỷ lệ tăng cao này cho thấy rằng việc định giá Meta dựa trên thu nhập trước lãi vay, thuế, khấu hao và khấu hao tương đối phong phú so với cả các công ty cùng ngành và hiệu suất lịch sử của chính nó. Các nhà đầu tư có thể đang đánh giá cao các chỉ số lợi nhuận của Meta, có thể được thúc đẩy bởi những kỳ vọng về tăng trưởng thu nhập được duy trì hoặc tăng tốc.

Tỷ lệ Giá/Sổ sách và Giá/Dòng tiền:

Tỷ lệ Giá/Sổ kỳ hạn của Meta là 6,41 cao hơn đáng kể so với mức trung bình ngành là 2,07 và mức trung bình 5 năm của chính nó là 5,04. Điều này ngụ ý rằng các nhà đầu tư sẵn sàng trả một khoản phí bảo hiểm đáng kể cho giá trị sổ sách của Meta so với cả các công ty cùng ngành và hiệu suất lịch sử của nó. Tuy nhiên, tỷ lệ Giá/Dòng tiền dự phóng là 16,5 cao hơn một chút so với mức trung bình của ngành (7,77) nhưng gần với mức trung bình 5 năm (16,78). Điều này cho thấy cổ phiếu của Meta có thể được định giá quá cao dựa trên dòng tiền của nó so với mức lịch sử, mặc dù không đáng kể như một số số liệu định giá khác chỉ ra.

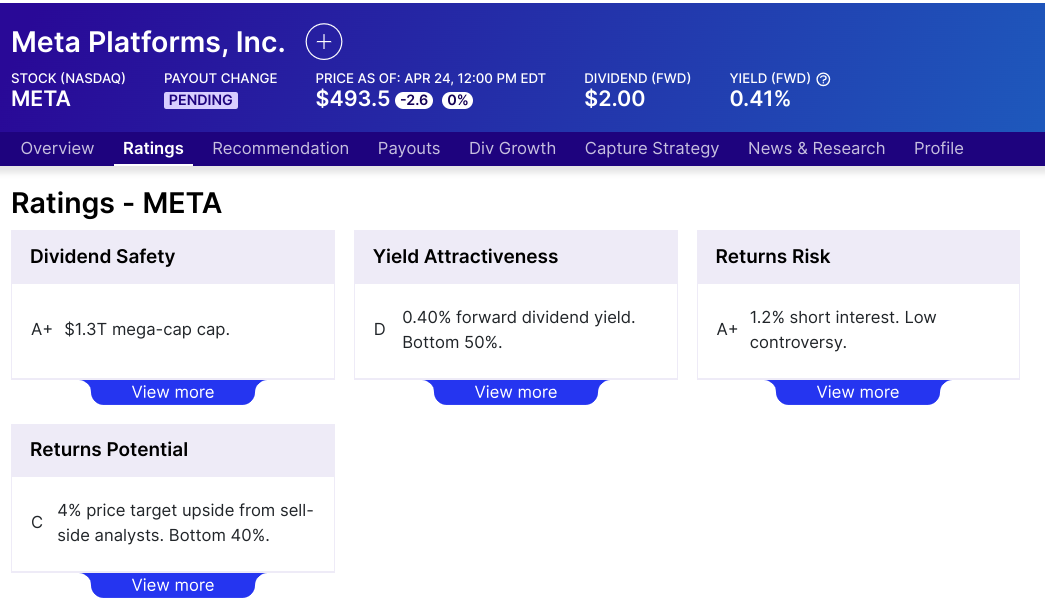

Tóm tắt cổ tức Meta:

Tỷ suất cổ tức của Meta tối thiểu ở mức 0,40% và không có lịch sử chi trả hoặc tăng trưởng cổ tức đáng kể. Điều này cho thấy rằng các nhà đầu tư chủ yếu tập trung vào việc tăng giá vốn hơn là tạo thu nhập từ cổ tức khi đầu tư vào Meta. Việc thiếu nhấn mạnh vào cổ tức cho thấy các nhà đầu tư nhìn nhận Meta là một công ty có định hướng tăng trưởng với tiềm năng tăng giá trị trong tương lai hơn là một khoản đầu tư tạo thu nhập ổn định.

Nguồn: dividend.com

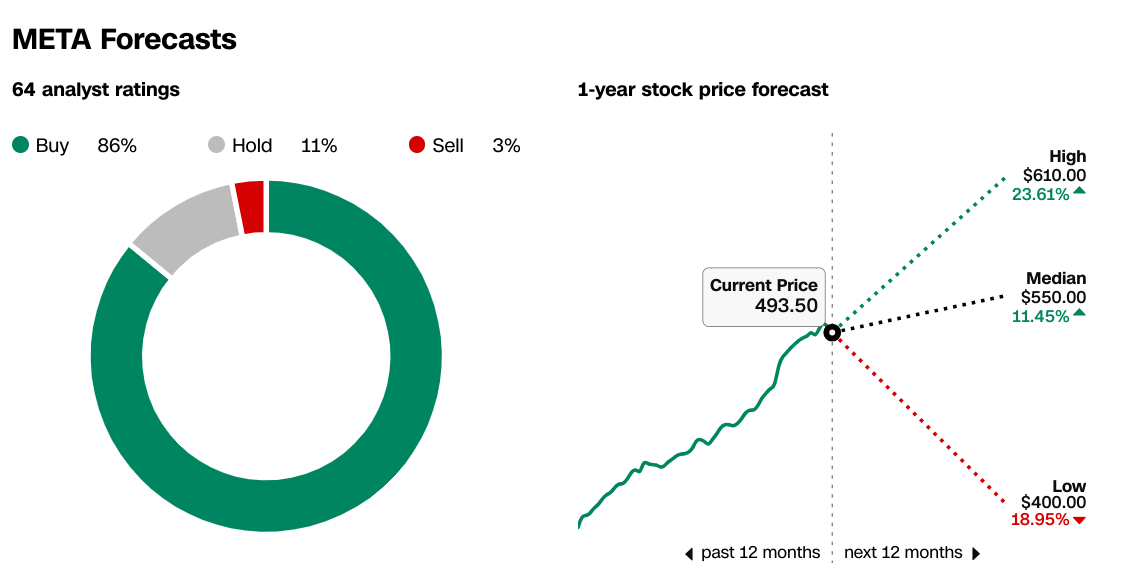

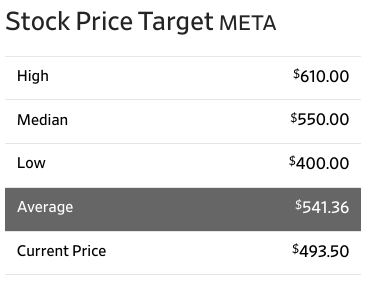

Dự báo và xếp hạng của nhà phân tích:

Dự báo của CNN:

Giá cổ phiếu dự báo cho Meta (NASDAQ: META) trong năm tới có sự khác biệt đáng kể giữa các nhà phân tích. Dự báo cao là $610,00 ngụ ý mức tăng tiềm năng khoảng 23,61% so với mức giá hiện tại là $493,50, phản ánh tâm lý lạc quan. Ngược lại, mức dự báo thấp là 400,00 USD cho thấy mức giảm tiềm năng khoảng 18,95%. Dự báo trung bình là $550,00, cho thấy mức tăng 11,45%. Những dự báo này phản ánh nhiều ý kiến khác nhau giữa các nhà phân tích, với đa số (86%) đề xuất xếp hạng 'Nên mua', cho thấy tâm lý tích cực đối với diễn biến trong tương lai của cổ phiếu.

Nguồn: CNN.com

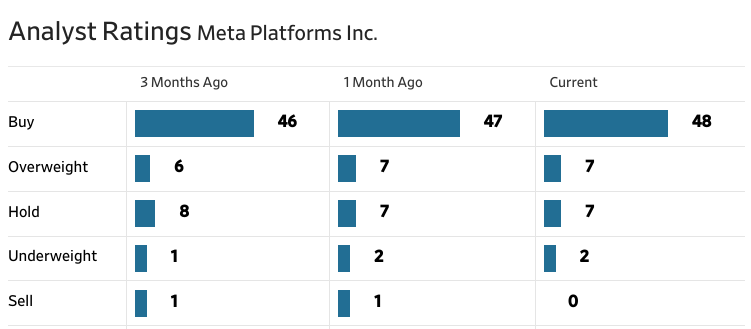

Mục tiêu giá cổ phiếu WSJ:

WSJ cung cấp một triển vọng tương tự, mục tiêu giá trung bình là 541,36 USD giảm nhẹ so với mức trung bình, cho thấy tâm lý chung của các nhà phân tích hơi lạc quan. Mức giá hiện tại là 493,50 USD, thấp hơn cả mục tiêu giá trung bình và trung bình, cho thấy tiềm năng tăng giá theo dự đoán của các nhà phân tích.

Phân tích xu hướng xếp hạng của các nhà phân tích trong ba tháng qua cho thấy mô hình nhất quán là tăng xếp hạng 'Nên mua' và 'Đánh giá cao', trong khi xếp hạng 'Giữ', 'Đánh giá thấp' và 'Bán' vẫn tương đối ổn định hoặc giảm. Xu hướng này cho thấy niềm tin ngày càng tăng hoặc tâm lý tích cực giữa các nhà phân tích về hiệu suất trong tương lai của Meta.

Nguồn: WSJ.com

Nguồn: WSJ.com

Dự báo cổ phiếu Meta 2024

Dự báo cổ phiếu Meta - Phân tích xu hướng

Giá cổ phiếu hiện tại của Meta là 493,50 USD, cao hơn đáng kể so với cả đường xu hướng trung bình động hàm mũ (EMA) đã sửa đổi là 440,37 USD và mức cơ sở là 432,50 USD. Điều này cho thấy sự sai lệch so với xu hướng đã thiết lập, có khả năng cho thấy tâm lý tăng giá trên thị trường. Tuy nhiên, việc đánh giá hướng đi của cổ phiếu là "đi ngang" hàm ý thiếu động lực rõ ràng theo cả hai hướng.

Chênh lệch giữa giá hiện tại và đường xu hướng, $53,13 ($493,50 - $440,37), cho biết mức độ sai lệch. Sự khác biệt tích cực này báo hiệu xu hướng tăng giá tiềm năng, cho thấy giá hiện tại đang giao dịch trên đường xu hướng, thường được hiểu là tín hiệu tăng giá. Tuy nhiên, hướng đi ngang cho thấy độ lệch này có thể không đủ lớn để thiết lập một xu hướng rõ ràng.

Dự đoán giá cổ phiếu Meta - Phân tích mục tiêu giá

Các mục tiêu giá được cung cấp cho Meta vào cuối năm 2024 cung cấp những hiểu biết sâu sắc về quỹ đạo tiềm năng trong tương lai của giá cổ phiếu. Mục tiêu giá trung bình là $637,00 bắt nguồn từ động lượng thay đổi phân cực trong trung và ngắn hạn, được dự đoán qua các mức thoái lui/mở rộng Fibonacci. Tương tự, mục tiêu giá lạc quan là 700 USD dựa trên đà giá của biến động hiện tại trong trung và ngắn hạn, được dự đoán qua các mức thoái lui/mở rộng Fibonacci.

Dự báo cổ phiếu Meta - Các mức hỗ trợ và kháng cự

Các mức hỗ trợ và kháng cự của Meta cung cấp các điểm tham chiếu quan trọng để các nhà giao dịch và nhà đầu tư dự đoán các biến động giá tiềm năng. Mức hỗ trợ chính là 487,85 USD đóng vai trò là ngưỡng quan trọng dưới mức giá hiện tại, cho thấy mức độ mà lãi mua có thể tăng lên, có khả năng dẫn đến sự tăng giá.

Tương tự, các mức kháng cự $602,20, $555,95 và $677,00 thể hiện các rào cản phía trên mức giá hiện tại, nơi áp lực bán có thể tăng lên, có khả năng dẫn đến đảo chiều giá hoặc đà tăng chậm lại. Ngoài ra, sự hiện diện của các mức hỗ trợ và kháng cự cốt lõi, chẳng hạn như lần lượt là $452,50 và $555,95, càng củng cố thêm tầm quan trọng của các mức giá này trong việc ảnh hưởng đến biến động giá.

Hơn nữa, việc bao gồm các mức hỗ trợ và kháng cự trong trường hợp biến động tăng cao ($406,20 và $602,20) thừa nhận khả năng biến động giá gia tăng và cung cấp hướng dẫn bổ sung để quản lý rủi ro trong điều kiện thị trường đầy biến động.

Nguồn: tradingview.com

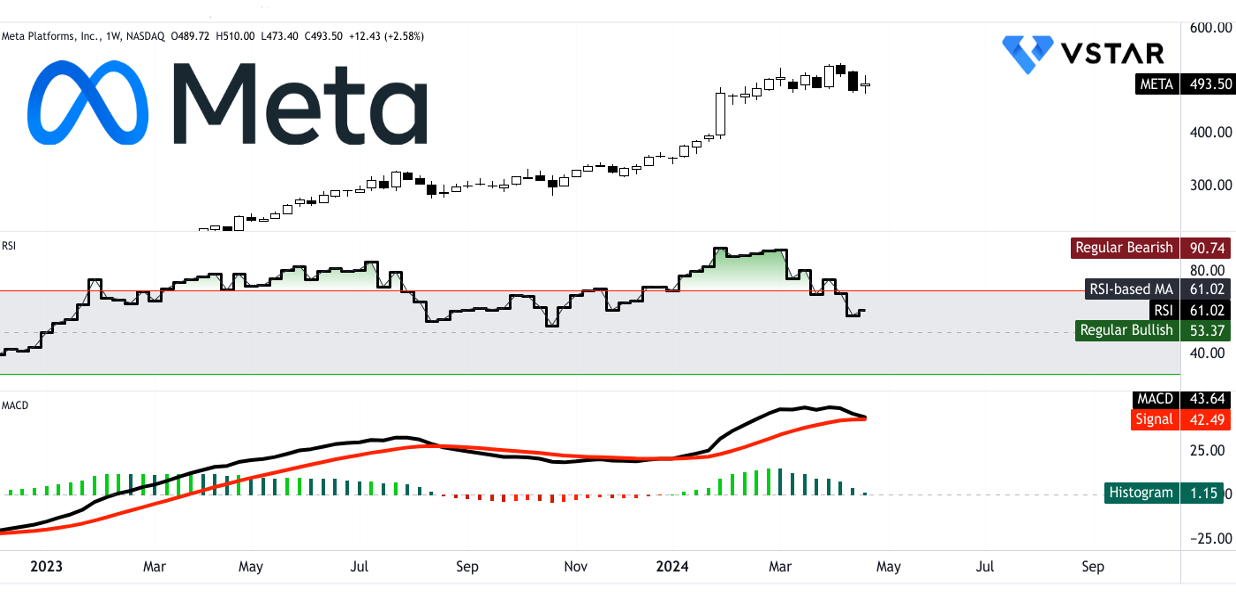

Dự đoán giá cổ phiếu Meta - Phân tích chỉ số sức mạnh tương đối (RSI)

Giá trị RSI là 61,02 cho thấy giá cổ phiếu của Meta hiện đang nằm trong vùng tăng vừa phải. Tuy nhiên, điều cần thiết là phải xem xét giá trị này liên quan đến mức tăng và giảm thông thường lần lượt là 53,37 và 90,74. Chỉ số RSI nằm trên mức tăng thông thường cho thấy cổ phiếu đang thể hiện đặc điểm tăng giá, mặc dù không quá mức.

Sự hiện diện của phân kỳ giảm giá cho thấy một dấu hiệu cảnh báo tiềm ẩn, cho thấy đà tăng có thể đang suy yếu. Hơn nữa, xu hướng giảm trong đường RSI cho thấy đà tăng giảm, phù hợp với khả năng suy yếu của xu hướng tăng được biểu thị bằng hướng đi ngang của giá cổ phiếu.

Dự báo cổ phiếu Meta - Phân tích đường trung bình động hội tụ/phân kỳ (MACD)

Các chỉ báo MACD cung cấp những hiểu biết sâu sắc hơn về xu hướng và động lượng giá cổ phiếu của Meta. Với đường MACD ở mức 43,64 và đường tín hiệu ở mức 42,49, xu hướng tăng được xác nhận vì đường MACD nằm phía trên đường tín hiệu. Điều này cho thấy xu hướng ngắn hạn là tăng, phù hợp với tâm lý tăng vừa phải được chỉ báo bởi chỉ báo RSI.

Tuy nhiên, sức mạnh giảm dần của xu hướng, được chứng minh bằng biểu đồ MACD giảm, cho thấy đà tăng có thể đang suy yếu.

Nguồn: tradingview.com

Lời kết

Cổ phiếu meta, với các chỉ báo ngắn hạn cho thấy sự yếu kém nhẹ (lợi nhuận -0,14%) so với S&P 500. Tuy nhiên, tiềm năng tăng trưởng dài hạn mạnh mẽ (+132% trong một năm) khiến cổ phiếu này có lợi. Giữa những biến động của thị trường, thế mạnh cơ bản của Meta về sự tương tác của người dùng và tăng trưởng doanh thu, được hỗ trợ bởi quản lý chi phí có kỷ luật, đã nhấn mạnh khả năng phục hồi của nó. Các sáng kiến chiến lược trong AI và Metaverse củng cố vị thế của nó cho sự phát triển trong tương lai. Tâm lý của các nhà phân tích là lạc quan với những điều chỉnh tăng về EPS và ước tính doanh thu. Trong khi các số liệu định giá cho thấy một số mức định giá quá cao thì các chỉ báo kỹ thuật cho thấy xu hướng tăng giá vào năm 2024 với đà suy yếu.