- 盡管最近表現不佳,但威瑞森在較長時期內表現出了韌性,六個月和年初至今的回報率超過了標準普爾 500 指數。

- 在戰略定價行動和擴大的用戶群的推動下,無線服務收入強勁增長,凸顯了 Verizon 在市場中的競爭地位。

- 調整後 EBITDA 的擴張和強勁的現金流生成凸顯了 Verizon 敏銳的成本管理和財務穩定性。

- 預付費用戶流失和企業有線收入下降帶來了挑戰,需要進行戰略調整以重新獲得市場份額和收入增長動力。

威瑞森電信,綜合電信行業的領先企業。在波動的價格回報和市場動態中,Verizon 在各種基本指標上都表現出了彈性和增長。本文深入探討了 Verizon 最近的價格表現、基本面優勢、劣勢、前景、估值指標和技術見解。通過剖析這些方面,交易者可以全面了解 Verizon 的股價軌跡。

威瑞森電信股價表現

與標準普爾 500 指數相比,Verizon(紐約證券交易所股票代碼:VZ)在不同時間範圍內的價格表現參差不齊。過去一周和一個月,Verizon 的價格回報表現略遜於大盤,跌幅分別為-0.18%和-1.66%,而標普500指數則出現周邊際上漲和月跌幅-3.13%。然而,從長遠來看,Verizon 表現出了韌性。過去六個月,Verizon 的表現優於標準普爾 500 指數,總回報率為 31%,表明在市場波動中表現更加穩定。

來源:seekingalpha.com

從長遠來看,Verizon 的價格回報就不那麼有利了。過去三年和五年,它明顯落後於標準普爾500指數,總回報率分別為-17%和-10%,而該指數則錄得27%和88%的穩健漲幅。盡管如此,其長期表現仍然面臨挑戰,這對那些尋求資本增值的人來說是潛在的擔憂。

威瑞森的基本優勢

無線服務收入增長:

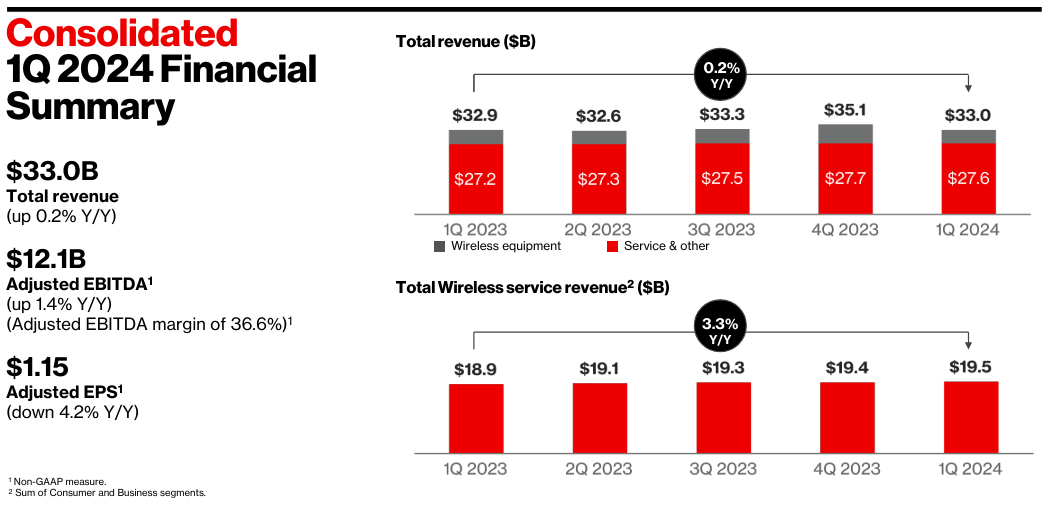

Verizon 的無線服務收入實現了強勁增長,2024 年第一季度達到 195 億美元,同比顯著增長 3.3%。這一增長意義重大,因為它表明 Verizon 有能力有效地將其無線產品貨幣化並在競爭格局中奪取市場份額。無線服務收入的增長主要是由於最近幾個季度實施的戰略定價行動、溢價計劃的采用率提高以及固定無線用戶群的擴大所推動的。

資料來源:Q1 2024 Earnings

調整後 EBITDA 擴張:

Verizon 公布的調整後 EBITDA 同比增長 1.4%,2024 年第一季度達到 121 億美元。調整後 EBITDA 的擴張反映了 Verizon 在推動收入增長的同時有效管理運營成本的能力,從而提高了盈利能力和利潤率擴張。該公司嚴格的成本管理和運營效率方法為其 EBITDA 業績的積極發展做出了貢獻。

穩定的現金流:

Verizon 在 2024 年第一季度展現了強勁的現金流生成能力,自由現金流總計 27 億美元,較去年同期大幅增長超過 16%。這種強勁的現金流生成突顯了 Verizon 將其經營活動轉化為現金的能力,並凸顯了其業務運營的財務實力和穩定性。

寬帶用戶增長:

Verizon 的寬帶用戶群實現了強勁增長,2024 年第一季度凈增用戶總數達到 389,000 人。這一增長是由固定無線接入 (FWA) 和 Fios 互聯網推動的,表明用戶對高速互聯網服務的強勁需求住宅和商業客戶。

Verizon 寬帶用戶群的擴張意義重大,因為它反映了該公司在寬帶市場上奪取市場份額並利用對可靠高速連接解決方案不斷增長的需求的能力。隨著對數字技術和遠程工作趨勢的日益依賴,寬帶連接對於消費者和企業都變得至關重要,從而推動了對 Verizon 寬帶服務的需求。

固定無線接入收入增長:

固定無線接入 (FWA) 領域成為 Verizon 的重要收入貢獻者,2024 年第一季度 FWA 收入達到 4.52 億美元。這比去年同期大幅增長了近 2 億美元,凸顯了快速增長住宅和商業客戶采用 FWA 服務。

FWA 收入的強勁增長反映了 Verizon 成功滲透到固定寬帶市場以及人們對基於無線的連接解決方案的日益青睞。 FWA 提供了傳統有線寬帶的有吸引力的替代方案,為客戶提供靈活性、可靠性和高速互聯網接入,而無需安裝物理基礎設施。

威瑞森的基本面弱點

預付費用戶損失:

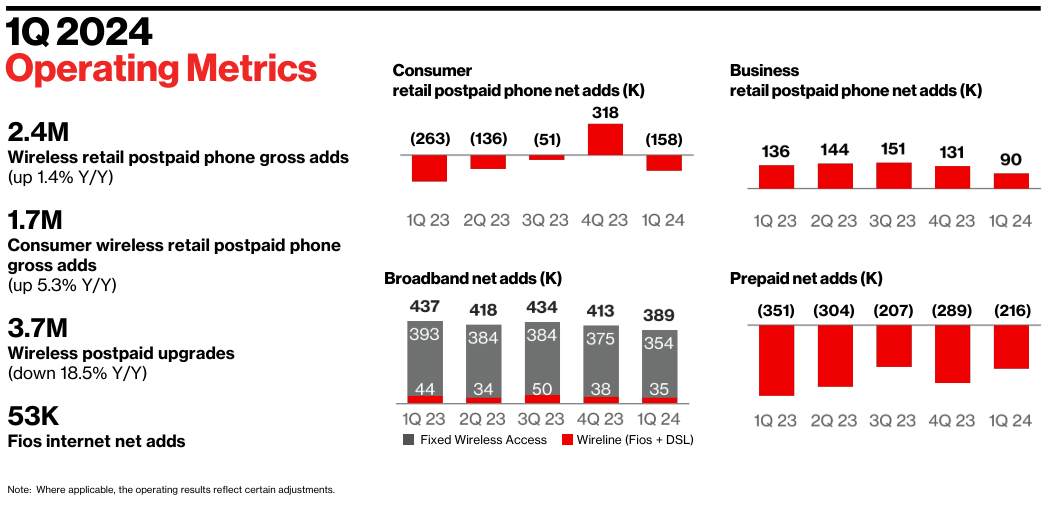

2024 年第一季度,Verizon 的預付費業務凈損失了 216,000 名無線零售預付費用戶(不包括 SafeLink Wireless 品牌)。預付費用戶的下降表明在保留和吸引預付費客戶方面面臨挑戰,反映出 Verizon 預付費產品的潛在弱點或競爭壓力。

預付費用戶的大量流失表明,Verizon 在滿足該客戶群的需求和期望方面可能面臨困難。盡管預付費業績有所改善,凈虧損較上年有所減少,但預付費用戶的持續下降仍然令人擔憂。

資料來源: Q1 2024 Earnings

商業有線收入下降:

2024 年第一季度 Verizon Business 的有線收入下降,導致 Verizon Business 總收入同比下降 1.6%。有線收入的下降標誌著該業務部門的傳統有線服務面臨挑戰或轉變,這可能是由於競爭加劇或客戶對無線或替代技術的偏好不斷變化所致。

有線收入的下降凸顯了 Verizon 需要重新評估其業務有線產品和戰略,以適應不斷變化的市場動態。導致有線收入下降的因素可能包括定價壓力、技術中斷或客戶需求轉向無線或基於雲的解決方案。

有線業務的整體表現:

盡管有線業務面臨挑戰,但與 2023 年第一季度相比,Verizon Business 的部門營業利潤率和部門 EBITDA 利潤率均出現下降。盈利指標的下降表明有線部門效率低下或成本增加,影響了整體盈利能力並阻礙了潛力生長。

部門營業利潤率和部門 EBITDA 利潤率的下降凸顯了 Verizon 需要提高其有線業務的運營效率和成本管理。導致盈利指標下降的因素可能包括運營費用上升、每用戶收入下降或競爭性定價壓力。

無線零售後付費客戶流失率高:

盡管 Verizon Consumer 報告無線零售後付費電話凈損失有所改善,但 2024 年第一季度無線零售後付費客戶流失率仍然相對較高,為 0.83%。高客戶流失率表明客戶保留方面面臨挑戰,可能是由於對服務質量、定價的不滿意,或來自其他運營商的競爭。

無線零售後付費的高流失率凸顯了提高客戶滿意度和忠誠度以減少流失並提高長期收入穩定性的重要性。導致高流失率的因素可能包括競爭對手的激進促銷優惠、網絡性能問題或客戶支持體驗不足。

威瑞森前景展望

共識每股收益和收入估計:

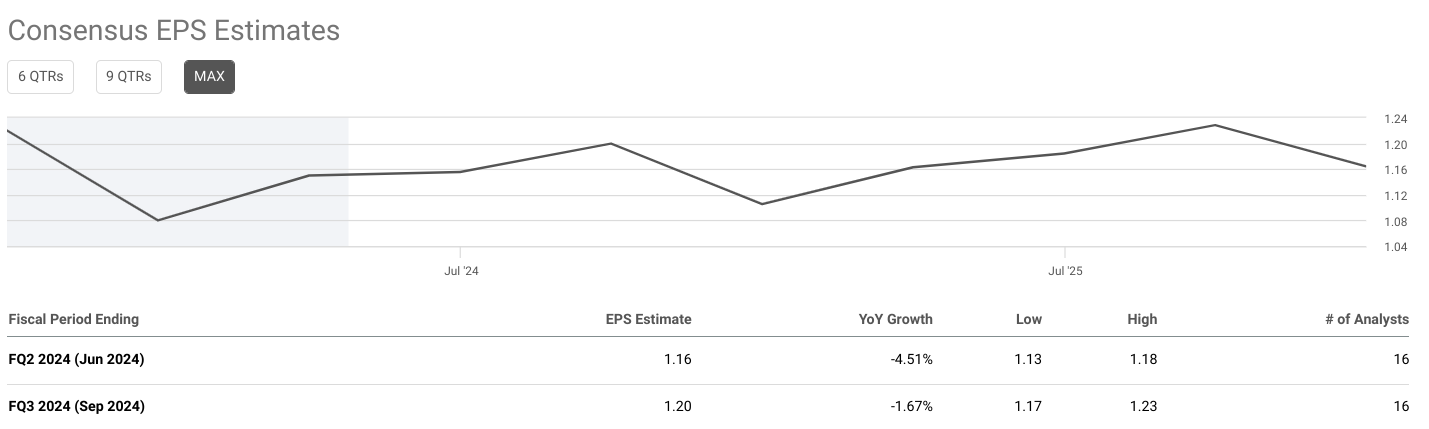

Verizon 對 2024 年第二季度的每股收益 (EPS) 預期為 1.16 美元,同比下降 4.51%。 2024 年第三季度,每股收益預計為 1.20 美元,同比下降 1.67%,較為溫和。盡管呈下降趨勢,但這些數字與分析師的預期密切相關,過去一個月和三個月的共識預測的穩定性就證明了這一點。

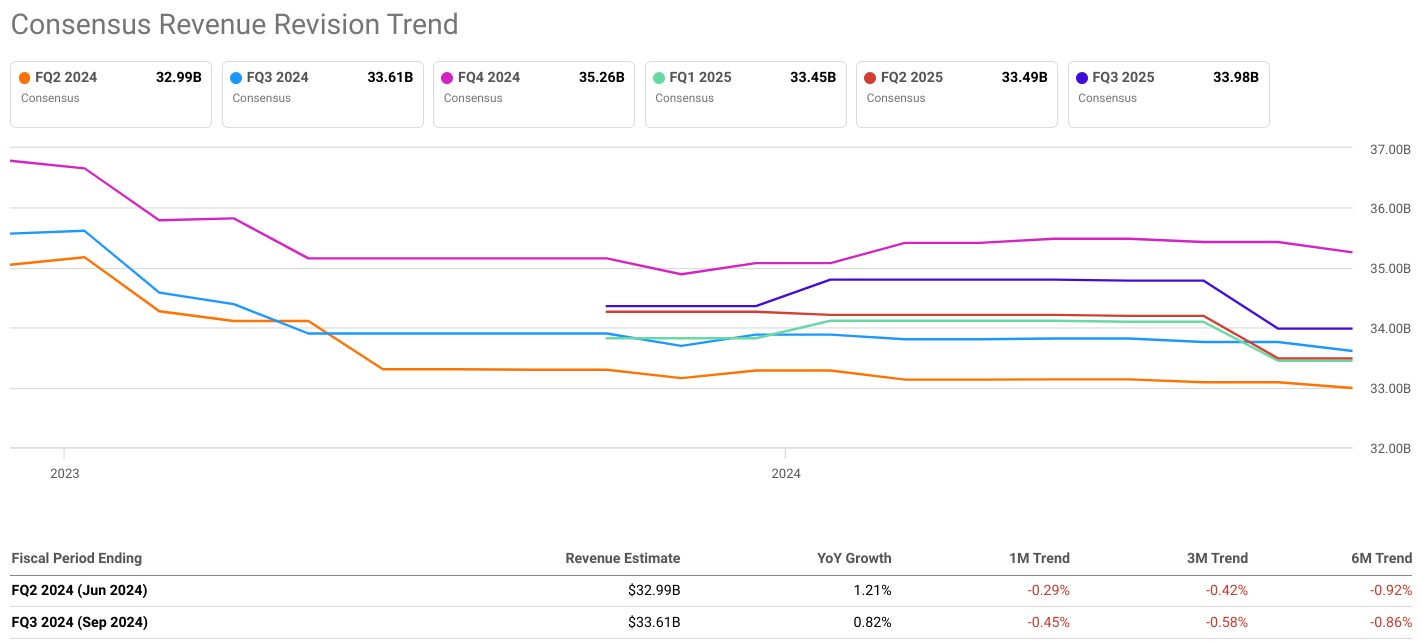

同樣,2024 年第二季度和 2024 年第三季度的收入預計顯示適度增長,預計分別為 $32.99B 和 $33.61B。同比增長率為1.21%和0.82%,表明收入增速較前期略有放緩。然而,這些估計值落在分析師預測的範圍內,表明 Verizon 的收入前景保持穩定。

來源:seekingalpha.com

共識每股收益和收入修正趨勢:

Verizon 2024 年第二季度和 2024 年第三季度的每股收益和收入修正趨勢表明分析師的情緒不一。雖然短期(1 個月趨勢)出現了積極修正,每股收益和收入預期略有上升,但長期趨勢(3 個月和 6 個月)顯示出更為負面的前景,兩者均向下修正每股收益和收入估計。然而值得註意的是,這些修正的幅度相對較小,表明分析師的情緒持謹慎而非悲觀情緒。

來源:seekingalpha.com

內部估計和指導:

Verizon 對 2024 年的內部預測和指導重申,盡管面臨市場挑戰,該公司仍有信心實現財務目標。該公司預計無線服務總收入增長 2.0% 至 3.5%,調整後 EBITDA 增長 1.0% 至 3.0%,調整後每股收益在 4.50 美元至 4.70 美元之間。此外,Verizon 預計資本支出在 170 億美元至 175 億美元之間,調整後的有效所得稅率為 22.5% 至 24.0%。這些預測表明 Verizon 在行業逆風中保持穩定增長和財務穩定的承諾。

行業和信用展望:

標準普爾全球評估的北美電信行業前景凸顯了負面評級行動和降級速度超過升級速度等挑戰,這主要是由於高利率和資本結構問題。盡管行業基本面穩固,但利息支出和杠桿資本結構的上升預計將繼續給美國和加拿大的電信和有線電視運營商帶來壓力。然而,預計無線市場的服務收入和盈利增長將放緩,有線電視的 EBITDA 增長將出現低個位數,而電信資本支出的下降將被有線電視投資的增加所抵消。這些趨勢表明 Verizon 面臨著復雜的運營環境,需要進行戰略調整才能有效應對。

資料來源:S&P Global

VZ股票估值

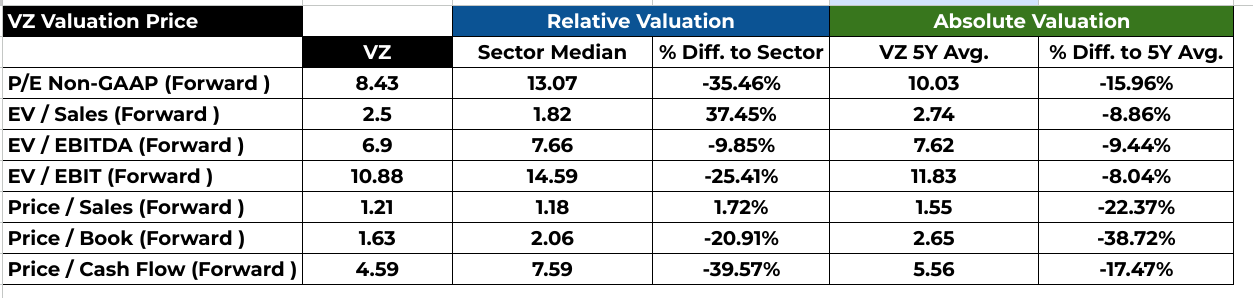

市盈率(P/E)分析:

Verizon 的遠期市盈率為 8.43,明顯低於行業中位數 13.07,表明相對於同行而言被低估。此外,它也低於 10.03 的 5 年平均水平,表明與歷史正常水平相比估值存在折扣。這表明投資者可能認為威瑞森相對於其盈利潛力而言提供了更好的價值。

企業價值 (EV) 比率:

在考慮 EV 比率時,Verizon 的遠期 EV/銷售額和 EV/EBITDA 比率均高於行業中位數,這意味著這些指標的估值較高。然而,它們低於 Verizon 的 5 年平均水平,表明有可能回歸歷史平均值。 EV/EBIT 和市凈率也表現出類似的趨勢,Verizon 的股價低於其行業中位數,但高於其 5 年平均水平。

基於價格的比率:

Verizon 的遠期市銷率略高於行業中位數,表明就銷售能力而言估值處於適度溢價。然而,它明顯低於 Verizon 的 5 年平均水平,這表明根據歷史銷售指標,價格可能很便宜。遠期市凈率進一步強化了這一觀點,Verizon 的定價相對於其行業較低,但較其 5 年平均水平大幅折扣。

價格/現金流分析:

Verizon 的遠期價格/現金流比率遠低於行業中位數及其 5 年平均水平。這表明投資者可能認為威瑞森相對於其現金流產生潛力而言被低估。

資料來源:Analyst's compilation

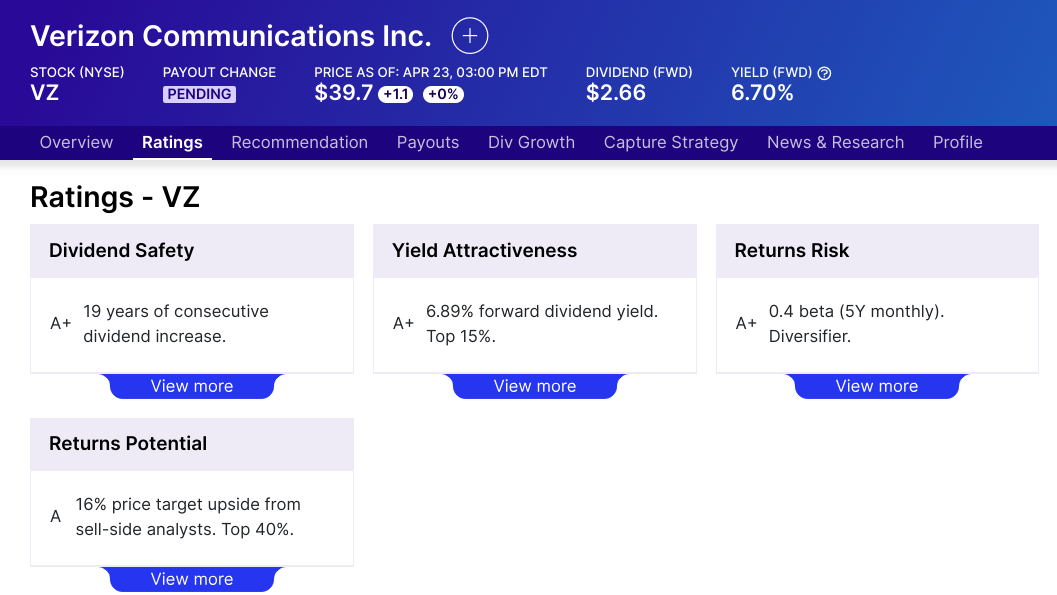

VZ股息動態:

Verizon 的遠期股息收益率為 6.89%,派息率為 56.55%,股息狀況頗具吸引力。連續 19 年的股息增長突顯了其為股東回報價值的承諾。然而,2%的五年增長率可能預示著股息增長可能放緩。

資料來源:dividend.com

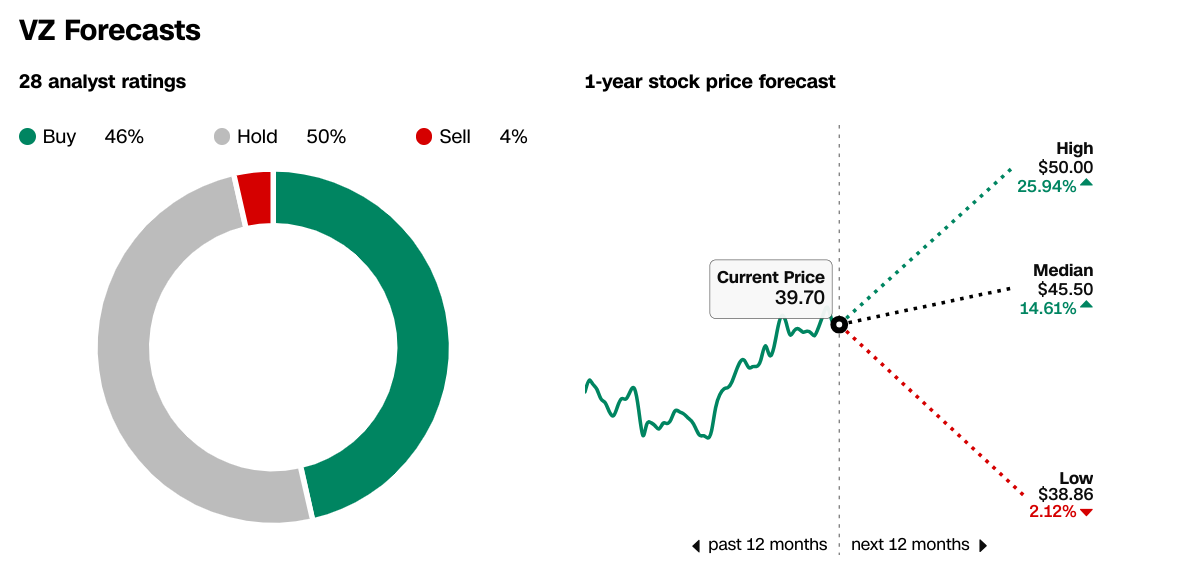

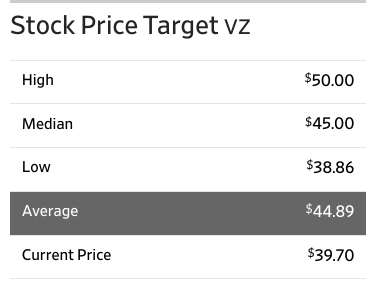

VZ 股價分析師預測和評級:

CNN 分析師的預測為 VZ股價提供了一系列潛在結果。中值預測顯示溫和上漲 14.61%,而高預測顯示更為樂觀的增長 25.94%。相比之下,較低的預測保守估計僅為 2.12% 的增長。這一範圍凸顯了受各種市場因素影響的未來股票表現的不確定性。

來源:CNN.com

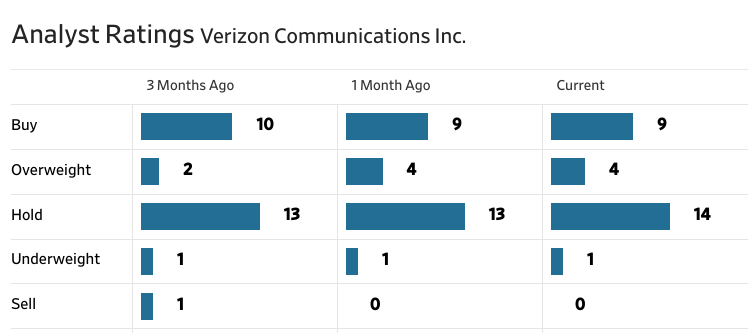

《華爾街日報》對分析師對 Verizon 未來業績的看法提供了更多見解。 44.89 美元的平均目標價表明潛在的上漲空間。雖然高位、中位和低位預測與 CNN 的預測非常一致,但平均目標價提供了分析師預期的綜合觀點。過去三個月,Verizon 的分析師評級保持相對穩定,反映出分析師的一致情緒。大多數分析師建議持有或買入 Verizon,表明對該公司的前景持謹慎樂觀態度。

資料來源:WSJ.com

資料來源:WSJ.com

2024 年 VZ股價預測

VZ 股價預測 - 價格目標分析

技術分析預計到 2024 年底,平均價格目標為 48.80 美元。該預測基於動量,源自中短期極性變化,並根據斐波那契回撤/延伸水平推斷。

到 2024 年,樂觀的 VZ 價格目標為 54 美元,這是基於當前中短期波動的價格動能,延伸至斐波那契回撤/延伸水平。

從數字上看,當前價格與平均目標價格之間的差異表明潛在上漲空間為 9.10 美元(48.80 美元 - 39.70 美元),而樂觀目標表明潛在上漲空間為 14.30 美元(54.00 美元 - 39.70 美元)。

威瑞森電信股價預測 - 趨勢分析

Verizon(紐約證券交易所股票代碼:VZ)當前股價為 39.70 美元,略高於根據修改後的指數移動平均線得出的趨勢線 39.53 美元。這表明VZ股價呈溫和上漲趨勢。然而,趨勢線也接近 39.32 美元的基線,這是另一個修改後的指數移動平均線,表明總體上相對穩定的橫盤運動。當前價格與趨勢線/基線之間的關系凸顯了微妙但持續的向上偏差。投資者可能將此解讀為該股逐漸走強,但仍保持盤整格局。

當前價格與趨勢線/基線之間的差異很小,表明股票交易的範圍很窄。這表明任一方向都缺乏明顯的動力,強調了橫盤走勢。趨勢線和基線的接近進一步支持了盤整階段的概念。當這些移動平均線緊密收斂時,通常表明處於均衡時期,買家和賣家處於相對平衡狀態。

VZ 股票預測 - 支撐位和阻力位

Verizon 的支撐位和阻力位為交易者提供了衡量潛在價格變動的數字基準。 32.50 美元的主要支撐位代表了可能出現買盤興趣的關鍵水平,而當前水平價格通道的樞軸位於 36.40 美元,表明可能存在反轉點。

48.85 美元的核心阻力位是上行的重要障礙,表明拋售壓力可能會加劇。 40.35 美元的阻力位提供了對潛在價格障礙的額外洞察,盡管其強度不如核心阻力位。

資料來源:tradingview.com

VZ股價預測 - 相對強弱指數 (RSI) 分析

Verizon 的 RSI 值為 50.11,落在中性區域內,表明市場情緒平衡。然而,它略高於常規看漲水平 29.58,表明看漲勢頭有可能形成。相反,它低於常規看跌水平 73.02,表明缺乏強烈的看跌情緒。

盡管 RSI 處於中性區域,但看跌背離的存在表明謹慎行事。從數字上看,RSI線趨勢向下,表明看漲勢頭減弱。 RSI 值與其趨勢之間的這種數值關系為了解市場情緒的潛在變化提供了寶貴的見解。

VZ 股票預測 - 移動平均線趨同/發散 (MACD) 分析

Verizon的MACD分析顯示看跌趨勢,MACD線0.9588低於信號線1.04。 -0.085 的負 MACD 柱狀圖進一步證實了看跌情緒。從數字上看,看跌趨勢的增強表明拋售壓力可能正在加劇。

資料來源:tradingview.com

結論

Verizon 的股價基本優勢(例如無線收入增長和 EBITDA 擴張)鞏固了其地位。然而,挑戰依然存在,特別是在預付費用戶和有線收入下降方面。盡管如此,Verizon 的寬帶增長和強勁的現金流仍顯示出潛力。分析師預測和技術分析暗示了謹慎樂觀的態度,並預計有潛在的上漲空間。