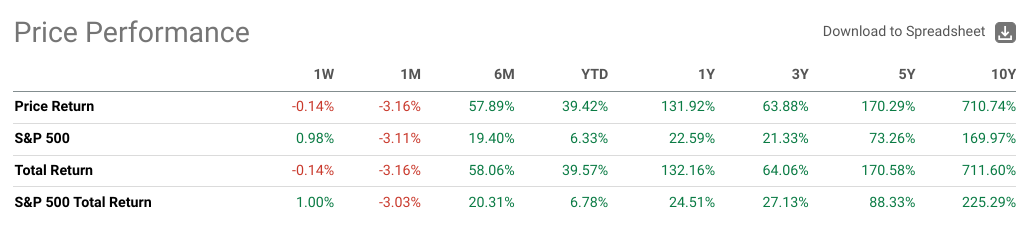

- 與標準普爾 500 指數相比,Meta 的股票表現好壞參半,短期疲軟(-1.25%),但長期增長潛力強勁(一年內增長 131.81%)。

- Meta 擁有龐大的用戶群,截至 2024 年 3 月,每日活躍用戶數為 32.4 億,推動了廣告展示次數的增加和廣告價格的上漲。

- 2024 年第一季度,收入同比飆升 27% 至 364.6 億美元,嚴格的成本管理實踐保持了健康的利潤率。

- 盡管現實實驗室部門運營虧損且資本支出增加,但 Meta 仍然看好收入增長,共識每股收益和收入預期呈上升趨勢。

Meta 的 2024 年第一季度業績趨勢、戰略舉措和市場動態揭示了一系列潛在回報和風險。在業績波動、資本配置和前瞻性指引的背景下,Meta 的基本面充滿希望和不確定性。本文探討了基本面優勢、劣勢、估值指標和技術指標,為預測 2024 年 Meta 股價提供了指南。

META股價表現

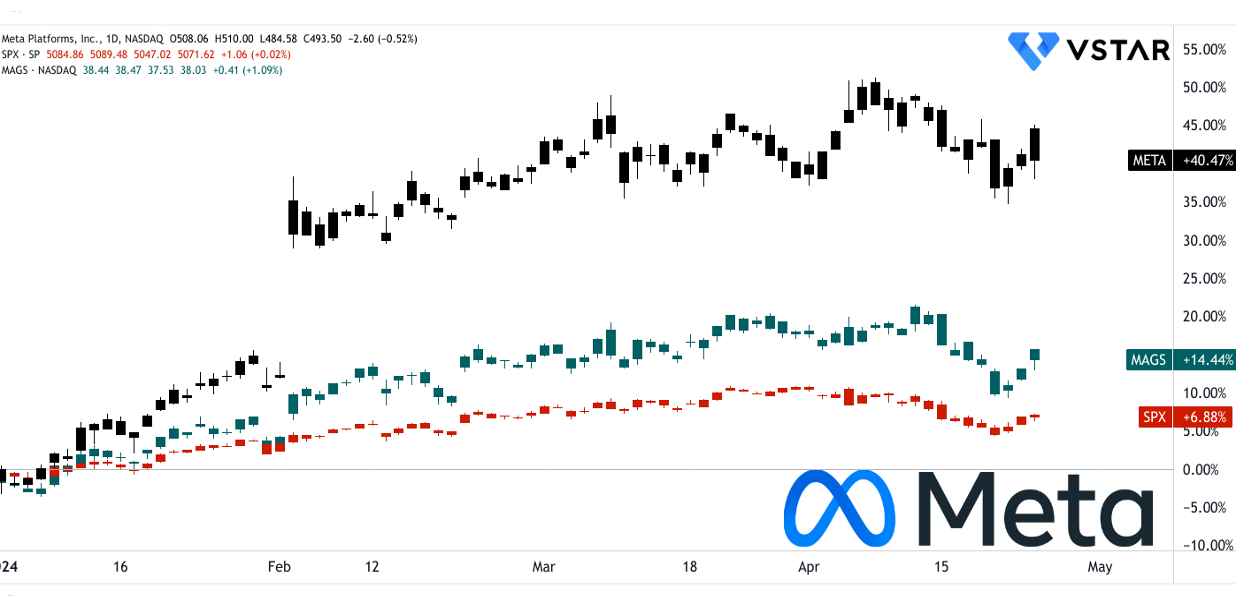

與標準普爾 500 指數相比,Meta Platforms 股票(納斯達克股票代碼:META)在不同時間範圍內的表現好壞參半。短期(1周),Meta的價格回報率(-0.14%)略遜於標準普爾500指數(1%),表明短期疲軟。從較長時期來看,Meta 的表現更為顯著。例如,去年Meta的價格回報率為132%,大幅跑贏標準普爾500指數的23%,顯示出強勁的長期增長潛力。

資料來源:tradingview.com

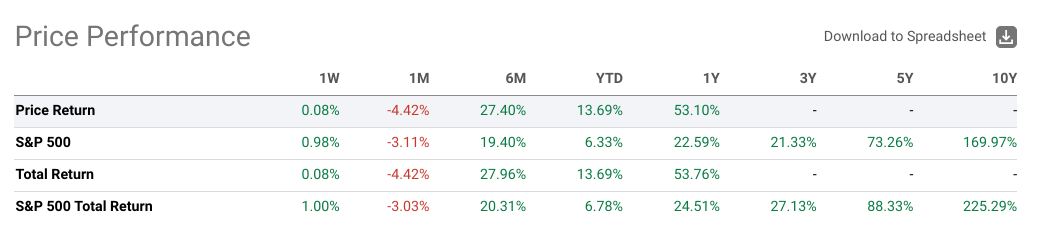

相比之下,Roundhill Magnificent Seven ETF(納斯達克股票代碼:MAGS)在大多數時間範圍內表現始終低於 Meta 指數,但優於標準普爾 500 指數。雖然 Meta 的表現波動較大,但與 ETF 相比,其長期增長潛力似乎更強。尋求長期更高回報的投資者可能會發現 Meta 更具吸引力,而那些優先考慮穩定性的投資者可能會青睞標準普爾 500 指數或 ETF。

來源:seekingalpha.com (META returns)

來源:seekingalpha.com (MAGS returns)

META公司的增長機會

龐大的用戶群和參與度:

Meta 的優勢在於其龐大的用戶群和其應用程序系列的高參與度。

每日活躍人數 (DAP):

Meta 報告稱,其每日活躍用戶群大幅增加,到 2024 年 3 月平均 DAP 數量為 32.4 億。這一數字同比增長了 7%。每日活躍用戶的持續增長表明 Meta 有能力通過其各種平臺(包括 Facebook、Instagram、WhatsApp 和 Messenger)吸引並留住大量受眾。

資料來源:Q1 2024 Earnings

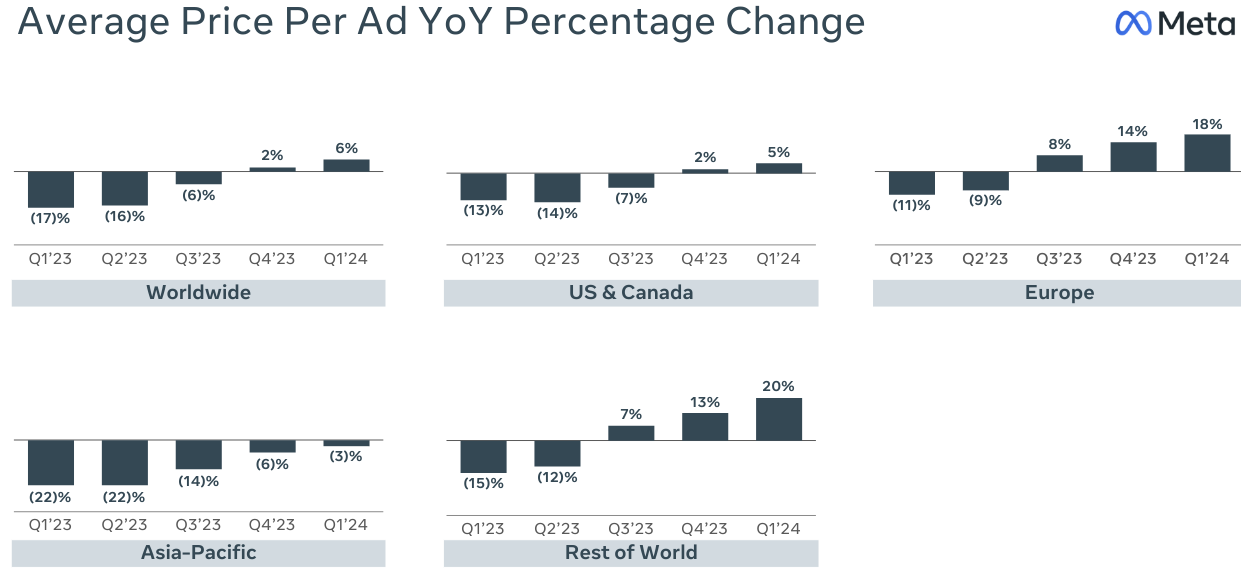

廣告展示次數和每個廣告的平均價格:

Meta 的應用程序系列中投放的廣告展示次數的增加反映了生態系統中用戶參與度的高水平。盡管廣告展示次數有所增加,Meta 仍將每個廣告的平均價格同比提高了 6%。這表明 Meta 平臺內有效的貨幣化策略和廣告商需求。

Meta 廣泛的用戶群和強大的參與度為廣告商提供了肥沃的土壤,推動廣告展示次數的增加和廣告價格的上漲。該公司有效地將用戶參與貨幣化的能力對其收入增長和財務業績做出了重大貢獻。

收入增長和財務業績:

Meta 展示了強勁的收入增長和有效的成本管理實踐。

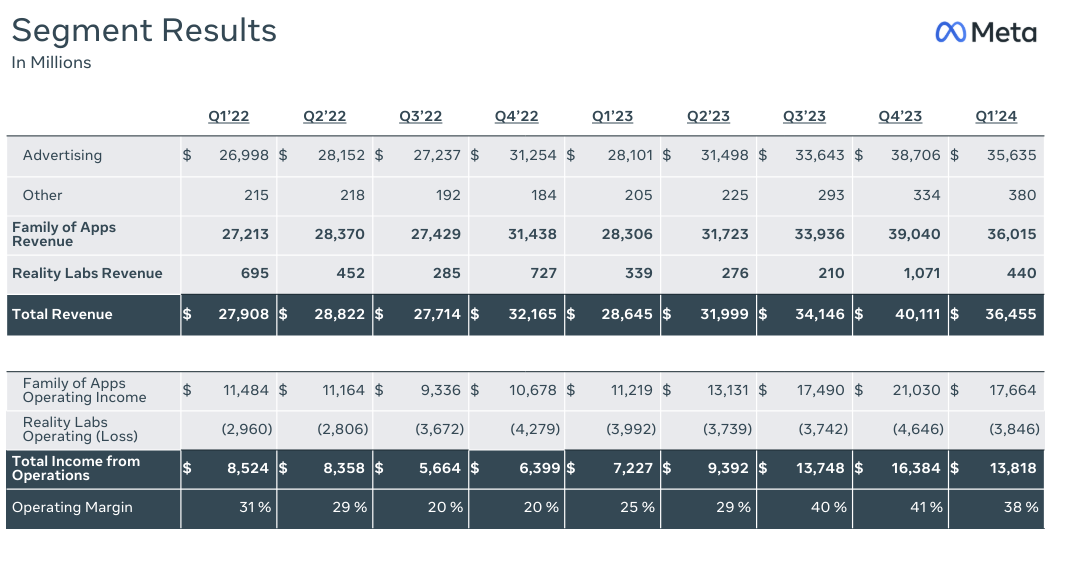

總收入:

2024年第一季度,Meta實現總收入364.6億美元,同比大幅增長27%。這一令人印象深刻的收入增長反映出 Meta 有能力從其多樣化的產品和服務中產生可觀的收入,包括廣告(每個廣告的平均價格)、商業消息傳遞和其他收入來源。

資料來源:Q1 2024 Earnings

成本管理:

盡管收入大幅增長,Meta 仍有效管理其成本和支出。總成本和費用同比僅增長 6%,表明組織內嚴格的成本管理實踐。這種嚴格的成本控製方法有助於 Meta 保持健康的利潤率和長期盈利能力。

Meta 強勁的收入增長和嚴格的成本管理實踐增強了其財務穩定性和彈性。公司有效平衡收入增長與成本控製的能力確保了可持續的盈利能力並提高了股東的長期價值。

資本分配和股東回報:

Meta對資本配置和股東回報的戰略重點體現在其對基礎設施、股票回購和股息的投資上。

資本支出:

Meta 優先考慮基礎設施投資,以支持其雄心勃勃的人工智能路線圖和技術進步。該公司分配了 67.2 億美元的資本支出,主要用於服務器、數據中心和網絡基礎設施。這項投資凸顯了 Meta 對推動創新和支持其長期增長計劃的承諾。

股票回購和股息:

Meta 仍然致力於通過股票回購和股息為股東創造價值。 2024年第一季度,該公司回購了146.4億美元的A類普通股,並向股東支付了12.7億美元的股息。這些行動表明了 Meta對其財務狀況的信心以及對資本返還的承諾。

人工智能和元宇宙的戰略重點:

Meta 的戰略重點是推進人工智能技術和開發 Metaverse,這一點在其投資和舉措中顯而易見。

先進的人工智能舉措:

Meta 致力於通過由最新型號 Llama 3 提供支持的 Meta AI 等舉措來提升其人工智能能力。該公司的目標是打造世界領先的人工智能服務,提供創新功能,例如從靜態圖像創建動畫和實時圖像生成。這些人工智能進步增強了用戶體驗並推動了 Meta 平臺的參與度。

元宇宙開發:

Meta 正在積極投資 Metaverse 的開發,利用其現實實驗室部門來引領 AR 眼鏡和虛擬現實耳機等混合現實產品的進步。 Meta AI 與智能眼鏡的集成體現了該公司在 Metaverse 中融合人工智能和沈浸式體驗的願景。

Meta 對人工智能和 Metaverse 的戰略重點使公司處於技術創新和未來增長機會的前沿。通過投資人工智能進步和 Metaverse 開發,Meta 旨在重塑人們與技術交互的方式,並為創收和用戶參與創造新途徑。

前瞻性指導和創新:

Meta 提供前瞻性指導,並強調其對創新和長期增長的承諾。

收入展望:

Meta 對 2024 年第二季度的指導預測收入將持續增長,指導範圍為 365 億美元至 390 億美元。該公司預計,參與度趨勢和貨幣化效率的提高將推動未來幾個季度的收入表現。

對未來增長的投資:

Meta 計劃增加資本支出,以支持其雄心勃勃的人工智能研究和產品開發工作。該公司預計將積極投資基礎設施,以加快其人工智能路線圖並推動未來的增長計劃。

Meta面臨的挑戰

增加資本支出和基礎設施投資:

Meta 預計 2024 年全年資本支出 (CapEx) 將大幅增加,範圍為 35-400 億美元,而之前的範圍為 30-370 億美元。資本支出的上調反映了 Meta 對基礎設施的積極投資,以支持其人工智能路線圖和未來的產品開發工作。

雖然戰略投資對於推動創新和維持增長至關重要,但過高的資本支出水平可能會給 Meta 的財務健康和流動性帶來風險。資本支出的大幅增加可能會導致現金流緊張,限製其他投資的靈活性,並引起投資者對公司資本配置決策的擔憂。此外,這些投資的成功取決於 Meta 產生回報並有效將其人工智能和產品開發計劃貨幣化的能力。

總支出增長超過收入增長:

盡管 Meta 報告的收入同比強勁增長 27%,但總支出也有所增加,盡管同比增幅較慢,為 6%。收入和支出增長之間的這種差異引發了人們對 Meta 成本管理和運營效率的擔憂。

主要由基礎設施和法律成本上升推動的總支出不斷上升,表明 Meta 在控製運營支出方面可能面臨挑戰。雖然投資基礎設施和法律合規對於支持業務運營和降低風險至關重要,但過度支出可能會限製盈利能力並阻礙 Meta 產生可持續回報的能力。

員工人數逐年減少:

截至 2024 年 3 月 31 日,Meta 的員工人數同比減少 10%,共有 69,329 名員工。員工人數的減少標誌著一個值得註意的趨勢,可能會影響 Meta 的運營和增長前景。

員工人數減少可能源於多種因素,例如重組、自動化計劃或人才流失。雖然減少員工數量可能是節省成本措施的一部分,但它也對 Meta 的創新和有效執行戰略舉措的能力構成了風險。

現實實驗室運營損失:

Meta 的現實實驗室部門報告稱,盡管 Quest 耳機銷售推動收入增長,但 2024 年第一季度運營虧損為 38 億美元。這一重大運營虧損凸顯了該領域實現盈利的挑戰,該領域專註於開發虛擬和混合現實設備等沈浸式計算平臺。

Reality Labs 的持續運營虧損可能源於多種因素,例如高昂的研發費用、營銷成本以及開發和擴展 VR 和 AR 產品所需的基礎設施投資。此外,VR 和 AR 技術的采用速度慢於預期可能會導致該部門的運營虧損,因為新興技術的貨幣化和建立可持續的收入流需要時間。

資料來源:Q1 2024 Earnings

META 股票展望

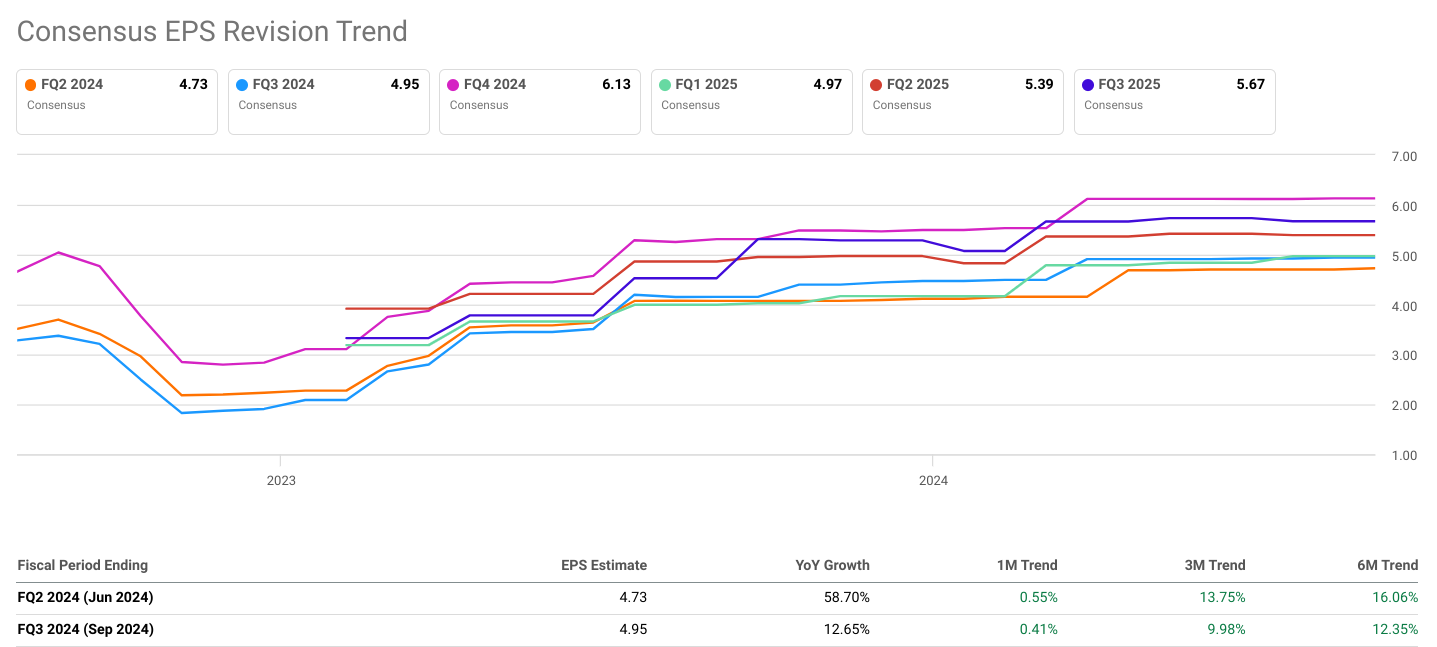

每股收益共識估計:

Meta(納斯達克股票代碼:META)2024 年第二季度和 2024 年第三季度的每股收益預測顯示出積極的增長勢頭。 2024 年第二季度,每股收益預計為 4.73 美元,同比大幅增長 58.70%。這種增長趨勢將持續到 2024 年第三季度,預計每股收益為 4.95 美元,盡管同比增長率略低,為 12.65%。

從第二季度到第三季度的每股收益預期增加表明Meta收益持續上升,盡管速度較慢。第二季度到第三季度同比增長放緩可能是由於市場飽和、競爭加劇或消費者行為變化等多種因素造成的。

28 名和 27 名分析師分別對 2024 年第二季度和第三季度每股收益做出的一致預測表明,人們對 Meta 保持盈利增長的能力充滿信心。然而,投資者應密切關註Meta能否在面臨潛在挑戰時維持這種增長勢頭。

資料來源:seeingalpha.com

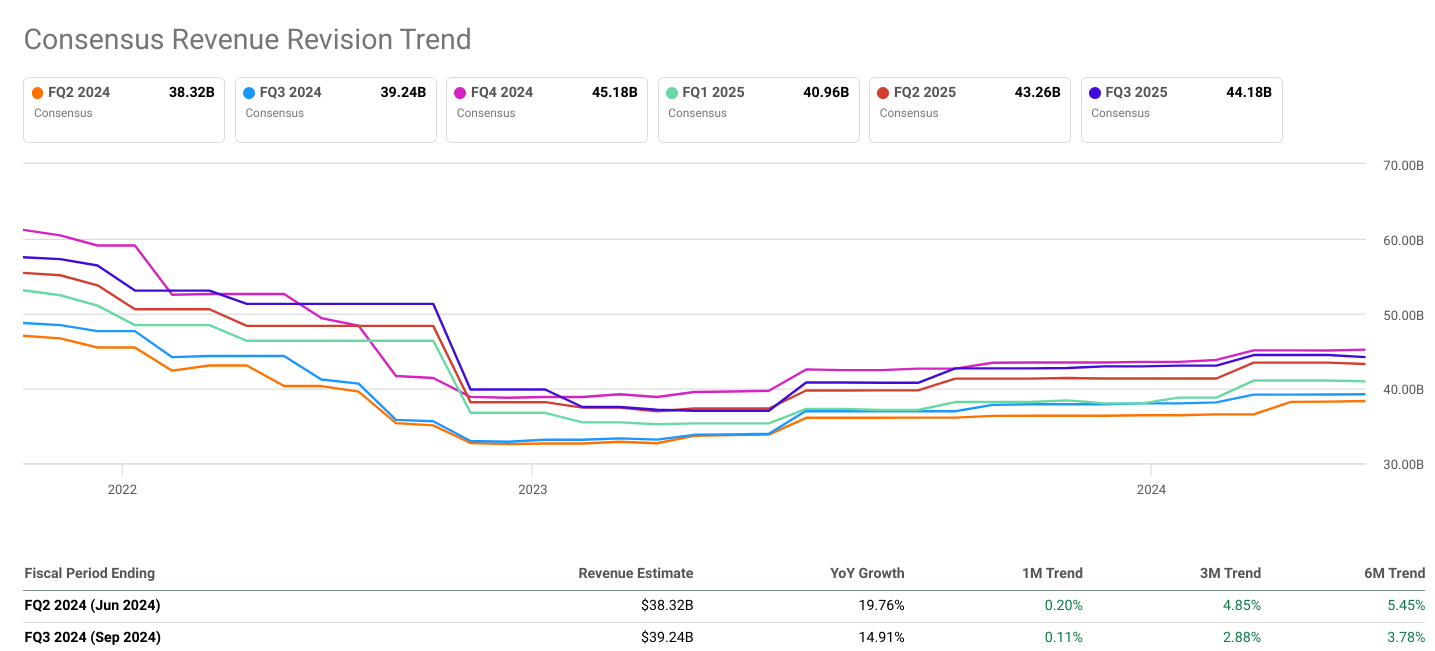

共識收入估計:

Meta 2024 年第二季度和 2024 年第三季度的收入預測也顯示出積極的增長前景,盡管與每股收益相比增速略慢。 2024年第二季度,收入預計為383.2億美元,同比增長19.76%。這種增長持續到 2024 年第三季度,預計收入為 392.4 億美元,同比增長 14.91%。

盡管與每股收益相比,收入同比增長率略低,但收入預測表明 Meta 的營收正在健康擴張。 42 名和 40 名分析師分別對 2024 年第二季度和第三季度的一致收入預測表明,分析師對 Meta 的收入增長潛力表現出濃厚的興趣和信心。

共識每股收益和收入修正趨勢:

分析每股收益和收入修正趨勢可以進一步了解 Meta 的增長勢頭。每股收益和收入預期在 1 個月、3 個月和 6 個月期間的積極修正趨勢表明分析師對 Meta 未來業績的樂觀情緒日益增強。

對於每股收益,2024 年第二季度和第三季度預測的上調表明,隨著時間的推移,分析師越來越看好 Meta 的盈利潛力。同樣,收入預測的持續上調表明人們對 Meta 產生更高收入的能力越來越有信心。

資料來源:seeingalpha.com

內部指導:

Meta 的內部指導進一步深入了解了公司對未來幾個季度和 2024 年全年的預期和戰略重點。

- 收入預期:Meta 預計 2024 年第二季度總收入將在 36.5-390 億美元之間,由於外匯因素將出現 1% 的阻力。該指引表明,盡管貨幣波動存在一些潛在挑戰,但收入仍將持續強勁增長。

- 支出預測:2024 年全年總支出預計在 96-990 億美元之間,反映出與之前的預測相比基礎設施和法律成本的增加。盡管費用增加,Meta 仍然致力於其投資計劃和增長戰略。

- 資本支出:隨著公司加快基礎設施投資以支持其人工智能路線圖,Meta 預計 2024 年全年資本支出將在 35-400 億美元之間,高於之前的估計。這表明Meta註重長期創新和技術進步。

市場增長前景:

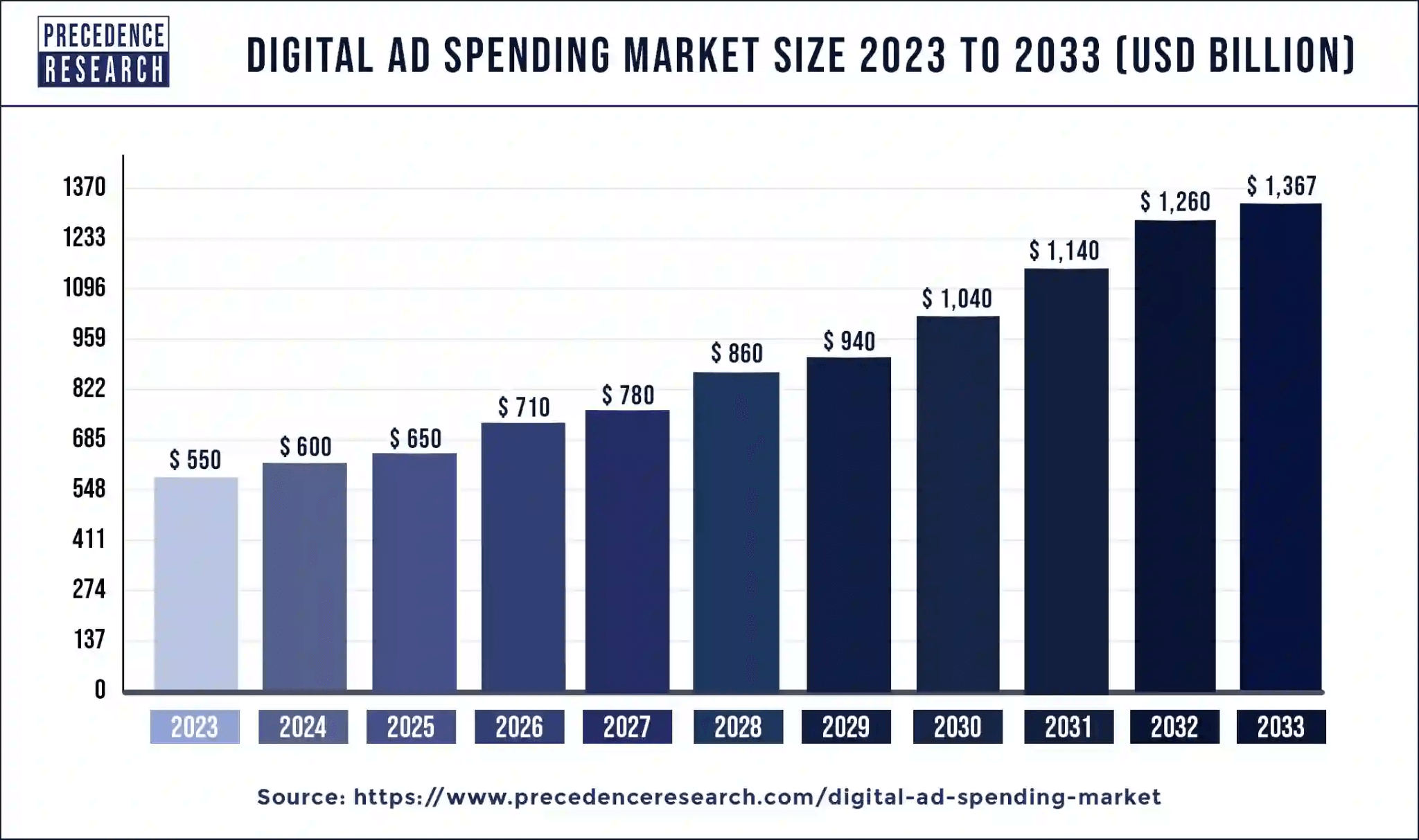

正如princenceresearch.com 預測的那樣,全球數字廣告支出行業的市場增長前景表明Meta 的廣告收入在未來幾年具有巨大潛力。

2023年全球數字廣告支出市場規模為5500億美元,預計到2033年將超過13670億美元左右,2024年至2033年復合年增長率(CAGR)為9.58%。

這種增長軌跡表明 Meta 有機會利用不斷擴大的數字廣告市場並進一步增強其收入來源。作為數字廣告領域的領先企業,Meta 處於有利地位,可以從互聯網普及率不斷提高、數字化趨勢和不斷變化的消費者行為推動下對在線廣告服務不斷增長的需求中受益。

資料來源:priorenceresearch.com

Meta美股估值

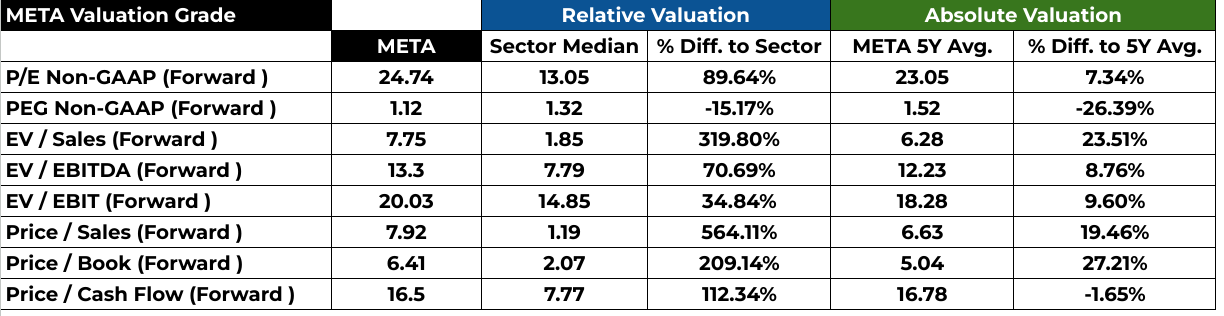

市盈率:

Meta 的遠期市盈率為 24.74,顯著高於行業中位數 13.05 及其 5 年平均水平 23.05。這表明,與行業同行及其自身歷史業績相比,投資者願意為 Meta 的收益支付溢價。與行業中位數 (89.64%) 的百分比差異表明相對於該行業的估值大幅高估。這種溢價可能是由對未來強勁盈利增長或獨特競爭優勢的預期推動的。

市盈率:

Meta 的遠期 PEG 率為 1.12,表明與行業中位數(1.32)及其自身 5 年平均水平(1.52)相比,該股的盈利增長潛力略有低估。然而,行業中位數(-15.17%)和五年平均值(-26.39%)的負差異意味著投資者可能沒有充分將 Meta 的增長前景納入股價中。盡管在這方面被低估,但重要的是要考慮影響投資者情緒和估值的其他因素。

EV/銷售額和價格/銷售額比率:

Meta 的遠期 EV/銷售額比率為 7.75,明顯高於行業中位數 1.85 和 5 年平均值 6.28。同樣,遠期市銷率為 7.92,遠高於行業中位數 1.19 和 5 年平均水平 6.63。這些高比率表明 Meta 的股價相對於其銷售額存在顯著溢價。投資者似乎正在定價 Meta 強勁的收入增長潛力,這可能受到與其核心業務和未來計劃相關的預期的影響。

資料來源:Analyst's compilation

EV/EBITDA 和 EV/EBIT 比率:

Meta 的遠期 EV/EBITDA 比率為 13.3,高於行業中位數 (7.79) 和 5 年平均水平 (12.23)。同樣,預期 EV/EBIT 比率為 20.03,超過行業中位數 (14.85) 和 5 年平均水平 (18.28)。這些較高的比率表明,與行業同行以及自身的歷史業績相比,Meta 基於息稅折舊攤銷前利潤的估值相對較高。投資者可能會對 Meta 的盈利指標給予溢價,這可能是受到持續或加速盈利增長預期的推動。

市凈率和市價/現金流比率:

Meta 的遠期市凈率為 6.41,明顯高於行業中位數 2.07 及其 5 年平均水平 5.04。這意味著與行業同行及其歷史表現相比,投資者願意為 Meta 的賬面價值支付大幅溢價。然而,遠期價格/現金流比率為 16.5,略高於行業中位數(7.77),但接近其 5 年平均水平(16.78)。這表明,根據相對於歷史水平的現金流量,Meta 的股票可能被略微高估,盡管不像其他一些估值指標所顯示的那麽嚴重。

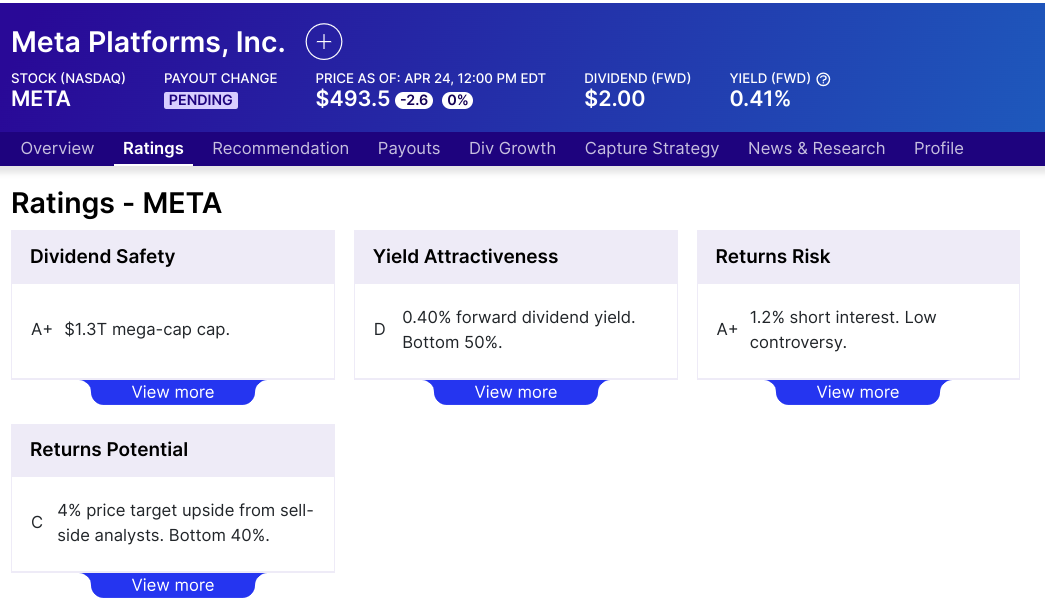

Meta股息摘要:

Meta 的股息收益率最低為 0.40%,沒有顯著的派息歷史或股息增長。這表明投資者在投資Meta時主要關註的是資本增值而不是股息收入。缺乏對股息的重視表明投資者將 Meta 視為一家具有未來價值升值潛力的增長型公司,而不是穩定的創收投資。

資料來源:dividend.com

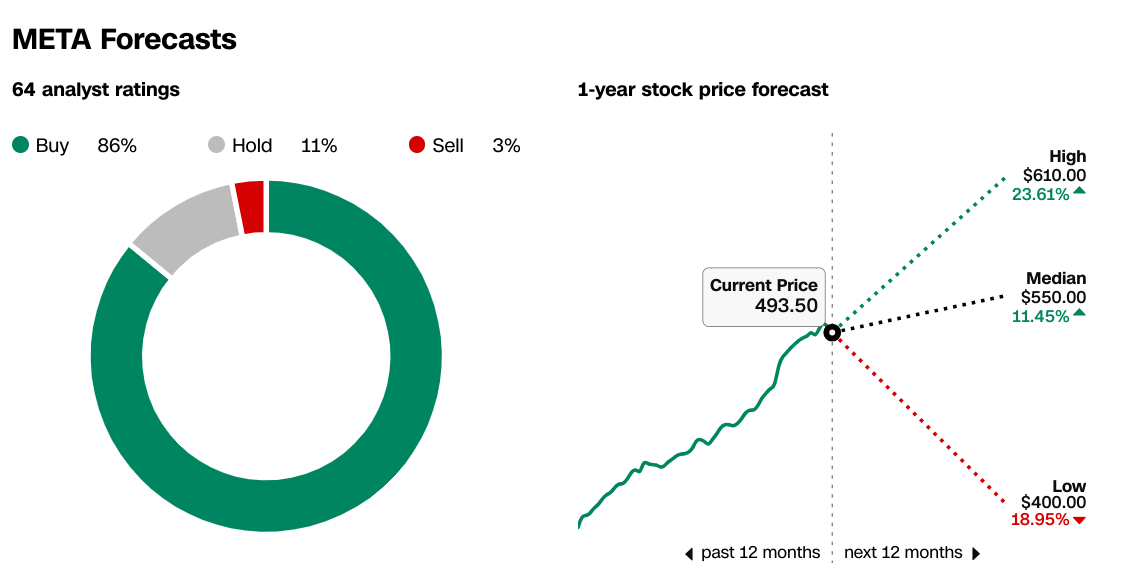

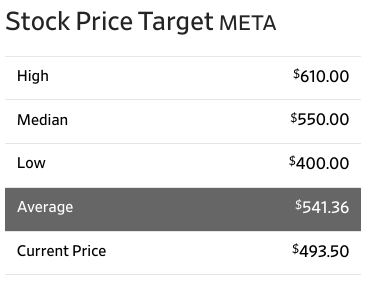

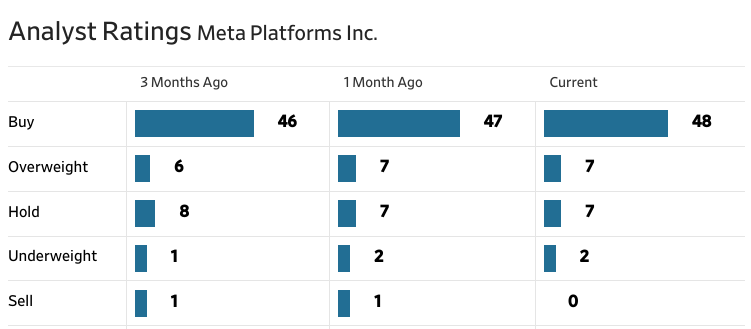

分析師預測和評級:

美國有線電視新聞網 (CNN) 預測:

分析師對 Meta (納斯達克股票代碼:META)明年股價的預測差異很大。 610.00 美元的高預測意味著較當前價格 493.50 美元潛在上漲約 23.61%,反映了看漲情緒。相反,400.00 美元的低預測表明潛在下降約 18.95%。預測中位數為 550.00 美元,增長 11.45%。這些預測反映了分析師的廣泛意見,其中大多數(86%)建議給予“買入”評級,表明對該股未來表現的積極情緒。

來源:CNN.com

《華爾街日報》股價目標:

《華爾街日報》也給出了類似的展望,平均目標價為 541.36 美元,略高於中值,表明分析師總體情緒略為看漲。目前的價格為 493.50 美元,低於平均價格目標和中位價格目標,根據分析師的預測,這表明潛在的上漲空間。

分析過去三個月分析師評級的趨勢,可以發現“買入”和“增持”評級不斷上升,而“持有”、“減持”和“賣出”評級則保持相對穩定或下降。這一趨勢表明分析師對 Meta 未來業績的信心或積極情緒不斷增強。

來源:WSJ.com

來源:WSJ.com

2024 年Meta 股價預測

Meta股票預測 - 趨勢分析

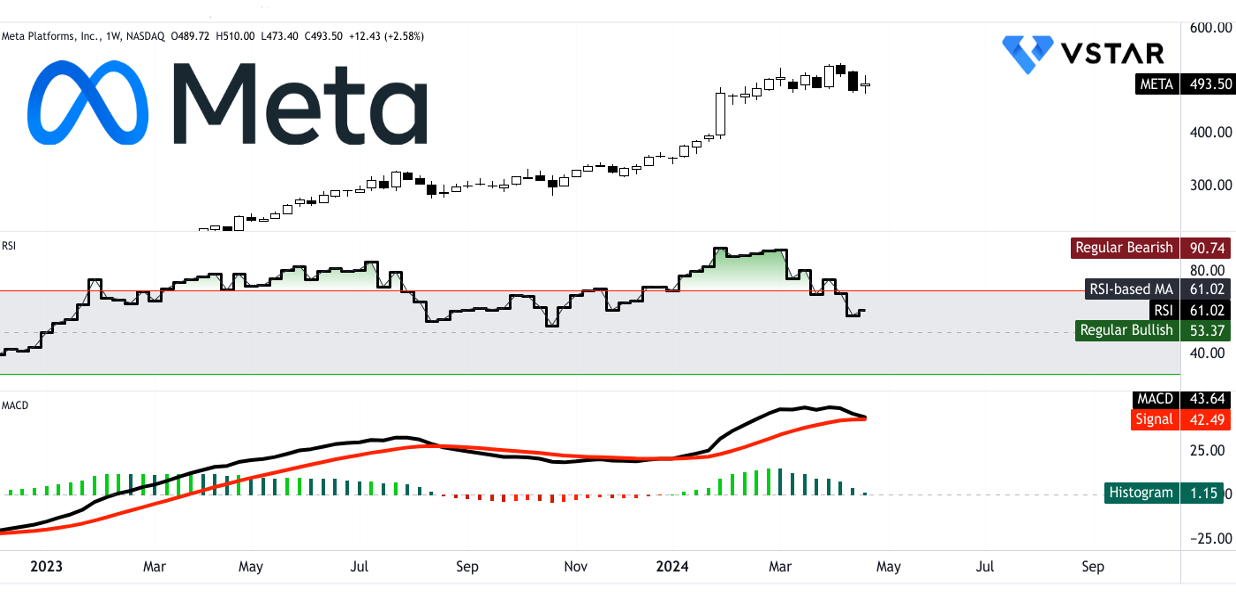

Meta 目前的股價為 493.50 美元,明顯高於修正指數移動平均線 (EMA) 趨勢線 440.37 美元和基線 432.50 美元。這表明與既定趨勢的偏離,可能表明市場的看漲情緒。然而,對該股方向的評估為“橫盤整理”意味著這兩個方向都缺乏明顯的動力。

當前價格與趨勢線之間的差異 53.13 美元(493.50 美元 - 440.37 美元)表明了偏差的程度。這種正差異標誌著潛在的看漲偏見,表明當前價格交易在趨勢線上方,這通常被解釋為看漲信號。然而,橫盤方向表明這種偏差可能不足以建立明確的趨勢。

Meta股價預測 - 價格目標分析

為 Meta 提供的到 2024 年底的價格目標提供了對股價未來潛在軌跡的見解。 637.00 美元的平均價格目標源自中短期極性變化的勢頭,預計超過斐波那契回撤/延伸水平。同樣,700 美元的樂觀價格目標是基於當前中短期波動的價格動能,預測斐波那契回撤/延伸水平。

Meta 股價預測 - 支撐位和阻力位

Meta 的支撐位和阻力位為交易者和投資者預測潛在的價格變動提供了重要的參考點。 487.85 美元的主要支撐位是低於當前價格的關鍵閾值,表明購買興趣可能會增加,從而可能導致價格反彈。

同樣,602.20 美元、555.95 美元和 677.00 美元的阻力位代表當前價格之上的障礙,在該水平上拋售壓力可能會加劇,可能導致價格逆轉或上行勢頭放緩。此外,核心支撐位和阻力位(例如分別為 452.50 美元和 555.95 美元)的存在進一步強化了這些價格水平在影響價格走勢方面的重要性。

此外,在波動加劇的情況下納入支撐位和阻力位(406.20 美元和 602.20 美元)承認價格波動加劇的可能性,並為波動市場條件下的風險管理提供了額外的指導。

資料來源:tradingview.com

Meta股價預測 - 相對強弱指數 (RSI) 分析

RSI 值為 61.02,表明 Meta 的股價目前處於適度看漲區域。然而,必須考慮該值與常規看漲和看跌水平(分別為 53.37 和 90.74)的關系。 RSI 高於常規看漲水平表明該股正在表現出看漲特征,盡管不過分。

看跌背離的存在表明了一個潛在的警告信號,表明看漲勢頭可能正在減弱。此外,RSI 線的下降趨勢表明看漲勢頭減弱,與股價橫盤方向表明的看漲趨勢潛在減弱相一致。

Meta 股價預測 - 移動平均線趨同/發散 (MACD) 分析

MACD 指標可以進一步洞察 Meta 的股價趨勢和動能。 MACD 線位於 43.64,信號線位於 42.49,看漲趨勢得到確認,因為 MACD 線位於信號線上方。這表明短期趨勢看漲,與 RSI 表明的適度看漲情緒一致。

然而,正如 MACD 柱狀圖下降所證明的,趨勢強度的減弱表明看漲勢頭可能正在減弱。

資料來源:tradingview.com

結論

Meta 股票,短期指標顯示相對於標準普爾 500 指數略有疲軟(-0.14% 回報率)。然而,其強勁的長期增長潛力(一年內 +132%)使其處於有利地位。在市場波動的情況下,Meta 在用戶參與度和收入增長方面的基本優勢,在嚴格的成本管理的推動下,凸顯了其彈性。人工智能和元宇宙方面的戰略舉措鞏固了其未來增長的地位。分析師情緒樂觀,每股收益和收入預期上調。雖然估值指標顯示估值存在一定程度的高估,但技術指標顯示 2024 年看漲趨勢,但勢頭減弱。