歐元兌美元

基本面視角

歐元兌美元匯率整周呈現波動,周五短暫攀升至 1.0629 高點,隨後穩定在 1.0570 附近。美國非農就業數據(NFP)報告最初令美元走弱,但跌勢很快扭轉。強勁的勞動力市場數據,11 月份新增就業崗位 227,000 個,超出預期,但失業率小幅上升至 4.2%。由於平均每小時收入超出預期,對通脹的擔憂重新出現,這增加了美聯儲即將做出的政策決定的複雜性。

除了非農就業數據之外,其他指標也反映了喜憂參半的情況。正如 ADP 報告所示,10 月份職位空缺有所增加,但私營部門招聘人數略低於預期。首次申請失業救濟人數超出預期,而裁員人數增加,暗示壓力正在顯現。 ISM 製造業 PMI 表現強勁,反彈強於預期,但服務業意外收縮令人失望。

歐洲央行行長拉加德強調歐元區近期增長前景疲弱,但預計將逐步復甦。預計通脹在放鬆之前將暫時上升,與目標保持一致。人們普遍預計歐洲央行將在 12 月 12 日降息 25 個基點,但歐洲央行面臨著法國政治動盪帶來的額外挑戰,在市場參與者等待進一步明朗消息之際,這給歐元前景增添了層層不確定性。

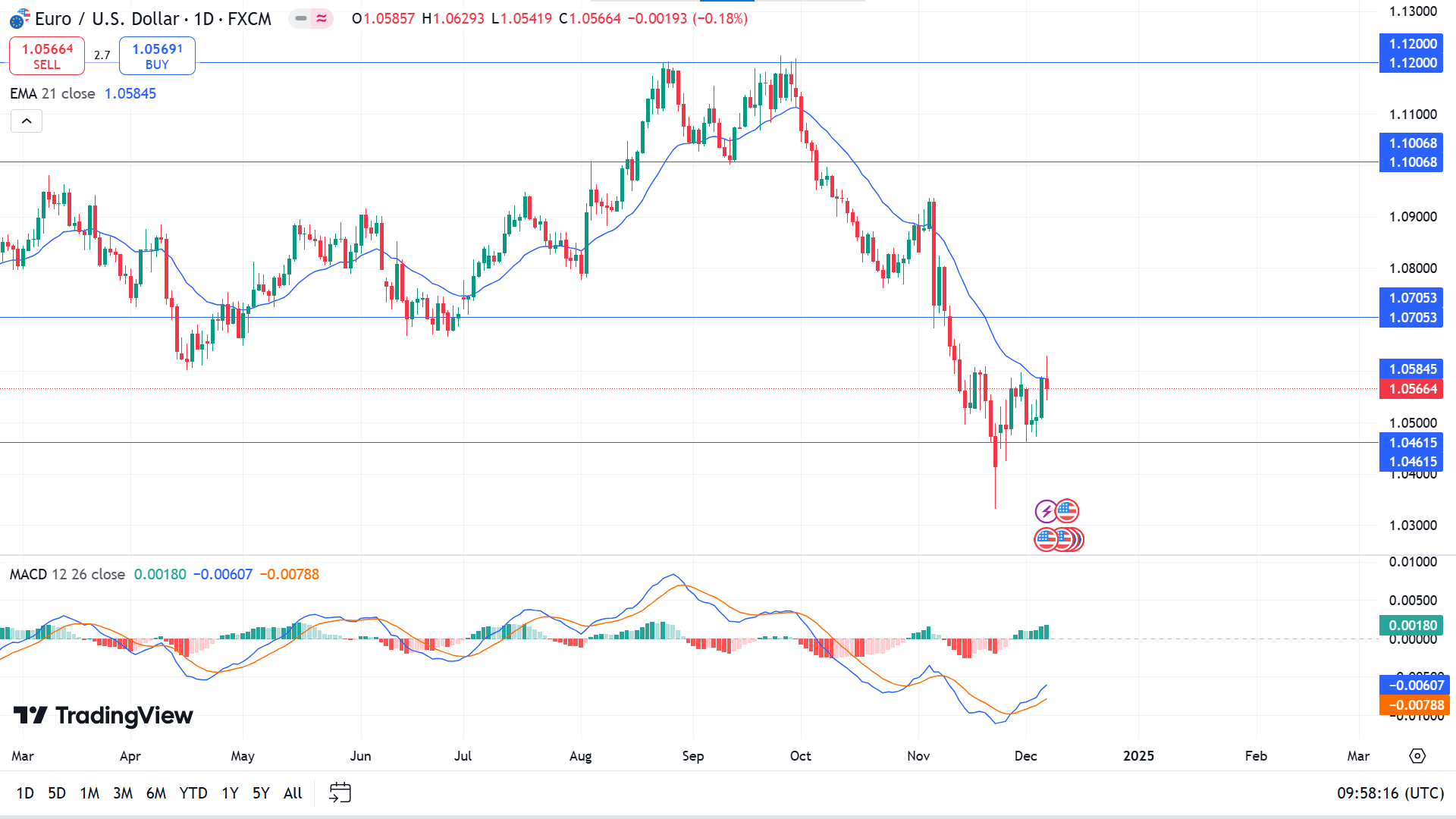

技術視角

最後一根每周蠟燭收盤為十字星蠟燭,緊接著一根綠色蠟燭。這反映了下跌趨勢的暫停,使交易者意識到需要確認下一個價格走勢以確定足夠的交易頭寸。

日線圖上價格跌破 21 EMA 線,確認了下跌趨勢,而 MACD 指標讀數轉為看漲。動態信號線在中線下方形成看漲交叉,上方的綠色直方圖條表示積極的力量。

在持續的看跌趨勢之後,價格行為交易者可能會尋求開設短期賣出頭寸,目標為 1.0342 水平。

與此同時,近期價格呈現出從年度低點看漲的V形復甦。在這種情況下,收盤價高於 1.0705 的綠色蠟燭可能會使看跌信號失效,並在 1.1000 心理線找到阻力。

英鎊日元

基本面視角

英鎊/日元本周收盤幾乎沒有變化,反映出方向性偏差有限。該貨幣對觸及 188.08 附近的低點,並在周末反彈至開盤價之上,顯示出買入興趣。然而,到周五,本周的大部分漲幅都被回吐。下周英國經濟數據將很少發布,注意力將集中在周五的工業和製造業生產數據上,以衡量英鎊的前景。

在日本,日本央行董事會成員中村周四的鴿派言論削弱了本月晚些時候加息 25 個基點的預期,增加了政策決定的不確定性。主要經濟更新包括本周初的第三季度 GDP 數據,隨後是周五的短觀大型製造業指數,提供對商業情緒的洞察。

英鎊/日元匯率仍低於 11 月高點,凸顯看漲勢頭減弱。兩種貨幣本周都面臨關鍵時刻,經濟數據和政策發展可能會影響其走勢。

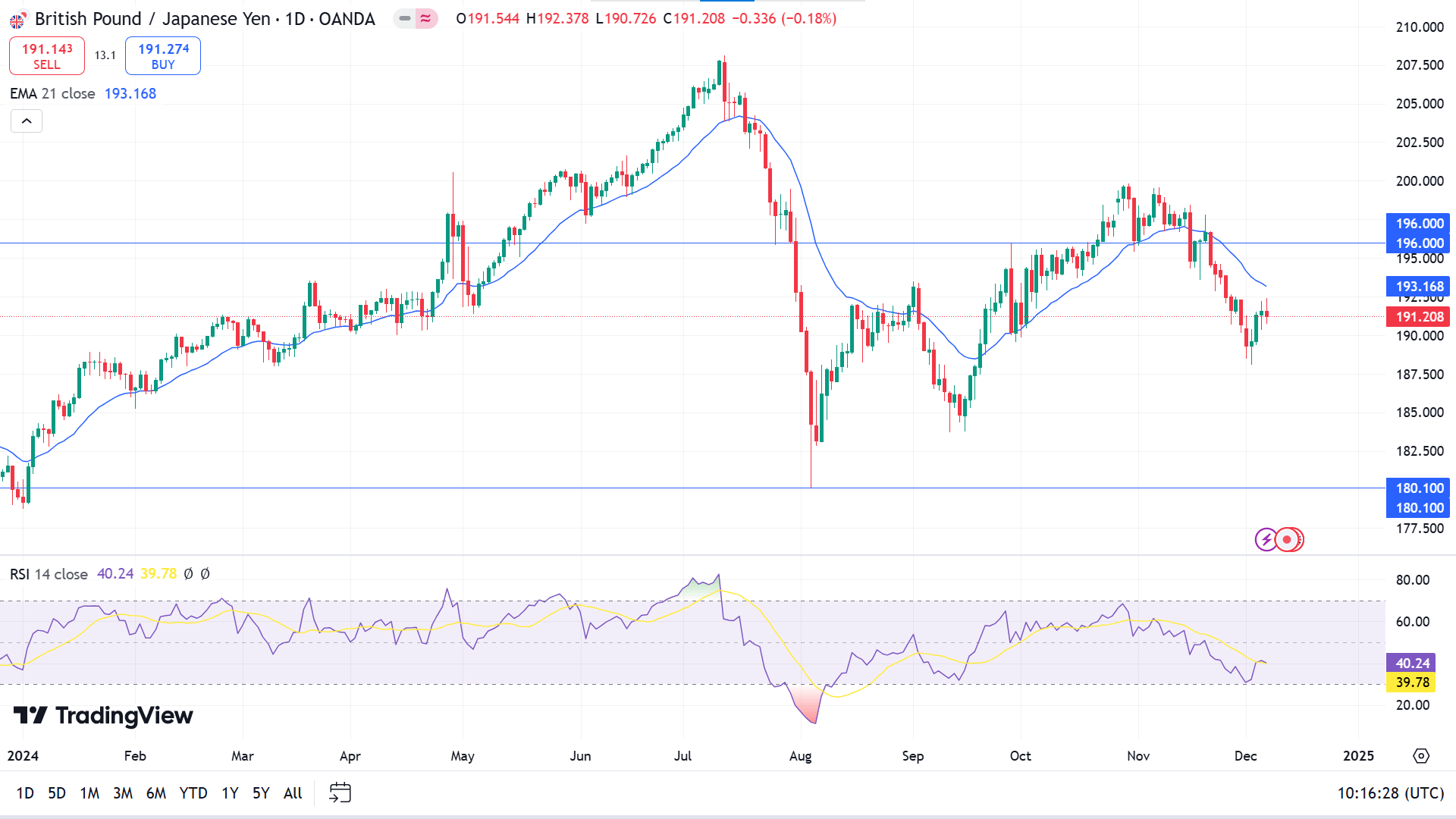

技術視角

周線圖上英鎊兌日元仍低於歷史水平196.00;最後一根蠟燭在連續五根蠟燭下跌後以綠色收盤,宣告短期下跌趨勢暫停。

日線圖上價格浮動於 21 日均線下方,預示著看跌壓力。與此同時,RSI 讀數支持看跌壓力,動態線正在中線下方移動,逐漸下行。

評估當前的市場環境,196.00 似乎是開立空頭頭寸的適當水平,因為該水平此前對買家構成了障礙。賣家可以將價格推向 180.10 附近的支撐位。

同時,如果未能將價格保持在 196.00 以上,將使賣家失望,並導致價格上漲至 208.12 附近的阻力位。

納斯達克 100 指數 (NAS100)

基本面視角

受 11 月份就業增長好於預期的推動,納斯達克綜合指數達到 19,859.8 點的歷史峰值。

官方數據顯示,11 月份美國非農就業人數增加 22.7 萬人,好於預期的 22 萬人。然而,失業率升至4.2%,略高於10月份的4.1%。儘管就業增長強勁,但人們普遍預計美聯儲將在 12 月 18 日降息 25 個基點。

分析師表示,央行可能會在 2025 年採取更加謹慎的立場,可能會放棄 1 月份的降息。

克利夫蘭聯儲主席貝絲·哈馬克表示,美聯儲可能已接近適當放慢貨幣寬鬆步伐的階段,並強調了使政策與經濟彈性保持一致的重要性。

與此同時,根據密西根大學的初步數據,12月份美國消費者信心升至七個月以來的最高水平,未來一年的通脹預期達到六個月來的最高水平。

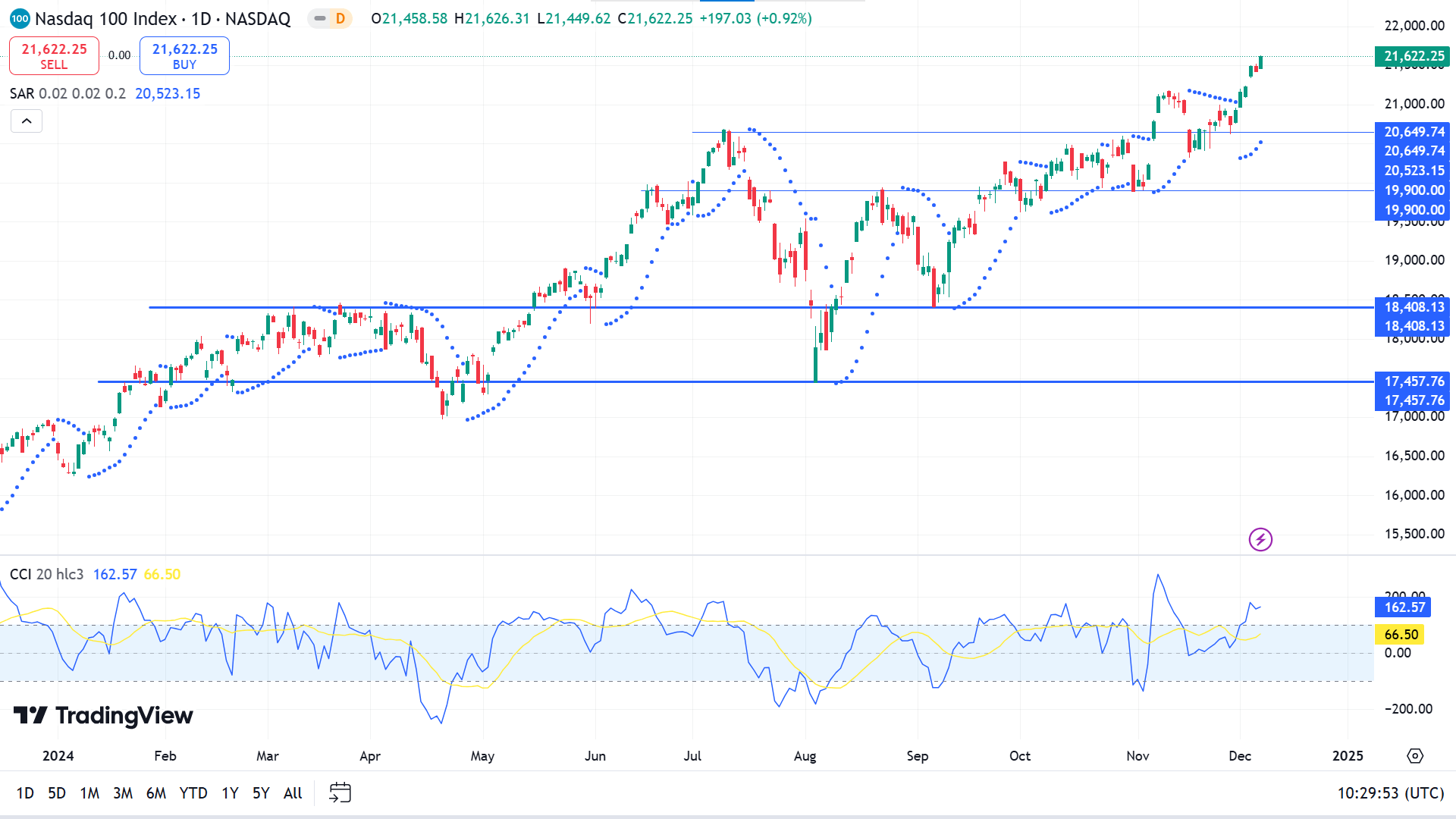

技術視角

納斯達克 100 指數在最近一周創下新高,宣告大盤指數面臨巨大的看漲壓力。總體而言,持續的看漲趨勢保持不變,使買家對未來一周持樂觀態度。

拋物線轉向指標繼續在價格蠟燭下方形成點,宣告日線圖上存在看漲壓力。與此同時,CCI動態線漂浮在指標窗口上線上方,小幅上行並支撐極端看漲壓力。

當前的市場環境表明,價格走勢交易者可能主要尋求在 21,167.13 附近建立多頭頭寸,而更充足的買入頭寸則在 20,649.74 附近。

與此同時,低於20,649.74的賣壓可能會使看漲的延續失效,並引發朝向19900.00水平的短期看跌勢頭。

標準普爾 500 (SPX500)

基本面視角

美國股市本周表現好壞參半,因為投資者評估了美聯儲在 12 月預期降息後暫停寬鬆周期的可能性。

科技和通信服務領漲,推動標準普爾 500 指數和納斯達克指數再創新高。由於選舉後的持續樂觀情緒,特斯拉股價飆升 10%,而 Salesforce 因第三財季營收強於預期而股價上漲近 10%。

與此同時,周五的勞動力數據呈現出好壞參半的情況:就業人數增長超過預期,前幾個月的數據向上修正,每小時收入超出預期。然而,失業率意外上升,反映出招聘放緩,而不是大幅裁員。

截至周五,市場對 12 月降息 25 個基點的預期大幅升至 85%,高於前一天的 71%。美聯儲主席傑羅姆·鮑威爾強調需要採取謹慎的做法,並指出經濟的彈性。本周早些時候,ISM 服務業指數反映了持續擴張,儘管速度較慢,而職位空缺超出預期,凸顯了持久的經濟實力。

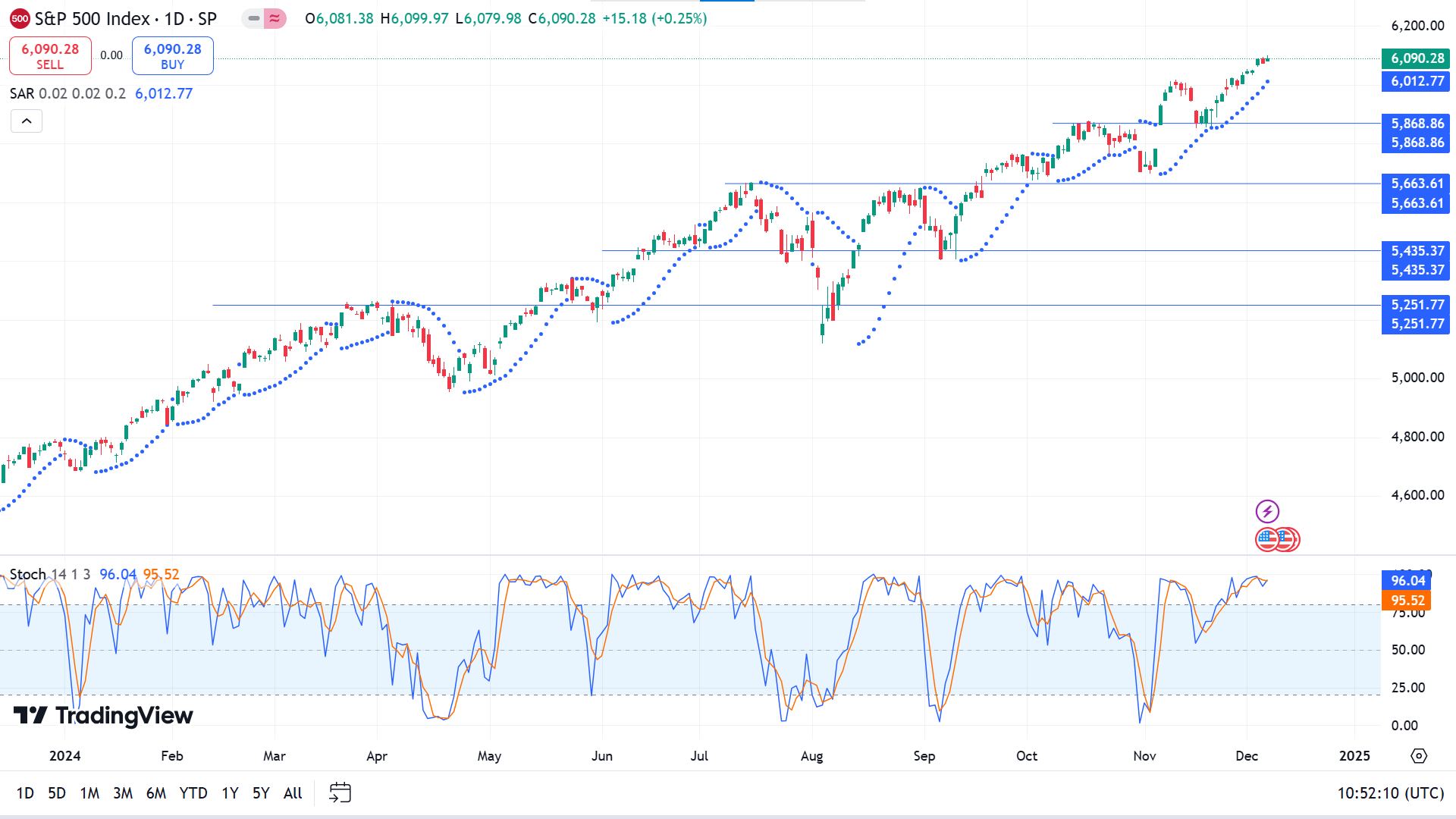

技術視角

標準普爾 500 指數已迅速達到最高點,在周線圖上連續出現綠色蠟燭,並讓買家對沒有牛市跡象感到樂觀。

通過價格蠟燭下方的連續點,可以在日線圖上看到極端的看漲壓力,並且隨機動態線繼續高於指標窗口的上線。

當應用價格行為概念時,專業交易者的大量多頭頭寸位於 6011.06 附近,這可能會觸發價格上漲至 ATH 或更高。

另一方面,如果價格跌破6011.06,則可能會使看漲信號失效並引發短線賣家;它可以為買家從 5868.86 附近的明顯支撐位提供機會。

黃金 (XAUUSD)

基本面視角

黃金(XAUUSD)上周在 2,650 美元附近窄幅波動,市場等待中國和美國的關鍵數據以提供更明確的方向。儘管美國宏觀經濟報告強勁,但黃金走勢依然溫和,基準 10 年期美國國債收益率在上周下跌後穩定在 4.2%。缺乏重大地緣政治發展加劇了貿易環境的低迷。

在美國,11 月 ISM 製造業 PMI 從 10 月的 46.5 升至 48.4,JOLTS 數據顯示 10 月職位空缺攀升至 774 萬個。美聯儲主席傑羅姆·鮑威爾強調了美聯儲在不損害勞動力市場的情況下控制通脹的努力。 11 月份私營部門就業增加 146,000 個,而 ISM 服務業 PMI 從 56 下降至 52.1。本周晚些時候,11 月份非農就業人數意外增加 227,000 個,超出預期,儘管失業率升至 4.2%。儘管勞工數據強勁,但美元仍難以反彈,導致金價窄幅波動。

分析師表示,早些時候黃金的走強是由激進的投資者倉位和央行購買推動的,但現在這種動力已經減弱。隨著這些因素的緩解,市場面臨著更大的脆弱性。即將公布的中國貿易數據和美國消費者物價指數(CPI)通脹數據可能會影響黃金的下一步走勢。

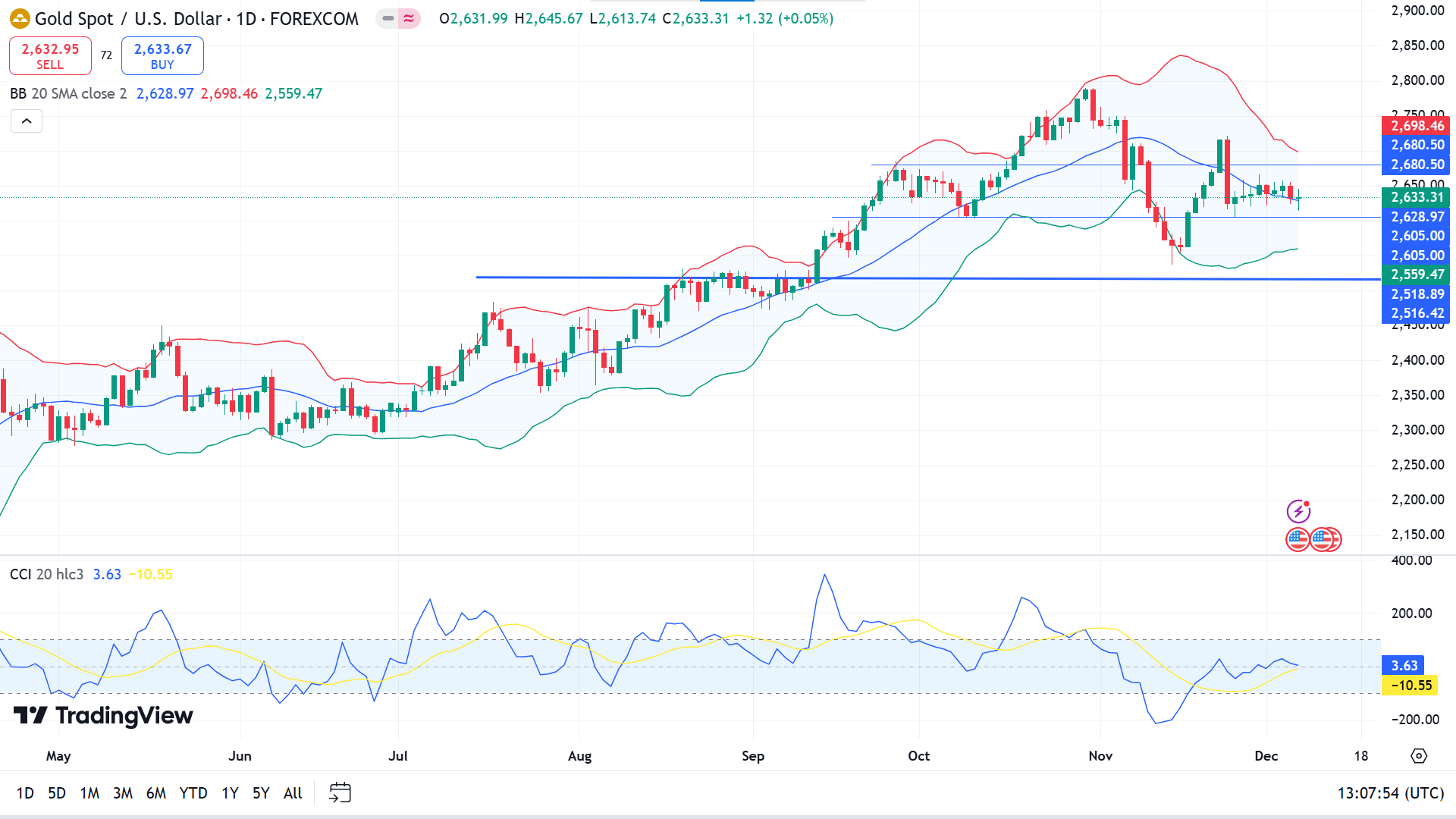

技術視角

前一根綠色蠟燭範圍內的兩根紅色蠟燭反映了周線圖中的盤整,這表明貴金屬投資者的信號不一。

價格在布林帶指標的上通道中移動,表明日線圖上的看漲趨勢完好無損。相比之下,CCI 動態線浮動在中線附近並小幅走低,表明新的看跌壓力。

考慮到目前的價格前景,上行壓力已在2605.00支撐位上方持續十天。因此,繼續上行可能會在2721.37處找到主要阻力,然後是2790.07附近的下一個阻力。

與此同時,2605.00 線下方的直接看跌壓力可能會使看漲信號失效並引發短期賣家。在這種情況下,由於長期趨勢看漲,買家可能會關注 2536.89 的價格反應,以開設足夠的多頭頭寸。

比特幣(BTCUSD)

基本面視角

比特幣(BTC)周四經歷了劇烈波動,短暫突破 10 萬美元,隨後大幅回調,本周收於 98,000 美元附近。此次上漲是由強勁的機構需求、鯨魚積累以及任命支持加密貨幣的保羅·阿特金斯(Paul Atkins)擔任下一任 SEC 主席推動的。然而,對獲利回吐和休眠錢包潛在大規模拋售的擔憂可能會影響其勢頭。

鯨魚利用周中的下跌,一位買家購買了 600 個 BTC,價值 5885 萬美元,使他們兩周的總資產達到 1,300 個 BTC。與此同時,對微軟可能將比特幣納入其資產負債表的樂觀情緒增加了看漲情緒,股東投票定於 12 月 10 日進行。

然而,仍需謹慎。獲利了結指標在周中飆升,反映了之前引發調整的模式。錢包的大量變動,包括來自 Mt.Gox 的 24,052 比特幣和與美國政府持有的 10,000 比特幣相關的資金,可能會放大拋售壓力並打壓市場情緒。

技術視角

正如許多專家所預期的那樣,比特幣已突破 10 萬美元大關。最後一根蠟燭在一根帶有紅色實體和較低影線的錘子線之後,有一個小的綠色實體,兩側都有影線,反映出周線圖上比之前的綠色長實體蠟燭的節奏要慢,但趨勢仍然完好無損。

在日線圖上,隨著價格隨著布林線指標的上軌移動,買家對資產價格的主導地位顯而易見。相反,MACD 指標讀數看跌,動態信號線形成看跌交叉。紅色直方圖條在指標窗口的中線下方可見,由於價格已經觸及 ATH,因此留下了混合信號。

根據價格行為概念,充足的買入倉位位於 91,468 點附近,因為在達到先前預期的 100,000 點後,價格可能會因分配而下跌。

同時,如果價格跌破91,468,則可能會使看漲信號失效,並吸引短線賣家轉向86,963。出於吸籌目的,跌幅可能進一步擴大至年度區間高點 71,652 點。

以太坊(ETHUSD)

基本面視角

在強勁的機構需求和創紀錄的 ETF 流入的推動下,以太坊 (ETH) 周五自 3 月份以來首次突破 4,000 美元。

根據 Coinglass 的數據,以太坊 ETF 周四錄得最大單日淨流入 4.285 億美元,標誌著自成立以來連續 9 天出現正流入,推動總流入超過 10 億美元。

自美國大選以來,以太坊的表現一直優於比特幣。 SEC 主席 Gary Gensler 於 1 月 20 日宣布退休後,這一勢頭得到加強。 Bybit 12 月 5 日的“波動性評估”報告指出,投資者配置發生了重大轉變,ETH/BTC 比率從 11 月 19 日的 0.31 升至周五的 0.4 以上。

比特幣主導地位的削弱以及以太坊的飆升引發了人們對山寨幣季節即將到來的猜測。隨著機構興趣的增長和不斷變化的市場格局,以太坊繼續鞏固其作為多元化和投資機會首選加密貨幣的地位。

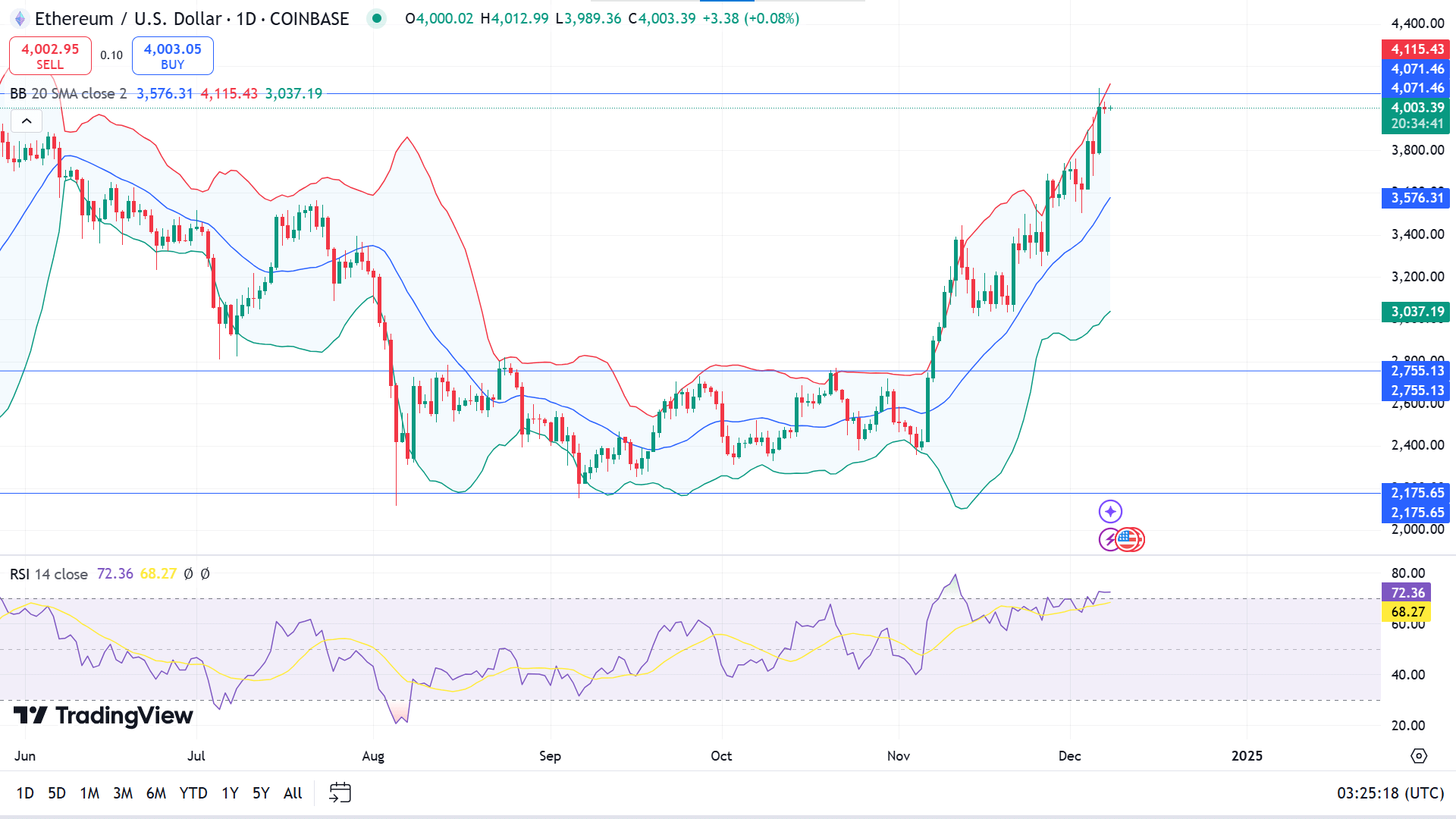

技術視角

ETH 在周線圖上達到年度峰值,連續出現綠色蠟燭。這反映出該資產面臨巨大的看漲壓力,令買家感到樂觀。

日線圖上價格沿著布林線指標的上軌移動,反映出資產價格面臨極大的看漲壓力。 RSI 指標讀數通過浮動在指標窗口上線上方的 RSI 動態信號線來支持趨勢。

使用價格行為概念評估市場環境,價格觸及並浮動在低於 4071.46 的適當賣出區域。該水平此前成功地成為買家的障礙,可以推動價格升至 3375.39 附近的主要支撐位。

布林帶和RSI的指標數據也支持這一看跌信號,因為這兩個指標都顯示價格達到超買狀態,這可能會觸發價格回撤,以積累更多看漲壓力以突破阻力。

與此同時,成功突破或收盤價高於阻力位 4071.46 的穩定綠燭將使看跌無效,並可能促使買家轉向 ATH 4867.81 附近。

英偉達股票 (NVDA)

基本面視角

近年來,英偉達(納斯達克股票代碼:NVDA)已成為最受關注的股票之一。 Nvidia 的圖形處理單元 (GPU) 最初以生產增強視頻遊戲圖形的晶片而聞名,但由於與傳統中央處理單元 (CPU) 相比具有卓越的處理能力和能源效率,Nvidia 的圖形處理單元 (GPU) 現在已成為人工智慧 (AI) 基礎設施的關鍵。這一轉變使 Nvidia 處於人工智慧創新的前沿。

Nvidia 很早就通過創建 CUDA 建立了顯著的競爭優勢,CUDA 是一個專有軟體平台,允許開發人員直接為其 GPU 進行編程。 CUDA 成為 GPU 編程的行業標準,鞏固了 Nvidia 的領導地位。

隨著人工智慧對 GPU 的需求迅速擴大,英偉達保持了令人印象深刻的 90% 市場份額,凸顯了其在開發者眾多的領域的主導地位。

儘管英偉達占據主導地位且股價大幅上漲,但其估值仍然具有吸引力。根據 2025 年分析師的預測,該股的預期市盈率 (P/E) 約為 31 倍,市盈率 (PEG) 接近 1。鑑於成長型股票通常具有PEG 比率遠高於 1,英偉達的估值表明,即使經過多年的顯著增長,該公司仍可能提供顯著的上漲空間。

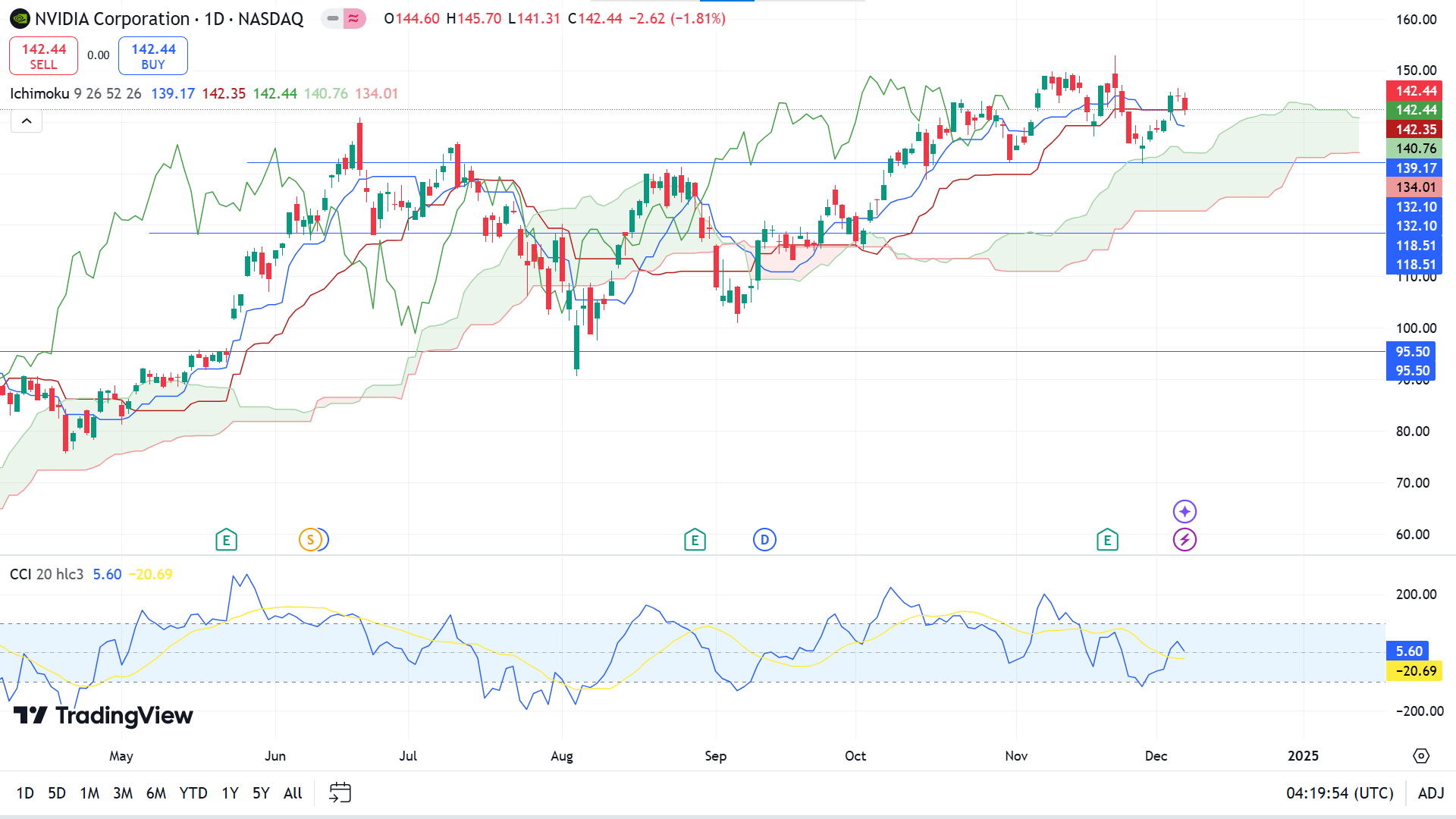

技術視角

最新的周蠟燭以綠色實體和上影線收盤,反映出資產價格面臨積極壓力,並使買家對未來一周保持樂觀。

價格正在移動到 Ichimoku 雲指標的綠色雲之上,表明積極的看漲趨勢。 CCI 讀數呈中性,因為動態線邊緣在指標窗口中線附近較低,表明當前上升趨勢暫停。

基於此,買家可能會尋求在 132.10 至 139.71 之間建立足夠的多頭頭寸,這可能會觸發價格上漲至 152.89 或更高。

與此同時,如果價格未能保持在 132.10 水平之上,可能會讓買家失望,從而引發朝向 118.51 的短期拋售機會。

特斯拉股票 (TSLA)

基本面視角

自唐納德·川普當選以來,由於監管放鬆可能加速自動駕駛汽車的採用,特斯拉 (TSLA) 的股價已飆升超過 40%。隨著該股在歷史高位附近盤整,投資者正在權衡買入或賣出的最佳時機。

周四,美國銀行分析師 John Murphy 將特斯拉的目標股價從 350 美元上調至 400 美元,重申買入評級。在參觀了特斯拉德克薩斯州的超級工廠後,墨菲強調了該公司在電動汽車業務中的強大地位、即將推出的機器人計程車以及其 Optimus 人形機器人項目的長期潛力。他指出,Optimus 是“真實的”,其開發工作有望取得顯著進展。

在這些事態發展中,川普提議對貿易夥伴提高關稅引發了更廣泛的市場擔憂。特斯拉投資者仍然關注監管變化和貿易政策如何影響該公司的增長軌跡。

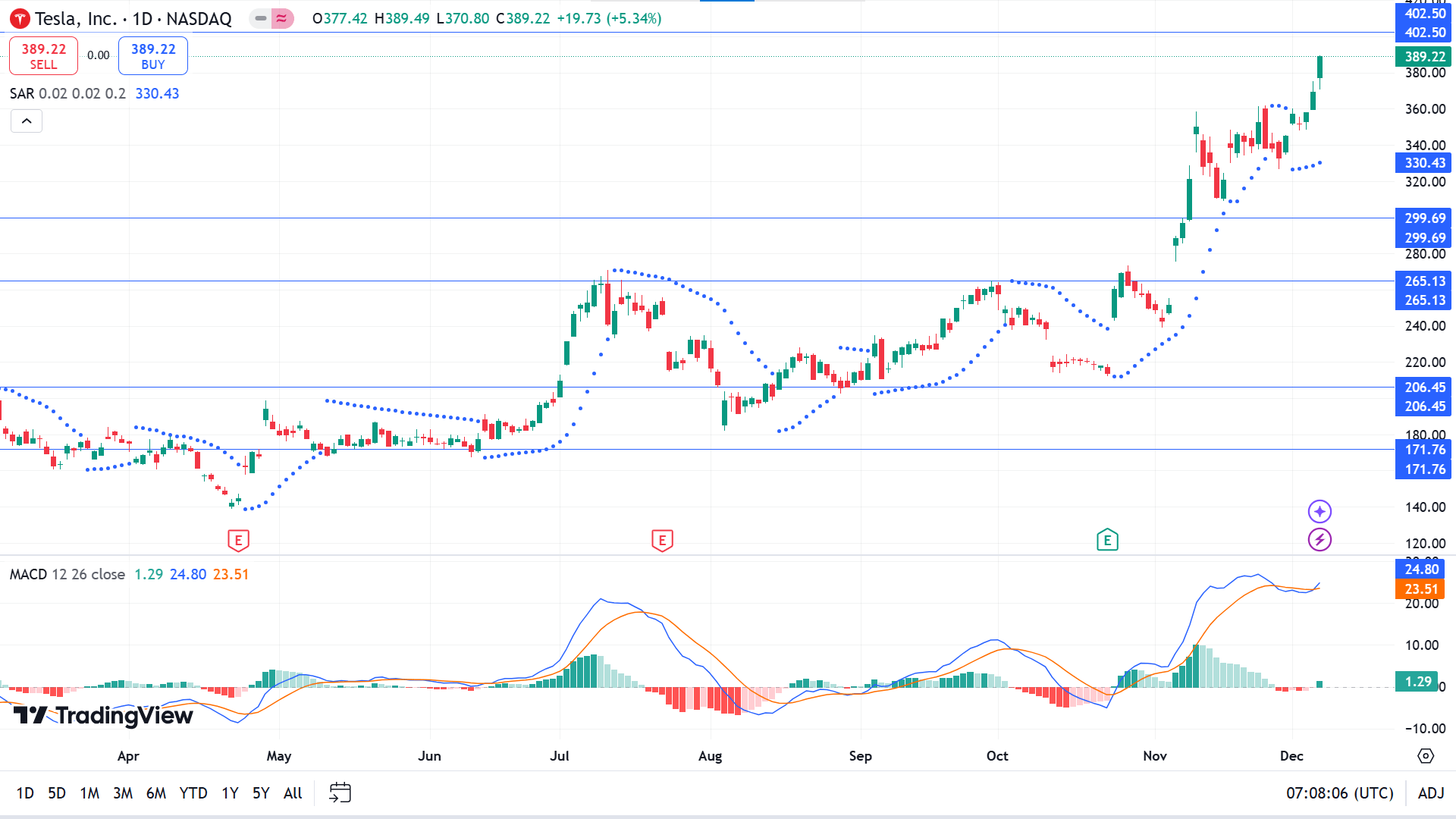

技術視角

TSLA 股價在周線圖上飆升至 414.50 附近的 ATH,儘管出現了紅色蠟燭,但該公司繼續連續出現綠色蠟燭;最後一根堅固的看漲蠟燭證實了資產價格的強勁積極力量。

由於拋物線轉向指標點出現在價格蠟燭下方,價格在日線圖上繼續呈上升趨勢。此外,MACD 窗口通過動態信號線與綠色直方圖之間的看漲交叉確認了趨勢。

根據這一價格走勢,賣家可能會觀察 402.50 水平附近的價格反應,該水平是 2021 年 11 月 ATH 後的上一個阻力位。該水平可以將價格推向 340.77 區域以進行吸籌。

另一方面,突破 ATH 414.50 可能會激發新 ATH 的買入機會。

WTI 原油 (USOUSD)

基本面視角

原油價格全周繼續下滑,進一步跌破 68.00 美元,因 OPEC+ 確認將產量正常化計劃推遲三個月後拋售壓力加大。儘管這一決定符合市場預期,但人們普遍認為該決定不足以解決導致市場飽和的持續供應過剩問題。

11 月就業報告公布後,美元指數 (DXY) 走軟,該報告顯示非農就業人數增加 227,000 人。此外,投資者的注意力轉向了四位美聯儲官員的言論,預計他們將對貨幣政策的方向提供進一步的見解。

在地緣政治前景方面,Orlen SA證實,俄羅斯在能源領域恢復了通過德魯日巴管道向捷克共和國輸送石油。與此同時,OPEC+指出,美國當選總統唐納德·川普針對委內瑞拉和伊朗石油出口實施的預期制裁可能會產生潛在影響,這可能會減輕供應過剩壓力。

市場注意力還轉向貝克休斯美國石油鑽井平台數量,預計周五晚些時候將從 477 座小幅增加至 478 座。

技術視角

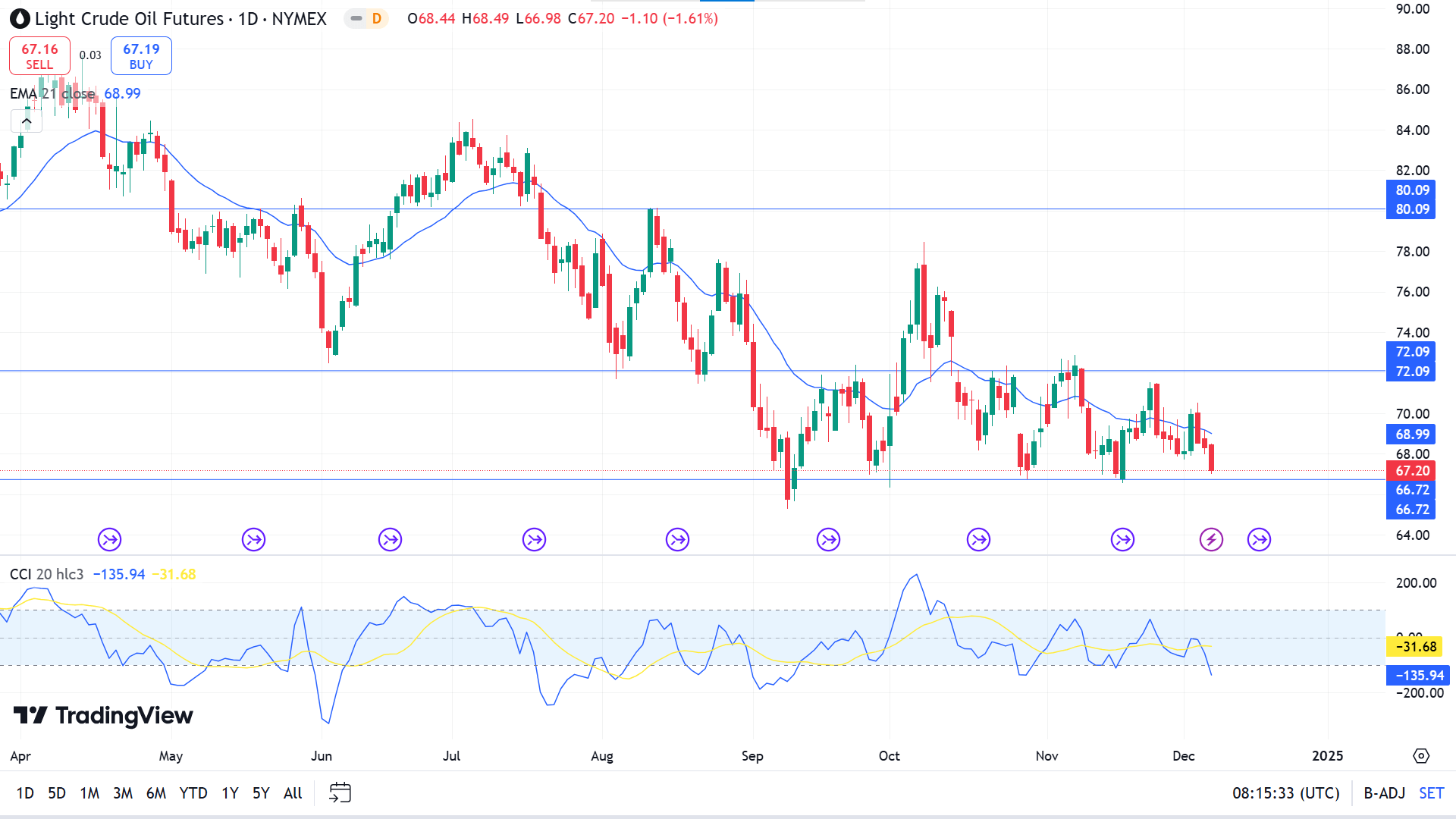

10月中旬以來,原油價格從71.09橫盤至66.72。周線圖反映了盤整階段和猶豫不決的情況。超出該範圍的價格可能預示著進一步的價格方向。

價格處於下降趨勢,浮動於 21 日均線下方,表明賣方占據主導地位。與此同時,CCI 讀數保持中性,動態信號線到達指標窗口下線下方。

綜合所有這些,交易者可能會在開立寶貴的多頭頭寸之前觀察到 66.72 水平附近的區間低點。自9月中旬以來,價格已多次從該水平反彈,並成為賣方障礙,這可能會觸發價格升至區間高點72.09。

另一方面,65.27 的年度支撐位可能是一個值得關注的關鍵水平,因為跌破該線可能會導致價格跌向 63.64 線。