- CrowdStrike 公布了 2024 年第一季度的強勁財務業績,其中收入顯著增長和盈利指標創紀錄。

- 未來的增長機會由雲安全、身份保護、下一代 SIEM 和數據保護細分市場驅動。

- 技術和基本面分析表明,儘管市場情緒顯示出謹慎樂觀,但仍有大幅上漲的潛力。

- 主要風險包括競爭和股價薪酬帶來的股權稀釋,影響未來的業績。

一.CrowdStrike 2024 年第一季度業績分析

A. 關鍵細分市場表現

財經摘要

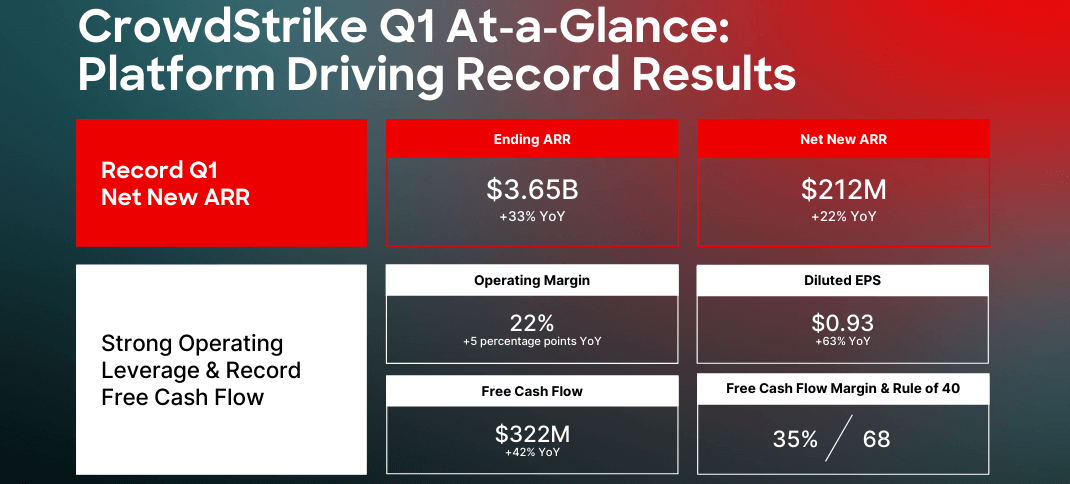

CrowdStrike 報告了 2024 年第一季度的令人印象深刻的業績,顯示了各種財務指標的顯著增長。得益於訂閱收入增長 34% 至 8.722 億美元,收入同比增長 33% 至 9.21 億美元。該公司還公布了創紀錄的淨新年度經常性收入 (ARR) 2.12 億美元,同比增長 22%,期末 ARR 為 36.5 億美元,同比增長 33%。

盈利指標也表現強勁。該公司的毛利率達到創紀錄的78%,其中訂閱毛利率為80%,反映出數據中心和工作負載優化的改善。營業收入同比增長 72%,達到 1.987 億美元,營業利潤率為 22%。此外,CrowdStrike 連續第五個季度實現 GAAP 盈利,公布 GAAP 淨利潤為 4280 萬美元。自由現金流強勁,達 3.22 億美元,占收入的 35%。

資料來源:1Q25 Earnings Presentation

經營業績

在運營方面,CrowdStrike 的 Falcon 平台繼續展示其實力和市場滲透力。該公司將網絡安全解決方案整合到單一人工智慧平台上的戰略已獲得回報,模塊採用率顯著增加。涉及八個或更多模塊的交易同比猛增 95%。與前一年相比,與雲、身份和下一代 SIEM 相關的模塊的採用量增加了一倍。

技術進步和創新

CrowdStrike 對技術創新的承諾體現在其不斷開發和集成新產品和功能。 Falcon for Defender 的推出為 Microsoft Defender 用戶提供了保護層,展示了該公司為滿足市場需求而採取的積極主動的方法。 LogScale下一代SIEM的集成以及對Flow的收購,增加了運行時數據安全態勢管理(DSPM)功能,進一步增強了Falcon平台。該公司在人工智慧方面投入巨資,夏洛特人工智慧增強了平台實用性,並減少了威脅檢測和響應所需的時間。

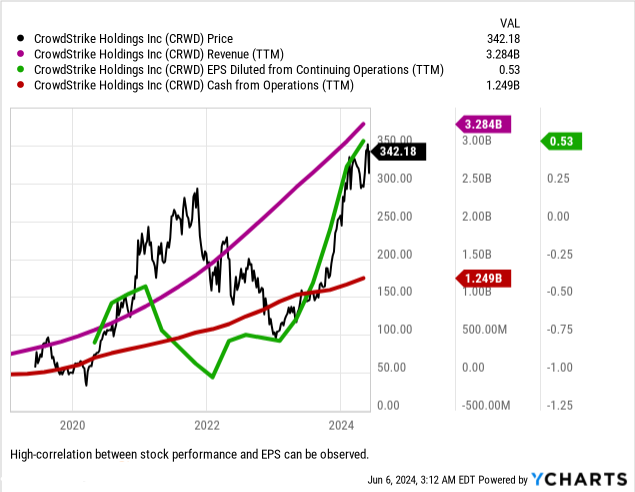

資料來源:Ycharts.com

B. CRWD 股價表現

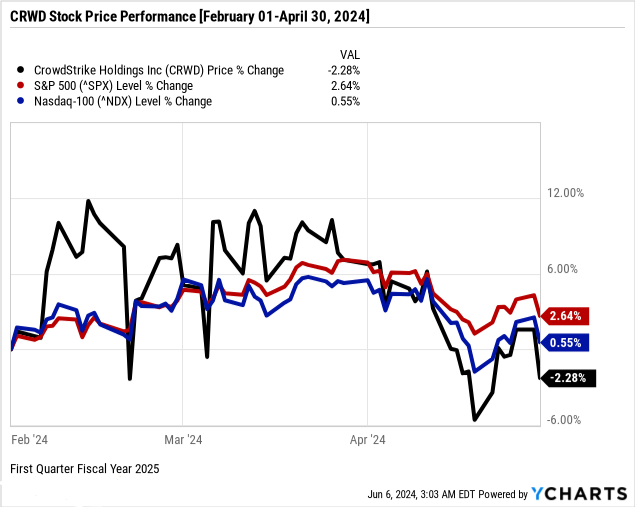

CrowdStrike(納斯達克股價代碼:CRWD)經歷了一個充滿挑戰的季度,其股價下跌超過 2%,收於 292.54 美元,低於開盤價 296.14 美元。儘管該股觸及 365 美元的季度高點,但也觸及 273.16 美元的低點,反映出大幅波動。這一表現與更廣泛的市場指數形成鮮明對比;標準普爾 500 指數 (SPX) 上漲近 3%,納斯達克 100 指數 (NDX) 同期上漲約 1%。 CrowdStrike 的市值依然強勁,達 710 億美元,但負回報凸顯了華爾街的擔憂。

資料來源:Ycharts.com

二. CrowdStrike 股價預測:前景和增長機會

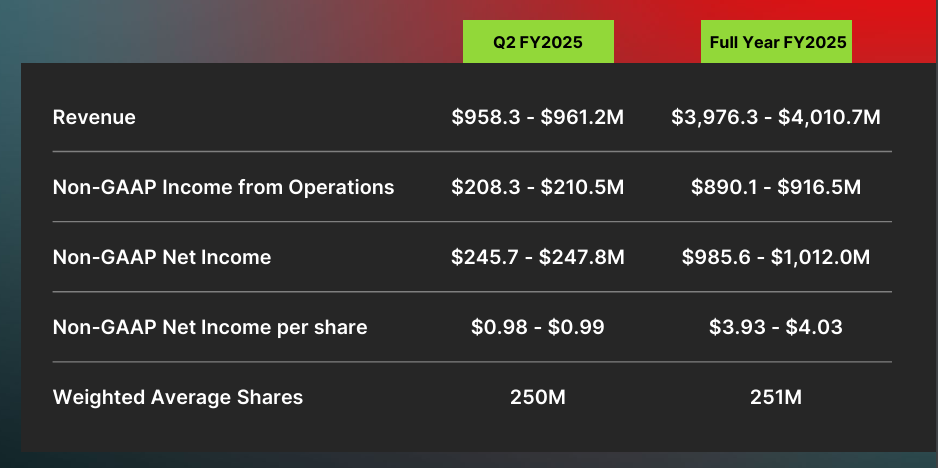

第二季度收入預計在 9.583 億美元至 9.612 億美元之間,全年預測在 39.763 億美元至 40.107 億美元之間。預計第二季度非 GAAP 淨利潤為 2.457 億美元至 2.478 億美元,全年淨利潤為 9.856 億美元至 10.12 億美元,分別相當於每股 0.98 美元至 0.99 美元和 3.93 美元至 4.03 美元。預期的 ARR 兩位數增長和 31-33% 的自由現金流利潤率突顯了 Crowdstrike 穩健的財務狀況和市場地位。

資料來源:1Q25 Earnings Presentation

A. 有增長潛力的細分市場

雲安全:

Falcon平台的雲安全產品,包括最近集成的ASPM(應用程式安全態勢管理)和運行時DSPM(數據安全態勢管理),提供全面的實時可見性和保護。這使 CrowdStrike 成為保護 AI 工作負載和異構雲環境的領導者。一個顯著的例子是財富 100 強公司中有 62 家採用了 Falcon Cloud Security。

身份保護:

CrowdStrike 的身份檢測和響應 (IDR) 功能是獨一無二的,它利用單一代理解決方案來支持傳統的 Active Directory 和 Microsoft Entra ID 等現代雲身份系統。該細分市場繼續受到巨大關注,例如與一家大型醫療保健提供商達成的七位數交易取代了兩家供應商,並將平均響應時間縮短了 85%。

下一代 SIEM(安全信息和事件管理):

LogScale 下一代 SIEM 平台滿足了對高效且經濟高效的 SIEM 解決方案不斷增長的需求。它擁有 500 多個集成,可促進無縫數據攝取和可操作的見解,從而極大地激發客戶興趣。一項引人注目的勝利包括與一家全球 2000 強制造集團達成的八位數交易,該集團從 Splunk 過渡到 LogScale。

數據保護:

最近推出的CrowdStrike數據保護模塊已經吸引了數百名客戶,其中包括許多財富1000強帳戶。其與現有 Falcon 平台功能的無縫集成可提供合規性和保護,而無需增加部署複雜性。

信息技術管理:

Falcon for IT 模塊擴展了端點管理功能,包括企業搜索、修補、部署和設備運行狀況監控。該細分市場顯示出快速增長,推出後不久就出現了八位數的產品線。

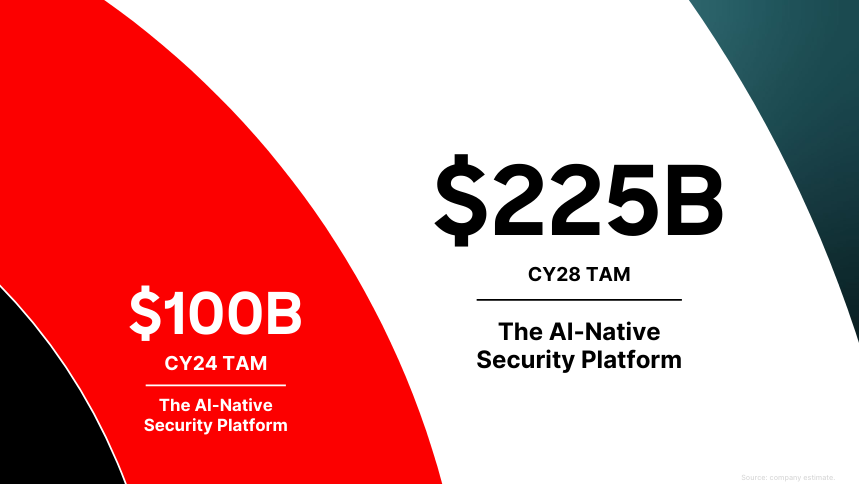

總體而言,受 AI 原生安全平台市場顯著增長的推動,Crowdstrike 對 2025 財年第二季度及以後的前景仍然強勁,預計到 2024 年將達到 $100B,到 2028 年將達到 $225B。

資料來源:1Q25 Earnings Presentation

B. 擴展和戰略舉措

併購:

CrowdStrike 對 Bionic 的收購通過集成 ASPM 增強了其雲安全套件,增強了其實時可見性和保護功能。收購 Flow 通過添加運行時 DSPM 功能、保護靜態和動態數據,進一步增強了其競爭地位。

研究與開發投資:

持續創新是 CrowdStrike 戰略的基石。 Falcon Flex 的開發是一種訂閱模式,允許客戶更靈活地採用 Falcon 模塊,這是 CrowdStrike 如何適應市場需求的一個例子。 Bionic、Flow等新收購產品快速融入Falcon平台,展示了公司強大的研發能力。

夥伴關係與合作:

CrowdStrike 已建立戰略合作夥伴關係,以擴大其市場覆蓋範圍和技術能力。與 NVIDIA 的合作就是一個例證,CrowdStrike 的 AI 驅動型網絡安全解決方案與 NVIDIA 的加速計算和生成式 AI 相結合,為企業提供增強的威脅可見性和保護。此外,與 eSentire 和 Mandiant(Google Cloud 公司)等領先 MSSP(託管安全服務提供商)的合作正在推動 Falcon 平台的更廣泛採用。

市場整合工作:

CrowdStrike 對整合的重視通過其 Falcon Flex 訂閱模式和涉及多個供應商替代的重大客戶贏得可見一斑。例如,一家財富 100 強醫療保健公司在 Falcon 平台上整合了其網絡安全解決方案,將其代理足跡減少了 75%,並將檢測和響應的平均時間縮短了 700%。

三.CrowdStrike 2024 年股價預測

A. CRWD 股價預測:技術分析

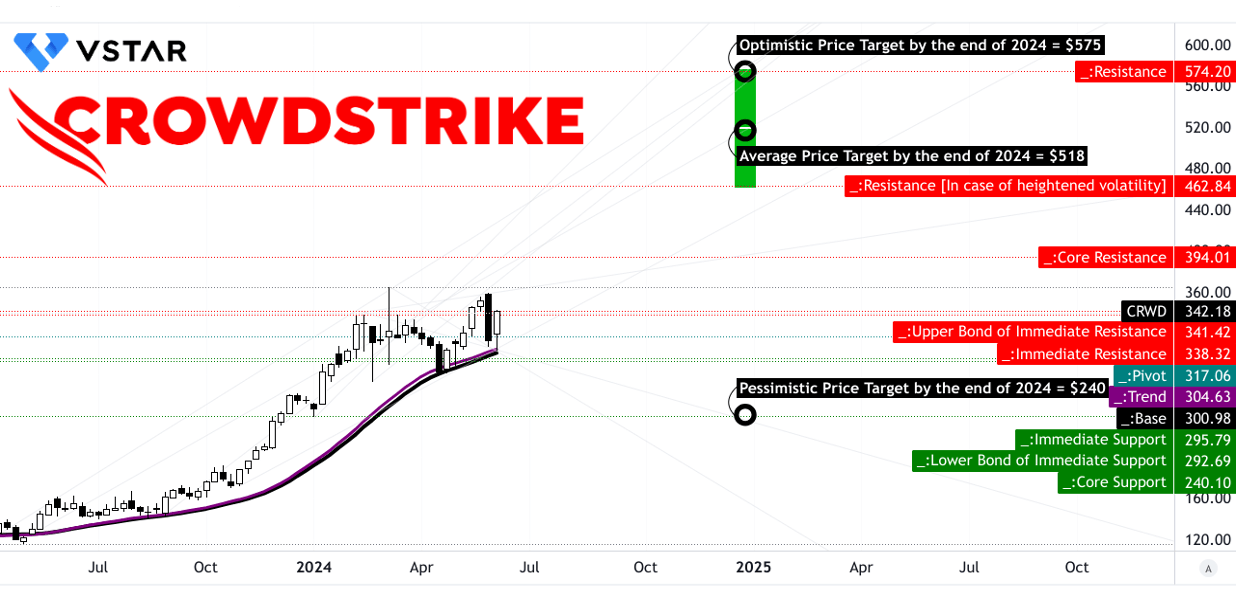

到 2024 年底,CRWD 的平均目標價格預計為 518 美元。這一預測植根於中短期極性變化的勢頭,將這一趨勢延伸至斐波那契回撤/延伸水平之上。樂觀的 CRWD 價格目標為 575 美元,反映出當前市場波動的強勁上漲勢頭,再次使用斐波那契水平進行預測。相反,悲觀的 CrowdStrike 價格目標設定為 240 美元,表明基於相同技術框架的潛在下行動力。考慮到趨勢線(紫色)和基線(黑色),CRWD 目前的價格為 342.18 美元,顯示出上升趨勢。

關鍵支撐位和阻力位進一步闡明了該股的潛在走勢。主要支撐位為 338.32 美元,當前水平價格通道的樞軸點為 317.06 美元。對于波動加劇的情況,阻力位包括 462.84 美元,核心阻力位為 394.01 美元,最終阻力位為 574.20 美元。支撐位包括 295.79 美元,核心支撐位為 240.10 美元。

資料來源:tradingview.com

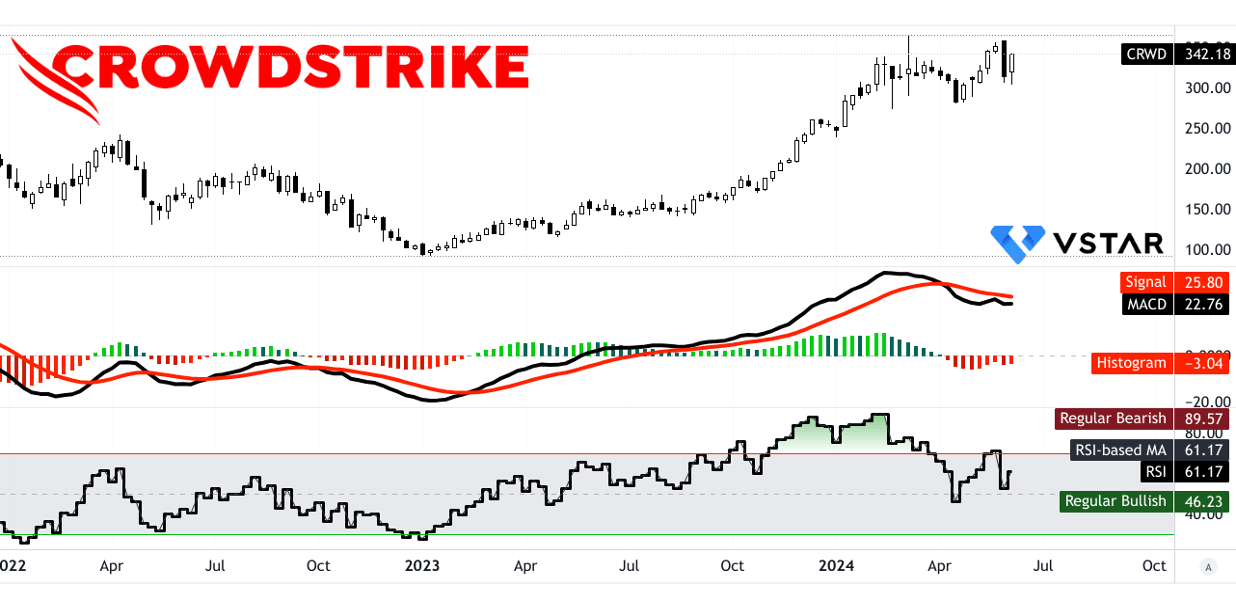

分析動量指標,相對強弱指數(RSI)目前為 61.17,表明整體看漲情緒呈上升趨勢。 RSI 值表明常規看漲和看跌水平分別為 46.23 和 89.57,但目前不存在看漲或看跌背離。移動平均收斂/發散 (MACD) 指標顯示 MACD 線位於 22.76,信號線為 25.8,導致柱狀圖值為 -3.040。這表明看跌趨勢,儘管這種趨勢的強度已經穩定。

資料來源:tradingview.com

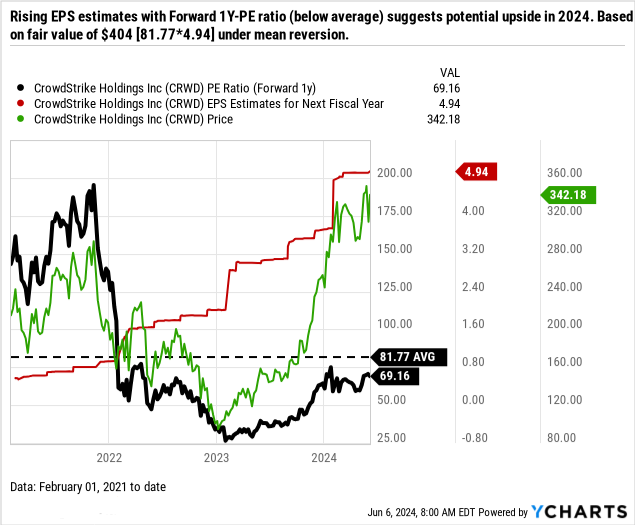

B. CRWD 預測:基本面分析

Crowdstrike (CRWD) 的遠期市盈率為 69.16,低於其平均水平 81.77,表明相對於其歷史估值而言,其估值可能被低估。預期每股收益為 4.94,表明盈利增長強勁。根據均值回歸,遠期價格估計為 404 美元,明顯高於當前價格 342 美元,意味著上漲潛力。然而,遠期 PEG 率為 2.13,高於行業中位數 2.01,表明 CRWD 的高估值可能無法完全與其增長率相匹配,表明與同行相比可能估值過高。

資料來源:Ycharts.com

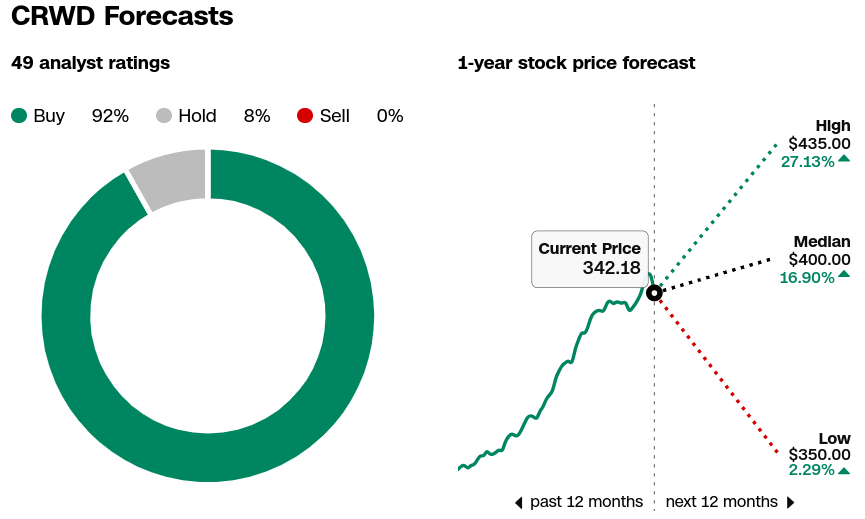

C. CrowdStrike 股價預測:市場情緒

據 CNN 報導,CrowdStrike(納斯達克股價代碼:CRWD)的前景強烈看漲,92% 的分析師建議“買入”,8% 的分析師建議“持有”,0% 的分析師建議“賣出”。一年期價格目標顯示出巨大的上漲潛力,最高估計為 435 美元(上漲 27.13%),中位為 400 美元(上漲 16.90%),最低為 350 美元(上漲 2.29%)。

來源:CNN.com

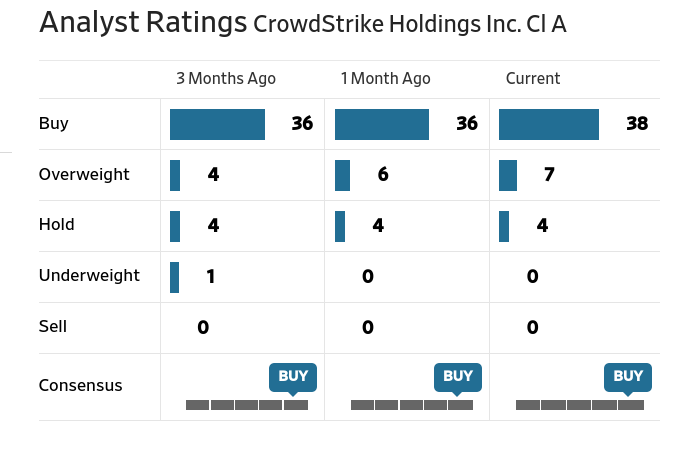

同樣,《華爾街日報》顯示過去三個月“買入”評級呈上升趨勢,表明分析師的信心不斷增強。 “持有”和“賣出”評級的一致性,沒有“賣出”建議,進一步凸顯了積極的情緒。

資料來源: WSJ.com

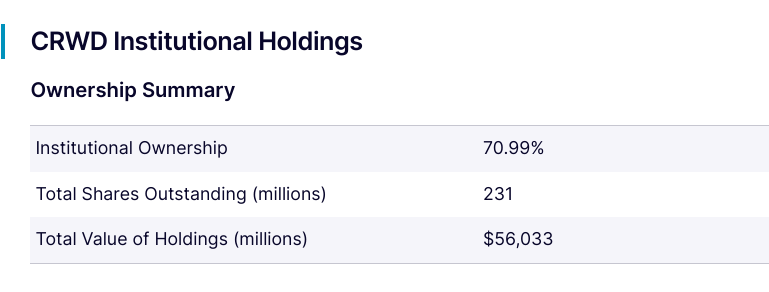

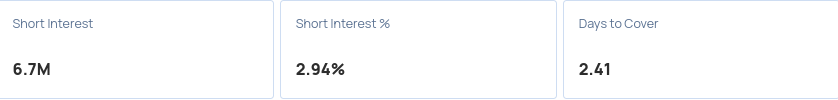

聰明的投資者對 CrowdStrike 充滿信心,因為機構持有大量股份,其中 70.99% 的股份由機構持有,總價值為 560.33 億美元。這種高水平的機構投資往往表明人們對公司的長期前景充滿信心。此外,空頭權益為 670 萬股,占流通量的 2.94%,“回補天數”相對較短,為 2.41。如此低的空頭興趣表明很少有投資者做空該股,反映出更廣泛的市場樂觀情緒。

資料來源:nasdaq.com

資料來源: benzinga.com

四.CRWD 股價預測:挑戰和風險因素

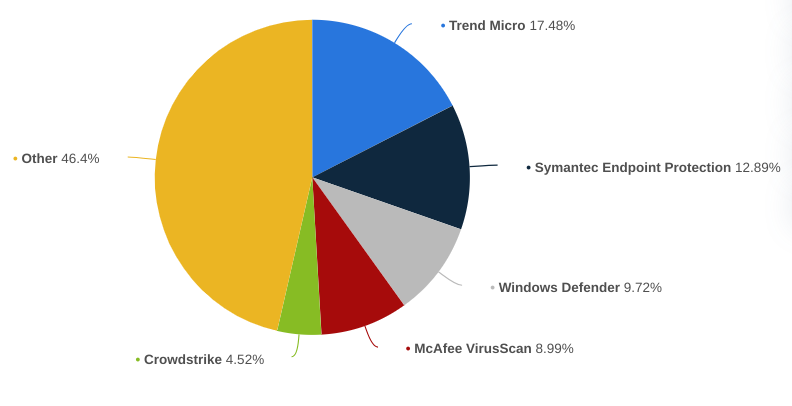

Crowdstrike 股價預測面臨來自端點保護和響應軟體市場的 Microsoft、Palo Alto Networks、SentinelOne、Wiz、Splunk 和 Trellix 等供應商的競爭。然而,Crowdstrike 的 AI 原生安全平台利用來自端點的數據引力和下一代 SIEM 功能,提供了獨特的優勢。該公司在全球端點保護軟體市場上占據近 5% 的份額,領先趨勢科技 (18%)、賽門鐵克端點保護 (13%) 和微軟 (10%)。

[2024年全球端點保護軟體市場供應商份額]

資料來源:statista.com

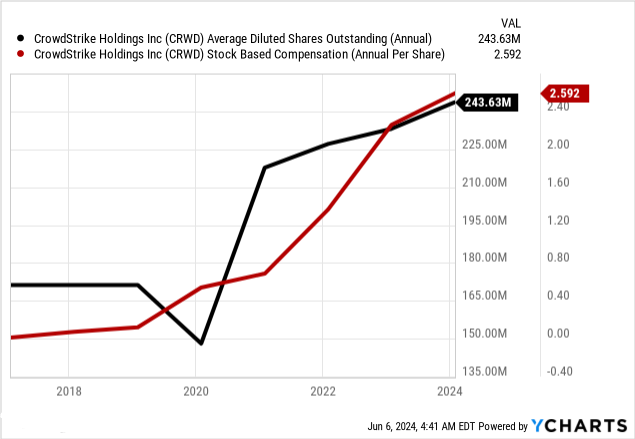

核心風險包括由於連續股價薪酬(SBC)增加而導致的股權稀釋效應以及平台化過程中的定價動態。在持續充滿挑戰的 IT 支出環境中,競爭性定價策略或客戶對捆綁服務提價的抵制可能會影響收入和利潤。

資料來源:Ycharts.com

綜上所述受第一季度強勁業績以及雲安全和人工智慧戰略舉措的推動,CrowdStrike 股價呈現出 2024 年充滿希望的前景。儘管近期股價波動,但該公司的財務狀況、技術創新和市場地位都顯示出增長潛力。對於交易者來說,CRWD 股價差價合約提供了利用這一潛力的機會,可以通過提供機構級交易體驗的 VSTAR 交易應用程式等平台來實現。 CRWD 上的差價合約交易可以提供靈活的利用價格上漲和下跌的機會。總而言之,CrowdStrike 股價(CRWD)值得買入。