- AMD 公布 2024 年第一季度毛利率顯著改善。

- 數據中心細分市場在 AMD Instinct GPU 和 EPYC CPU 的推動下實現了創紀錄的收入,而遊戲和嵌入式細分市場則面臨顯著下降。

- AMD 股票在 2024 年第一季度表現強勁,收盤迴報率為 22%,超過主要市場指數。

- AMD 未來的增長機會在於數據中心、客戶端設備、人工智慧和嵌入式系統,並得到戰略收購和研發投資的支持。

- 技術分析預測,到 2024 年底,AMD 的潛在股價目標為 222 美元,樂觀情況下可達 269 美元。

- AMD 面臨著來自英特爾和 NVIDIA 的競爭挑戰,以及與供應鏈中斷和市場波動相關的風險。

一.AMD Q1 2024 業績分析

A. 關鍵細分市場表現

財經摘要:

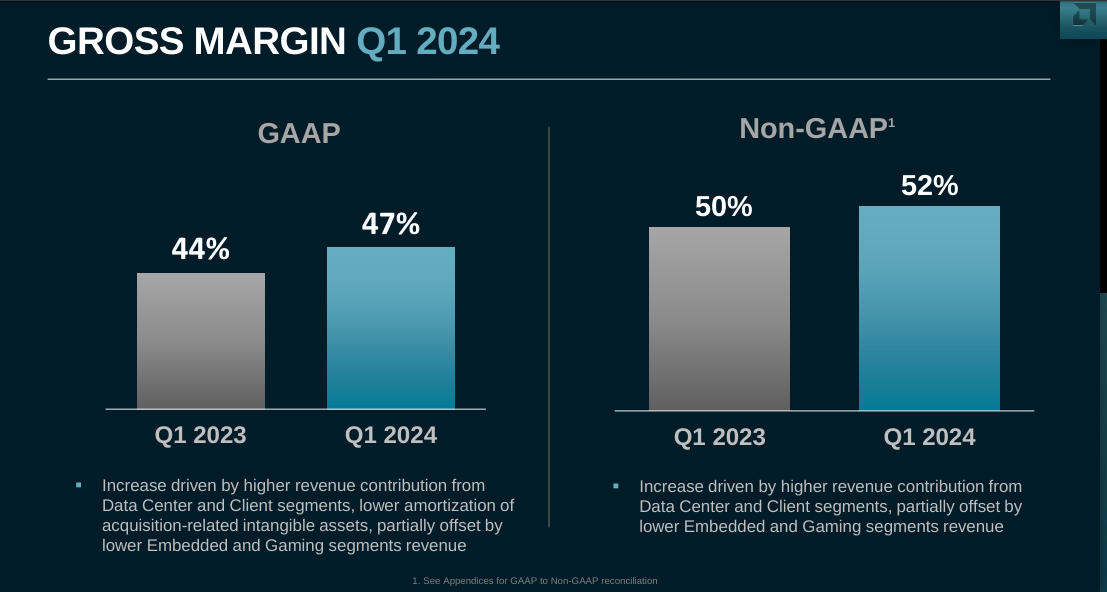

AMD公布2024年第一季度營收為55億美元,毛利率為47%。雖然非 GAAP 毛利率提高至 52%,但營業收入為 3600 萬美元,淨利潤為 1.23 億美元。稀釋後每股收益為 0.07 美元,非 GAAP 稀釋後每股收益為 0.62 美元。該公司預計 2024 年第二季度收入約為 57 億美元,非 GAAP 毛利率約為 53%。

資料來源:Q1 2024 Earnings

運營績效:

在 AMD Instinct GPU 和第四代 EPYC CPU 增長的推動下,數據中心部門表現出色,收入達到創紀錄的 23 億美元。然而,儘管由於 Ryzen 8000 系列處理器的銷售而同比增長 85%,但客戶端細分市場的收入卻下降了 6%。遊戲部門面臨重大挑戰,收入同比下降 48% 至 9.22 億美元,主要是由於半定製收入減少和 GPU 銷量下降。同樣,由於客戶專注於管理庫存水平,嵌入式細分市場的收入同比下降 46% 至 8.46 億美元。

技術進步和創新:

AMD 在 2024 年第一季度在技術進步和創新方面取得了重大進展。該公司將其 AI 解決方案擴展到各個市場,包括雲、企業、嵌入式和 PC。推出了搭載 AMD Instinct MI300X 的 ThinkSystem SR685a V3 8GPU 伺服器等新產品,並推出了針對企業 PC 的 Ryzen PRO 筆記本和台式機處理器。此外,AMD 通過 AMD FidelityFX™ 超解析度 3.1 和 AMD Fluid Motion Frames 增強了為遊戲玩家提供的軟體產品,旨在提高遊戲中的圖像質量和幀生成。

B. AMD 股價表現

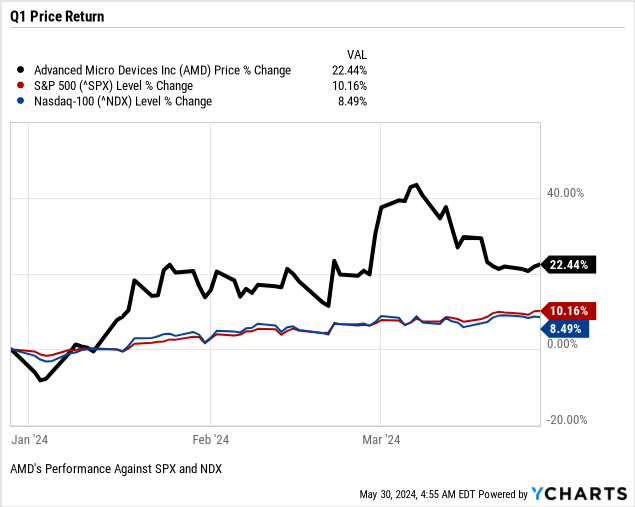

2024 年第一季度,Advanced Micro Devices (AMD) 的股價表現強勁,反映出其強大的市場地位。 AMD股價開盤價為144.28美元,最高價為227.30美元,最低價為133.74美元,收盤價為180.49美元,收盤價大幅上漲22%。這一顯著的回報率遠遠超過了大盤指數,同期標準普爾 500 指數上漲了 10%,納斯達克 100 指數上漲了 9%。

資料來源:Ycharts.com

二. AMD 股價預測:前景和增長機會

A. 有增長潛力的細分市場

數據中心:數據中心市場是 AMD 的重要增長動力。在 AMD Instinct MI300 GPU 和 EPYC 處理器的大力採用的推動下,2024 年第一季度數據中心收入同比增長 80%。根據 ResearchAndMarkets.com 的數據,包括 GPU 和其他人工智慧硬體在內的數據中心加速器市場預計從 2023 年到 2031 年將以 24% 的複合年增長率 (CAGR) 增長。這種快速增長是由對高性能計算、人工智慧和雲服務。

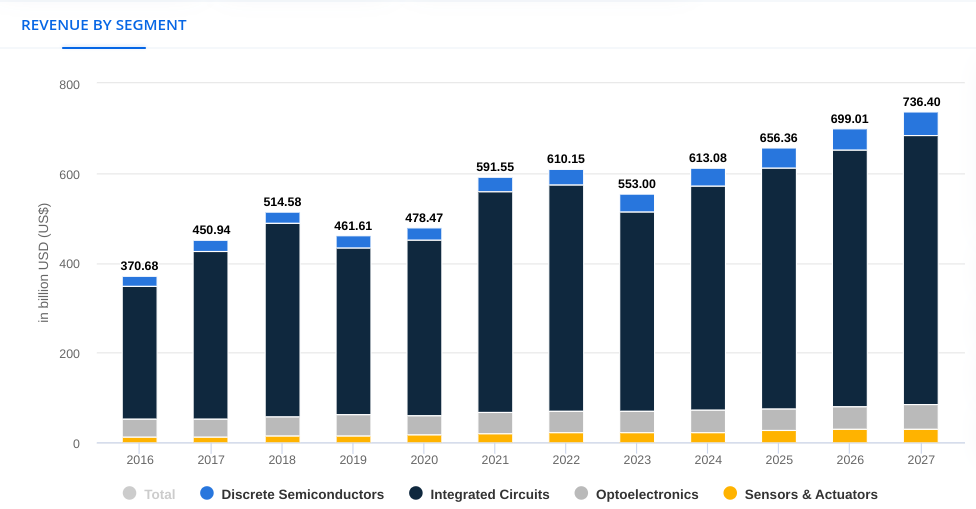

客戶端細分市場:客戶端設備(包括 PC 和行動裝置)的半導體市場預計從 2024 年到 2027 年將以 6.3% 的複合年增長率增長(根據 Statista 的數據)。 AMD 的銳龍處理器,尤其是其人工智慧功能,預計將從這種增長中受益。在對 Ryzen 移動和桌面處理器的強勁需求的推動下,客戶端細分市場的收入同比增長 85%。隨著即將推出的 Strix 移動處理器,這一趨勢預計將繼續下去。

資料來源:statista.com

人工智慧和加速器:根據IDC的數據,人工智慧晶片市場正在經歷強勁增長,預計到2024年年增長率將超過20%。 AMD 的 Instinct MI300 系列 GPU 已做好充分準備來占領這一市場,預計 2024 年數據中心 GPU 收入將超過 40 億美元,高於之前指導的 35 億美元。這凸顯了對人工智慧訓練和推理能力不斷增長的需求,使 AMD 在這一領域實現大幅增長。

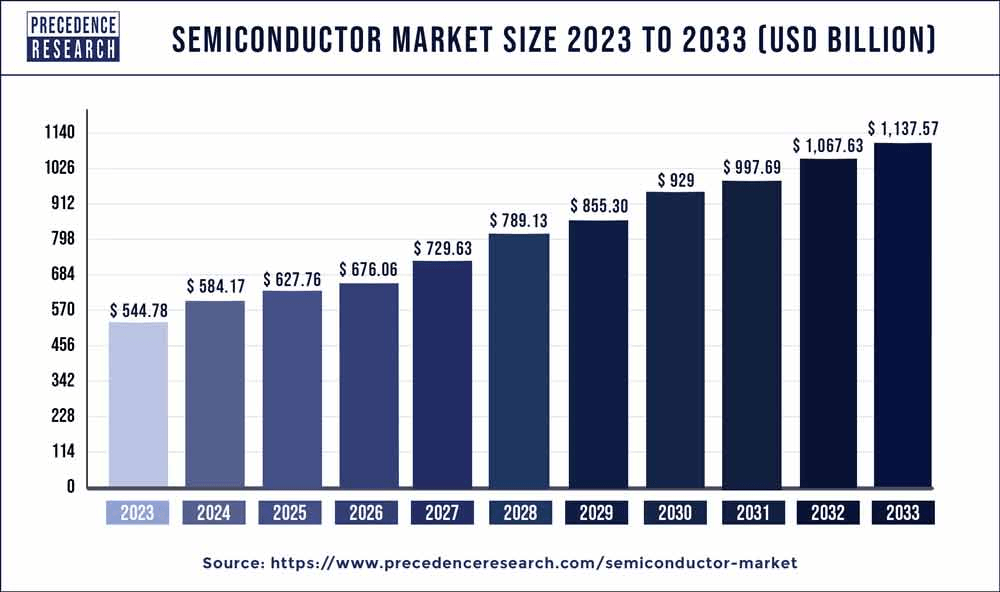

嵌入式系統:嵌入式系統市場雖然目前正在經歷低迷,但仍具有長期增長潛力。 AMD 全新 Versal Gen 2 自適應 SoC 顯著提高了 AI 性能和效率,將推動未來需求。根據 PreerenceResearch.com,預計 2024 年至 2033 年,包括嵌入式系統在內的全球半導體市場規模將以 7.64% 的複合年增長率增長,到 2033 年將達到約 11,375.7 億美元。

資料來源:priorenceresearch.com

B. 擴張和戰略舉措

併購:AMD 通過收購戰略性地擴展了其能力,例如收購 Xilinx,從而增強了其自適應計算產品組合。此次收購使 AMD 能夠滿足各行業的多樣化計算需求。

研發投資:AMD正在大力投資研發,以保持其在人工智慧和高性能計算方面的競爭優勢。下一代 Turin 系列 EPYC 處理器的開發以及 AI 軟體堆棧的持續改進體現了 AMD 對創新的承諾。

夥伴關係與協作:AMD 與主要雲提供商(亞馬遜、微軟、谷歌)和人工智慧領導者(Meta、微軟)的合作鞏固了其市場地位。這些合作夥伴關係不僅通過產品採用帶來直接收入,還通過共同優化的解決方案和生態系統開發促進長期增長。

三.AMD 2024 年股價預測

A. AMD 2024 年價格預測:技術分析

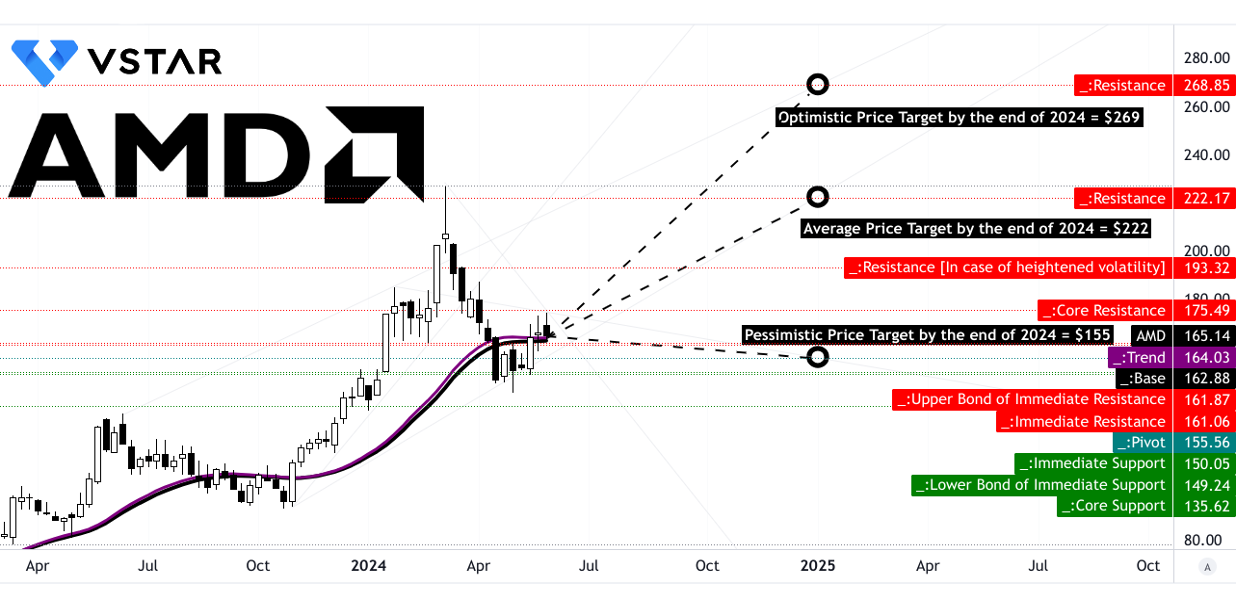

Advanced Micro Devices(納斯達克股票代碼:AMD)的股價經歷了顯著的上漲勢頭,目前交易價格為 165.14 美元。基於修改後的指數移動平均線的趨勢線略低於 164.03 美元,而基線位於 162.88 美元,表明存在穩固的上升軌跡。

技術面預測,到 2024 年底,AMD 的平均價格目標為 222.00 美元。這一預測源自中短期內極性變化的勢頭,並預計超過斐波那契回撤/延伸水平,表明對 AMD 持續增長的信心上升趨勢。根據當前波動的上行勢頭和類似的技術分析工具,樂觀預測該股可能達到 269.00 美元。相反,悲觀的前景使該股價格為 155.00 美元,考慮到潛在的下行波動。

AMD 的主要支撐位為 161.87 美元,這是一個關鍵的價格下限。該股當前水平價格通道內的樞軸點為 155.56 美元,核心阻力位為 175.49 美元。如果波動性增加,則重要阻力位為 193.32 美元。最終阻力位與 AMD 平均目標價 222.17 美元一致。在支撐方面,關鍵水平包括 150.05 美元和 135.62 美元,儘管波動加劇的情況缺乏明確的支撐位。

資料來源:tradingview.com

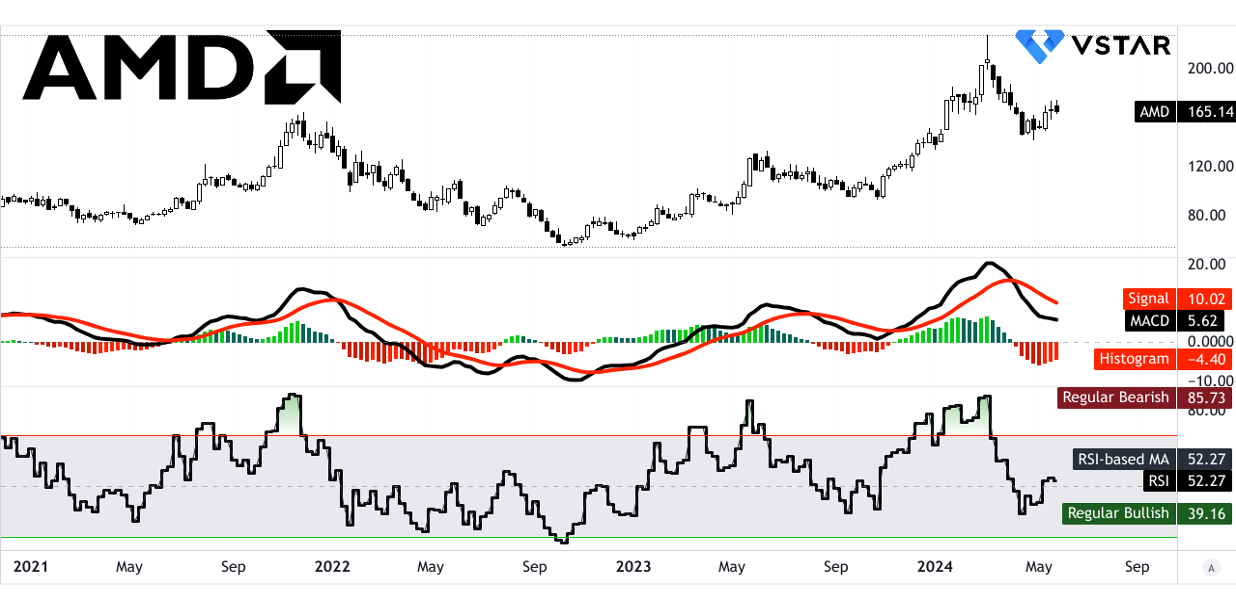

AMD 的相對強弱指數 (RSI) 值為 52.27,表明既沒有超買也沒有超賣,而是處於中性位置,呈上升趨勢。常規看漲和看跌水平分別固定在 39.16 和 85.73。沒有出現看漲或看跌背離,證實了 RSI 線趨勢所暗示的中性至小幅看漲立場。

平滑異同移動平均線 (MACD) 的前景好壞參半。 MACD 線位於 5.62,而信號線位於 10.02 較高,導致負柱狀圖為 -4.400。這種配置表明看跌趨勢,儘管強度下降。 MACD 和信號線之間的背離表明潛在的轉變,但趨勢強度的減弱可能表明即將發生逆轉或穩定。

資料來源:tradingview.com

B. AMD 2024 年股價預測:基本面分析

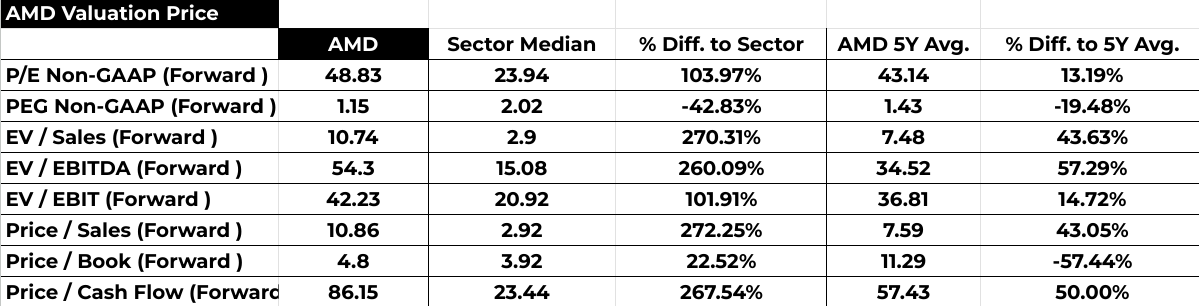

AMD 的預期市盈率為 48.83,比行業中值高出 103.97%,表明估值溢價。相反,PEG 比率(市盈率與增長比率)為 1.15,低於行業中位數,表明成長型股票可能被低估。然而,考慮到與行業同行相比估值溢價,尤其是在遠期市盈率和企業價值/息稅折舊攤銷前利潤 (EV/EBITDA) 比率方面,應謹慎行事。

資料來源: Analyst's compilation

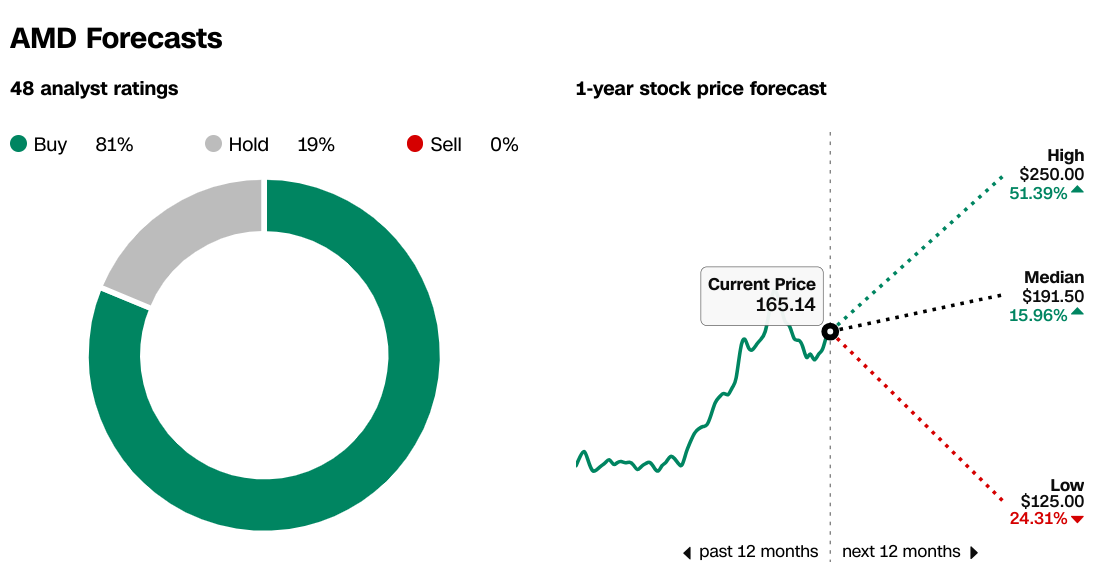

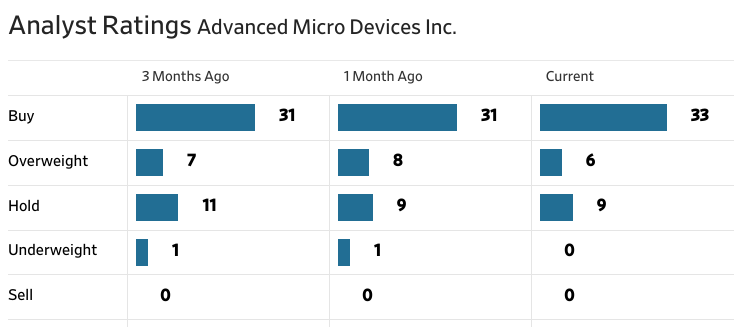

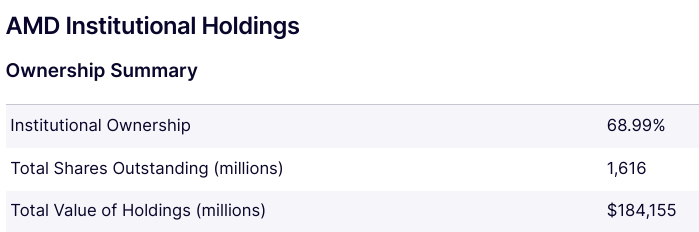

C. AMD 2024 年價格目標:市場情緒

分析師建議(CNN)描繪了看漲的前景,81% 的分析師將 AMD 評級為買入,與 191.50 美元的高中位價格目標一致。機構持有 68.99% 的已發行股票,表明大型投資者的信心,增強了積極的市場情緒。在《華爾街日報》的數據中也可以觀察到相同的趨勢。

來源:CNN.com

來源:WSJ.com

空頭利息占總股本的 2.16%,反映了投資者通過做空股票的情緒。空頭興趣較低表明股價的看跌壓力較小。此外,僅涵蓋一天的空頭興趣表明針對 AMD 的投機興趣有限。

來源:Nasdaq.com

資料來源:Benzinga.com

四.AMD 預測:挑戰和風險因素

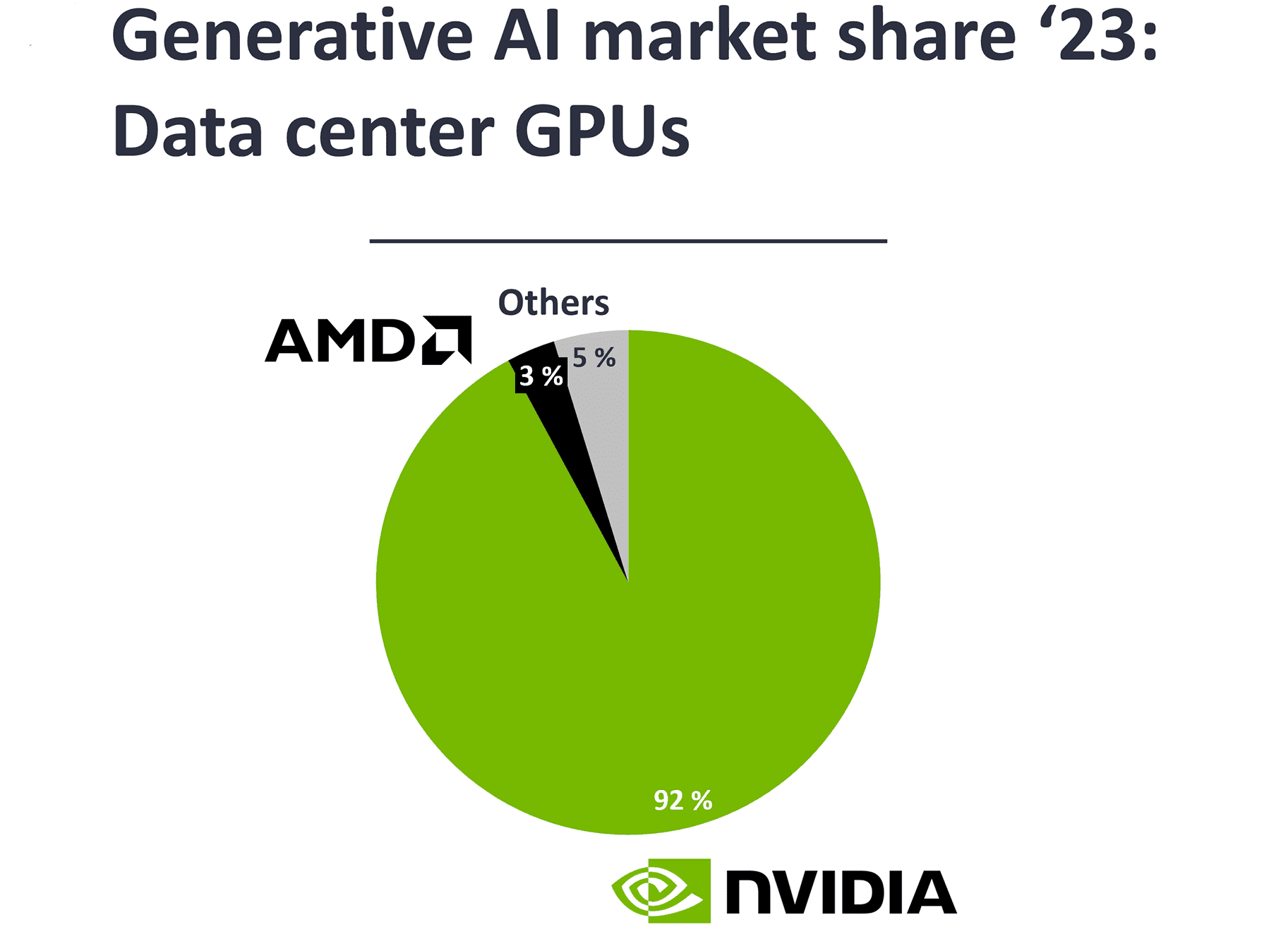

在競爭方面,AMD 面臨著來自英特爾和 NVIDIA 等行業巨頭的激烈競爭。英特爾的新產品發布和激進的營銷策略對AMD的市場份額構成了威脅,特別是在伺服器CPU和數據中心GPU領域。

資料來源:IOT Analytics

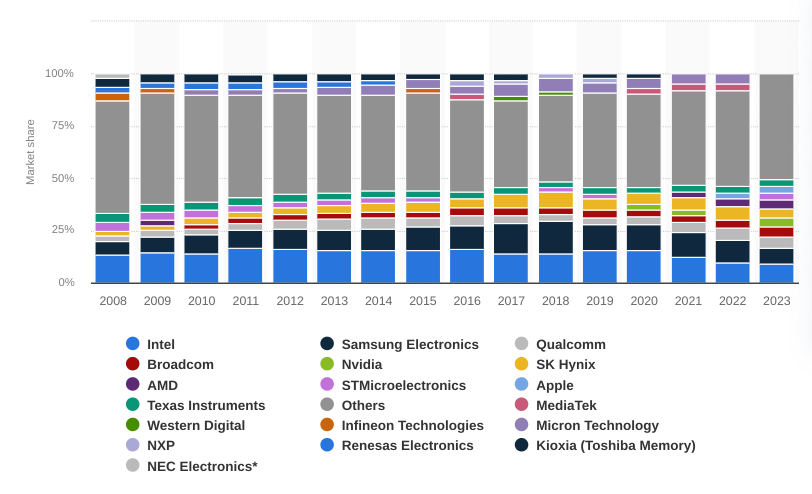

同樣,NVIDIA 在遊戲顯卡市場的主導地位仍然是一個重大挑戰,影響著 AMD 的收入和市場地位。總體而言,AMD 的市場份額近年來(2021-2023 年)有所增加,在半導體領域的市場份額達到 4.2%(2023 年)。

【2008年至2023年全球半導體公司市場收入份額】

資料來源:statista.com

除了競爭之外,其他風險也迫在眉睫。 AMD 對半導體供應鏈的依賴使其面臨供應鏈中斷的風險,例如關鍵零部件短缺或影響製造設施的地緣政治緊張局勢。由於遊戲機銷售的周期性,需求波動,尤其是遊戲領域的需求波動,也會帶來收入波動風險。此外,AMD 雄心勃勃的擴張計劃和研發投資需要謹慎管理,以確保在行業複雜性和技術進步日益增加的情況下有效的資源分配和及時的產品發布。

總之AMD 2024 年第一季度的業績展示了強勁的收入增長,尤其是在數據中心領域,同時在遊戲和嵌入式領域面臨挑戰。儘管面臨競爭壓力,AMD 的創新產品發布和人工智慧解決方案的擴展表明了未來充滿希望的增長機會。技術分析表明,由於分析師和機構投資者的看漲情緒,到 2024 年,潛在的價格目標為 222 美元。然而,風險包括來自英特爾和英偉達的競爭、供應鏈中斷和市場波動。考慮到這些因素,長期持有或多元化投資組合等謹慎的投資策略可能是審慎的。 VSTAR 等平台為那些對 AMD 股票差價合約感興趣的人提供了方便的交易選項。