AMC 2024 年股價預測:第一季度業績和展望

- AMC Entertainment 報告 2024 年第一季度收入穩定,但成本管理有所改善。

- 該股價格大幅下跌,與主要指數相比表現不佳。

- AMC 的股價增長前景受到優質格式、創新產品和戰略擴張的提振。

- AMC Entertainment 股價技術分析表明,在確定了關鍵支撐位和阻力位後,價格可能會回升。

- 機構情緒依然複雜,空頭興趣高漲,表明持懷疑態度。

一、AMC 2024年第一季度業績分析

A. 關鍵細分市場表現

財經摘要

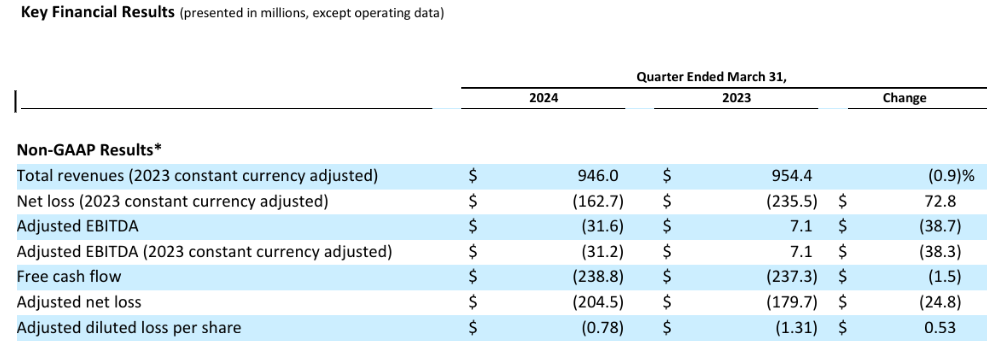

AMC Entertainment Holdings(紐約證券交易所股價代碼:AMC)報告了 2024 年第一季度的多項關鍵財務指標,其中指出了挑戰和需要改進的領域。總收入為 9.514 億美元,略低於 2023 年第一季度的 9.544 億美元,反映出儘管面臨外部壓力,收入流仍保持穩定。淨虧損從 2023 年第一季度的(2.355 億美元)大幅改善至(1.635 億美元),表明成本管理和運營效率有所改善。

資料來源:10-Q Q1 2024

此外,與 2023 年第一季度的 (1.71) 美元相比,稀釋後每股淨虧損減少至 (0.62) 美元,顯示每股業績大幅改善。調整後 EBITDA 為 (3160 萬美元),較 2023 年第一季度的 710 萬美元有所下降。該指標受到上一年與提前終止租賃相關的 1670 萬美元收益的影響。經營活動使用的現金淨額為 (1.883) 億美元,與 2023 年第一季度的 (1.899) 億美元幾乎一致。該公司保持強勁的現金狀況,擁有 6.242 億美元的現金和現金等價物。

經營業績

儘管北美票房下降了6%,平均銀幕數下降了3%,但AMC的國內市場份額卻有所增長,展現了有效的競爭策略。第一季度每位顧客的收入和利潤都達到了創紀錄的水平,與大流行前的 2019 年第一季度相比,每位顧客的收入增長了近 36%。這表明通過增強體驗和優質產品成功地為每位顧客獲取了更多價值。該公司報告稱,由於創新的食品和飲料產品,其歐洲業務的參觀人數和每位顧客的收入均實現了穩健增長。

技術進步和創新

新食品和飲料的推出,如甜甜圈洞和擴大的劇院就餐菜單,迎合了不同消費者的口味,並增加了每位顧客的消費。 AMC 利用與知名音樂藝術家的合作關係。 AMC 為 Billie Eilish 專輯發布會等特別活動提供的杜比影院產品取得了成功,這凸顯了先進視聽技術的集成以增強影院體驗。

B. AMC 股價表現

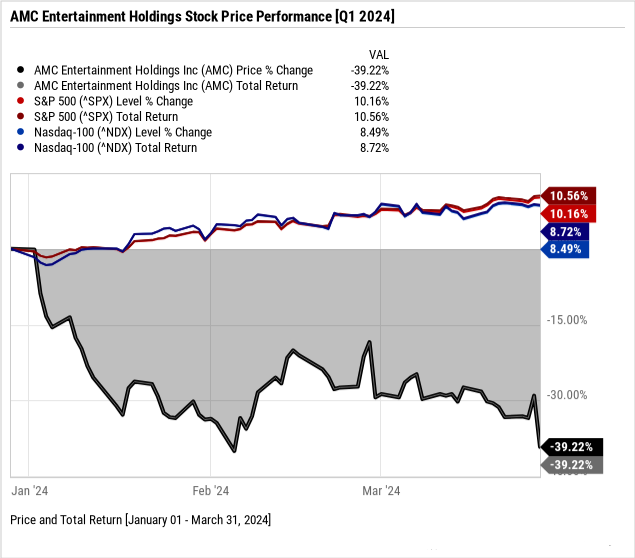

AMC Entertainment(紐約證券交易所股價代碼:AMC)股價本季度大幅下跌,市值為 9.81 億美元,股價從 6.09 美元跌至 3.72 美元。該股本季度的最高價和最低價分別為 6.33 美元和 3.59 美元,導致 -39.2% 的價格回報率和相同的總回報率。

相比之下,主要股市指數同期表現強勁。標準普爾 500 指數 (SPX) 的價格回報率為 10.2%,總回報率為 10.6%,而納斯達克 100 指數 (NDX) 的價格回報率為 8.5%,總回報率為 8.7%。這種明顯的差異凸顯了 AMC 相對於大盤的表現不佳。

資料來源:Ycharts.com

二. AMC 股價預測:前景與增長機會

A. 有增長潛力的細分市場

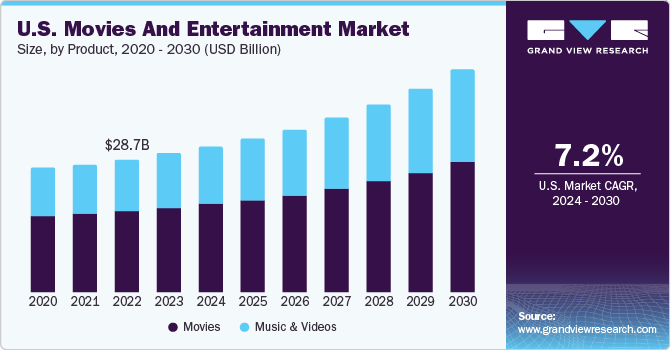

AMC Entertainment 所處的全球電影和娛樂市場正在復甦,預計 2023 年全球電影和娛樂市場規模將達到 1,003.8 億美元,預計 2024 年至 2030 年複合年增長率為 8.1%,到 2024 年可能達到 1,062 億美元(根據 grandviewresearch. com)。具體而言,美國市場預計複合年增長率為 7.2%,這表明 AMC 在其主要運營區域內擁有強勁的增長前景。

資料來源:grandviewresearch.com

AMC Entertainment 在多個領域都顯示出巨大的增長潛力。首先,IMAX、杜比影院和 Prime 等優質大尺寸銀幕(AMC 在這些銀幕上處於領先地位)為每位顧客提供了高收入機會。隨著電影觀眾願意為增強的觀看體驗支付更多費用,這些優質格式將推動未來的增長。其次,事實證明,創新的食品和飲料產品利潤豐厚,AMC 在這一領域的銷量超過了競爭對手。新鮮甜甜圈洞、手工披薩和新雞肉三明治等產品的推出,凸顯了該公司進一步利用影院內餐飲的潛力。

此外,AMC 的零售爆米花計劃現已在 6,500 個經銷點出售,並顯示出顯著的增長。擴展到更多雜貨連鎖店和在線平台可以維持這一勢頭。最後,AMC 的國際業務雖然受到特定國家市場狀況的影響,但仍然顯示出增長潛力,特別是在本地內容產品強大的市場。

B. 擴展和戰略舉措

併購

AMC 繼續通過關閉表現不佳的影院並開設新的表現出色的影院來戰略性地管理其影院組合。自疫情爆發以來,AMC 減少了門店數量,但新增了 60 家門店,業績好於已關閉的門店。這種有針對性的方法確保只保留有利可圖的地點,從而為利潤做出積極貢獻。

研究與開發投資

對研究的投資,特別是在增強賓客體驗和餐飲創新方面的投資,一直是 AMC 戰略的核心。新菜單的不斷推出和服務質量的提高不僅提高了顧客滿意度,還提高了人均消費。 AMC 在歐洲對品牌大尺寸屏幕 (XL) 等新概念的探索表明了對可在全球範圍內擴展的創新的承諾。

夥伴關係與協作

與主要藝術家和內容創作者的合作是另一個關鍵的增長領域。 AMC 與泰勒·斯威夫特、碧昂斯和比莉·艾利什等藝術家合作,專門在他們的影院發行音樂會電影和特別活動,事實證明非常成功。這些合作利用 AMC 的發行能力並提供獨特的獨家內容來吸引觀眾。 AMC 影院發行部門將進一步利用此類合作夥伴關係,為他們的銀幕帶來更多創新內容。

資料來源:thewrap.com

此外,AMC 與沃爾瑪、亞馬遜、Publix 和 Kroger 等主要零售合作夥伴在零售爆米花方面的成功表明了他們合作策略的有效性。擴大這些合作夥伴關係將進一步豐富 AMC 的收入來源並鞏固其市場地位。

三.AMC 2024 年股價預測

A. AMC價格預測:技術分析

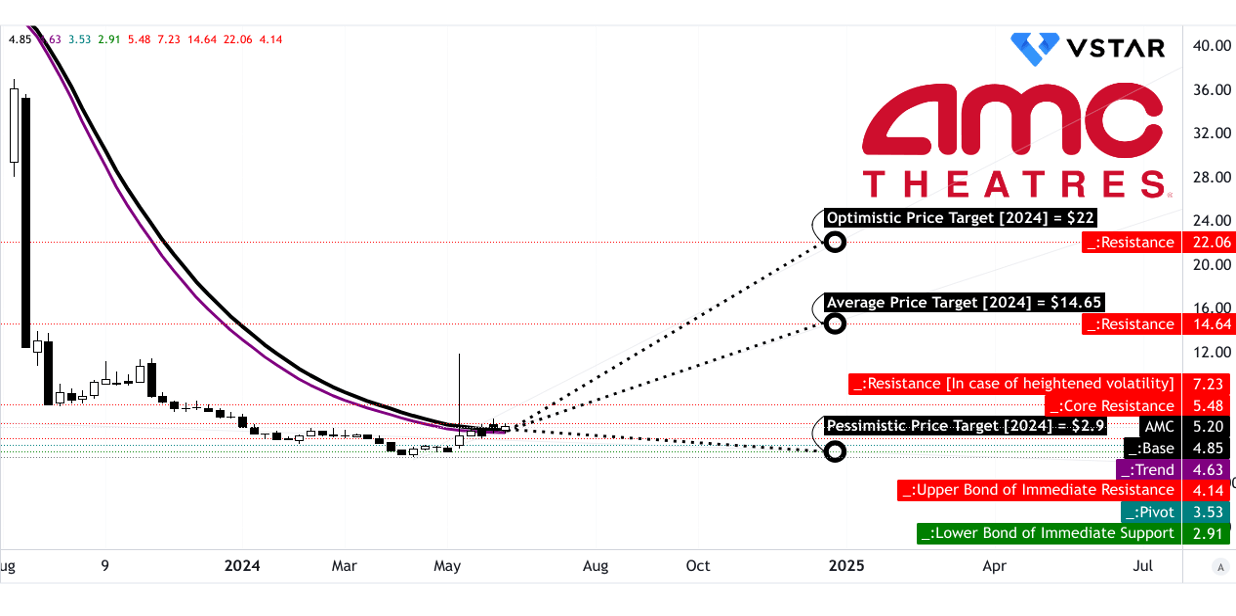

AMC Entertainment(紐約證券交易所股價代碼:AMC)股價目前交易價格為 5.20 美元。使用修改後的指數移動平均線,趨勢線為 4.63 美元,而基線為 4.85 美元,表明向上方向。根據動量變化和斐波那契回撤/擴展水平,到 2024 年底 AMC 的平均價格目標為 14.65 美元,樂觀預測為 22.00 美元,悲觀預測為 2.90 美元。

關鍵支撐位包括 4.15 美元和 2.91 美元,主要支撐位為 4.15 美元,為抵禦下行趨勢提供了重要的安全網。當前水平價格通道的樞軸點為 3.53 美元,凸顯了交易者需要關注的關鍵水平。核心阻力位為 5.48 美元,波動性阻力位為 7.23 美元。這些水平表明,儘管 AMC 擁有強大的支撐,但克服阻力(尤其是在波動的市場中)將具有挑戰性,但對於持續的上升趨勢至關重要。

資料來源:tradingview.com

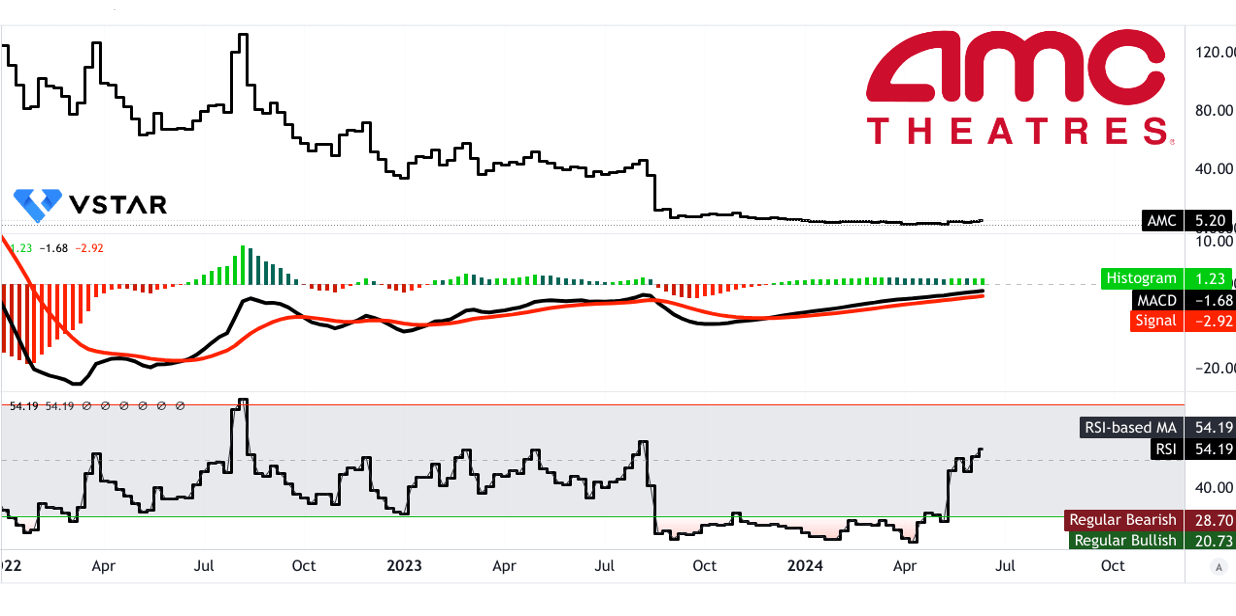

相對強弱指數(RSI):

RSI 為 54.19,表明中性至小幅看漲立場。由於沒有看漲或看跌背離,且 RSI 線呈上升趨勢,如果繼續保持積極勢頭,則表明價格有可能進一步上漲。常規看漲和看跌水平分別為 20.73 和 28.7,表明在接近這些閾值時需要謹慎,因為它們可能意味著超買或超賣狀況。

平滑異同移動平均線 (MACD):

MACD 線位於-1.68,信號線位於-2.92,柱狀圖讀數為1.230,表明看漲趨勢,強度不斷增強。這對投資者來說是一個積極的信號,表明該股的勢頭正在增強,如果這種趨勢持續下去,可能會導致價格上漲。

資料來源:tradingview.com

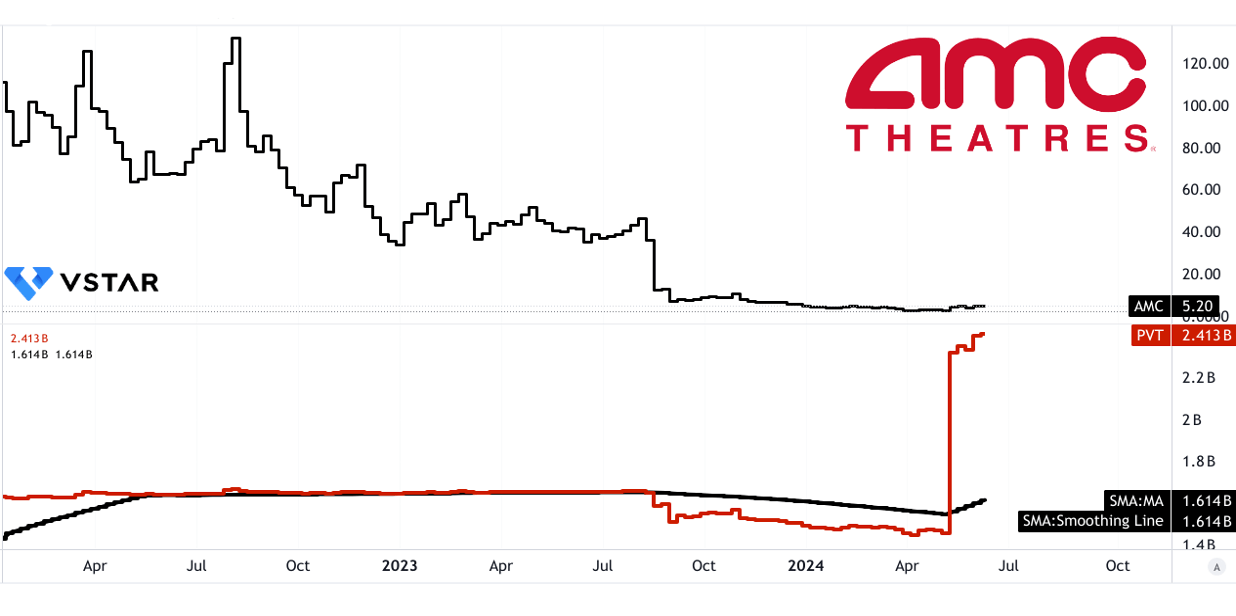

價量趨勢(PVT):

PVT 線為 24.13 億,移動平均線為 16.14 億,強化了看漲勢頭。該指標表明,成交量增加與價格上漲相關,這是 AMC 股價持續上漲的積極指標。

資料來源:tradingview.com

B. AMC 股價預測:基本面分析

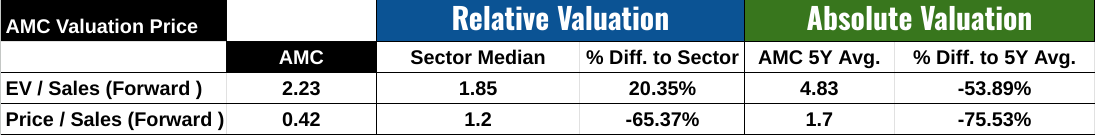

EV/銷售額(遠期)和價格/銷售額(遠期)

通過 EV/Sales(企業價值與銷售額)和市銷率來評估 AMC 的估值提供了更廣闊的視角。 AMC 的預期 EV/銷售額比率為 2.23,比行業中位數 1.85 高出 20.35%,這表明與行業同行相比,該公司的估值可能被高估。然而,這明顯低於其 5 年平均水平 4.83,表明如果該公司的銷售恢復,其估值將大幅下降並可能被低估。同樣,遠期市銷率為 0.42,明顯低於行業中位數 1.2 及其 5 年平均值 1.7,這表明市場可能根據 AMC 的銷售業績低估了其價值。

C. AMC 股價預測:市場情緒

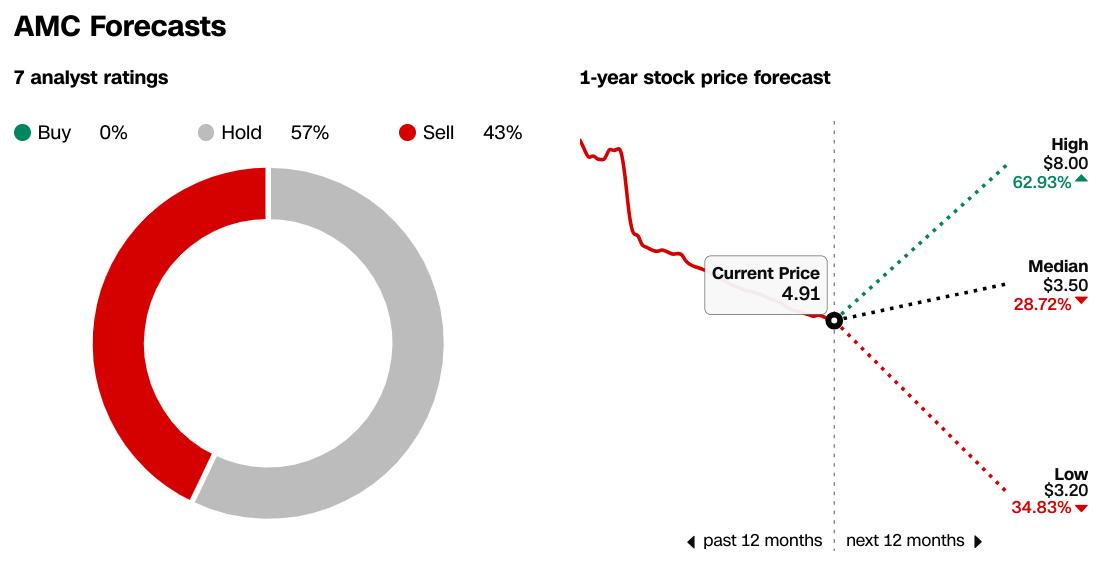

據 CNN.com 報導,AMC 的分析師評級參差不齊,沒有“買入”建議,57% 為“持有”,43% 為“賣出”。 1 年期價格預測顯示最高價為 8.00 美元,中位數為 3.50 美元,最低價為 3.20 美元,當前價格為 4.91 美元。

來源:CNN.com

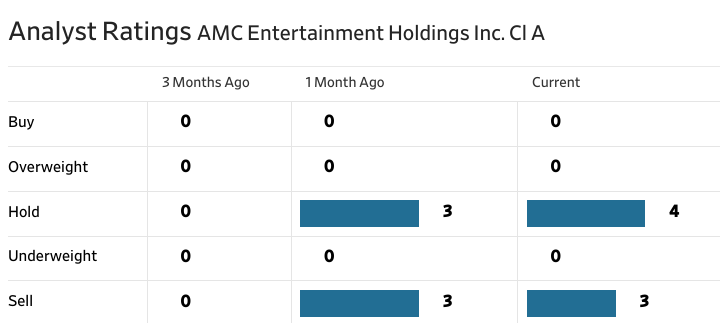

《華爾街日報》也給出了類似的觀點,沒有給予“買入”或“增持”評級,而是轉向“持有”和同等的“賣出”評級。

來源:WSJ.com

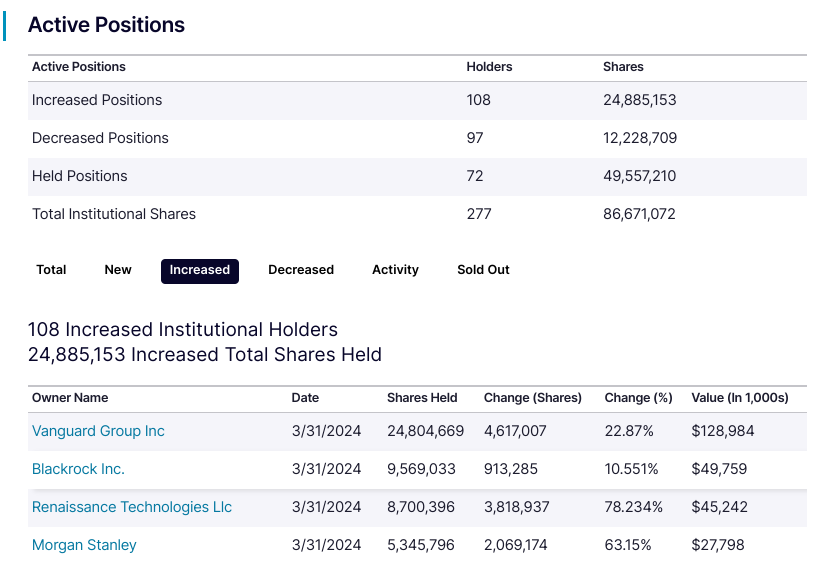

機構持股比例為 29.32%,相對較低,表明大型專業投資者的信心有限。機構持股總額為 4.26 億美元,持有 2.96 億股股價。這種水平的機構投資表明人們對 AMC 未來業績表示懷疑,因為機構投資者往往尋求更穩定、更有利可圖的企業。 2024 年第一季度,機構地位有所提升,領先者包括先鋒集團 (Vanguard)、貝萊德 (Blackrock)、復興科技 (Renaissance Technologies) 和摩根史坦利 (Morgan Stanley)。

資料來源:Nasdaq.com

AMC的空頭權益為5820萬股,占其已發行股份總數的19.8%。這種高水平的空頭興趣表明很大一部分投資者預計股價會下跌。 “回補天數”指標為 1,表明做空股價的換手率較高,意味著波動性加劇和看跌情緒。

資料來源:Benzinga.com

四.AMC 預測:挑戰和風險因素

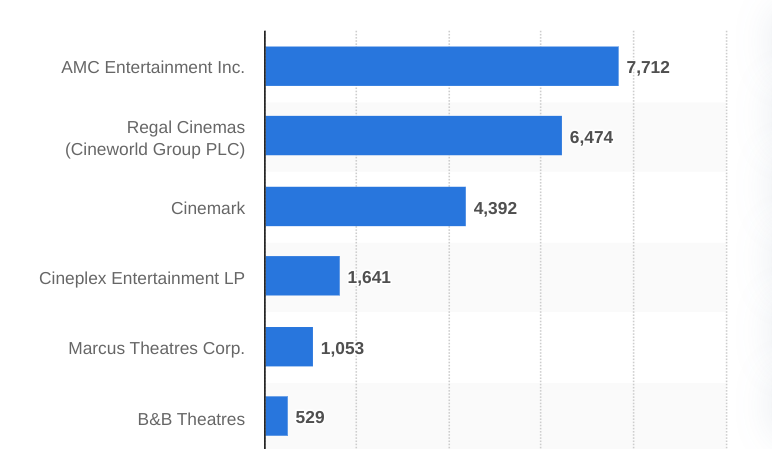

AMC Entertainment 面臨著來自其他主要連鎖影院和娛樂平台的激烈競爭。主要競爭對手包括 喜滿客控股(紐約證券交易所股價代碼:CNK)和富豪影院。 還, 流媒體服務 Netflix(納斯達克股價代碼:NFLX)、迪士尼+(紐約證券交易所股價代碼:DIS)和亞馬遜(納斯達克股價代碼:AMZN)等Prime Video構成了巨大的威脅,因為它們越來越多地直接向消費者發布高質量的獨家內容。這種趨勢因 COVID-19 大流行而加速,改變了消費者的習慣,吸引了潛在的電影觀眾離開電影院。

[截至 2023 年 3 月,美國和加拿大領先的院線(按銀幕數量計算)]

資料來源:statista.com

此外,AMC 的巨額債務將於 2026 年到期,構成財務風險。儘管正在努力為這些債務進行再融資和管理,但結果仍然不確定,可能會影響 AMC 的財務穩定性和投資能力。更廣泛的經濟環境,包括通貨膨脹和潛在的衰退,可能會影響娛樂方面的可自由支配支出。高通脹率會增加運營成本(例如人員配備、維護和特許權),進一步擠壓利潤率。

綜上所述AMC娛樂2024年第一季度業績顯示營收穩定、淨虧損大幅減少、現金儲備強勁。儘管市場充滿挑戰,AMC 仍提高了其國內市場份額和每位顧客的收入。技術創新和合作夥伴關係增強了客戶體驗,推動了每次訪問的更高支出。 AMC 股價預測表明前景謹慎樂觀。

對於對 AMC 股價感興趣的交易者來說,差價合約交易提供了在不擁有標的資產的情況下利用價格變動的機會。 VSTAR 交易應用程式等平台可以方便地訪問 AMC 股價差價合約,使交易者能夠利用價格上漲和下跌趨勢。