- 亞馬遜 2024 年第一季度展示了各細分市場的強勁收入增長,營業收入和凈銷售額顯著增長,反映了運營效率和財務實力。

- 基於技術和絕對估值倍數,該股擁有巨大的增長潛力,跑贏主要市場指數並呈現看漲趨勢,

- 該公司可能會繼續利用全球電子商務趨勢,而AWS在雲計算領域仍占主導地位,並具有進一步增長的潛力。

- 除了較高的相對估值倍數外,亞馬遜還面臨著激烈競爭、監管障礙以及新投資帶來的風險等挑戰。

一.亞馬遜2024年Q1業績分析

A. 亞馬遜關鍵細分市場表現

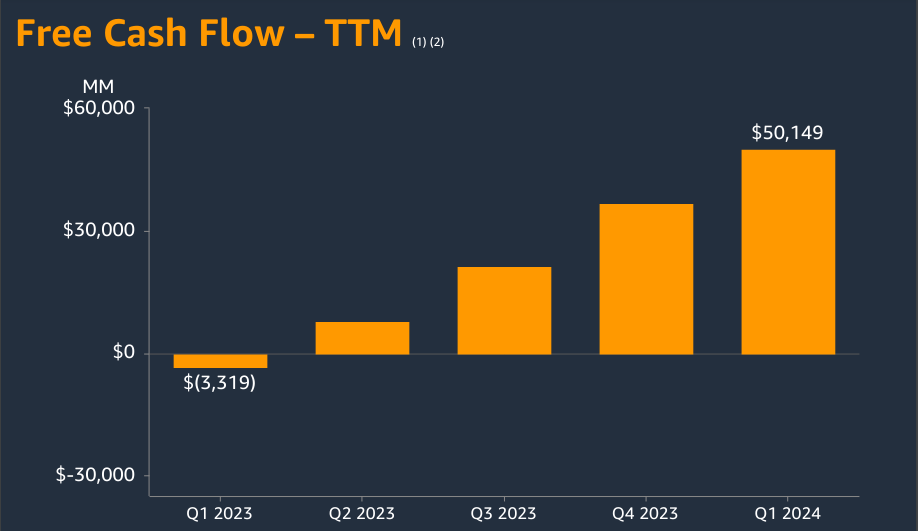

亞馬遜(納斯達克股票代碼:AMZN)2024 年第一季度的財務業績體現了其穩健性和彈性。該公司的凈銷售額同比增長 13%,達到 1,433 億美元,收入持續增長。在流動性方面,亞馬遜的自由現金流在第一季度連續 12 個月增至超過 500 億美元。

資料來源:Q1 2024 Earnings

北美業務收入同比增長 12%,達到 863 億美元。營業收入飆升至 50 億美元,營業利潤率為 5.8%,表明運營和成本管理高效。與此同時,在國際業務領域,盡管面臨貨幣波動等挑戰,收入仍同比增長 11% 至 319 億美元。營業收入大幅提高至 9.03 億美元,體現了亞馬遜在提高成本效率和擴大產品範圍方面所做的努力。 Amazon Web Services (AWS) 的銷售額同比增長 17%,達到 250 億美元,仍然是主要的收入驅動力。該部門的營業收入飆升至94億美元,反映出對雲服務的強勁需求以及AWS在市場上的領先地位。

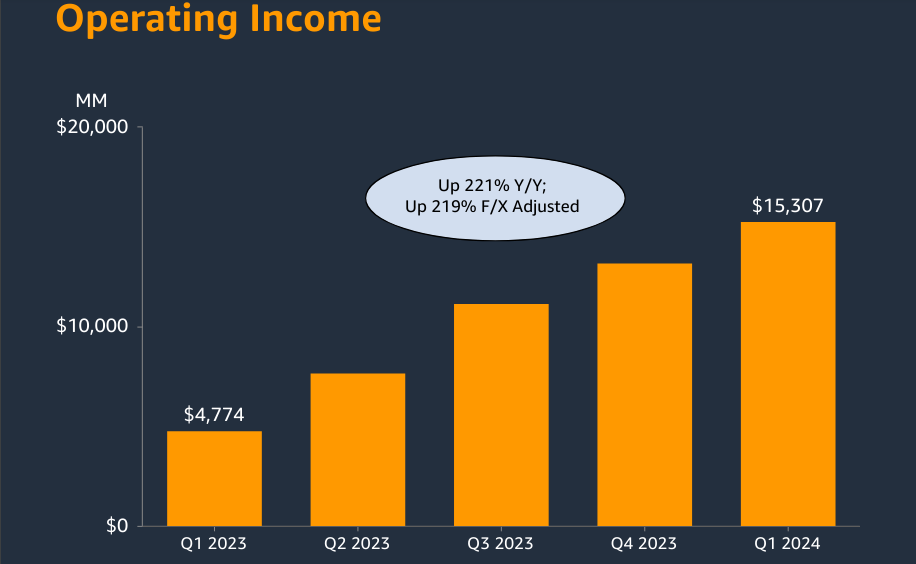

凈利潤方面,營業收入飆升至 153 億美元,較上年大幅增長 221%。凈利潤飆升至104億美元,展示了亞馬遜的盈利能力以及將收入轉化為可觀利潤的能力。此外,經營現金流增長了82%,反映出強勁的財務健康狀況和流動性。

資料來源:Q1 2024 Earnings

此外,亞馬遜專註於快速交付訂單,2024 年第一季度全球超過 20 億件商品當天或次日送達,這增強了客戶忠誠度和滿意度。春季優惠日和 Prime Day 等活動為全球客戶提供了大量優惠,從而推動了銷售和參與度。同樣,亞馬遜向醫療保健服務領域的擴張,包括藥品配送和健康狀況計劃,表明其有能力利用其平臺為客戶提供創新的解決方案和便利。

最後,AWS 繼續成為雲計算領域的主導力量,收入增長加速,並對人工智能功能(包括 Gen AI)進行了大量投資。 Amazon Bedrock 和 Amazon Q 等新服務的推出體現了 Amazon 對創新和滿足客戶需求的承諾。亞馬遜對人工智能和機器學習的關註滲透到其運營中,增強了客戶體驗,提高了運營效率,並推動了各業務部門的創新。

B. 亞馬遜股價表現

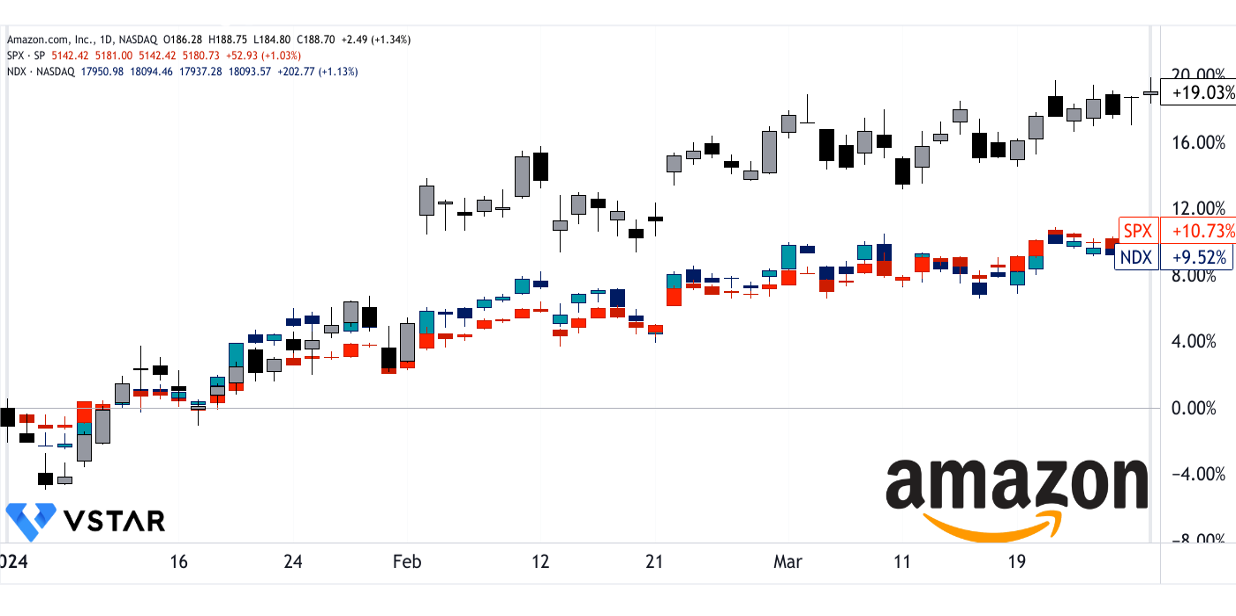

就股票表現而言,亞馬遜經歷了一個強勁的季度。亞馬遜市值達 1.87 萬億美元,該股表現出顯著增長。開盤價為 151.54 美元,收盤價為 180.38 美元,期間高點為 181.70 美元,低點為 144.05 美元,顯示波動性。該股的價格回報率為令人印象深刻的 19%,跑贏標準普爾 500 指數和納斯達克 100 等主要市場指數,後者的價格回報率分別為 10.7% 和 9.5%。

資料來源:tradingview.com

二.亞馬遜展望和增長機會

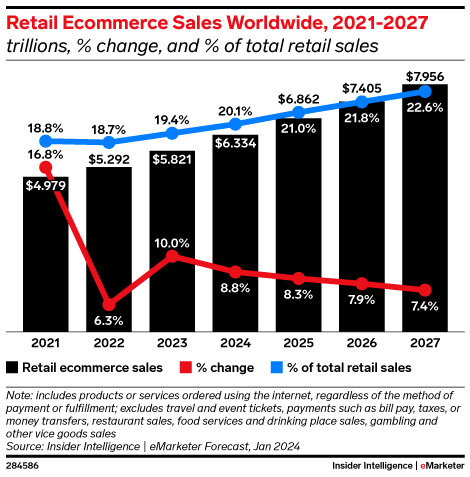

在電子商務領域,亞馬遜處於有利地位,可以利用全球以及美國和中國等主要市場在線購物日益增長的趨勢。預計到 2024 年,全球電子商務銷售額將超過 6.33 萬億美元,亞馬遜將從在線零售渠道的日益普及中受益。該公司對客戶體驗的不懈關註,例如快速便捷的交付、擴大的產品選擇和有競爭力的價格等舉措,鞏固了其市場領導地位並維持了客戶忠誠度。

資料來源:emarketer.com

此外,亞馬遜向新產品類別的擴張、與流行品牌的合作以及創新的購物活動有助於增強其在電子商務領域的競爭優勢。例如,與奢侈品牌的合作以及 Prime Day 活動的推出吸引了尋求獨家優惠和優質產品的客戶,從而推動了銷售增長和市場滲透。

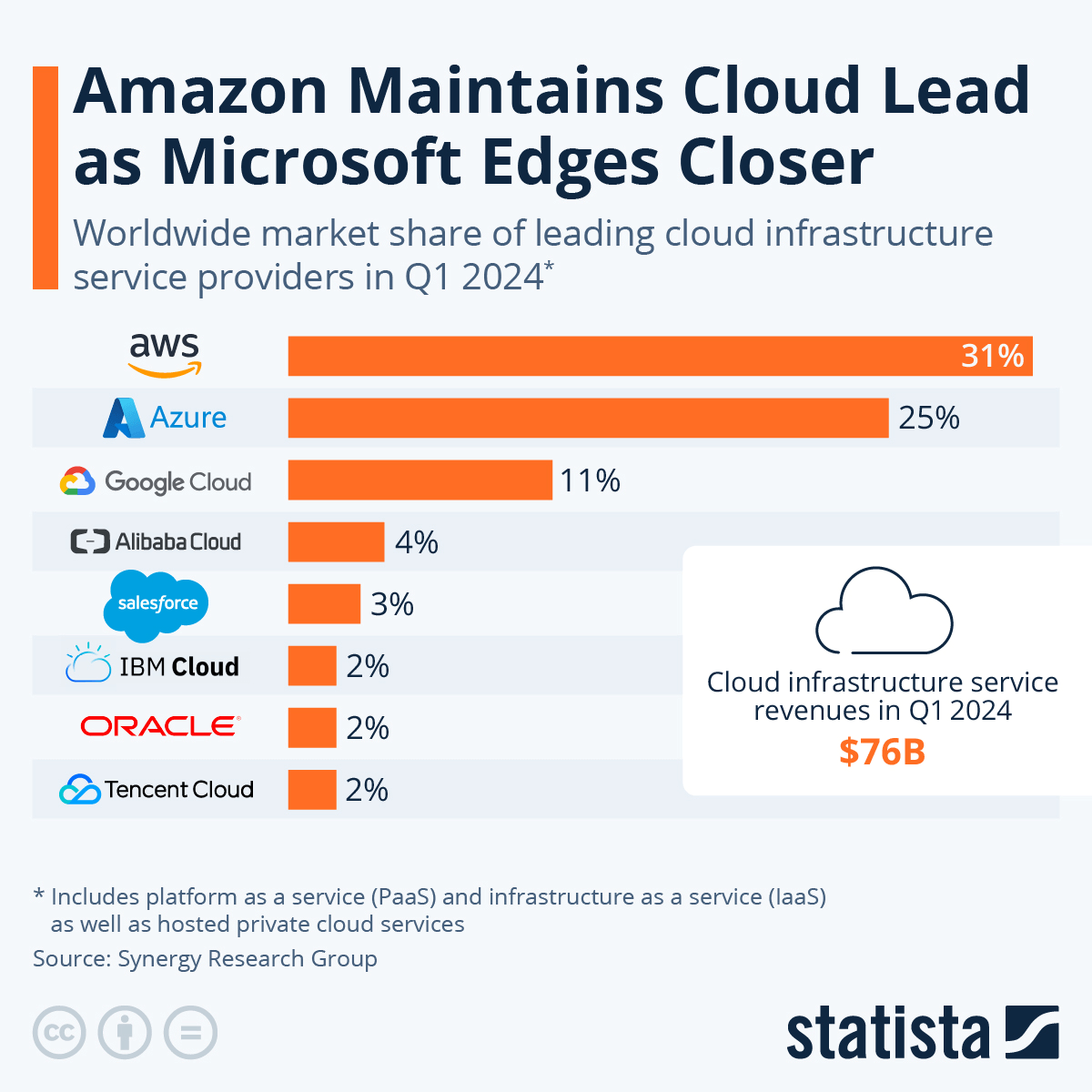

在雲計算領域,亞馬遜網絡服務仍然是領先者(31% 的市場份額),隨著對基於雲的服務和解決方案的需求不斷增長,該公司實現了增長。預計到 2024 年,全球公共雲最終用戶支出將達到 6790 億美元,AWS 可能會抓住這一市場機會的重要份額。該公司全面的雲服務套件,包括基礎設施即服務 (IaaS) 和平臺即服務 (PaaS),可滿足多樣化的業務需求和生成式人工智能 (GenAI) 等新興技術。

資料來源:statista.com

此外,亞馬遜的擴張戰略還延伸到醫療保健領域的戰略聯盟。亞馬遜藥房的推出提供處方藥送貨上門服務,反映了該公司進軍醫療保健市場的決心。通過利用與製藥公司和醫療保健提供商的合作夥伴關系,亞馬遜旨在為客戶提供便捷的醫療保健和藥物治療,從而擴大其服務組合和客戶群。

三.2024 年亞馬遜股價預測

A. 亞馬遜股票預測:技術分析

資料來源:tradingview.com

預計到 2024 年底,AMZN 的平均目標價為 250 美元。這一估計是基於短期極性變化的勢頭,預測在斐波那契回撤/延伸水平上。這意味著當前價格水平存在顯著的潛在上漲空間。亞馬遜到 2024 年底的樂觀目標價格為 275 美元。該預測依賴於當前中短期波動的較高價格動能,並根據斐波那契回撤/延伸水平進行推斷。這表明前景更加樂觀,反映出對公司增長前景的強烈信心。

目前 AMZN 股價為 188.70 美元,修正指數移動平均線 (EMA) 趨勢線為 169.25 美元,基線為 167.55 美元。這些數字表明股價呈上升趨勢。修改後的 EMA 表明了積極的勢頭,這可能是由近期市場發展或公司特定因素推動的。

亞馬遜股票預測 - 支撐位和阻力位

支持級別:

- 主要支持:135.58 美元

- 當前水平價格通道的樞軸:156.10 美元

- 支持:176.61 美元

這些支撐位表明購買興趣可能增加的關鍵價格點,可能會穩定或扭轉任何下行趨勢。

阻力水平:

- 核心阻力:220.88 美元

核心阻力位代表股價需要克服的重大障礙。突破該水平可能預示著進一步的上漲勢頭。

相對強弱指數(RSI)值為 69.56,表明看漲勢頭。然而,它低於 81 的常規看跌水平,表明該股並未超買。 RSI線的上升趨勢進一步支持了股價持續走強的觀點。平滑異同移動平均線(MACD)指標顯示看漲趨勢,MACD線為10.19,超過信號線9.93。積極的 MACD 柱狀圖強化了這種看漲情緒,盡管趨勢強度的減弱值得密切關註動能的潛在變化。

資料來源:tradingview.com

B. AMZN 股票預測:基本面分析

亞馬遜的市盈率(衡量其股價相對於亞馬遜每股收益的指標)為 41.59,顯著高於行業中位數 15.38,但明顯低於 5 年歷史平均水平。這表明,與行業平均水平相比,投資者願意為亞馬遜的盈利支付溢價,但該股的絕對價值被低估。然而,與自己的五年平均水平相比,亞馬遜市盈率下降了77.38%,這表明市場情緒相對於歷史表現可能會下降。同樣,EV/銷售額、EV/EBITDA 和 Price/Book 等其他比率也反映了亞馬遜相對於行業中位數的溢價估值以及相對於歷史平均水平的嚴重低估。

資料來源:Analyst's compilation

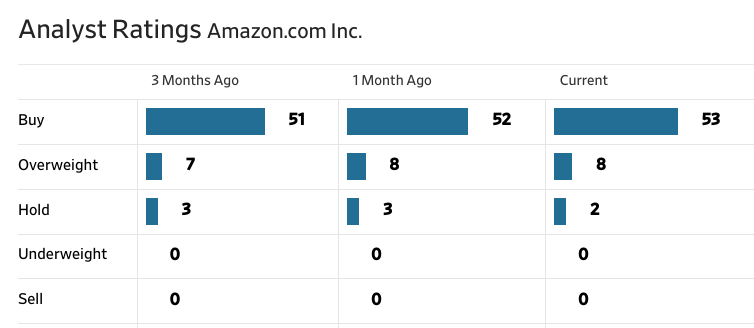

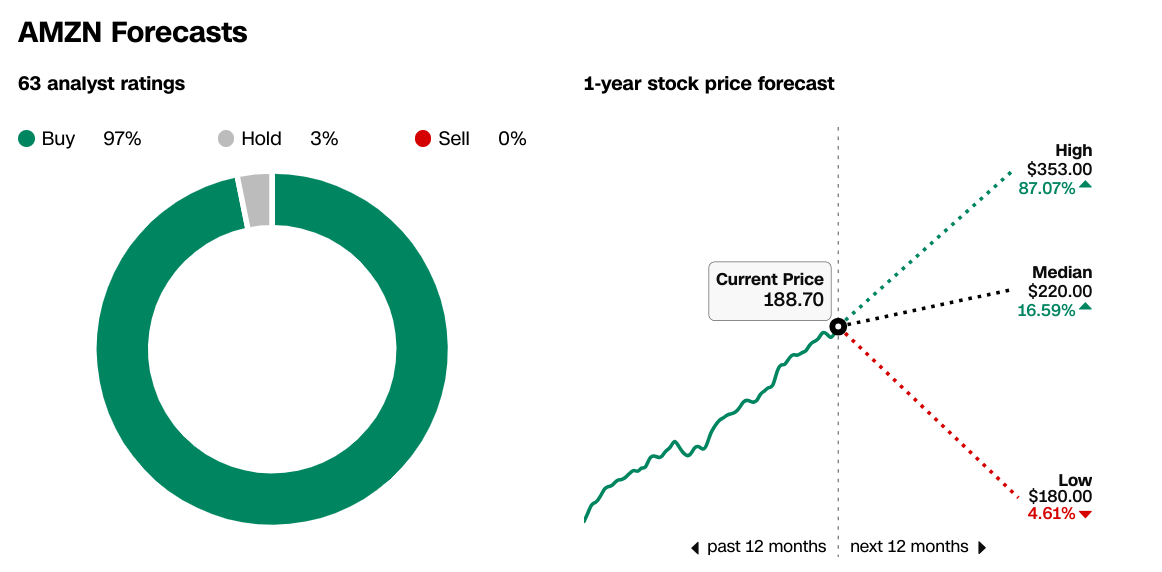

據《華爾街日報》報道,分析師仍然極其看好亞馬遜,其評級趨勢一致為買入或增持。這種情緒在過去三個月中一直穩定,表明對公司未來業績的持續信心。分析師給出的股價目標差異很大,最高為 353 美元,中位為 220 美元,最低為 180 美元。 221.66 美元的平均目標表明亞馬遜當前股價 188.70 美元有潛在上漲空間。然而,高目標和低目標之間的差異凸顯了亞馬遜未來估值的不確定性。

資料來源:WSJ.com

來源:cnn.com

C. 亞馬遜股票預測:市場情緒

盡管估值倍數很高,但投資者對亞馬遜的信心仍然強勁,分析師絕大多數給予買入評級就證明了這一點。這種信心得到了機構持股的進一步支撐,機構持有亞馬遜流通股的60.80%,表明機構對該股的大力支持。機構投資者持有的資產達1.19萬億美元。這種大量的機構所有權表明大型投資者對亞馬遜的長期前景充滿信心。

資料來源:Nasdaq.com

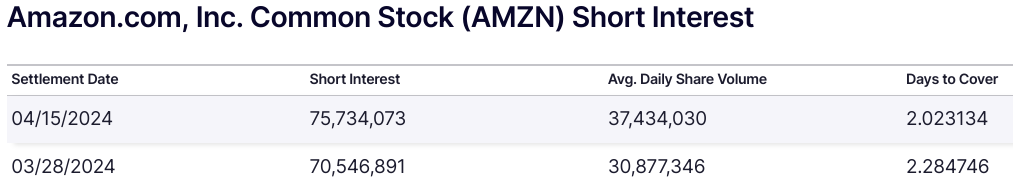

截至最近的結算日,截至 2024 年第一季度,亞馬遜的空頭頭寸為 70,546,891 股。日均股票交易量為 30,877,346 股,這意味著相對較低的天數回補比率為 2.3。回補天數較低表明賣空者回補頭寸所需的天數較少。這可能表明賣空者的看跌情緒有所減弱或感知風險較低。

資料來源:Nasdaq.com

四.亞馬遜的挑戰和風險因素

一項重大挑戰是來自電子商務和技術行業其他主要參與者的激烈競爭。沃爾瑪和阿裏巴巴等亞馬遜競爭對手對亞馬遜的市場份額構成了威脅,特別是在它們擁有強大影響力的地區。沃爾瑪在線零售業務的擴張和阿裏巴巴在中國市場的主導地位都是強大競爭對手的具體例子。

資料來源:statista.com (E-commerce market share of leading e-retailers worldwide in 2022, based on GMV)

此外,亞馬遜還面臨與其投資和企業相關的風險,例如對 Rivian Automotive, Inc. 的投資。2024 年第一季度這項投資造成的 20 億美元稅前估值損失凸顯了與戰略投資相關的不確定性和潛在財務挫折。

此外,雖然亞馬遜網絡服務仍然是主要的收入驅動因素,但它面臨著來自微軟 Azure 和谷歌雲平臺等其他雲服務提供商日益激烈的競爭。這些競爭對手正在積極投資雲基礎設施和服務,挑戰AWS的市場領導地位,並可能影響其收入增長。

綜上所述,亞馬遜 2024 年第一季度的業績表明,各關鍵領域的收入增長強勁,凸顯了運營效率和強勁的財務狀況。營業收入大幅增長,展現出盈利能力和有效的成本管理。亞馬遜的股票表現出顯著增長,跑贏主要市場指數。該公司可能會利用全球電子商務趨勢。同樣,隨著人工智能能力的需求和投資不斷增長,AWS 在雲計算領域仍然占據主導地位。技術分析表明呈上升趨勢,價格目標表明潛在的上漲空間。與此相一致的是,基本面分析揭示了對絕對估值指標的樂觀態度,同時也擔心與行業平均水平相比估值過高。