- 英伟达2024年第三季度营收达到300亿美元,同比增长122%,其中数据中心贡献了87.7%。

- 数据中心细分市场的增长由 Nvidia 的 Hopper GPU 推动,创造了 263 亿美元的收入,同比增长 154%。

- 英伟达的汽车和医疗保健领域是新兴增长领域,同比增长37%,在AI应用方面潜力巨大。

- Nvidia 通过合作伙伴关系和研发投资在人工智能领域的战略扩张凸显了信心,并得到了 500 亿美元股价回购的支持。

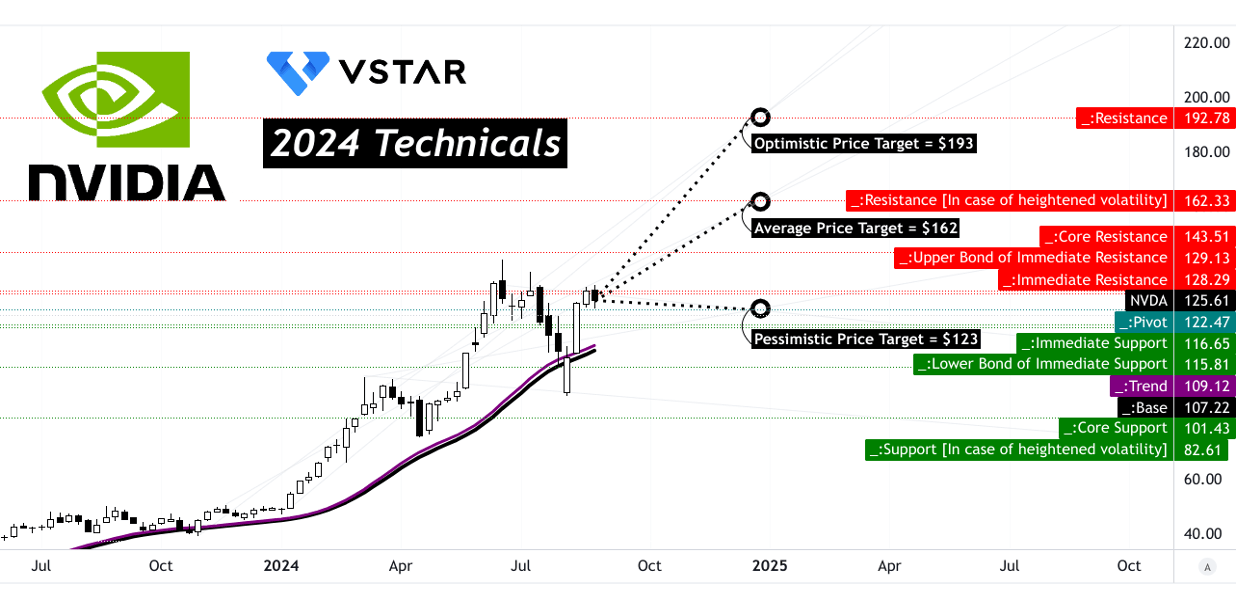

- Nvidia 股价显示出复杂的技术信号,当前价格为 125 美元,乐观的年底目标为 193 美元。

一.Nvidia Q3 2024 业绩分析

A. 关键细分市场表现

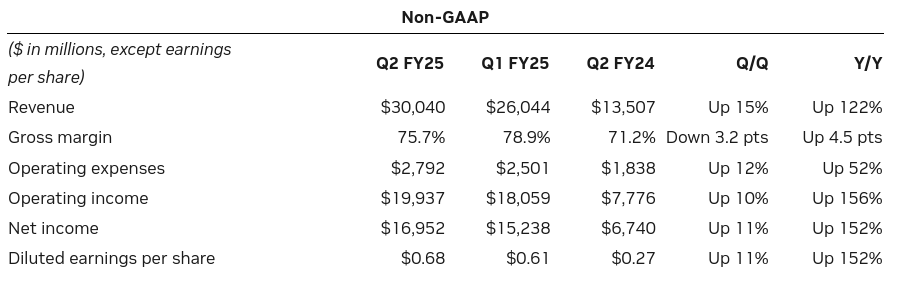

财务亮点:

英伟达公布的 2024 年第三季度收入创历史新高,达 300 亿美元,较第二季度增长 15%,同比增长 122%。数据中心领域是主要驱动力,贡献了 263 亿美元,同比增长 154%。净利润同比飙升 160% 至 82.5 亿美元,相当于 GAAP 每股收益 0.67 美元(同比增长 168%)。非 GAAP 每股收益达到 0.68 美元,同比增长 152%。营业收入同比增长 120% 至 120 亿美元,GAAP 毛利率为 75.1%。受薪酬相关成本上升的推动,Nvidia 的运营支出环比增长 12%,达到 43 亿美元。资产负债表依然强劲,现金及等价物为 257 亿美元,运营现金流达到 145 亿美元。

来源:nvidianews.nvidia.com

运营绩效:

在对 Nvidia Hopper 和 Blackwell 架构的强劲需求推动下,数据中心表现异常出色,数据中心收入占总收入的 87.7%。在 RTX GPU 销售和对人工智能驱动的游戏体验需求增加的推动下,游戏收入同比增长 16% 至 29 亿美元。 Nvidia 推出了多款新产品,包括 Blackwell GPU、Spectrum-X 以太网平台以及人工智能和生成式人工智能技术的进步,巩固了其市场领导地位。在各行业加速采用人工智能解决方案的推动下,Nvidia 在数据中心领域的市场份额增至 80% 以上。

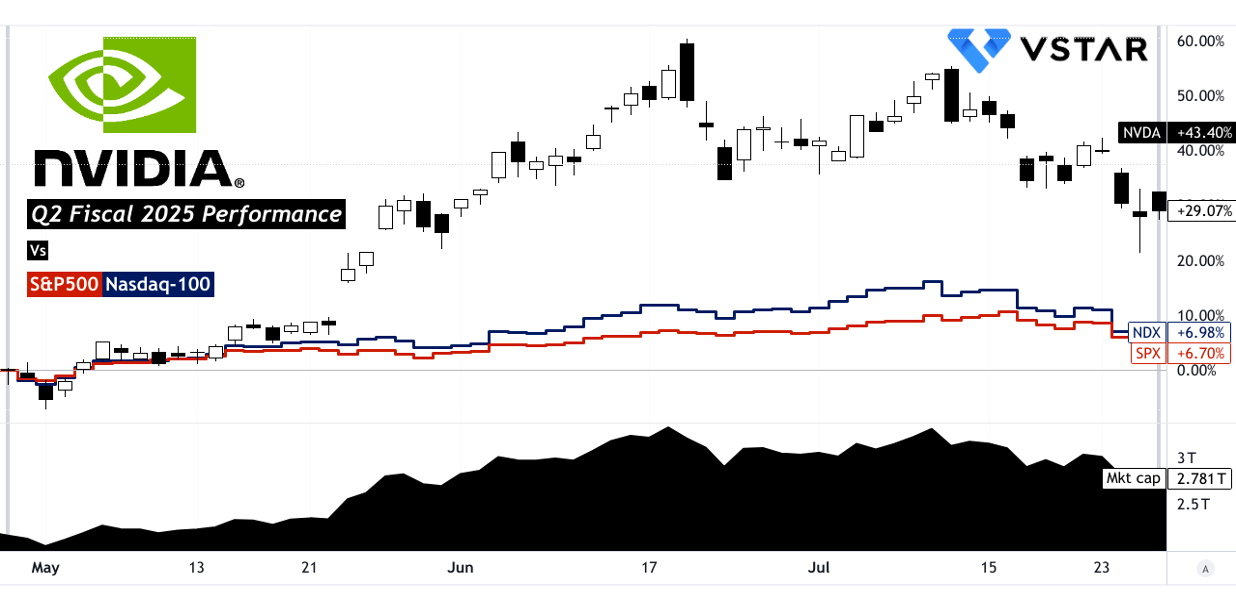

B. NVDA 股价表现

英伟达(NVDA)股价本季度飙升29%,股价从87.60美元上涨至113.06美元。该股最高价为 140.76 美元,最低价为 81.25 美元。相比之下,标准普尔 500 指数和纳斯达克指数的回报率分别为 6.7% 和 7%。这一显着的表现突显了 NVIDIA 的市场实力,使其市值达到 2.78 万亿美元。 29% 的价格回报率大大超过了大盘指数,凸显了投资者在半导体行业有利条件下对 NVIDIA 增长潜力的信心。

资料来源:tradingview.com

二. NVDA 股价预测:前景和增长机会

A. 有增长潜力的细分市场

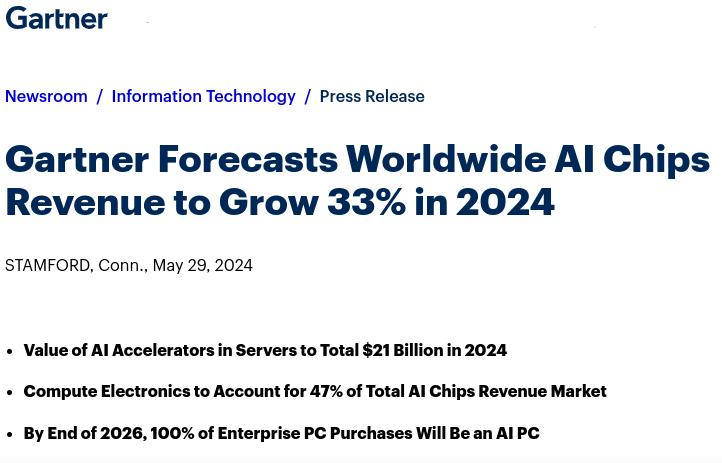

NVIDIA 的数据中心业务是增长的主要推动力,在 2025 财年第二季度实现收入 263 亿美元,环比增长 16%,同比增长惊人的 154%。这一激增主要是由于对 NVIDIA Hopper GPU 和网络平台的强劲需求。与去年相比,该细分市场的计算和网络收入分别增长了 2.5 倍和 2 倍以上。生成式 AI 工作负载、模型训练和推理是关键贡献者,在过去四个季度中,仅推理就贡献了超过 40% 的数据中心收入。此外,在自动驾驶平台和 AI 座舱解决方案的采用推动下,NVIDIA 的汽车业务前景光明,2025 财年第二季度同比增长 37%。医疗保健也正在成为一个增长领域,特别是在人工智能驱动的医学成像和药物发现领域,预计将发展成为一个价值数十亿美元的业务。

资料来源:gartner.com

B. 扩张和战略举措

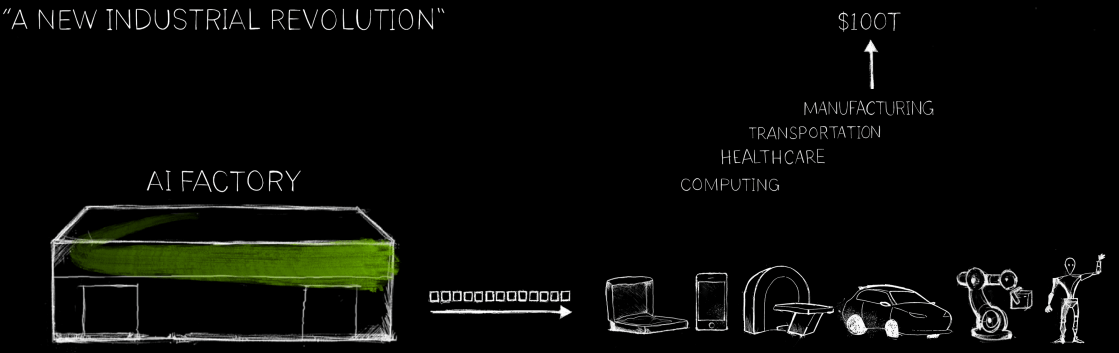

资料来源:NVIDIA_Annual_Stockholder_Meeting_2024

NVIDIA 的战略定位是通过有针对性的并购、研发投资和合作伙伴关系来利用人工智能的扩张。最近与 Meta 的 Llama 3.1 合作推出的 NVIDIA AI Foundry 服务体现了 NVIDIA 对企业生成式 AI 的关注。 NVIDIA 与 Accenture 和 SAP 等公司合作,将 AI 集成到业务应用程序中,这突显了其致力于扩展跨行业 AI 能力的承诺。在研发方面,NVIDIA 的持续投资体现在 Blackwell 平台的开发上,预计从 2025 财年第四季度开始将产生数十亿美元的收入。500 亿美元的股价回购授权表明了对未来增长的强烈信心,这得益于人工智能、汽车和人工智能领域的大幅扩张。数据中心技术。

三.2024年Nvidia股价预测

A. Nvidia 价格预测:技术分析

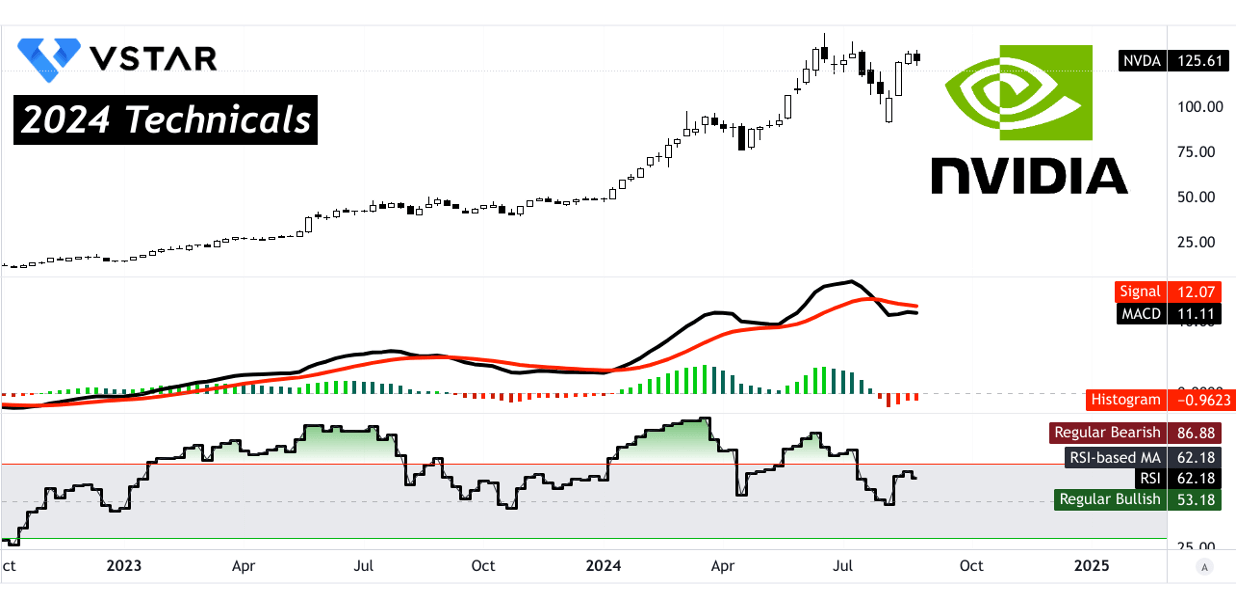

Nvidia (NVDA) 股价为 125 美元,徘徊在其主要阻力位 129.00 美元附近。价格高于趋势线和基线,分别为 109 美元和 107 美元,表明有轻微的看涨势头。然而,平滑异同移动平均线(MACD)呈现看跌趋势,MACD 线为 11.11,信号线为 12.07,柱状图为 -0.96,但趋势强度正在减弱。

资料来源:tradingview.com

考虑到该股的动能和中短期极性变化,预计 NVDA 到 2024 年底的平均目标价为 162.00 美元,该目标价来自斐波那契回撤/延伸水平。乐观的是,在上涨势头的推动下,价格可能升至 193.00 美元,关键阻力位为 143.50 美元和 192.80 美元。相反,悲观的前景预测价格将跌至 123.00 美元,核心支撑位为 101.40 美元,如果波动加剧,下限为 82.60 美元。

资料来源:tradingview.com

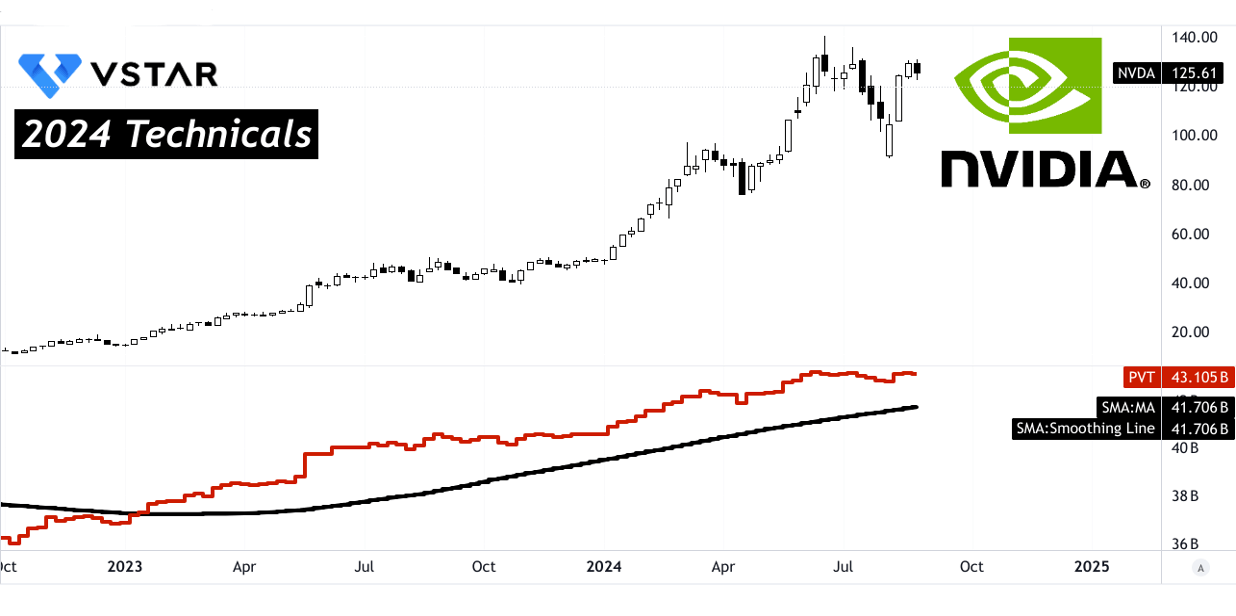

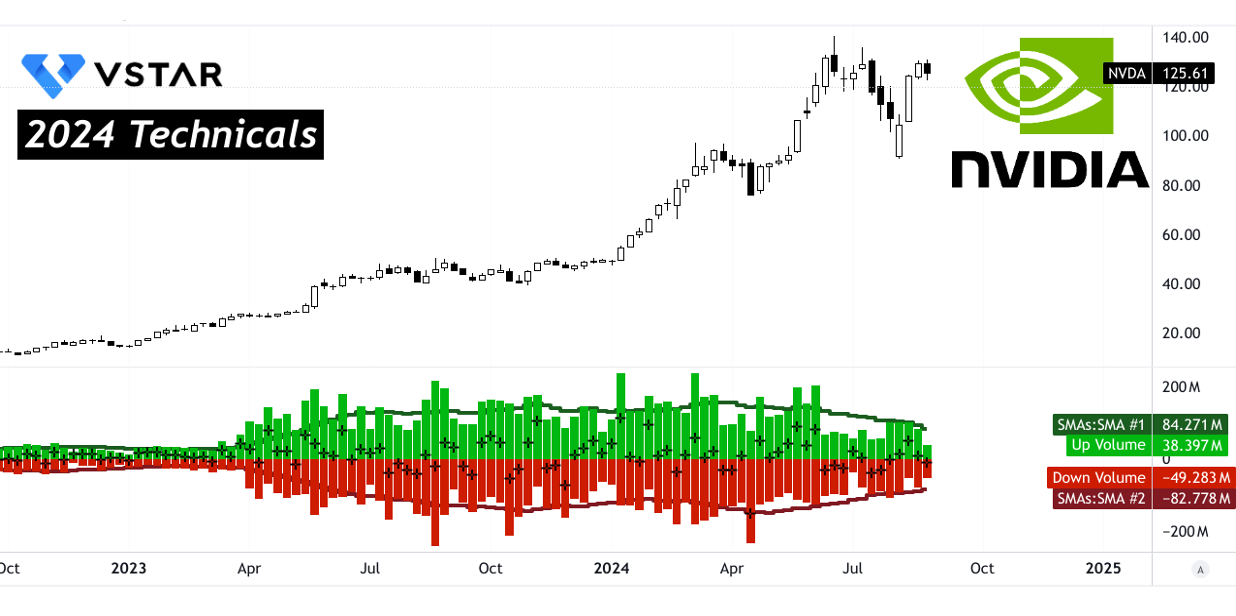

相对强弱指数 (RSI) 位于 62.18,表明看涨背离,但 RSI 线趋势仍然横盘整理,表明犹豫不决。价量趋势 (PVT) 显示出看涨势头,PVT 线为 431.1 亿,而移动平均线为 417.1 亿。此外,上涨交易量的移动平均数超过了下跌交易量(8,427 万对 8,278 万),进一步支撑了看涨前景。

资料来源:tradingview.com

资料来源:tradingview.com

B. Nvidia 股价预测:基本面分析

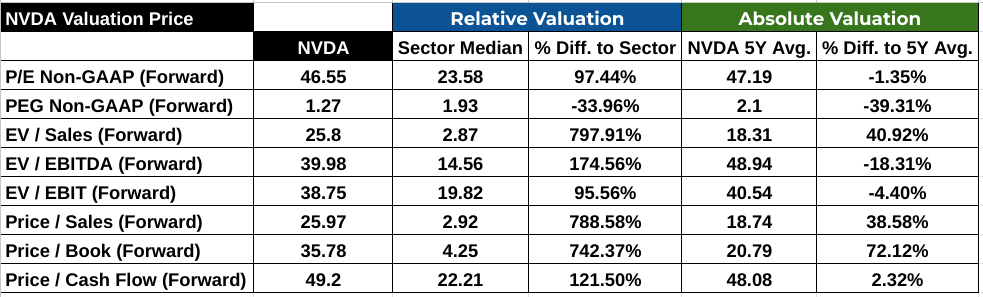

英伟达的基本面分析显示估值情况好坏参半。公司的前进 市盈率 为 46.55,几乎是行业中位数 23.58 的两倍,表明 Nvidia 的成本明显高于同行。然而,它接近 5 年平均水平 47.19,表明这一高估值符合历史正常水平。

这 PEG比率考虑增长的更全面指标为 1.27,比行业中位数 1.93 低 33.96%,比 5 年平均值 2.1 低 39.31%。这意味着英伟达的股价相对于其预期增长可能被低估,从而提供潜在的上涨空间。

然而, 电动汽车/销售 和 市销率分别为 25.8 和 25.97,比行业中位数 2.87 和 2.92 高出 797.91% 和 788.58%。这些高倍数可能表明英伟达的定价过高。

这 企业价值/息税折旧摊销前利润 比率为 39.98,远高于行业中位数 14.56,但低于 5 年平均水平 48.94,反映出相对于该行业的溢价估值,但较其历史表现略有折扣。

资料来源:Analyst's compilation

C. Nvidia 股价预测:市场情绪

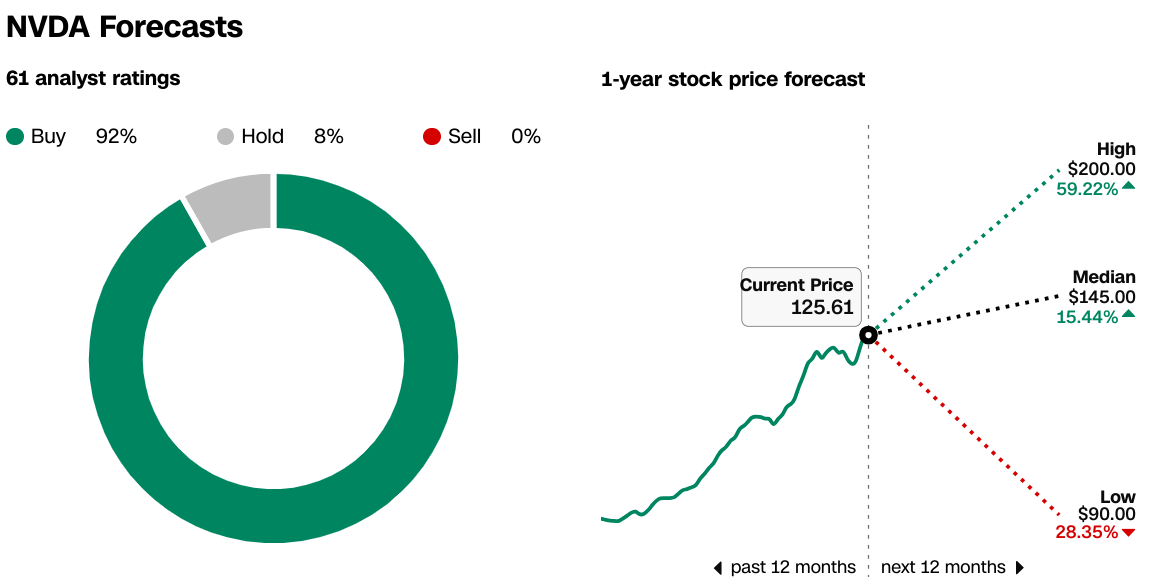

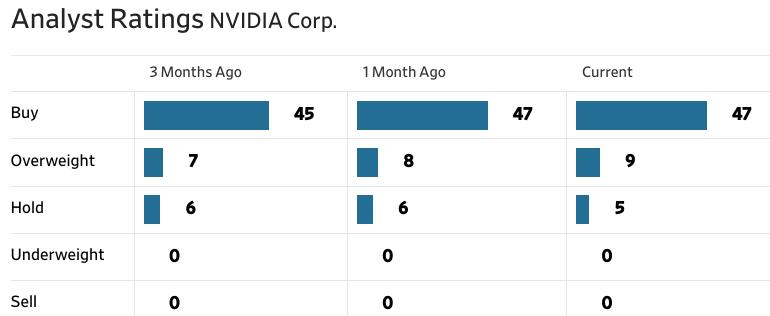

市场对英伟达的情绪非常乐观。分析师评级显示,92% 的分析师建议“买入”,没有“卖出”评级。 Nvidia 的一致目标价为 145.00 美元,较目前 125.61 美元的价格有 15.44% 的潜在上涨空间。 NVDA 2024 年的高目标价为 200.00 美元,表明可能上涨 59.22%。

来源:CNN.com

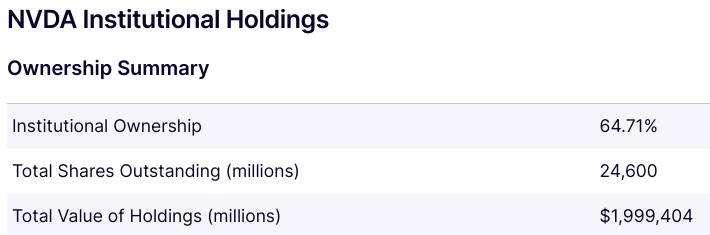

机构投资者持有英伟达64.71%的股份,显示出对该公司的强烈信心。与此同时,空头利率较低,仅为1.17%,表明市场看跌情绪有限。强大的机构支持和低空头兴趣的结合强化了英伟达股价的看涨前景。

资料来源:Nasdaq.com

资料来源:Benziga.com

资料来源:WSJ.com

四.NVDA 股价预测:挑战和风险因素

Nvidia 面临着激烈的竞争,尤其是来自 AMD、英特尔等公司以及 Cerebras 和 Graphcore 等新公司的竞争。 AMD 的 Radeon 系列 GPU 虽然目前市场份额落后于 Nvidia,但以较低的价格提供了具有竞争力的性能。英特尔最近凭借 Arc 系列进军 GPU 市场,旨在利用其在数据中心的深度集成,直接挑战英伟达在 AI 工作负载方面的主导地位。此外,像 Cerebras 这样的专业人工智能芯片制造商,其晶圆级引擎和 Graphcore 的 IPU 技术在利基市场中呈现出激烈的竞争。随着英伟达扩展到更专业的人工智能和数据中心应用领域,这些竞争对手正在积极创新,这可能会限制英伟达的定价能力和市场份额。

资料来源:IOT Analytics

其他风险:

除了竞争之外,英伟达还面临着潜在的供应链中断和地缘政治紧张局势等风险,特别是它依赖台积电(TSMC)进行芯片生产。台湾地缘政治局势的任何升级都可能严重影响英伟达的生产能力和财务业绩。

综上所述Nvidia 的股价前景看涨,这得益于其在人工智能和数据中心领域的主导地位,这推动 2024 年第三季度收入达到创纪录的 300 亿美元,同比增长 122%。尽管如此,英伟达 46.55 的高远期市盈率表明存在估值过高的担忧,特别是与行业中位数相比。该股的溢价估值反映了强劲的增长预期,但仍容易受到 AMD 和英特尔的竞争压力以及与台积电相关的地缘政治风险的影响。对于 VSTAR 等平台上的差价合约交易者来说,股价的波动性和窄幅点差提供了重要的交易机会,无论是看涨还是看跌的市场走势都有潜在收益。