- 蔚来汽车 2024 年第二季度收入大幅增长至人民币 174.5 亿元,主要受到汽车销售的推动。

- 尽管净亏损较大,但蔚来的毛利润和利润率却出现了显着改善。

- 蔚来汽车交付量达到创纪录的 57,373 辆,占据中国高端纯电动汽车市场 40% 以上的份额。

- 股价波动较大,收盘价较季度高点下跌超过30%。

- 尽管竞争压力和供应链风险仍然很大,但不断扩大的电动汽车市场和国际影响力中的增长机会显而易见。

一.蔚来2024年Q2业绩分析

A. 关键细分市场表现

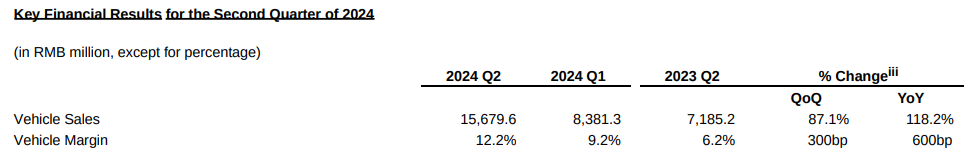

财务亮点: 2024年第二季度,蔚来总收入飙升至174.5亿元人民币(24.0亿美元),同比增长98.9%,较2024年第一季度增长76.1%。其中最大贡献者汽车销量达156.8亿元人民币(21.6亿美元),同比增长118.2%。尽管收入增长强劲,蔚来汽车仍报告净亏损 50.5 亿元人民币(6.944 亿美元),尽管该亏损同比下降 16.7%。毛利润增至人民币 16.9 亿元(合 2.324 亿美元),较 2023 年第二季度大幅增长 1,841%,毛利率从上一年的 1.0% 提高至 9.7%。每股收益 (EPS) 仍为负值,为每股人民币 2.50 元(0.34 美元),但调整后每股收益较第一季度有所改善。现金储备为 416 亿元人民币(57 亿美元),确保了未来扩张的流动性。

来源:ir.nio.com

运营绩效: 2024年第二季度,蔚来汽车交付量达57,373辆,同比增长143.9%,创历史新高。其中包括 32,562 辆优质电动 SUV 和 24,811 辆轿车。蔚来在中国30万元以上纯电动汽车市场占有率超过40%。该公司推出了关键技术进步,包括其专有的智能驾驶芯片和内部车辆操作系统SkyOS。蔚来还宣布推出大众市场ONVO品牌,推出L60车型,标志着蔚来向更广泛的客户群进军。蔚来不断扩展的基础设施包括全球超过 2,561 个电池更换站和 23,000 个充电器,增强了其市场影响力和用户体验。

来源:ir.nio.com

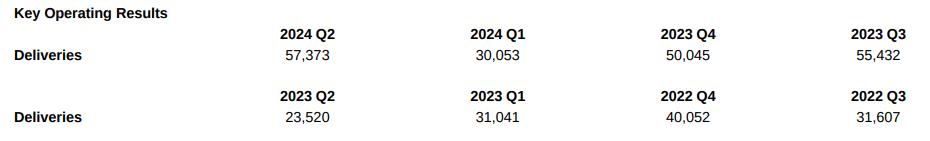

B. 蔚来股价表现

蔚来的市值为83.72亿美元,开盘价为4.63美元,收盘价为4.16美元。该股本季度最高价为 6.05 美元,最低价为 3.61 美元。其股价回报率为负 7.78%,低于纳斯达克指数的 7.82% 回报率和标准普尔 500 指数的 3.92%。第二季度,其收盘价仍较季度高点低31.35%。

来源:tradingview.com

二.蔚来股价预测:前景和增长机会

A. 有增长潜力的细分市场

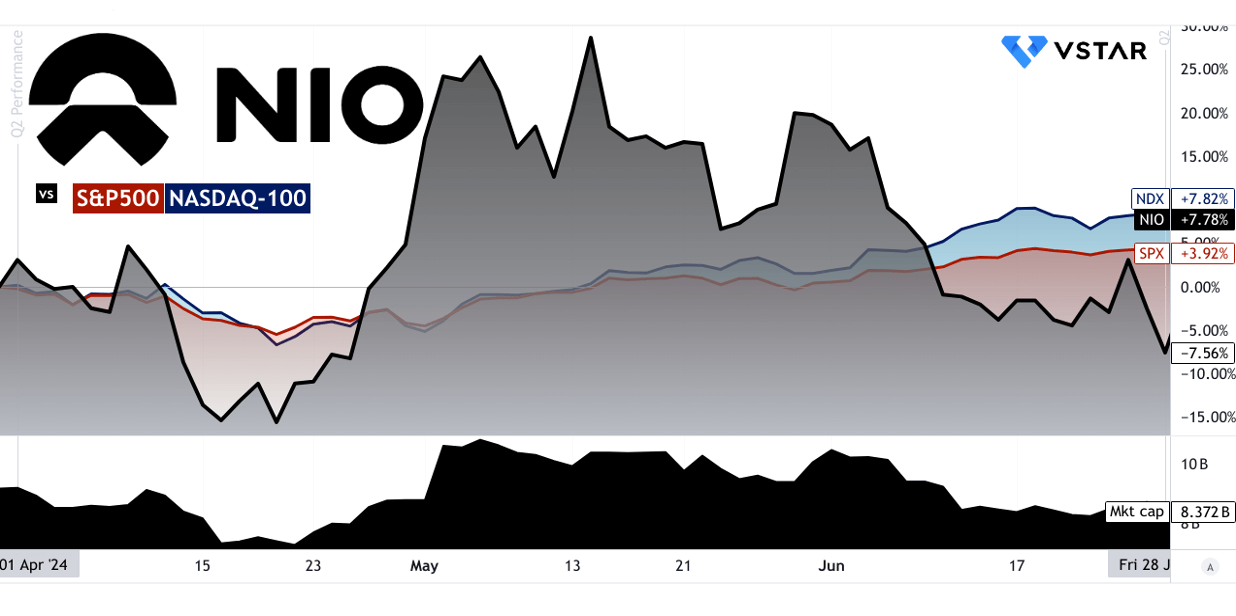

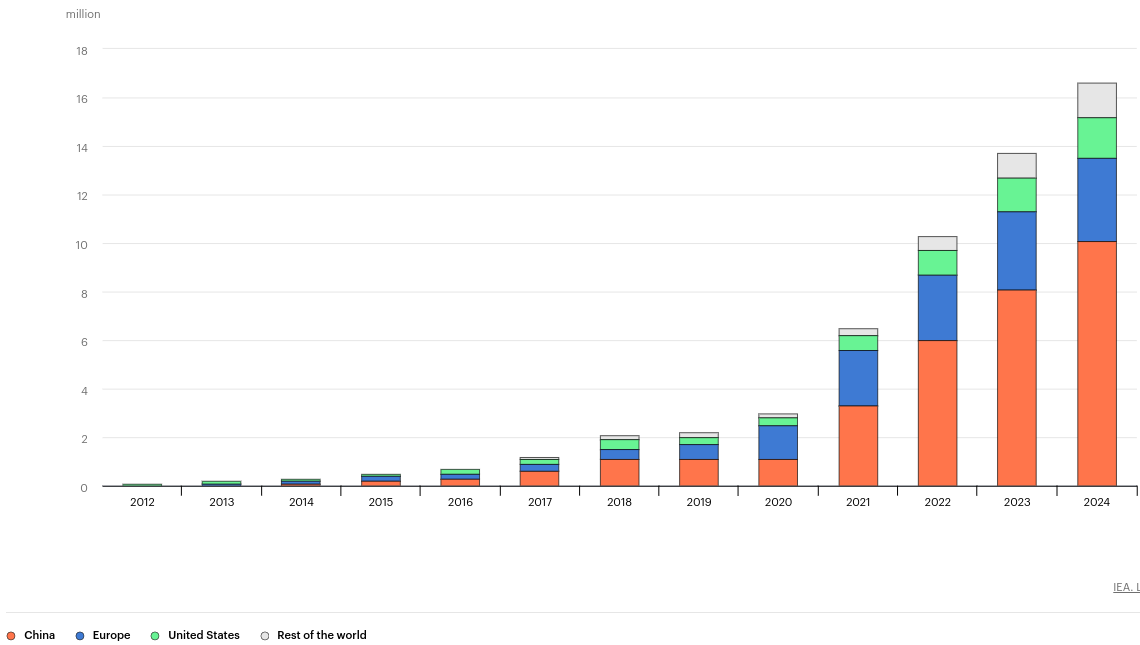

蔚来汽车在快速增长的电动汽车 (EV) 市场开展业务,预计收入将达到 到 2024 年全球将达到 7,862 亿美元。中国将主导这个市场,贡献 3,764 亿美元。电动汽车市场预计将以 复合年增长率 6.63%(2024-2029),让蔚来在这个不断扩张的格局中占据有利位置。蔚来汽车的一个关键领域是中国的高端电动汽车领域,该领域拥有 40%市场份额 2024 年第二季度,价格在 30 万元以上的纯电动汽车 (BEV) 中。此外,销售额超过 2024 年第二季度 57,373 套,蔚来的交付增长率为 143.9% 预示着未来的强劲需求。另一个增长领域是其迅速发展的国际影响力,最近进入了阿联酋市场,并计划在 2024 年扩展到其他全球市场。

资料来源:statista.com

[电动汽车销量,2012-2024]

资料来源:iea.org

B. 扩张和战略举措

研究与开发(R&D): 蔚来累计研发投入持续增长,最近发布的 SkyOS操作系统 和 深机NX9031芯片 用于自动驾驶。这些创新可能会增强蔚来在智能电动汽车领域的技术优势。

伙伴关系与合作: 蔚来正在扩大其 Power Up 合作伙伴计划,超过 2,561 个换电站 全球部署。这项努力与基础设施项目的合作相结合,旨在提高电动汽车充电的可及性并吸引新客户。此外,蔚来汽车与阿联酋等多个国际市场的合作凸显了其致力于成为全球参与者。

来源:nio.com

三.2024年NIO股价预测

A. NIO 2024年价格预测:技术分析

截至目前,蔚来股价为 4.85 美元,与其 4.63 美元的趋势线和 4.71 美元的基线密切相关。这些值源自修改后的指数移动平均线,表明当前处于盘整阶段。到 2024 年底,蔚来汽车的平均目标价格预计为 6.70 美元。这一估计依赖于动量分析和斐波那契回撤水平,表明如果该股维持目前的轨迹,则温和的看涨情绪。

在更乐观的情况下,在强劲的上涨势头和积极的斐波那契扩展的推动下,价格可能达到 8.50 美元。相反,悲观的前景将蔚来汽车的目标价定为4.70美元,反映出潜在的下行压力和负面的趋势调整。

阻力位和支撑位:

主要阻力位为 5.23 美元,当前水平价格通道的枢轴点为 4.68 美元。在波动的市场中,阻力位可能飙升至 8.47 美元,而核心阻力位为 6.68 美元。在支撑方面,即时支撑位为 4.04 美元,但未指定核心支撑位。波动性增加可能会进一步压低支撑位。

来源:tradingview.com

动量指标:

相对强弱指数 (RSI) 为 54.61,高于常规看跌阈值 47.87,表明中性至温和看涨趋势,未观察到明显的看涨或看跌背离。 RSI 线显示出上升趋势,表明如果势头持续下去,可能会进一步上涨。

平滑异同移动平均线 (MACD) 显示看涨趋势,MACD 线位于 -0.44,信号线位于 -0.58。直方图的正值 0.14 表明看涨强度不断增强。

来源:tradingview.com

成交量分析:

量价趋势线 (PVT) 位于 36.4 亿美元,略高于 36.3 亿美元的移动平均线,表明量价看涨势头。然而,上涨成交量的移动平均数为 1,209 万,而下跌成交量为 -1,269 万,导致成交量增量为负 -59 万,这表明尽管 PVT 整体看涨,但成交量仍呈看跌势头。

来源:tradingview.com

来源:tradingview.com

B. 蔚来股价预测:基本面分析

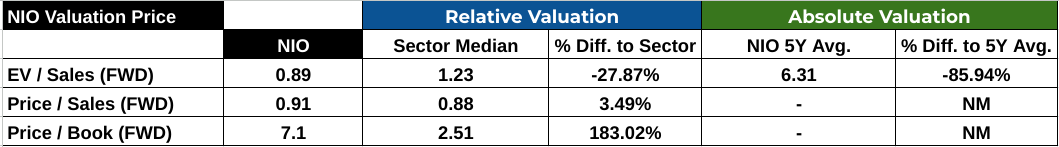

财务比率在预测蔚来股价方面发挥着关键作用。截至其前瞻性 EV/销售额比率为 0.89,蔚来汽车的交易价格与行业中位数 1.23 相比存在显着折扣,反映了 -27.87% 的差异。从历史上看,蔚来汽车的 5 年平均电动汽车/销量比率远高于 6.31,较历史正常水平收缩 85.94%。蔚来汽车的市销率 (FWD) 为 0.91,接近行业中值 0.88,偏差仅为 3.49%。然而,其市净率 (FWD) 为 7.1,远远超过行业中位数 2.51,溢价达 183.02%,表明按照该指标,与同行相比,该股可能被高估。总的来说,这些比率表明前景好坏参半,一些指标显示蔚来汽车被低估,而另一些指标则表明蔚来汽车被高估。

资料来源:Analyst's compilation

C. 蔚来股价预测:市场情绪

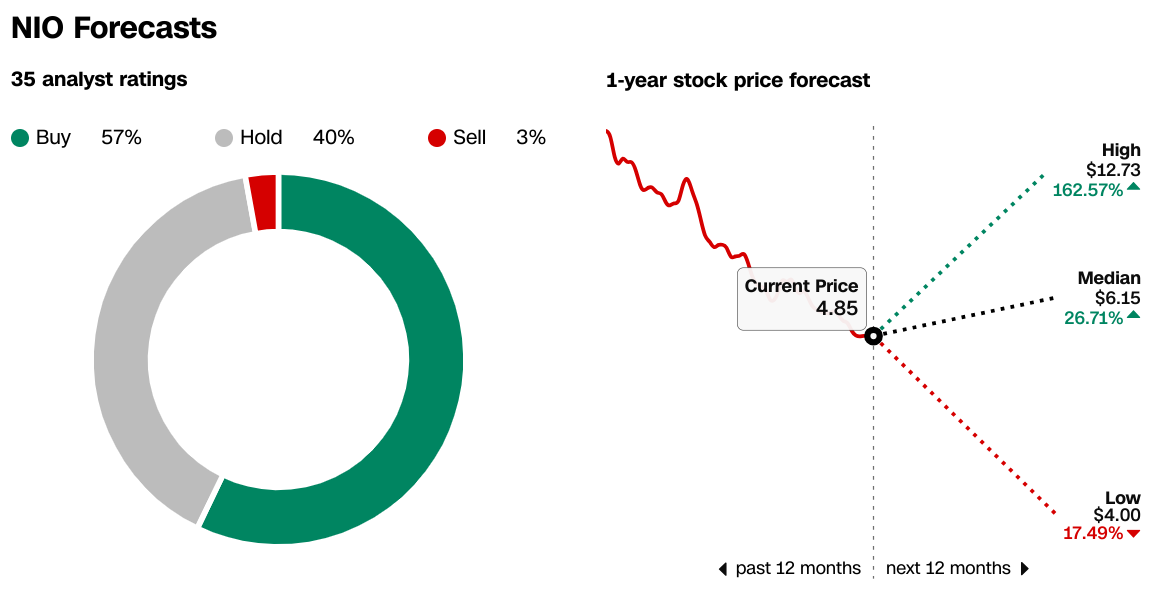

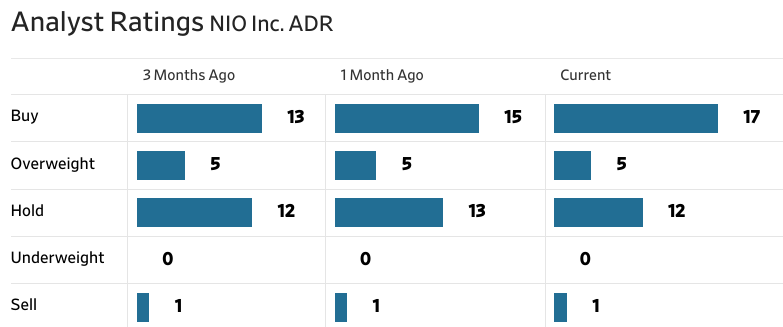

蔚来汽车的市场情绪较为乐观,分析师表现出浓厚的兴趣。分析师评级在过去三个月中发生了积极变化,目前有 17 名分析师给予“买入”评级(CNN 的分析师比例为 54%),而三个月前为 13 名。蔚来汽车的目标股价范围为 4 美元(最低价)至 12.73 美元(最高价),蔚来汽车的目标股价中位数为 6.15 美元,明显高于目前 4.85 美元的价格。

来源:CNN.com

来源:WSJ.com

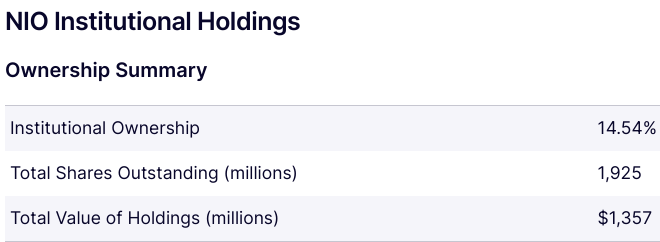

机构持股比例相对较低,为 14.54%,而空头兴趣为 1.9134 亿股,显示出一些看跌情绪。然而,鉴于天数回补比率为 4.99,短期利息压力可能不会很大。

资料来源:Nasdaq.com

资料来源:Benzinga.com

四.蔚来股价预测:挑战和风险因素

蔚来汽车在全球电动汽车(EV)市场面临着激烈的竞争,尤其是来自国内和国际参与者的竞争。特斯拉是其最重要的全球竞争对手,Model Y 是蔚来汽车 ES6 和 EC6 等产品的直接竞争对手。特斯拉成熟的品牌和激进的定价策略(尤其是在中国)对蔚来汽车构成了挑战。此外,小鹏汽车、理想汽车等本土竞争对手也瞄准了同样的中高端电动汽车市场。小鹏汽车的G6和P7车型凭借先进的自动驾驶功能和具有竞争力的价格而受到关注。理想汽车凭借 L7 和 L8 等混合动力电动汽车车型,吸引了尚未准备好完全购买纯电动汽车的消费者。中国最大的电动汽车制造商比亚迪在平价电动汽车领域占据主导地位,其秦、汉等一系列车型在高端领域的竞争力也日益增强。激烈的竞争迫使蔚来不断创新并谨慎管理其定价策略,尤其是在发布L60等新车型时。

【中国电动汽车领先企业】

来源:thechinaproject.com

其他风险:

供应链中断,特别是电池生产的中断,可能会阻碍蔚来汽车的增长。锂价格波动和芯片短缺进一步加剧了这些风险,影响了生产时间表和利润率。此外,监管变化(尤其是欧洲等出口市场的监管变化)以及潜在的关税上调可能会带来财务和运营障碍。

综上所述, 蔚来汽车的股价前景好坏参半。尽管 2024 年第二季度收入令人印象深刻,同比增长 1 倍,并且车辆交付量创历史新高,但该公司仍报告净亏损。从技术上讲,蔚来股价到年底的预计目标为 6.70 美元。蔚来股价的差价合约可以在 VSTAR 等平台上进行交易,该平台以价差小而闻名。差价合约允许交易者在不拥有股价的情况下推测价格变动。然而,蔚来汽车的高波动性、竞争和监管风险需要谨慎交易。