- 与标准普尔 500 指数相比,Meta 的股票表现好坏参半,短期疲软(-1.25%),但长期增长潜力强劲(一年内增长 131.81%)。

- Meta 拥有庞大的用户群,截至 2024 年 3 月,每日活跃用户数为 32.4 亿,推动了广告展示次数的增加和广告价格的上涨。

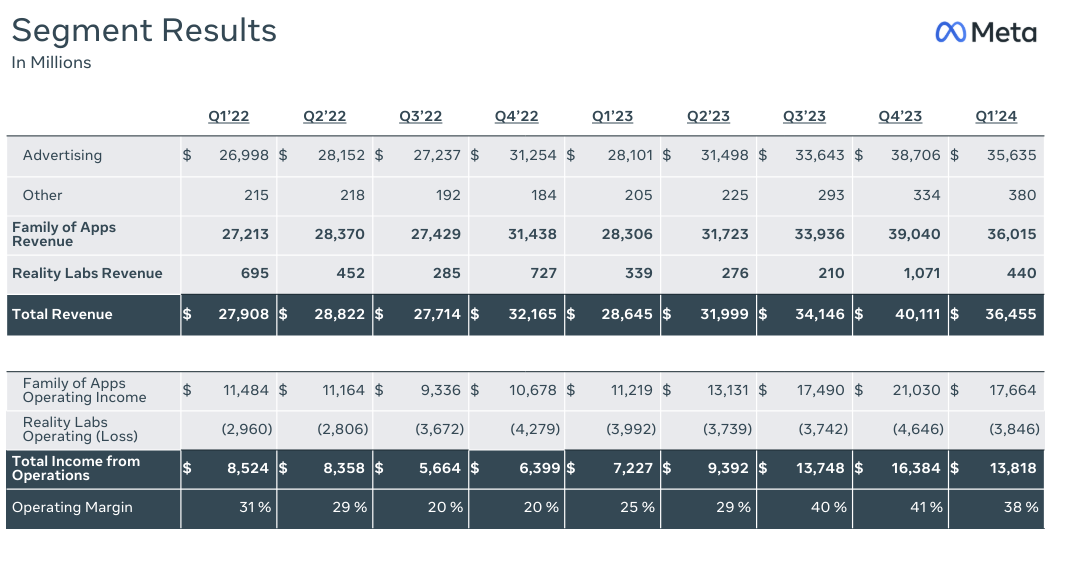

- 2024 年第一季度,收入同比飙升 27% 至 364.6 亿美元,严格的成本管理实践保持了健康的利润率。

- 尽管现实实验室部门运营亏损且资本支出增加,但 Meta 仍然看好收入增长,共识每股收益和收入预期呈上升趋势。

Meta 的 2024 年第一季度业绩趋势、战略举措和市场动态揭示了一系列潜在回报和风险。在业绩波动、资本配置和前瞻性指引的背景下,Meta 的基本面充满希望和不确定性。本文探讨了基本面优势、劣势、估值指标和技术指标,为预测 2024 年 Meta 股价提供了指南。

Meta 股价表现

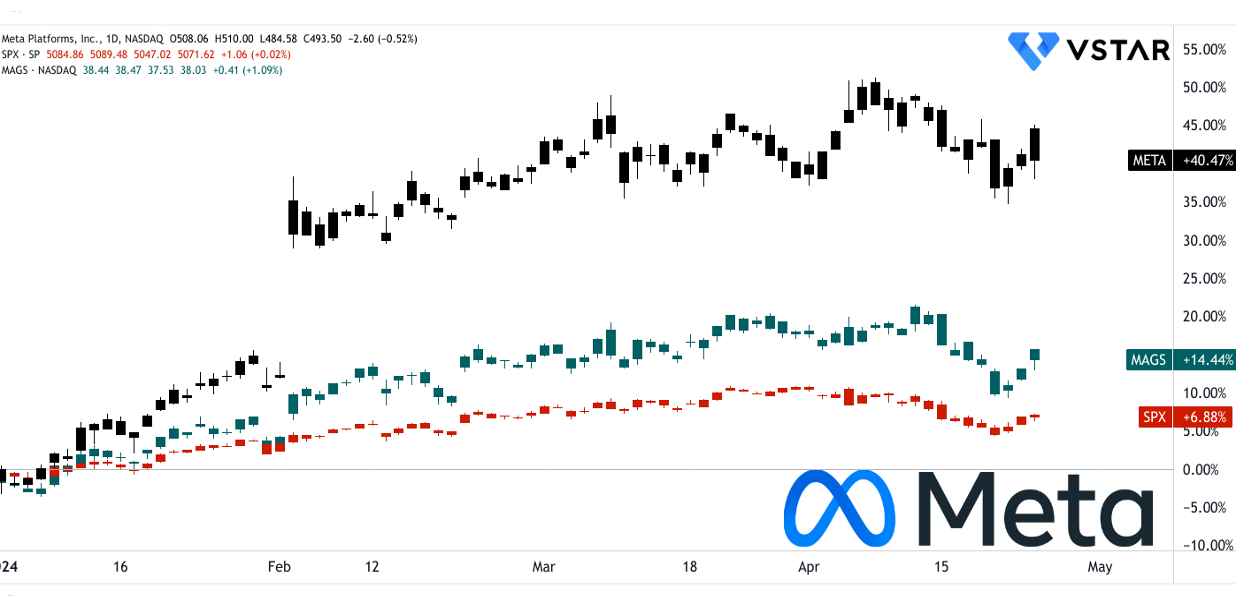

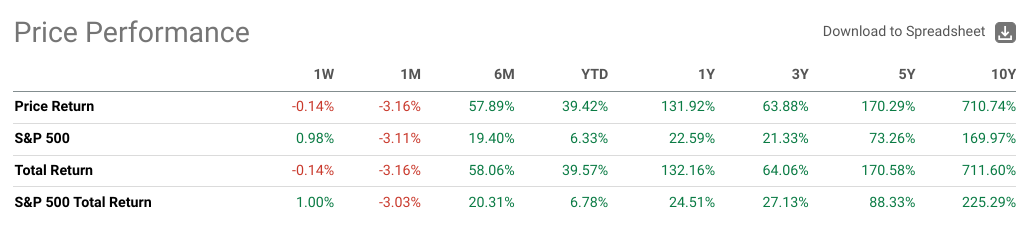

与标准普尔 500 指数相比,Meta Platforms 股票(纳斯达克股票代码:META)在不同时间范围内的表现好坏参半。短期(1周),Meta的价格回报率(-0.14%)略逊于标准普尔500指数(1%),表明短期疲软。从较长时期来看,Meta 的表现更为显着。例如,去年Meta的价格回报率为132%,大幅跑赢标准普尔500指数的23%,显示出强劲的长期增长潜力。

资料来源:tradingview.com

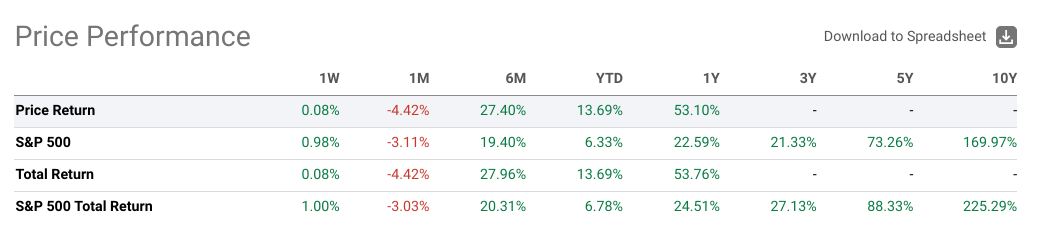

相比之下,Roundhill Magnificent Seven ETF(纳斯达克股票代码:MAGS)在大多数时间范围内表现始终低于 Meta 指数,但优于标准普尔 500 指数。虽然 Meta 的表现波动较大,但与 ETF 相比,其长期增长潜力似乎更强。寻求长期更高回报的投资者可能会发现 Meta 更具吸引力,而那些优先考虑稳定性的投资者可能会青睐标准普尔 500 指数或 ETF。

来源:seekingalpha.com (META returns)

来源:seekingalpha.com (MAGS returns)

Meta公司的增长机会

庞大的用户群和参与度:

Meta 的优势在于其庞大的用户群和其应用程序系列的高参与度。

每日活跃人数 (DAP):

Meta 报告称,其每日活跃用户群大幅增加,到 2024 年 3 月平均 DAP 数量为 32.4 亿。这一数字同比增长了 7%。每日活跃用户的持续增长表明 Meta 有能力通过其各种平台(包括 Facebook、Instagram、WhatsApp 和 Messenger)吸引并留住大量受众。

资料来源:Q1 2024 Earnings

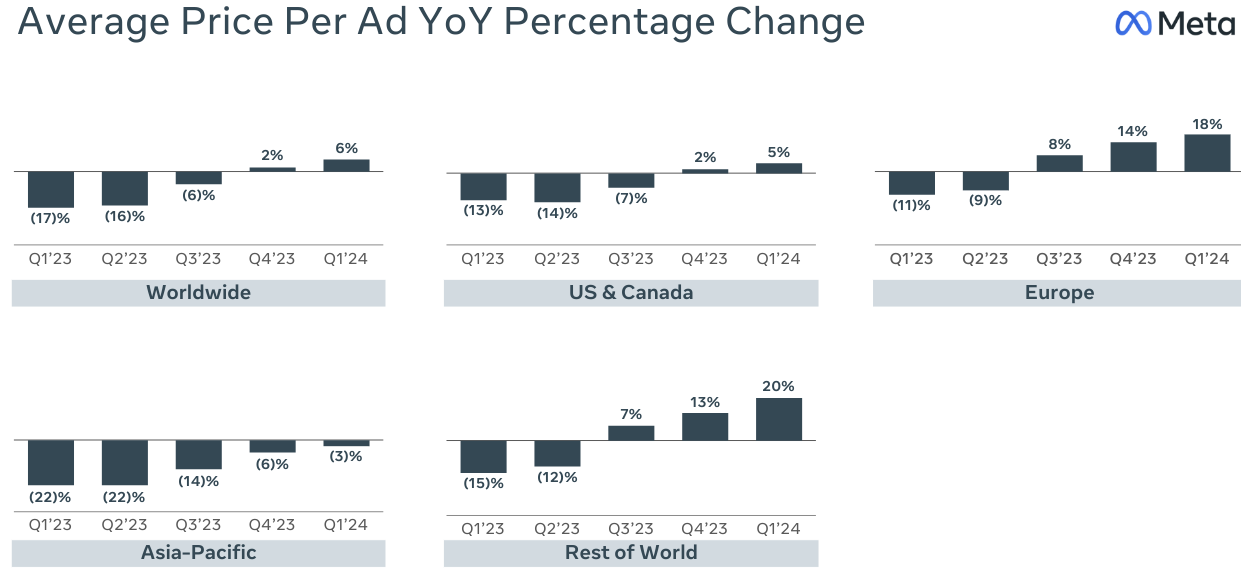

广告展示次数和每个广告的平均价格:

Meta 的应用程序系列中投放的广告展示次数的增加反映了生态系统中用户参与度的高水平。尽管广告展示次数有所增加,Meta 仍将每个广告的平均价格同比提高了 6%。这表明 Meta 平台内有效的货币化策略和广告商需求。

Meta 广泛的用户群和强大的参与度为广告商提供了肥沃的土壤,推动广告展示次数的增加和广告价格的上涨。该公司有效地将用户参与货币化的能力对其收入增长和财务业绩做出了重大贡献。

收入增长和财务业绩:

Meta 展示了强劲的收入增长和有效的成本管理实践。

总收入:

2024年第一季度,Meta实现总收入364.6亿美元,同比大幅增长27%。这一令人印象深刻的收入增长反映出 Meta 有能力从其多样化的产品和服务中产生可观的收入,包括广告(每个广告的平均价格)、商业消息传递和其他收入来源。

资料来源:Q1 2024 Earnings

成本管理:

尽管收入大幅增长,Meta 仍有效管理其成本和支出。总成本和费用同比仅增长 6%,表明组织内严格的成本管理实践。这种严格的成本控制方法有助于 Meta 保持健康的利润率和长期盈利能力。

Meta 强劲的收入增长和严格的成本管理实践增强了其财务稳定性和弹性。公司有效平衡收入增长与成本控制的能力确保了可持续的盈利能力并提高了股东的长期价值。

资本分配和股东回报:

Meta对资本配置和股东回报的战略重点体现在其对基础设施、股票回购和股息的投资上。

资本支出:

Meta 优先考虑基础设施投资,以支持其雄心勃勃的人工智能路线图和技术进步。该公司分配了 67.2 亿美元的资本支出,主要用于服务器、数据中心和网络基础设施。这项投资凸显了 Meta 对推动创新和支持其长期增长计划的承诺。

股票回购和股息:

Meta 仍然致力于通过股票回购和股息为股东创造价值。 2024年第一季度,该公司回购了146.4亿美元的A类普通股,并向股东支付了12.7亿美元的股息。这些行动表明了 Meta对其财务状况的信心以及对资本返还的承诺。

人工智能和元宇宙的战略重点:

Meta 的战略重点是推进人工智能技术和开发 Metaverse,这一点在其投资和举措中显而易见。

先进的人工智能举措:

Meta 致力于通过由最新型号 Llama 3 提供支持的 Meta AI 等举措来提升其人工智能能力。该公司的目标是打造世界领先的人工智能服务,提供创新功能,例如从静态图像创建动画和实时图像生成。这些人工智能进步增强了用户体验并推动了 Meta 平台的参与度。

元宇宙开发:

Meta 正在积极投资 Metaverse 的开发,利用其现实实验室部门来引领 AR 眼镜和虚拟现实耳机等混合现实产品的进步。 Meta AI 与智能眼镜的集成体现了该公司在 Metaverse 中融合人工智能和沉浸式体验的愿景。

Meta 对人工智能和 Metaverse 的战略重点使公司处于技术创新和未来增长机会的前沿。通过投资人工智能进步和 Metaverse 开发,Meta 旨在重塑人们与技术交互的方式,并为创收和用户参与创造新途径。

前瞻性指导和创新:

Meta 提供前瞻性指导,并强调其对创新和长期增长的承诺。

收入展望:

Meta 对 2024 年第二季度的指导预测收入将持续增长,指导范围为 365 亿美元至 390 亿美元。该公司预计,参与度趋势和货币化效率的提高将推动未来几个季度的收入表现。

对未来增长的投资:

Meta 计划增加资本支出,以支持其雄心勃勃的人工智能研究和产品开发工作。该公司预计将积极投资基础设施,以加快其人工智能路线图并推动未来的增长计划。

Meta面临的挑战

增加资本支出和基础设施投资:

Meta 预计 2024 年全年资本支出 (CapEx) 将大幅增加,范围为 35-400 亿美元,而之前的范围为 30-370 亿美元。资本支出的上调反映了 Meta 对基础设施的积极投资,以支持其人工智能路线图和未来的产品开发工作。

虽然战略投资对于推动创新和维持增长至关重要,但过高的资本支出水平可能会给 Meta 的财务健康和流动性带来风险。资本支出的大幅增加可能会导致现金流紧张,限制其他投资的灵活性,并引起投资者对公司资本配置决策的担忧。此外,这些投资的成功取决于 Meta 产生回报并有效将其人工智能和产品开发计划货币化的能力。

总支出增长超过收入增长:

尽管 Meta 报告的收入同比强劲增长 27%,但总支出也有所增加,尽管同比增幅较慢,为 6%。收入和支出增长之间的这种差异引发了人们对 Meta 成本管理和运营效率的担忧。

主要由基础设施和法律成本上升推动的总支出不断上升,表明 Meta 在控制运营支出方面可能面临挑战。虽然投资基础设施和法律合规对于支持业务运营和降低风险至关重要,但过度支出可能会限制盈利能力并阻碍 Meta 产生可持续回报的能力。

员工人数逐年减少:

截至 2024 年 3 月 31 日,Meta 的员工人数同比减少 10%,共有 69,329 名员工。员工人数的减少标志着一个值得注意的趋势,可能会影响 Meta 的运营和增长前景。

员工人数减少可能源于多种因素,例如重组、自动化计划或人才流失。虽然减少员工数量可能是节省成本措施的一部分,但它也对 Meta 的创新和有效执行战略举措的能力构成了风险。

现实实验室运营损失:

Meta 的现实实验室部门报告称,尽管 Quest 耳机销售推动收入增长,但 2024 年第一季度运营亏损为 38 亿美元。这一重大运营亏损凸显了该领域实现盈利的挑战,该领域专注于开发虚拟和混合现实设备等沉浸式计算平台。

Reality Labs 的持续运营亏损可能源于多种因素,例如高昂的研发费用、营销成本以及开发和扩展 VR 和 AR 产品所需的基础设施投资。此外,VR 和 AR 技术的采用速度慢于预期可能会导致该部门的运营亏损,因为新兴技术的货币化和建立可持续的收入流需要时间。

资料来源:Q1 2024 Earnings

Meta 股票展望

每股收益共识估计:

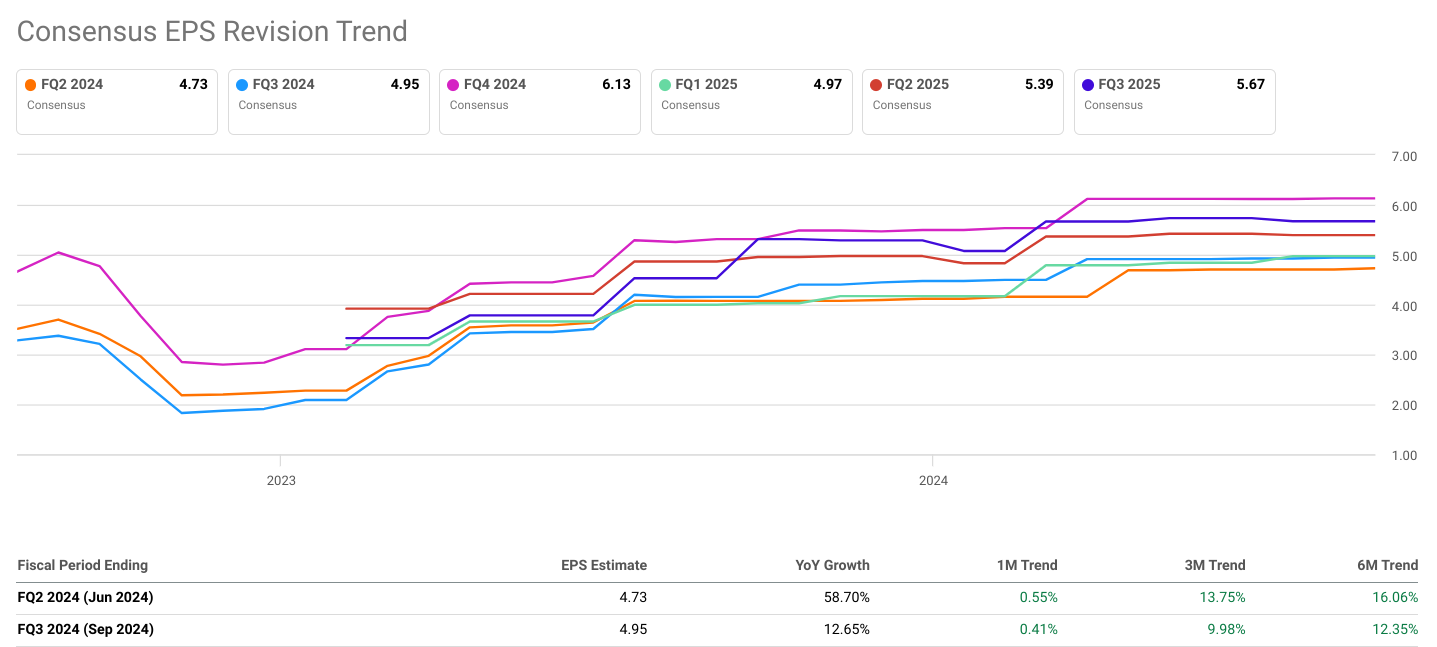

Meta(纳斯达克股票代码:META)2024 年第二季度和 2024 年第三季度的每股收益预测显示出积极的增长势头。 2024 年第二季度,每股收益预计为 4.73 美元,同比大幅增长 58.70%。这种增长趋势将持续到 2024 年第三季度,预计每股收益为 4.95 美元,尽管同比增长率略低,为 12.65%。

从第二季度到第三季度的每股收益预期增加表明Meta收益持续上升,尽管速度较慢。第二季度到第三季度同比增长放缓可能是由于市场饱和、竞争加剧或消费者行为变化等多种因素造成的。

28 名和 27 名分析师分别对 2024 年第二季度和第三季度每股收益做出的一致预测表明,人们对 Meta 保持盈利增长的能力充满信心。然而,投资者应密切关注Meta能否在面临潜在挑战时维持这种增长势头。

资料来源:seeingalpha.com

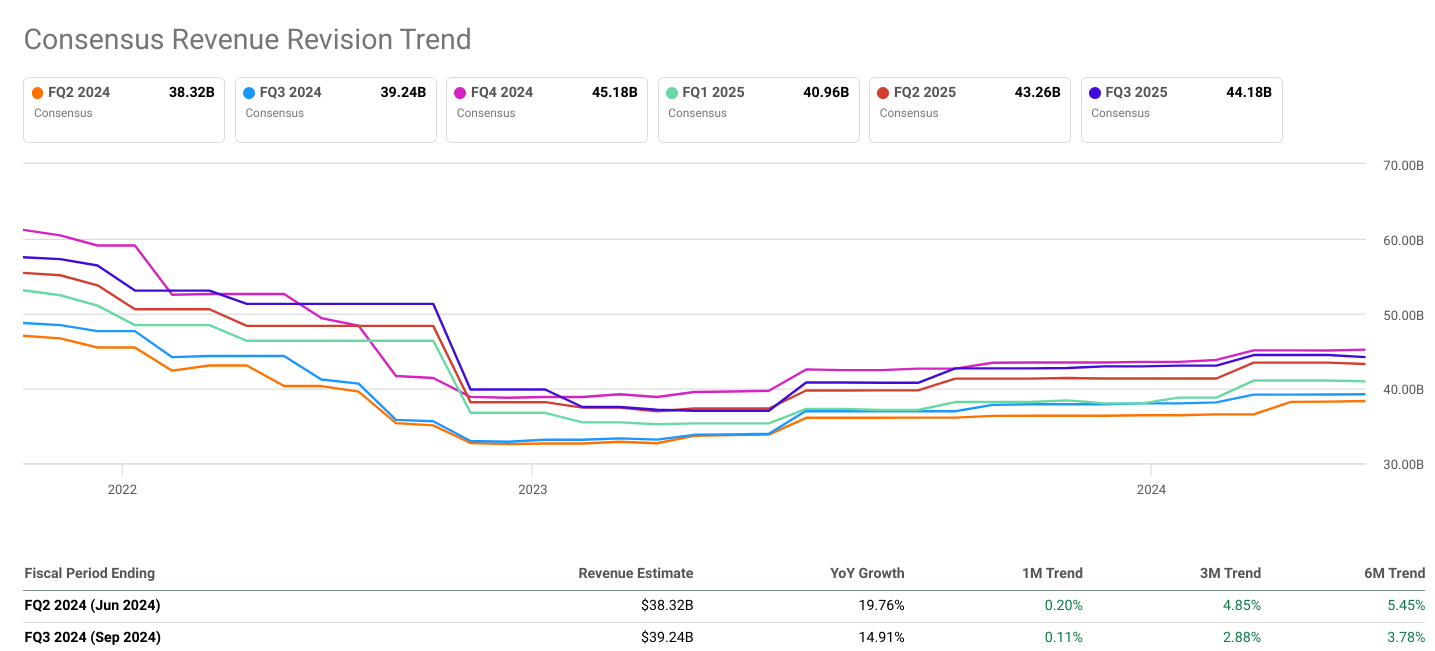

共识收入估计:

Meta 对 2024 年第二季度和 2024 年第三季度的收入预测也显示出积极的增长前景,尽管与每股收益相比增速略慢。 2024年第二季度,收入预计为383.2亿美元,同比增长19.76%。这种增长持续到 2024 年第三季度,预计收入为 392.4 亿美元,同比增长 14.91%。

尽管与每股收益相比,收入同比增长率略低,但收入预测表明 Meta 的营收正在健康扩张。 42 名和 40 名分析师分别对 2024 年第二季度和第三季度的一致收入预测表明,分析师对 Meta 的收入增长潜力表现出浓厚的兴趣和信心。

共识每股收益和收入修正趋势:

分析每股收益和收入修正趋势可以进一步了解 Meta 的增长势头。每股收益和收入预期在 1 个月、3 个月和 6 个月期间的积极修正趋势表明分析师对 Meta 未来业绩的乐观情绪日益增强。

对于每股收益,2024 年第二季度和第三季度预测的上调表明,随着时间的推移,分析师越来越看好 Meta 的盈利潜力。同样,收入预测的持续上调表明人们对 Meta 产生更高收入的能力越来越有信心。

资料来源:seeingalpha.com

内部指导:

Meta 的内部指导进一步深入了解了公司对未来几个季度和 2024 年全年的预期和战略重点。

- 收入预期:Meta 预计 2024 年第二季度总收入将在 36.5-390 亿美元之间,由于外汇因素将出现 1% 的阻力。该指引表明,尽管货币波动存在一些潜在挑战,但收入仍将持续强劲增长。

- 支出预测:2024 年全年总支出预计在 96-990 亿美元之间,反映出与之前的预测相比基础设施和法律成本的增加。尽管费用增加,Meta 仍然致力于其投资计划和增长战略。

- 资本支出:随着公司加快基础设施投资以支持其人工智能路线图,Meta 预计 2024 年全年资本支出将在 35-400 亿美元之间,高于之前的估计。这表明Meta注重长期创新和技术进步。

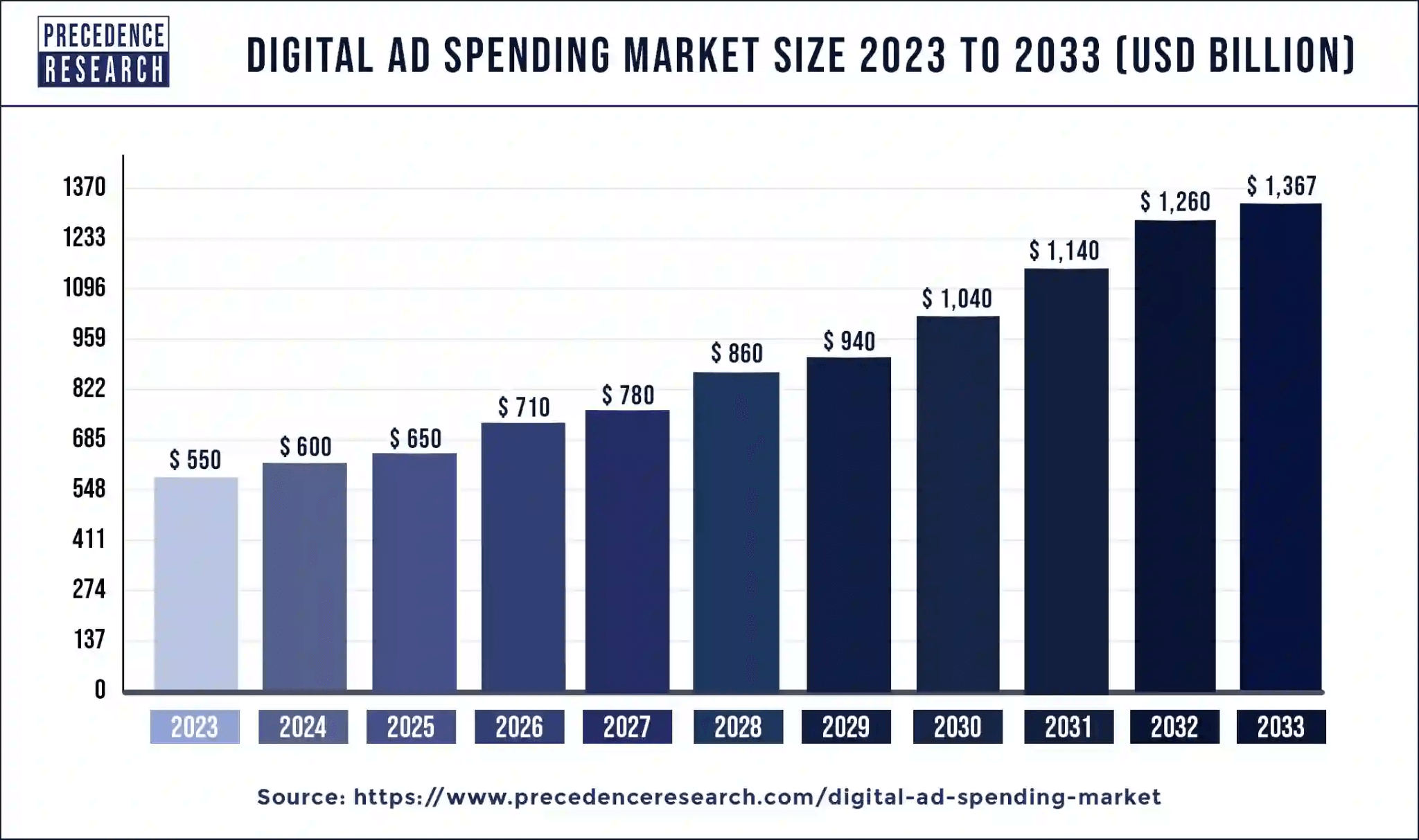

市场增长前景:

正如princenceresearch.com 预测的那样,全球数字广告支出行业的市场增长前景表明Meta 的广告收入在未来几年具有巨大潜力。

2023年全球数字广告支出市场规模为5500亿美元,预计到2033年将超过13670亿美元左右,2024年至2033年复合年增长率(CAGR)为9.58%。

这种增长轨迹表明 Meta 有机会利用不断扩大的数字广告市场并进一步增强其收入来源。作为数字广告领域的领先企业,Meta 处于有利地位,可以从互联网普及率不断提高、数字化趋势和不断变化的消费者行为推动下对在线广告服务不断增长的需求中受益。

资料来源:priorenceresearch.com

Meta估值

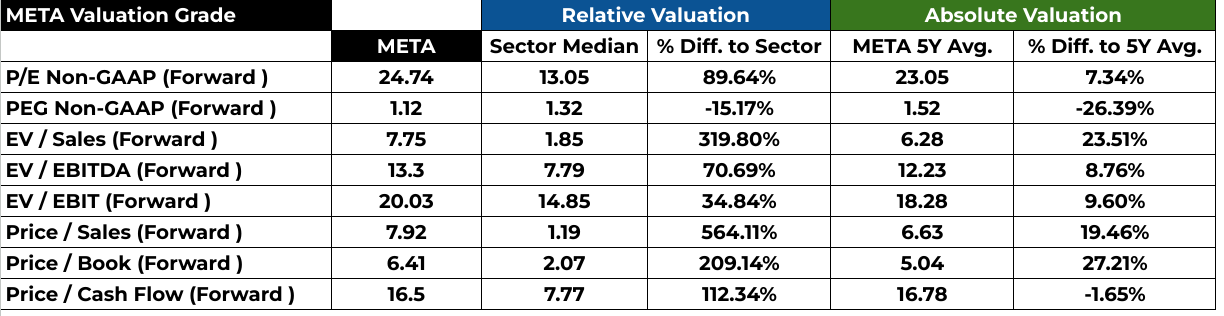

市盈率:

Meta 的远期市盈率为 24.74,显着高于行业中位数 13.05 及其 5 年平均水平 23.05。这表明,与行业同行及其自身历史业绩相比,投资者愿意为 Meta 的收益支付溢价。与行业中位数 (89.64%) 的百分比差异表明相对于该行业的估值大幅高估。这种溢价可能是由对未来强劲盈利增长或独特竞争优势的预期推动的。

市盈率:

Meta 的远期 PEG 率为 1.12,表明与行业中位数(1.32)及其自身 5 年平均水平(1.52)相比,该股的盈利增长潜力略有低估。然而,行业中位数(-15.17%)和五年平均值(-26.39%)的负差异意味着投资者可能没有充分将 Meta 的增长前景纳入股价中。尽管在这方面被低估,但重要的是要考虑影响投资者情绪和估值的其他因素。

EV/销售额和价格/销售额比率:

Meta 的远期 EV/销售额比率为 7.75,明显高于行业中位数 1.85 和 5 年平均值 6.28。同样,远期市销率为 7.92,远高于行业中位数 1.19 和 5 年平均水平 6.63。这些高比率表明 Meta 的股价相对于其销售额存在显着溢价。投资者似乎正在定价 Meta 强劲的收入增长潜力,这可能受到与其核心业务和未来计划相关的预期的影响。

资料来源:Analyst's compilation

EV/EBITDA 和 EV/EBIT 比率:

Meta 的远期 EV/EBITDA 比率为 13.3,高于行业中位数 (7.79) 和 5 年平均水平 (12.23)。同样,预期 EV/EBIT 比率为 20.03,超过行业中位数 (14.85) 和 5 年平均水平 (18.28)。这些较高的比率表明,与行业同行以及自身的历史业绩相比,Meta 基于息税折旧摊销前利润的估值相对较高。投资者可能会对 Meta 的盈利指标给予溢价,这可能是受到持续或加速盈利增长预期的推动。

市净率和市价/现金流比率:

Meta 的远期市净率为 6.41,明显高于行业中位数 2.07 及其 5 年平均水平 5.04。这意味着与行业同行及其历史表现相比,投资者愿意为 Meta 的账面价值支付大幅溢价。然而,远期价格/现金流比率为 16.5,略高于行业中位数(7.77),但接近其 5 年平均水平(16.78)。这表明,根据相对于历史水平的现金流量,Meta 的股票可能被略微高估,尽管不像其他一些估值指标所显示的那么严重。

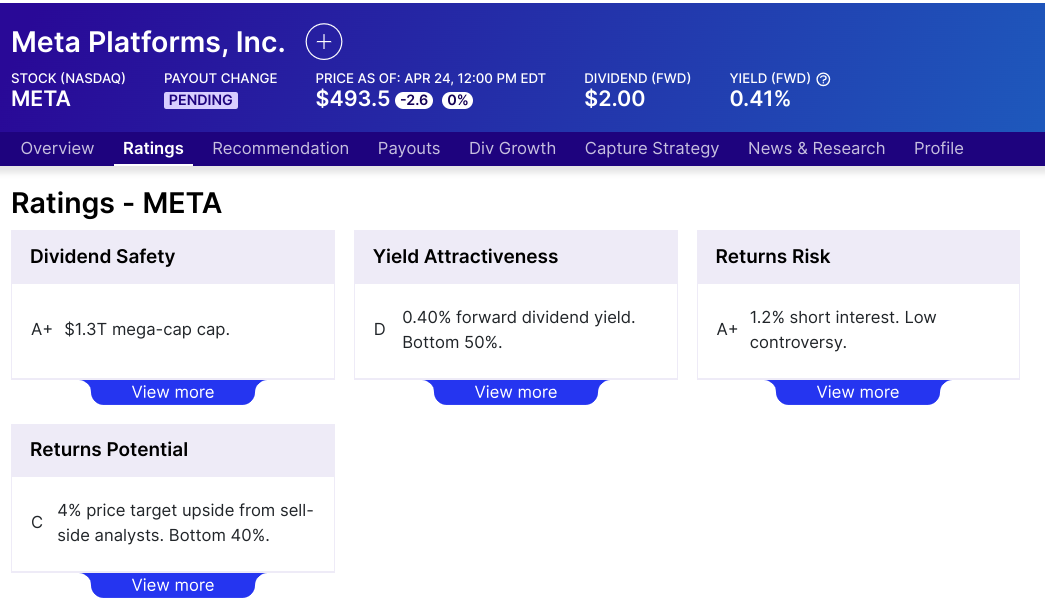

Meta股息摘要:

Meta 的股息收益率最低为 0.40%,没有显着的派息历史或股息增长。这表明投资者在投资Meta时主要关注的是资本增值而不是股息收入。缺乏对股息的重视表明投资者将 Meta 视为一家具有未来价值升值潜力的增长型公司,而不是稳定的创收投资。

资料来源:dividend.com

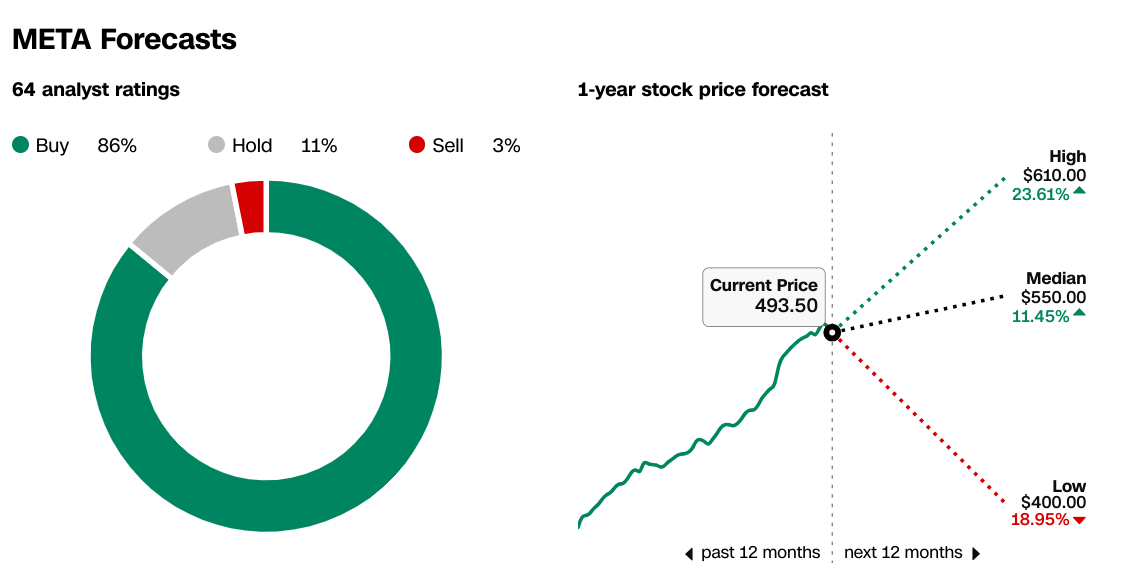

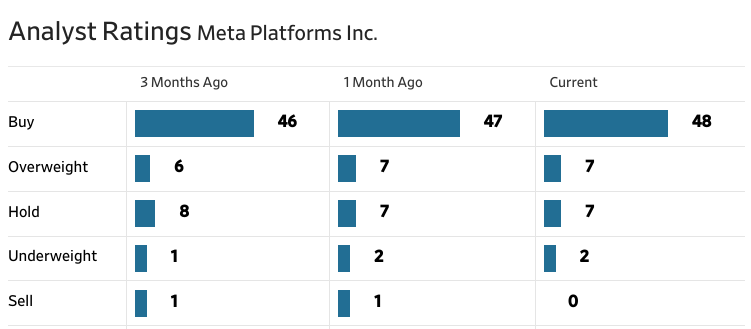

分析师预测和评级:

美国有线电视新闻网 (CNN) 预测:

分析师对 Meta (纳斯达克股票代码:META)明年股价的预测差异很大。 610.00 美元的高预测意味着较当前价格 493.50 美元潜在上涨约 23.61%,反映了看涨情绪。相反,400.00 美元的低预测表明潜在下降约 18.95%。预测中位数为 550.00 美元,增长 11.45%。这些预测反映了分析师的广泛意见,其中大多数(86%)建议给予“买入”评级,表明对该股未来表现的积极情绪。

来源:CNN.com

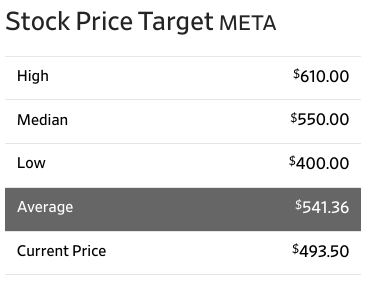

《华尔街日报》股价目标:

《华尔街日报》也给出了类似的展望,平均目标价为 541.36 美元,略高于中值,表明分析师总体情绪略为看涨。目前的价格为 493.50 美元,低于平均价格目标和中位价格目标,根据分析师的预测,这表明潜在的上涨空间。

分析过去三个月分析师评级的趋势,可以发现“买入”和“增持”评级不断上升,而“持有”、“减持”和“卖出”评级则保持相对稳定或下降。这一趋势表明分析师对 Meta 未来业绩的信心或积极情绪不断增强。

来源:WSJ.com

来源:WSJ.com

2024 年Meta股价预测

Meta股价预测 - 趋势分析

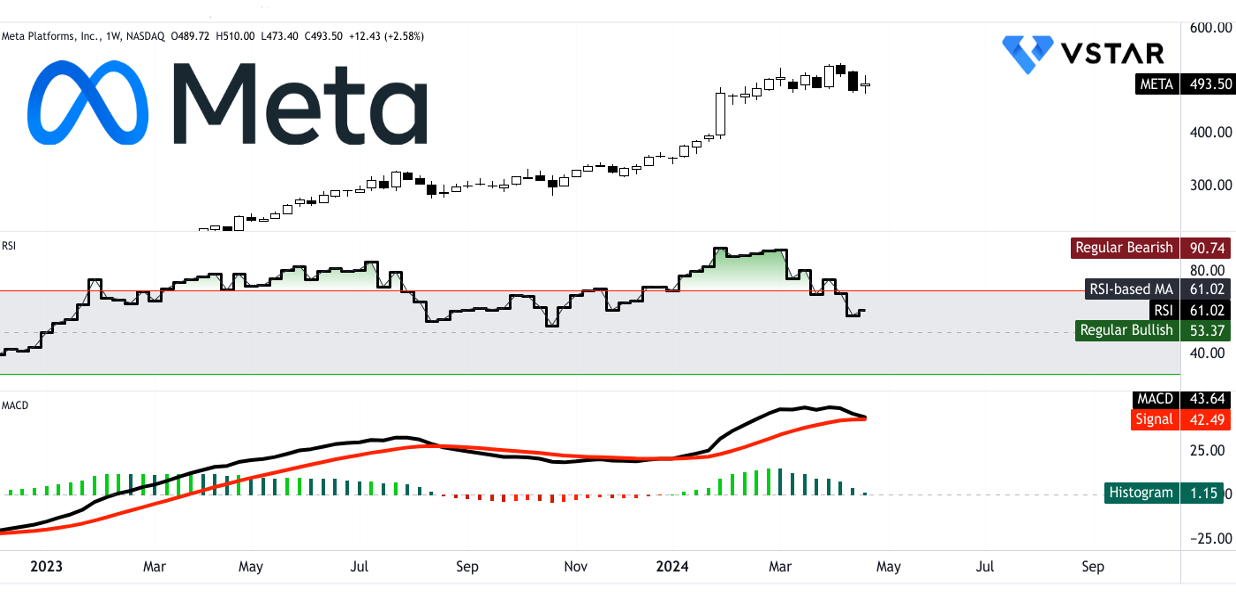

Meta 目前的股价为 493.50 美元,明显高于修正指数移动平均线 (EMA) 趋势线 440.37 美元和基线 432.50 美元。这表明与既定趋势的偏离,可能表明市场的看涨情绪。然而,对该股方向的评估为“横盘整理”意味着这两个方向都缺乏明显的动力。

当前价格与趋势线之间的差异 53.13 美元(493.50 美元 - 440.37 美元)表明了偏差的程度。这种正差异标志着潜在的看涨偏见,表明当前价格交易在趋势线上方,这通常被解释为看涨信号。然而,横盘方向表明这种偏差可能不足以建立明确的趋势。

Meta 股价预测 - 价格目标分析

为 Meta 提供的到 2024 年底的价格目标提供了对股价未来潜在轨迹的见解。 637.00 美元的平均价格目标源自中短期极性变化的势头,预计超过斐波那契回撤/延伸水平。同样,700 美元的乐观价格目标是基于当前中短期波动的价格动能,预测斐波那契回撤/延伸水平。

Meta股价预测 - 支撑位和阻力位

Meta 的支撑位和阻力位为交易者和投资者预测潜在的价格变动提供了重要的参考点。 487.85 美元的主要支撑位是低于当前价格的关键阈值,表明购买兴趣可能会增加,从而可能导致价格反弹。

同样,602.20 美元、555.95 美元和 677.00 美元的阻力位代表当前价格之上的障碍,在该水平上抛售压力可能会加剧,可能导致价格逆转或上行势头放缓。此外,核心支撑位和阻力位(例如分别为 452.50 美元和 555.95 美元)的存在进一步强化了这些价格水平在影响价格走势方面的重要性。

此外,在波动加剧的情况下纳入支撑位和阻力位(406.20 美元和 602.20 美元)承认价格波动加剧的可能性,并为波动市场条件下的风险管理提供了额外的指导。

资料来源:tradingview.com

Meta 股价预测 - 相对强弱指数 (RSI) 分析

RSI 值为 61.02,表明 Meta 的股价目前处于适度看涨区域。然而,必须考虑该值与常规看涨和看跌水平(分别为 53.37 和 90.74)的关系。 RSI 高于常规看涨水平表明该股正在表现出看涨特征,尽管不过分。

看跌背离的存在表明了一个潜在的警告信号,表明看涨势头可能正在减弱。此外,RSI 线的下降趋势表明看涨势头减弱,与股价横盘方向表明的看涨趋势潜在减弱相一致。

Meta股价预测 - 移动平均线趋同/发散 (MACD) 分析

MACD 指标可以进一步洞察 Meta 的股价趋势和动能。 MACD 线位于 43.64,信号线位于 42.49,看涨趋势得到确认,因为 MACD 线位于信号线上方。这表明短期趋势看涨,与 RSI 表明的适度看涨情绪一致。

然而,正如 MACD 柱状图下降所证明的,趋势强度的减弱表明看涨势头可能正在减弱。

资料来源:tradingview.com

结论

Meta 股票,短期指标显示相对于标准普尔 500 指数略有疲软(-0.14% 回报率)。然而,其强劲的长期增长潜力(一年内 +132%)使其处于有利地位。在市场波动的情况下,Meta 在用户参与度和收入增长方面的基本优势,在严格的成本管理的推动下,凸显了其弹性。人工智能和元宇宙方面的战略举措巩固了其未来增长的地位。分析师情绪乐观,每股收益和收入预期上调。虽然估值指标显示估值存在一定程度的高估,但技术指标显示 2024 年看涨趋势,但势头减弱。