欧元兑美元

基本面视角

欧元/美元连续第三周收盘走势不大,徘徊在1.0800下方,并一直在1.0900附近遇到阻力。尽管发生了各种重大经济事件,该货币对仍必须找到明确的方向,反映投资者对未来经济状况的不确定性。

欧洲央行 (ECB) 将利率下调 25 个基点,将主要再融资操作利率降至 4.25%,存款便利利率降至 3.75%。然而,欧洲央行的立场被认为是强硬的,因为行长拉加德暗示进一步降息可能会推迟到 9 月份,具体取决于即将公布的数据。欧洲央行修正了2024年GDP增长预测,小幅下调2025年、2026年不变,同时将2024年通胀预测上调至2.5%,2025年通胀预测上调至2.2%。

在美国,就业数据至关重要。 4 月份职位空缺降至 805.9 万个,ADP 报告显示 5 月份私营部门新增职位 15.2 万个,两个数字均低于预期。然而,非农就业报告新增就业岗位 272,000 个,超出预期,凸显劳动力市场紧张和持续通胀。这削弱了美联储降息的前景,美元兑欧元走强。尽管政策制定者已经澄清了立场,但仍需要更多数据来阐明未来的经济路径。

欧元兑美元预测技术角度

在周线图上,最后一根蜡烛以红色实体和上影线的锤子收盘,反映了资产价格的看跌压力,尤其是在出现十字星之后。下一支蜡烛可能是另一支红色蜡烛,支持这种情况。

日线图上价格略低于 200 EMA 线,反映出新的看跌压力。它表明下一步将走向最近的支撑位 1.0705,然后是 1.0608 附近的下一个支撑位。

同时,如果价格突破EMA 200线,则可能触及主要阻力1.0897,随后是下一个阻力1.1104附近。

英镑日元

基本面视角

日本央行 (BoJ) 货币政策正常化的努力变得更加复杂,因为日本实际工资在 4 月份连续 25 个月下降,而国内通胀继续超过工资增长。日本央行将利率维持在 0.0% 至 0.1% 的超低水平,这是唯一仍在实施量化宽松 (QE) 的主要央行。由于这一政策,日元大幅贬值,这促使政策制定者对其对商业活动的不利影响表示担忧。

由于日本央行可能减少债券购买的猜测,英镑兑日元本周早些时候下跌。此举预计将提高日本债券收益率并强化日元。尽管如此,这些指控的真实性仍有待确定。

英镑兑日元的任何潜在上行空间可能会受到日本当局为提振外汇市场日元而进行的直接干预的限制。日本央行副行长 Ryozo Himino 强调了日元疲软对经济的不利影响,暗示未来可能采取干预措施。他强调,由工资增长而非货币疲软驱动的通胀将带来更有活力的经济。

与此同时,英镑悄然升值,即将公布的英国就业和国内生产总值数据成为焦点。尽管英国劳动力市场已经疲软,但最近的调查数据显示出积极的增长迹象。日本央行对债券购买的更为宽松的立场可能会导致日本 10 年期国债收益率升至 1% 以上,从而可能提振日元。

英镑日元预测技术角度

最后一周的蜡烛以红色实体和较低的影线收盘,反映出在连续四周上涨后卖方的存在。如果卖家继续主导市场,即将到来的蜡烛可能会是另一根红色蜡烛。

200 SMA 关口作为日线图上的阻力位,而 RSI 读数保持中性。因此,如果价格回到该水平之上,可能会触及最近的阻力位201.09,然后是下一个阻力位203.31附近。

与此同时,价格回到200关口下方,表明多头可能会在此水平失去动力。因此,价格可能会升至最近的支撑位197.25,然后是历史支撑位196.00。

纳斯达克 100 指数 (NAS100)

基本面视角

美国就业增长的意外激增极大地支撑了美元,在即将发布的美国 5 月份消费者物价指数 (CPI) 和联邦公开市场委员会 (FOMC) 会议之前提振了美元的表现。周五公布的非农就业数据甚至超出了最乐观的预期,5月份平均盈利也超出预期,强化了美元的看涨趋势。

尽管失业率升至4%,但就业和工资数据的强劲表现掩盖了这一增幅。下周,美国重要经济数据将公布,周三将特别繁忙,其中包括美国消费者物价指数报告和联邦公开市场委员会 (FOMC) 利率决定。虽然意外的就业增长不太可能显着改变美联储目前的立场,但它影响了市场定价,反映出今年完全预期的一次降息,并有可能进行第二次降息。

美国其他宏观经济指标也显示出放缓迹象,表明需要密切监测就业数据以确定其是否预示着更广泛的趋势。目前,这份强劲的就业报告是一个重要但孤立的数据点。

在发布的重要数据中,包括 Cosan S.A.、Oracle Corporation (ORCL)、Broadcom Inc. (AVGO)、Adobe Inc (ADBE) 和 Yiren Digital Ltd. (YRN) 的收益。

技术视角

在当前上升趋势稍作停顿后,最后一周的蜡烛收盘为一根带有绿色实体和较低影线的锤子线,这为未来一周的买家带来了乐观情绪,因为下一根蜡烛可能是另一根绿色蜡烛。

日线图上,价格最近触及 19113.88 美元的 ATH。 MACD 指标读数表明资产价格面临看涨压力。因此,任何突破近期 ATH 的突破都是未来几天内最近的阻力位 19245.98 美元。下一个阻力位在19866.03美元附近。

与此同时,下行方面,最近的支撑位在18907.54美元附近,进一步下跌可能会触发价格到达下一个支撑位18600.82美元附近。然后,MACD 读数也会跟随走势。

标准普尔 500 (SPX500)

基本面视角

最新报告发布后,基准标准普尔 500 指数最初下跌,而美国国债收益率则因交易员降低对 9 月份降息的预期而攀升。然而,随着投资者认识到潜在的经济实力,该指数迅速反弹,一度创下盘中新高。

本周标普500指数上涨1.32%,纳指上涨2.38%,道指上涨0.29%。根据 CME 的 FedWatch 工具,交易员现在认为 9 月份降息的可能性为 56%。下周,投资者将密切关注美国通胀数据和美联储将于6月12日结束的为期两天的政策会议。

劳工部非农就业报告显示,5月份经济新增就业岗位27.2万个,大幅超出预期,平均时薪也超出预期。由于交易员调整了降息预测,最初导致股市下跌。然而,在其他指标显示经济疲软后,股指收复跌幅。

失业率升至4%,高于预期,美国家庭调查显示就业人数减少40.8万人。此外,4 月和 3 月非农就业数据被向下修正,增加了经济前景的复杂性。

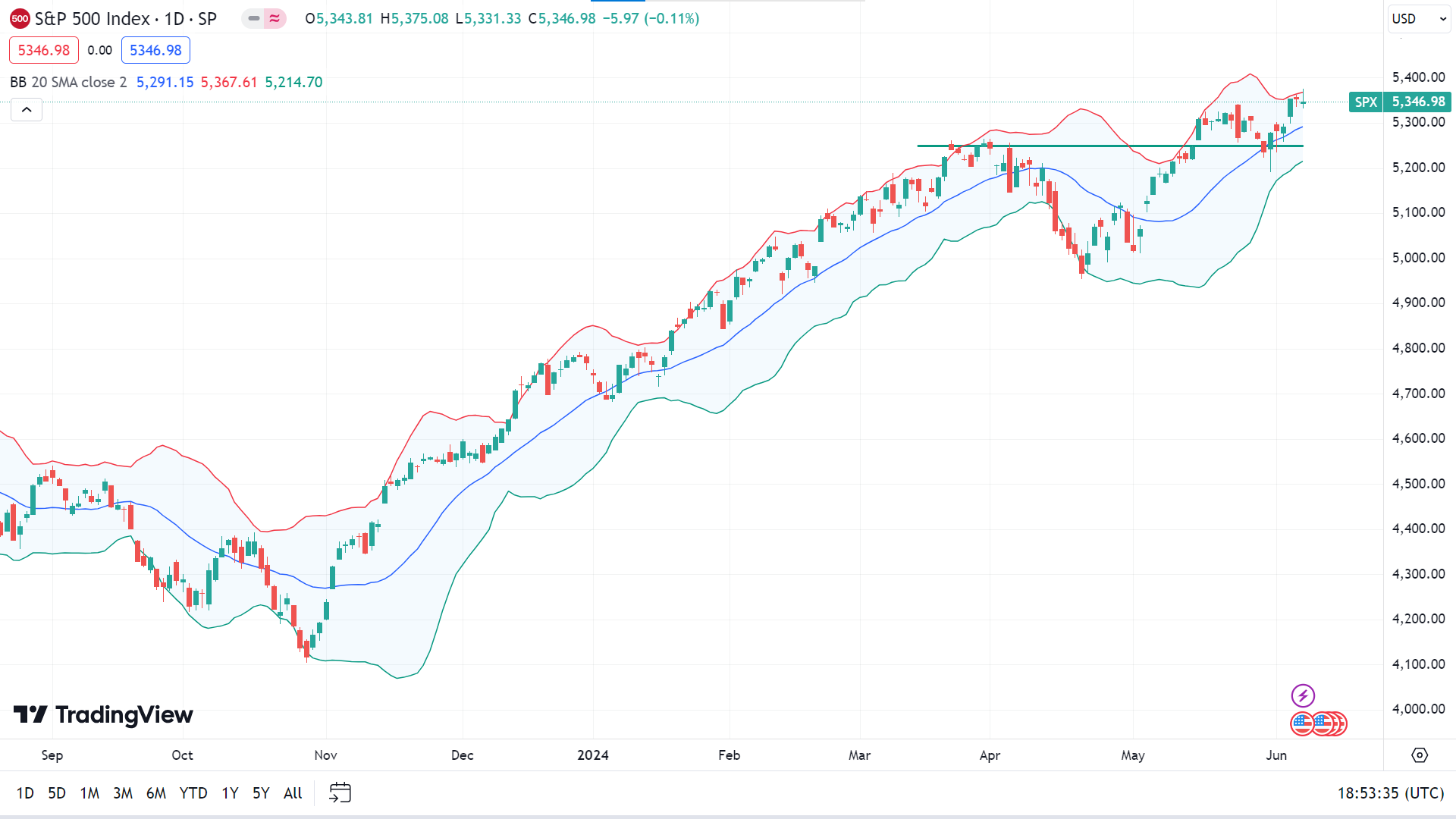

技术视角

周线图上的最后一根蜡烛以看涨锤子收盘,两侧短袜反映了资产价格的积极压力。即将到来的蜡烛很可能是另一支绿色蜡烛。

日线图上,价格与布林带指标的上轨密切相关,反映出强劲的上升趋势,这使得人们乐观地认为价格可能会触及新的最高点,突破 5375.08 美元的峰值。 ATH 之后的最近阻力位接近 5414.60 美元,而下一个可能的阻力位将是 5540.97 美元。

另一方面,上轨线的价格通常表明它处于超买水平,并且可能会出现回调。因此,任何从峰值的下滑都可能使价格回到最近的支撑位 5290.02 美元,然后是 5191.68 美元附近的支撑位。

比特币(BTCUSD)

基本面视角

链上分析公司 CryptoQuant 提供了有关比特币和以太坊最近显示出加速迹象的见解。在 X 上的一个新线程中,官方 CryptoQuant 处理讨论了影响这些加密货币的关键链上指标。

一项重要指标跟踪长期持有者和鲸鱼的需求。对于比特币来说,永久持有者(HODLers)的需求自 3 月份以来有所下降,但最近有所飙升。这些投资者在过去一个月里已经向他们的钱包中添加了 70,000 BTC。

在鲸鱼中也观察到了类似的趋势,鲸鱼的定义是持有超过 1,000 BTC 的地址。 CryptoQuant 报告称,这些大型投资者的月度需求增长了 4.4%。

此外,CryptoQuant 还注意到新资本的涌入,“新鲸鱼”的已实现上限的上升就证明了这一点。已实现上限衡量特定投资者群体购买比特币的资本金额。过去 155 天内进入市场的新鲸鱼实体的已实现上限的增加表明大型投资者进入 BTC 的新需求。

这些趋势表明重要参与者正在增加其持有量,这可能预示着比特币和以太坊的上涨势头。

比特币价格预测技术视角

最后一周的蜡烛收盘呈绿色,但上影线表明多头可能正在失去动力。当前的牛市无法超越之前的高点。因此,如果没有足够的看涨压力,下一根蜡烛可能会是另一根红色蜡烛。

日线图上,价格浮动在 21 EMA 线上方,宣告资产价格面临看涨压力。因此,价格可能会重回目前的峰值 71,949 美元,任何突破都可能触发价格达到先前的 ATH 73,794 美元或更高。

与此同时,价格从 71,275 美元的阻力位回归,因此如果价格跌破 21 EMA 线,则可能会跌至 67,158 美元的主要支撑位,然后是 64,615 美元附近的下一个支撑位。

以太坊(ETHUSD)

基本面视角

在宣布香港将允许发行人将质押功能纳入其现货 ETH ETF 后,以太坊 (ETH) 周五下跌超过 3%。 ProShares 周四向 SEC 提交了 19b-4 现货 ETH ETF 申请,与这一进展相吻合。

Animoca Brands 联合创始人兼执行主席 Yat Siu 报道称,香港资产管理公司正在将质押功能纳入其现货以太坊 ETF 中。尽管香港加密货币 ETF 最初引起了人们的热情,但在吸引投资者方面遇到了困难。尽管如此,纳入质押奖励可能会使这些 ETF 在全球范围内更具吸引力,特别是考虑到 SEC 已声明美国现货 ETH ETF 不允许质押。

ProShares 提交的 19b-4 申请表明其有意与其他潜在发行人一起在纽约证券交易所发行现货以太坊 ETF。 5 月 23 日,SEC 批准了八家发行人提交的 19b-4 申请,其中包括 Van Eck、Bitwise、BlackRock、Fidelity、Franklin Templeton、Invesco & Galaxy、Grayscale 和 21Shares。这些发行人此后提交了更新的 S-1 注册声明,需要 SEC 批准才能推出 ETF。

SEC 主席 Gary Gensler 指出,推出现货 ETH ETF 的时间将取决于发行人如何回应 SEC 对其 S-1 备案的评论。

以太坊价格预测技术视角

最后一周的蜡烛以红色实体和两侧影线收盘,反映出投资者与前两周一样的困惑。价格较前一周的涨幅仅小幅下跌,这让买家对牛市尚未消退感到乐观。因此,下一支蜡烛可以是另一支绿色蜡烛。

日线图上,价格浮动在 21 EMA 线附近,表明价格面临积极的压力。因此,价格可能会重新回到3894.25美元的当前阻力位,任何突破都可能触发价格到达4093.88美元附近的下一个阻力位。

然而,如果价格跌破 21 EMA 线,则可能会跌至主要支撑位 3417.82 美元,然后是下一个支撑位 3285.48 美元附近。

黄金 (XAUUSD)

基本面视角

本周伊始,在美国国债收益率大幅下降的支撑下,黄金(XAUUSD)表现强劲。然而,由于中国 18 个月来首次暂停黄金购买以及美国积极的就业数据,其上行轨迹有所放缓。预计黄金走势将在很大程度上受到美联储(Fed)货币政策公告和下周即将发布的美国通胀报告的影响。

美元(USD)周一承受下行压力,推动黄金上涨。 ISM 制造业 PMI 从 4 月份的 49.2 下降至 5 月份的 48.7,表明制造业活动收缩更为严重。支付价格指数从 60.9 下降至 57,表明投入通胀温和。

据路透社周五报道,中国人民银行(PBoC)继连续 18 个月停止购买黄金后,于 5 月份停止购买黄金。这一事态发展导致 XAUUSD 跌破 2,340 美元并抹去了大部分周涨幅。美国劳工统计局随后报告称,5 月份非农就业人数增加 272,000 人,远高于市场普遍预期的 185,000 人。这导致美国国债收益率上升,黄金下跌超过2%。

投资者正在密切关注修订后的经济预测摘要(SEP),预计美联储将在周三维持其政策利率不变。根据 CME FedWatch 工具,今年降息 50 个基点的可能性接近 55%。

美国本周后半周没有计划发布值得注意的宏观经济数据。周四美联储禁运期结束后,市场参与者将密切关注官员的声明。

黄金价格预测技术角度

最后一周的蜡烛以红色实体和长上影线的锤子形态收盘,连续三周下跌。这为继续看跌留下了空间,并表明下一根蜡烛将是另一根红色蜡烛。

价格迅速突破 50 EMA 线下方,反映出资产价格面临巨大的看跌压力。然而,价格仍高于 100 EMA 线,证实了看涨的长期趋势。因此,如果价格突破 EMA 50 线,它可能会重新回到 2387.78 美元的当前峰值,或接近下一个阻力位 2450.12 美元。

另一方面,如果当前的看跌压力在未来几天保持不变,则价格可能会跌至 2239.14 美元附近的 100 EMA 线,或跌破该水平,接近 2177.37 美元附近的支撑位,然后攀升寻求新的顶部。

特斯拉股票 (TSLA)

基本面视角

埃隆·马斯克和特斯拉董事会正面临股东诉讼,原因是马斯克在 2022 年底出售了价值 75 亿美元的特斯拉股票,而就在 2023 年 1 月令人失望的销售报告导致该股暴跌之前。马斯克在 11 月 4 日至 12 月 12 日期间出售了 4150 万股股票,为他最近收购 Twitter 提供资金。此次出售是在 10 月 19 日的财报电话会议之后进行的,马斯克向投资者保证了第四季度的强劲需求。然而,特斯拉第四季度销量弱于预期,导致股价下跌12%。

股东迈克尔·佩里 (Michael Perry) 提起诉讼,指控马斯克从内幕信息中获利,并要求他返还利润并支付佩里的律师费。诉讼称,马斯克意识到销售报告即将疲软,特斯拉从 10 月 24 日开始在中国降价就表明了这一点。在收购 Twitter 之前,马斯克很少在预定时间表之外出售特斯拉股票。然而,从 2022 年 4 月到 12 月,他出售了价值 229 亿美元的资产,为 440 亿美元的收购提供资金。

尽管特斯拉股价在 2023 年出现反弹并上涨了一倍多,但今年特斯拉股价却表现不佳,今年迄今已下跌 29%。这起诉讼是在特拉华州衡平法院提起的,当时特斯拉正寻求股东批准恢复马斯克的股票期权,该期权此前已被法院一月份的裁决撤销。由于对马斯克众多副业项目的担忧,两家咨询公司敦促股东投票反对马斯克有争议的薪酬方案。

特斯拉股票预测技术视角

周蜡烛收盘为十字星,连续出现三个十字星,反映出投资者的犹豫不决。因此,下一根蜡烛可以是绿色或红色。

日线图上,价格坚守21日EMA线,RSI读数沿中线浮动,为买家提供了在当前阻力位186.88美元附近观察价格的空间,随后是下一个阻力位198.87美元附近。

不利的一面是,如果价格跌破 EMA 21 并且 RSI 读数跌至负值区域,则可能会回到最近的支撑位 170.23 美元。因此,下一个支撑位是 165.55 美元。

英伟达股票 (NVDA)

基本面视角

英伟达的股票将于周一开始按拆股调整后进行交易,自 5 月 22 日宣布进行 10 股拆股以来,该股已飙升 27%。 B. Riley Wealth 首席市场策略师 Art Hogan 认为,股票分割很大程度上是心理上的。在“肌肉记忆”反应的推动下,投资者倾向于青睐较低的股价,尽管这并非基于基本面或技术因素。

英伟达最近的上涨得益于强劲的盈利、转向芯片股以及其独特的人工智能盈利能力。尽管部分股份使高价股票更容易获得,但公司仍然以分股为由扩大投资者基础。沃尔玛最近的分股旨在让员工更能负担得起股票,导致股价上涨 6%,而苹果 2020 年的分股导致股价上涨近 30%。

Hogan 解释说,较低的股价使期权交易更容易进行,因为期权以 100 股为单位定价。它增强了投资机会和流动性。此外,拆分股票可以促进其纳入价格加权的道琼斯工业平均指数,从而提高公司的合法性并吸引更广泛的投资者。

最终,股票分割的心理影响继续驱动投资者的行为,霍根在他 30 年的职业生涯中观察到了这一趋势。这种现象凸显了市场上的看法往往会超过技术和基本面考虑因素。

Nvidia 股票预测技术视角

周线图上的最后一根蜡烛在十字星蜡烛之后收盘为一根稳定的绿色蜡烛,表明资产价格面临积极的看涨压力。下一支蜡烛很可能是另一支绿色蜡烛。

日线图上,价格在创出 1255.87 美元的 ATH 后回归,MACD 指标读数预示着巨大的看涨压力。相反,随机信号线在超买区域形成看跌交叉。根据MACD指标建议,如果价格突破近期高点,则可能触及最近阻力位1368.00美元,随后是下一个阻力位1713.65美元。

与此同时,在下行方面,价格可能会回到最近的支撑位 1155.23 美元,然后是下一个支撑位 1098.60 美元,因为随机指标通过创建看跌交叉表明存在一些下行压力。然后,MACD指标读数将根据市场走势情况重新调整。

WTI 原油 (USOUSD)

基本面视角

西德克萨斯中质油 (WTI) 价格连续第三个交易日延续涨势,周五亚洲时段交投于每桶 75.50 美元附近。这一上升势头归因于人们越来越多地猜测,继欧洲央行 (ECB) 周四降息 25 个基点之后,美联储 (Fed) 可能在 9 月份降息。

路透社5月31日至6月5日的民意调查显示,近三分之二的经济学家预计美联储将在9月降息。此外,芝商所 FedWatch 工具显示 9 月份降息的可能性已从一周前的 51% 飙升至近 70%。

美国疲软的就业数据增强了美联储今年两次降息的希望。 ADP美国就业变化报告显示,5月份就业人数仅增加152,000人,为四个月以来的最低水平,远低于预测的175,000人。截至 5 月 31 日当周,首次申请失业救济人数增加 8,000 人,至 229,000 人,超出市场预期,创下自 5 月初 232,000 人的八个月高点以来的最高水平。

与此同时,石油输出国组织及其盟友(OPEC+)已同意将大部分减产措施延长至2025年。据路透社报道,八个成员国的自愿减产将从10月开始逐步解除,每日减产量将超过50万桶(桶/日)预计将于 12 月重新进入市场,到 2025 年 6 月产量总计 180 万桶/日。

油价预测技术角度

最后一周的蜡烛以红色实体和较低影线的锤子收盘,连续三周下跌,但也给买家留下了希望。下一支蜡烛可以是另一支红色蜡烛。

在日线图上,随机指标读数显示资产价格面临新的看涨压力。指标窗口的信号线创建了新的看涨交叉并开始向上移动,表明价格可能会升至 80.28 美元的主要支撑位,随后是 84.46 美元附近的下一个阻力位。

与此同时,由于随机指标信号线仍然浮动在中线下方,处于负值区域,当下一个支撑位在 72.82 美元附近时,价格在最近的支撑位 74.89 美元处仍有下跌空间。