- Alphabet 2024 年第二季度收入增长 14%,营业收入增长 26%。

- Google Cloud 季度收入超过 100 亿美元,反映出强劲的增长。

- Alphabet 股价本季度飙升 20.81%,明显跑赢主要指数,技术前景乐观。

- 未来的增长将由人工智能、云计算和 YouTube 的进步推动。

- 主要风险包括来自微软和亚马逊的竞争、监管压力和经济衰退。

一.Alphabet 2024年第二季度业绩分析

A. 关键细分市场表现

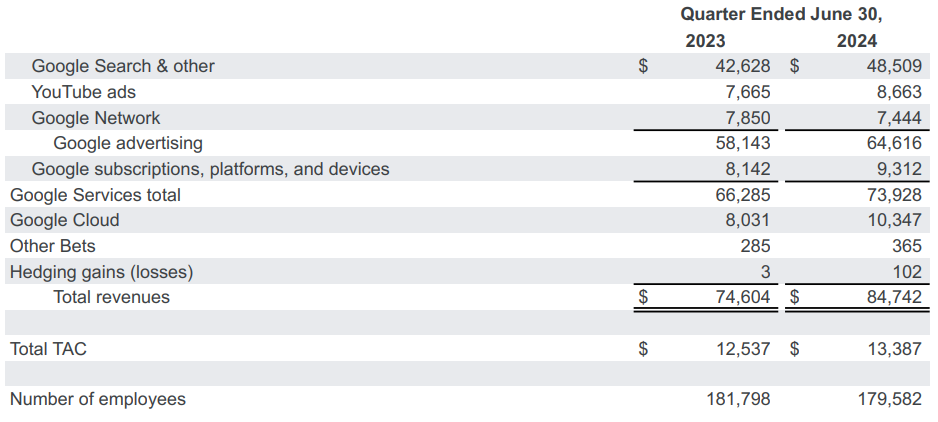

Alphabet 公布 2024 年第二季度综合收入为 847 亿美元,比上年增长 14%,反映出关键领域的强劲表现。谷歌云收入首次突破 100 亿美元。净利润达到 236 亿美元,每股收益 (EPS) 为 1.89 美元。这反映出营业收入强劲增长 26%,达到 274 亿美元,营业利润率稳定达 32%。

该季度的营业利润率为 32%,谷歌服务部门的营业利润率为 40%。 Google Cloud 的营业利润率为 11%。营业收入增长 26%,达到 274 亿美元。受内容采购成本和折旧的推动,总收入成本为 355 亿美元,增长 11%。运营支出增长 5%,达到 218 亿美元。

Alphabet 第二季度末拥有 1010 亿美元的现金和有价证券。本季度自由现金流为 135 亿美元,过去 12 个月自由现金流为 608 亿美元。

来源:GOOG Exhibit 99.1 Q2 2024

经营业绩

谷歌服务收入(包括搜索、YouTube 广告和网络收入)总计 739 亿美元,其中搜索贡献 485 亿美元,增长 14%。 YouTube 广告增长 13%,达到 87 亿美元,而网络收入下降 5%,达到 74 亿美元。订阅平台和设备收入增长 14%,达到 93 亿美元。

Alphabet 的搜索和 YouTube 继续主导各自的市场,其中 YouTube 保持了美国领先流媒体平台的地位。由于竞争加剧和广告预算变化,网络收入面临下降。 Alphabet 扩大了合作伙伴关系,包括与 Oracle 以及 Uber、WPP 和德意志银行等知名客户的重大合作。这些合作的重点是集成人工智能和云解决方案。

来源:GOOG Exhibit 99.1 Q2 2024

技术进步和创新

Alphabet 的进步包括推出配备 Tensor G3 芯片的 Pixel 8a 以及 Circle to Search 等人工智能功能。主要人工智能模型更新发布,包括增强各种谷歌产品的 Gemini 模型。第二季度在人工智能基础设施方面进行了大量研发投资,包括在马来西亚推出数据中心和在美国开展扩建项目。最新的 Trillium TPU 和 Nvidia Blackwell 平台被强调,作为 Alphabet 持续致力于人工智能和云计算的一部分。

Gemini AI模型系列得到扩展,提高了AI应用的效率和多功能性。 Alphabet 还在人工智能概述、通过 Lens 进行视觉搜索以及通过 Project Astra 进行多模式理解方面取得了长足进步。

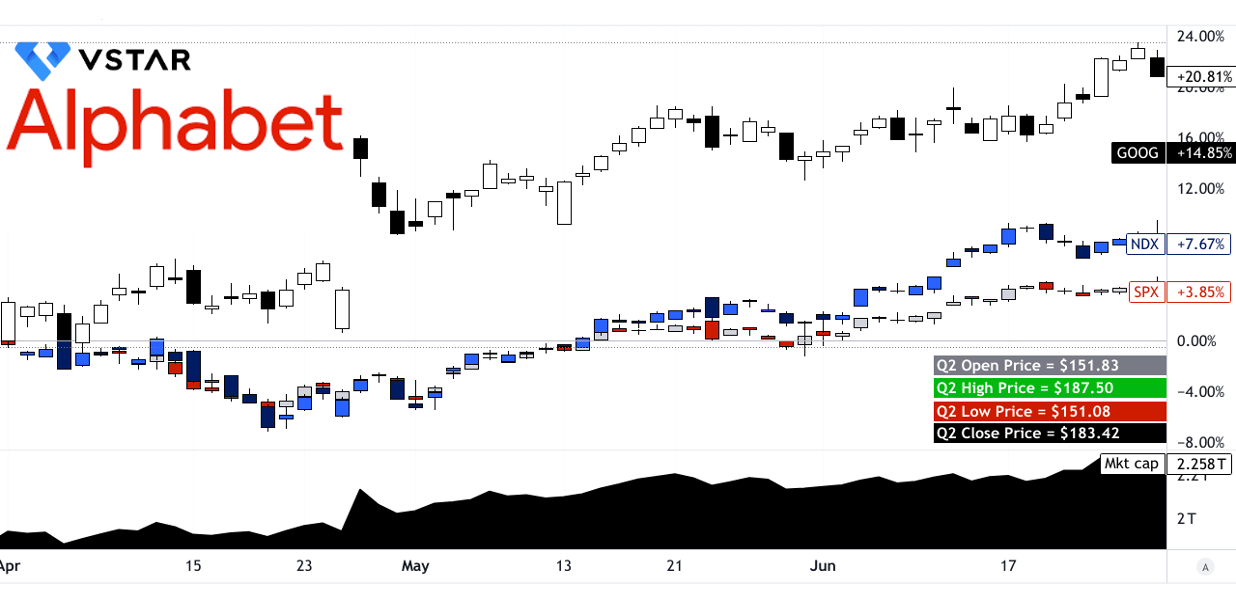

B. GOOG 股价表现

Alphabet Inc.(纳斯达克股价代码:GOOG)最近一个季度的股价大幅上涨 20.81%,开盘价为 151.83 美元,收盘价为 183.42 美元。在此期间,该股最高价达到187.50美元,最低价达到151.08美元,反映了该季度内价格的大幅波动。与主要股价市场指数相比,Alphabet 的表现显着超过标准普尔 500 指数 (SPX) 和纳斯达克指数 (NDX)。

此外,美国股市的广泛基准标准普尔 500 指数同期的价格回报率相对温和,为 3.85%。科技股集中度较高的纳斯达克指数回报率为 7.67%。 Alphabet 的回报表明,相对于这些市值 2.258 万亿美元的指数而言,Alphabet 的表现相当出色。

资料来源:tradingview.com

二.谷歌股价预测:前景和增长机会

A. 有增长潜力的细分市场

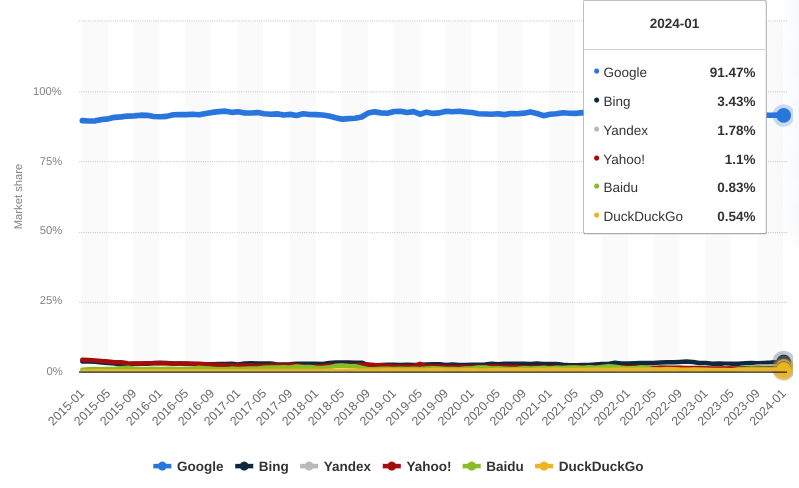

搜索和人工智能集成:在先进人工智能技术集成的推动下,谷歌的核心搜索业务继续呈现强劲增长。人工智能的进步,特别是通过 Gemini 模型,通过提供改进的响应和新的搜索方式来增强 Google 搜索的功能。人工智能概述的引入和视觉搜索功能(例如 Lens)的扩展正在推动更高的参与度和用户满意度。这种持续的创新使搜索成为一个关键的增长领域,利用人工智能来维持和增强其在蓬勃发展的数字广告领域的主导地位。

【2015年1月-2024年1月全球主要搜索引擎市场份额】

资料来源:statista.com

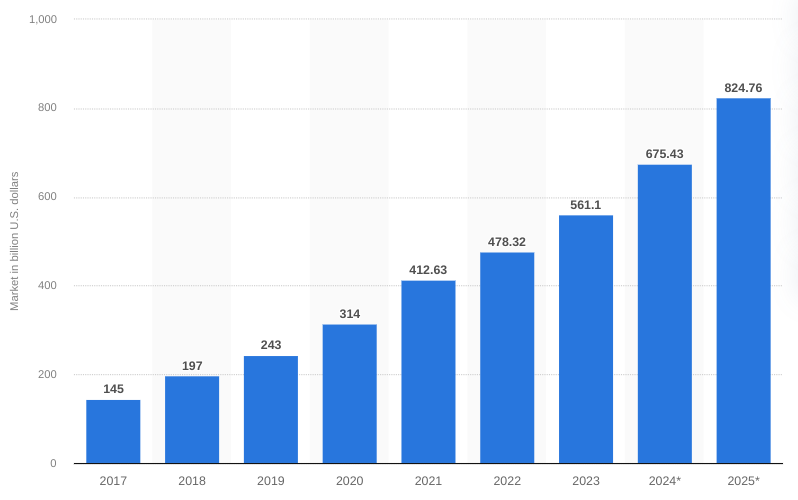

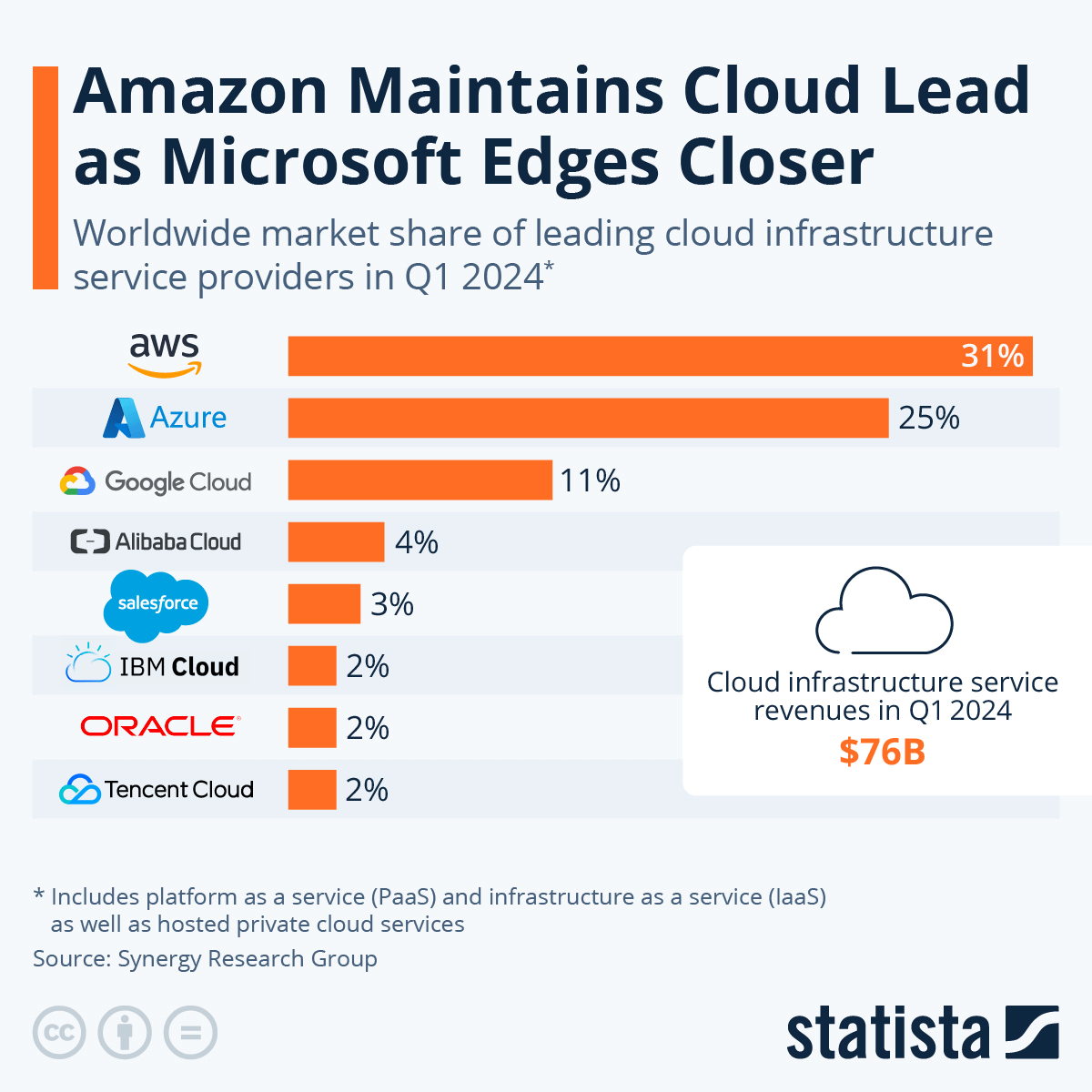

云计算:Google Cloud 是一个主要增长领域,季度收入首次突破 100 亿美元。这一成功部分归功于生成式人工智能解决方案和基础设施的快速采用。该细分市场的增长是由大型企业和人工智能初创公司的强劲需求推动的,并以 Trillium 人工智能加速器和 Gemini 人工智能模型等创新为基础。超过 200 万开发者越来越多地采用人工智能基础设施,进一步推动了增长,使 Google Cloud 成为快速扩张的云计算市场中的竞争者。

【2017年至2024年全球公有云服务最终用户支出(单位:十亿美元)】

资料来源:statista.com

YouTube:YouTube 仍然是重要的增长动力,得益于其在流媒体和广告领域的主导地位。该平台扩展到 YouTube Shorts 和联网电视等新格式,吸引了观众和广告商。 CTV 观看时间的增加以及人工智能在广告定位中的成功整合都有助于增加收入。 YouTube 通过订阅、品牌合作伙伴关系和创新广告格式的结合来有效获利的能力使其成为一个关键的增长领域。

B. 扩张和战略举措

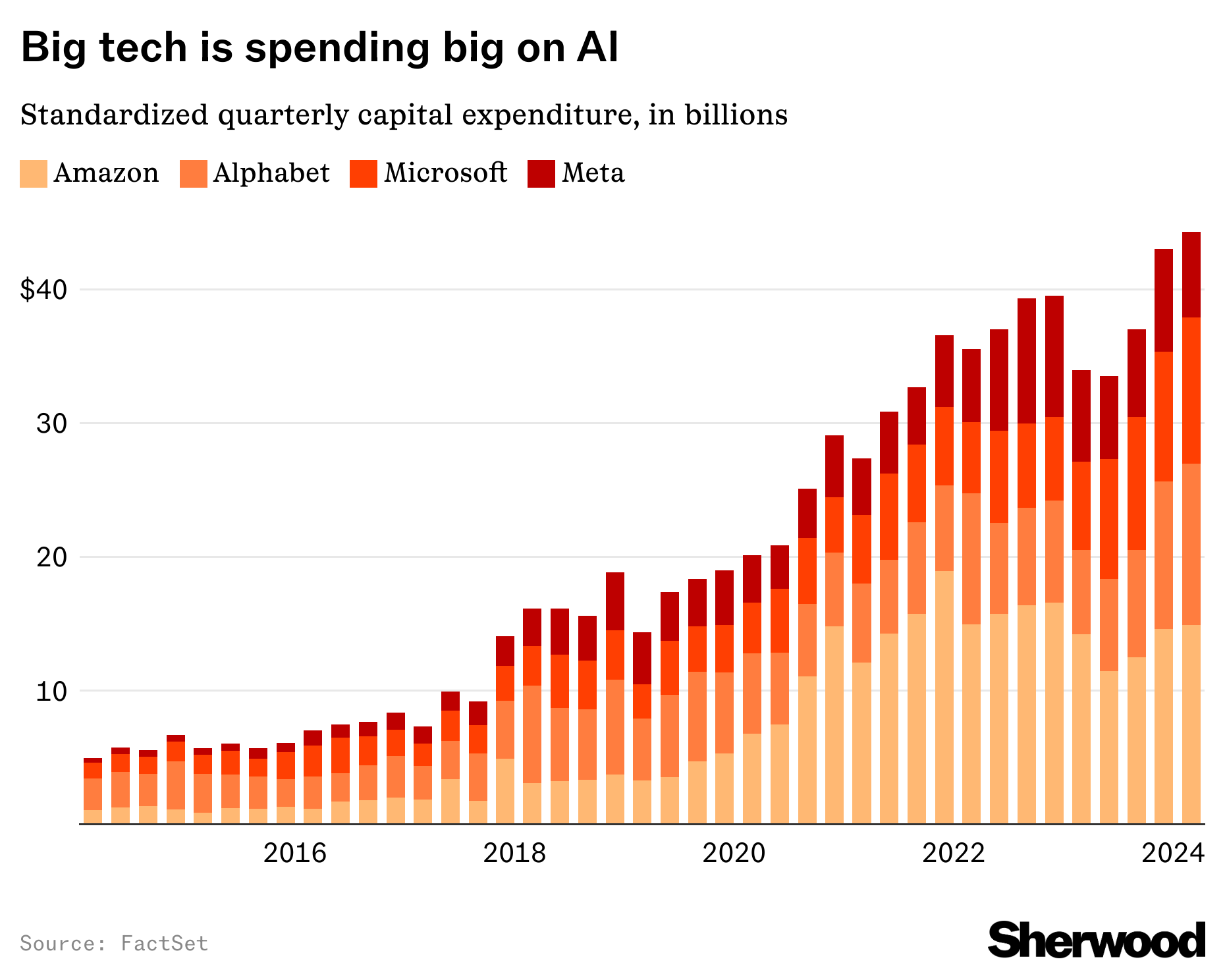

研究与开发投资:谷歌正在大力投资研发,特别是人工智能和云技术。 Trillium AI 加速器的开发和 Gemini AI 模型的进步反映了其保持技术领先地位的承诺。对新数据中心(例如马来西亚的数据中心)的投资以及对现有地点的扩建进一步支持了这一战略。其企业人工智能平台Vertex与德意志银行和美国空军等主要客户合作构建人工智能代理。

资料来源:sherwood.news

伙伴关系与协作:战略合作伙伴关系在 Google 的增长战略中发挥着至关重要的作用。与 Oracle 等公司的合作以及联合产品的扩展凸显了战略联盟在增强 Google Cloud 能力方面的重要性。此外,与三星等硬件制造商以及 YouTube 上的内容创作者的合作也有助于 Google 产品和服务的增长和采用。

三.2024年GOOG股价预测

A. 谷歌股价预测:技术分析

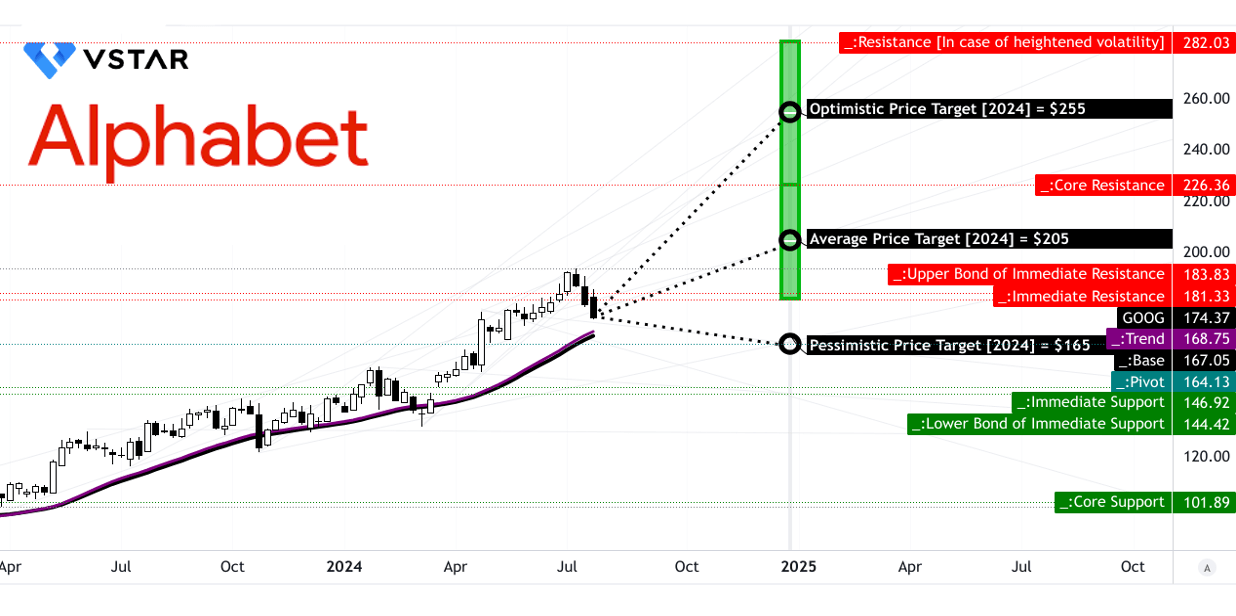

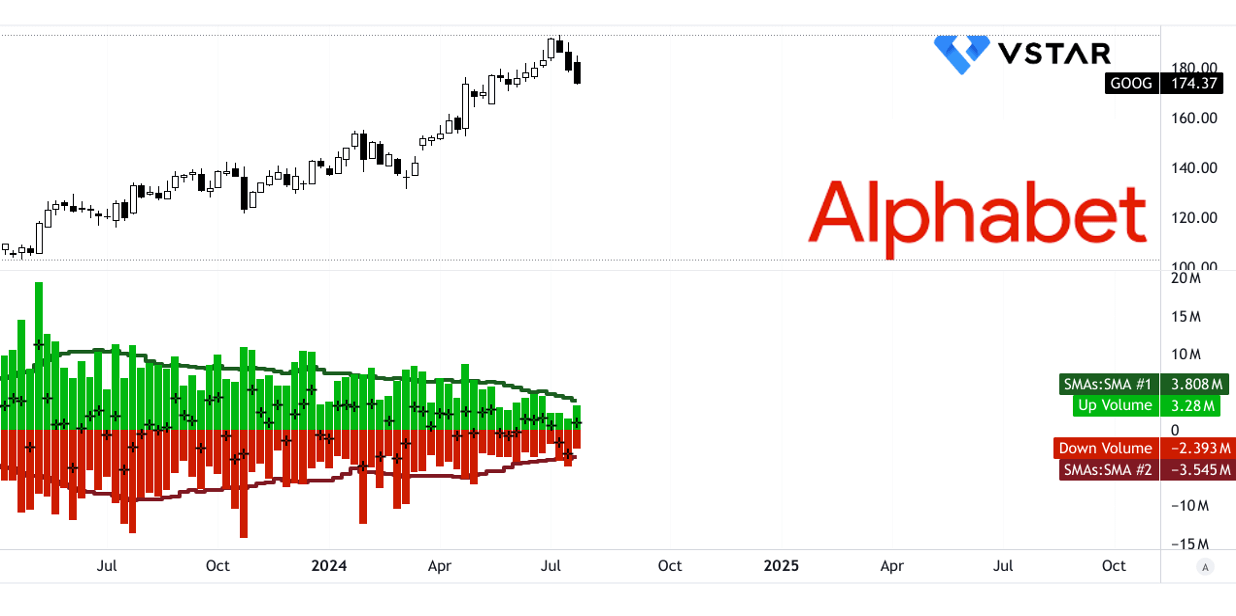

Alphabet 的股价(纳斯达克股价代码:GOOG)目前价格为 174.37 美元。趋势分析显示当前价格处于下行方向,高于修改后的指数移动平均线 (EMA) 值:趋势线位于 168.75 美元,基线位于 167.05 美元。这表明该股短期表现的看涨情绪普遍下降。

谷歌目标价格

到 2024 年底,GOOG 的平均目标价格为 205.00 美元。谷歌的目标价是根据中短期的极性变化势头得出的,并根据斐波那契回撤和延伸水平进行调整。乐观目标定为 255.00 美元,反映出如果该股维持目前的波动且市场状况改善,则强劲的上涨动力。相反,悲观目标为 165.00 美元,表明如果当前下行趋势持续下去,可能会下跌。这些预测强调了该股未来表现的显着变化,具体取决于短期市场动态和更广泛的经济状况。

GOOG 股价预测 - 阻力位和支撑位

GOOG 的技术水平对于了解潜在的价格走势至关重要。主要阻力位为 183.83 美元,该股必须突破该门槛才能发出看涨趋势。当前水平价格通道的枢轴位于 164.13 美元,表明该水平可能充当心理或技术障碍。在极端情况下,波动性加剧可能会将阻力位推高至 282.03 美元,并将核心阻力位推至 226.36 美元。下行方面,支撑位为 146.92 美元,核心支撑位为 101.89 美元。这些水平对于确定股价价格的潜在底线至关重要,水平越低表明风险越大。

资料来源:tradingview.com

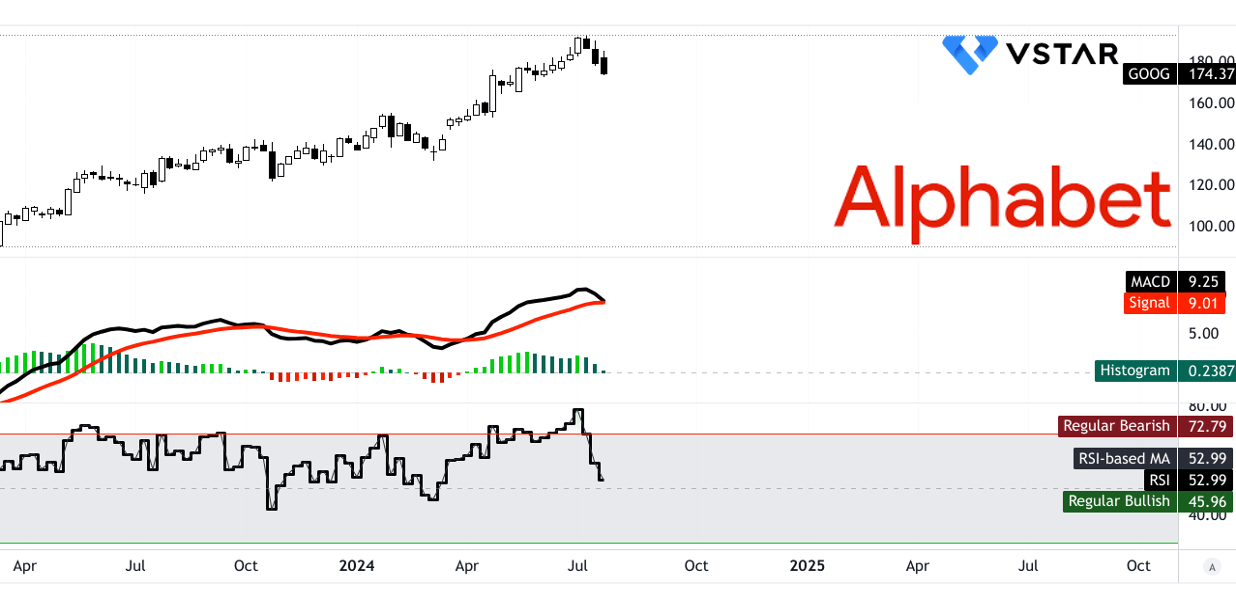

Google 股价预测 - 相对强弱指数 (RSI)

GOOG 的 RSI 值为 52.99,接近中性水平。 RSI 的常规看涨阈值为 45.96,看跌阈值为 72.79。 RSI 线趋势向下,但目前没有看涨或看跌背离,表明中性至温和看跌情绪。该中性 RSI 表明该股既不处于超买也不超卖状态,但可能处于下行轨道。

GOOG 股价预测 - 移动平均线收敛/发散 (MACD)

MACD 线位于 9.25 美元,而信号线位于 9.01 美元,因此 MACD 柱状图为 0.24 美元。这表明看涨趋势,但这种趋势的强度正在减弱。实力下降表明,尽管该股可能一直看涨,但势头正在减弱,这可能会影响未来的价格稳定。

资料来源:tradingview.com

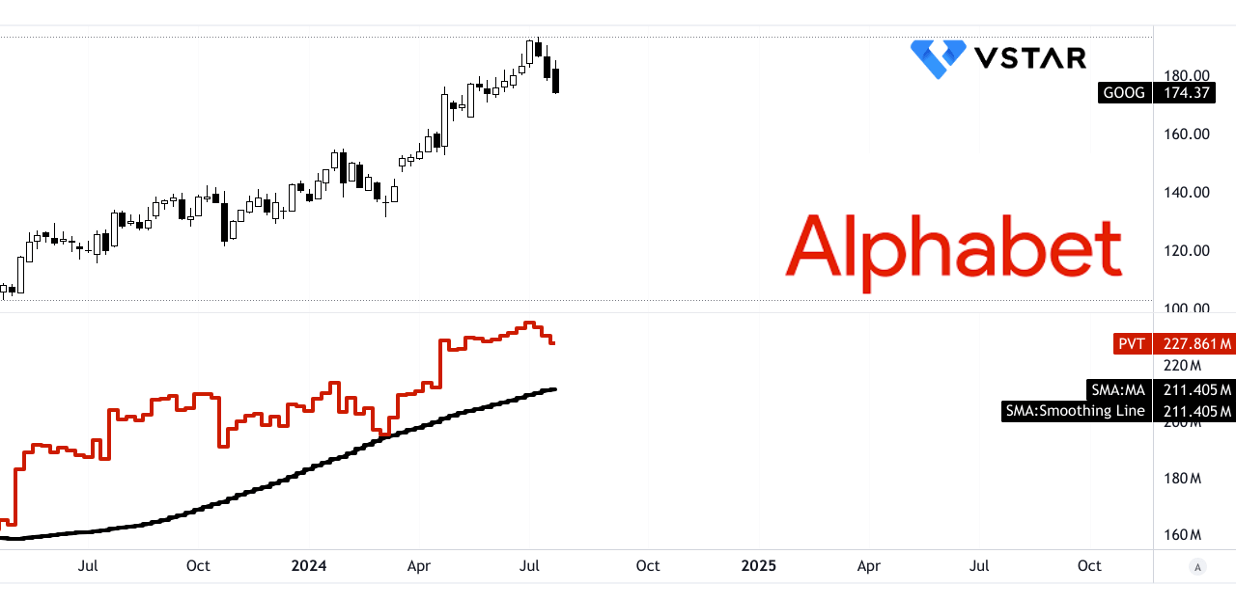

Alphabet 股价预测 - 价量趋势 (PVT)

PVT 线位于 2.2786 亿美元,高于移动平均线 2.1141 亿美元,表明价格量趋势看涨。这表明成交量和价格之间存在正相关关系,支持了价格上涨的概念。

Google 股价预测 - 成交量移动平均线

上涨交易量的移动平均数为 381 万美元,而下跌交易量的移动平均数为 -355 万美元,交易量增量为 26 万美元。这一正的成交量增量支持看涨前景,表明目前的买盘压力超过了卖盘压力。

资料来源:tradingview.com

资料来源:tradingview.com

B. 谷歌股价预测:基本面分析

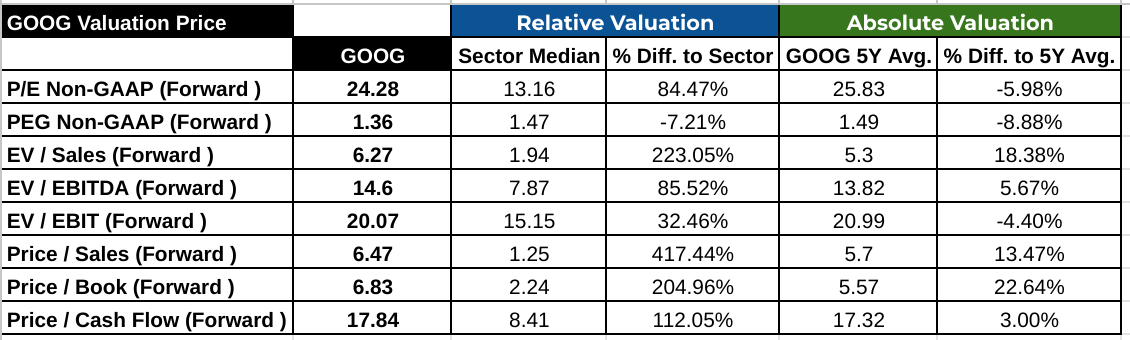

市盈率(市盈率):Alphabet 的远期市盈率为 24.28,显着高于行业中位数 13.16,反映出估值溢价。从历史上看,GOOG 的平均市盈率为 25.83,较 5 年平均水平小幅折让 5.98%。这表明投资者愿意为 Alphabet 相对于历史水平的未来收益支付更高的价格,这可能是由于预期的增长或市场信心。

PEG 比率(价格/收益与增长):PEG 比率(衡量市盈率相对于增长预期的指标)为 1.36,低于行业中位数 1.47,也低于 5 年平均水平 1.49。这表明,基于预期盈利增长,Alphabet 的股价可能被相对低估,因为较低的 PEG 比率意味着在考虑增长前景时估值更有利。

资料来源:Analyst's compilation

C. GOOG 预测:市场情绪

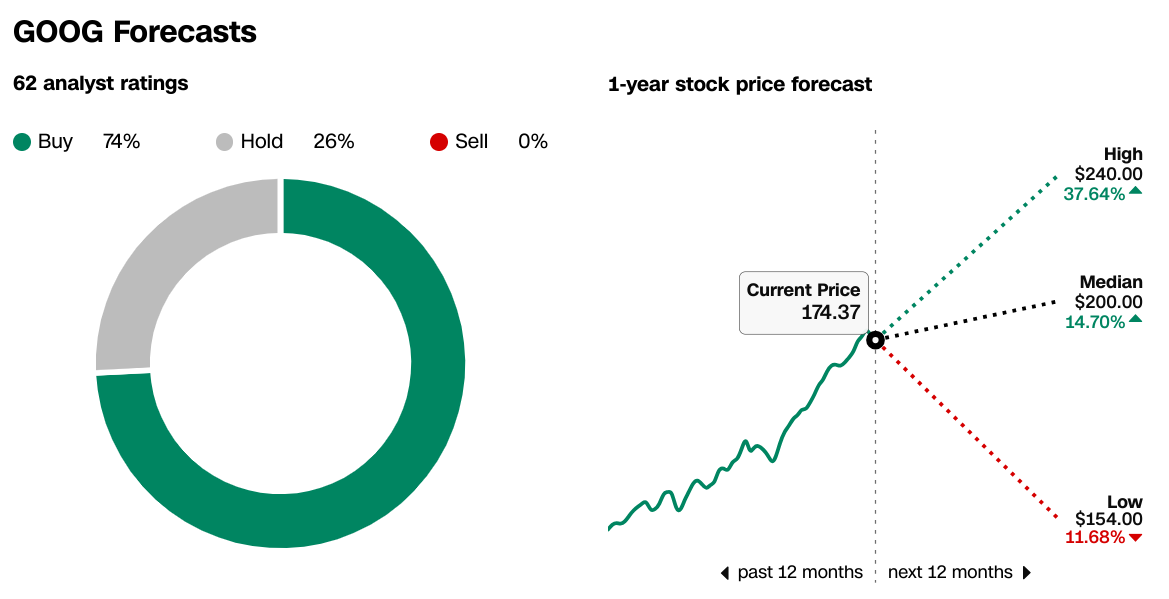

谷歌股价目标:分析师对 GOOG 设定了一系列目标价,最高预估为 240.00 美元,中位为 200.00 美元,最低为 154.00 美元。当前价格为 174.37 美元,这意味着基于中值和高目标(分别为 14.70% 和 37.64%)的潜在上涨空间。

据 CNN 报道,74% 的分析师建议“买入”,26% 的分析师建议“持有”。没有分析师建议出售该股价。这种积极情绪表明人们对 Alphabet 的增长前景充满信心。

来源:CNN.com

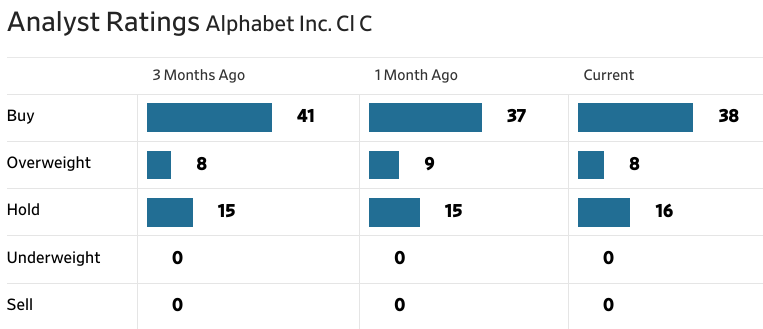

过去三个月,“买入”评级数量保持稳定,当前推荐评级为 38 条,“增持”和“持有”评级也保持一致。这种建议的稳定性支持了分析师的积极前景。

资料来源:WSJ.com

- 机构控股:机构持有Alphabet 59.56%的股份,体现了机构的巨大信心。

资料来源:Nasdaq.com

- 空头利息:做空股数为 7,008 万股,占总股数的 1.19%,回补天数较低,为 2.77,做空兴趣相对较小。这表明看跌情绪有限。

资料来源:Benzinga.com

四.Alphabet 股价预测:挑战和风险因素

谷歌竞争对手

谷歌的母公司 Alphabet(纳斯达克股价代码:GOOG)在技术和广告领域面临着显着的竞争挑战。微软积极进军人工智能领域,特别是将 OpenAI 的 GPT 模型集成到 Azure 和 Office 等产品中,直接挑战了谷歌在人工智能和云计算领域的主导地位。亚马逊网络服务(AWS)仍然是谷歌云的强大竞争对手,拥有更大的市场份额和更广泛的基础设施。苹果对其生态系统中隐私和安全的关注与谷歌以数据为中心的方法形成了竞争。 在社交媒体和数字广告领域,Meta 的平台(例如 Facebook 和 Instagram)提供了激烈的竞争。

资料来源:statista.com

其他风险

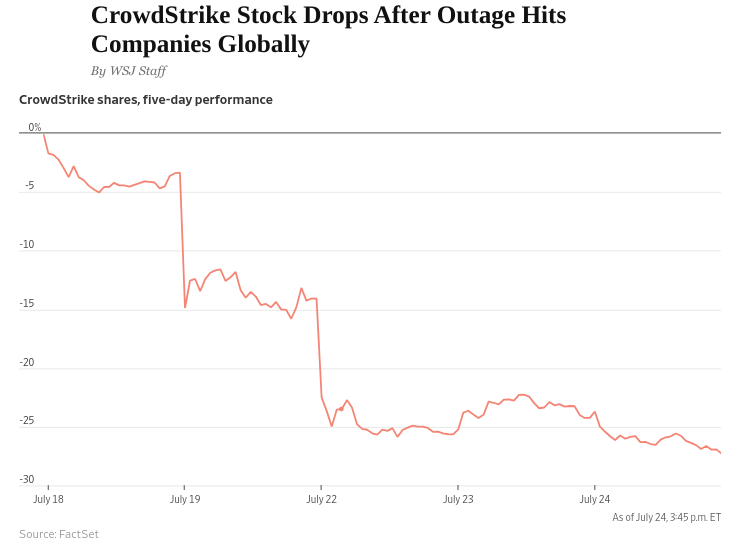

网络安全威胁:作为一家大型科技公司,Alphabet 是网络攻击的目标。违规可能会导致用户信任丧失、市值大幅损失(如最近的 CrowdStrike+Microsoft 错误)、经济处罚。

来源:WSJ.com

综上所述Alphabet Inc. (GOOG) 在 2024 年第二季度表现强劲。该股在本季度上涨,跑赢主要指数,并且可能继续上涨,以达到技术价格目标。展望未来,谷歌的增长动力包括人工智能、云计算和 YouTube 的进步。然而,挑战包括来自微软和亚马逊的竞争、监管风险和经济波动。对于交易 GOOG/GOOGL 股价差价合约,请考虑 VSTAR,这是一个受 ASIC 监管的交易平台。 VSTAR 提供低廉的交易费用、广泛的市场准入以及适合初学者和专业交易者的用户友好的应用程序。