- 亨利中心的天然氣價格飆升,現貨和期貨價格呈看漲趨勢。

- 受當地供需動態影響,區域現貨價格存在差異。

- 國際天然氣期貨價格下跌,預示着全球能源市場的變化。

- 供需平衡、液化天然氣出口增加、鑽機數量和儲存水平都會影響天然氣價格的差價合約。

以下基於 EIA 數據的分析提供了對天然氣市場的見解,重點關注價格動態、供需、國際趨勢、液化天然氣 (LNG) 開發、鑽機數量和存儲數據等各個方面。

注意:除非另有說明,所有更改均每周進行。

亨利中心現貨和期貨價格

截至 2023 年 11 月 1 日當周,亨利中心天然氣現貨價格從 2.86 美元/MMBtu 上漲至 3.19 美元/MMBtu。 2023 年 11 月 NYMEX 合約上漲 15 美分,至 3.164 美元/MMBtu,而 2023 年 12 月 NYMEX 合約上漲 12 美分,至 3.494 美元/MMBtu。期貨合約 12 個月平均價格達到 3.505 美元/MMBtu。

這表明亨利中心天然氣市場呈現看漲趨勢。現貨價格和期貨合約均出現上漲,表明需求增加或對未來供應的擔憂。 12 個月帶鋼平均值表明市場參與者預計未來一年價格將持續上漲。

天然氣供需

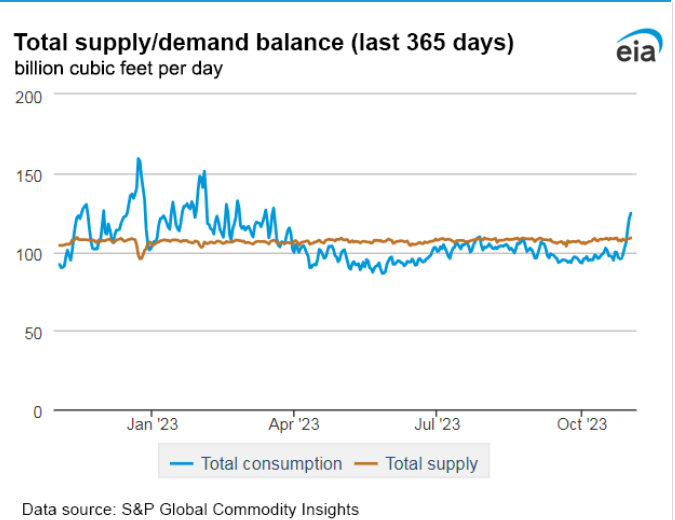

美國天然氣供應總量較上周下降 0.2%(0.2 Bcf/d)。干天然氣產量平均為 102.4 Bcf/d,下降 0.5%。來自加拿大的淨進口增長 5.3%(0.3 Bcf/d),而國內消費激增 16.1%(11.3 Bcf/d)。由於中西部和東北部天氣變冷,住宅和商業部門的使用量猛增 61.8% (9.2 Bcf/d)。用於發電的天然氣消耗量增加了 3.5%(1.1 Bcf/d),工業部門使用量增加了 4.4%(1.0 Bcf/d)。對墨西哥的出口量下降了 2.7%(0.2 Bcf/d),對美國液化天然氣出口設施的交付量平均為 13.9 Bcf/d。

來源:eia.gov

它呈現出供需之間的嚴重失衡。由於天氣相關的供暖需求,需求大幅增加,特別是住宅和商業領域的需求,表明天然氣價格面臨強勁的上行壓力。發電和工業用途消耗的增加進一步推動了需求。對墨西哥出口的減少可能表明潛在的國內供應限制。

區域現貨價格

天然氣現貨價格呈現區域差異。東北部地區的房價顯着上漲,其中阿岡昆東薈城的房價大幅上漲,但北美地區的房價仍然很低。在中西部,天氣變冷和供暖需求增加導致芝加哥東薈城價格上漲。西海岸價格表現出複雜的趨勢,北美地區價格仍然相對較高。

價格的區域差異歸因於當地的供需動態。東北地區的大幅增長可能受到天氣條件和地區消費模式的影響。在中西部,寒冷的天氣導致供暖需求增加,從而導致價格上漲。西海岸的混合價格變化可能與區域供應動態有關。

國際期貨價格

全球天然氣期貨價格下跌,特別是在東亞和荷蘭。東亞液化天然氣貨物平均價格為 17.82 美元/MMBtu,較前一周下降 39 美分,而荷蘭 TTF 周平均價格為 15.36 美元/MMBtu,下降 29 美分。同比比較顯示 2023 年價格較低。

國際期貨價格的下跌反映了全球能源動態的變化。東亞和荷蘭的價格下跌可能受到供應過剩、需求減少或液化天然氣貿易變化等因素的影響。這些國際趨勢可能會間接影響天然氣差價合約的價格,具體取決於與全球市場的相互依賴程度。

液化天然氣 (LNG)

美國液化天然氣出口終端交付量增加了 2.0%(0.2 Bcf/d),達到平均 13.9 Bcf/d。路易斯安那州南部碼頭上漲 2.9%,達到 8.7 Bcf/d,而德克薩斯州南部和非墨西哥灣沿岸碼頭則分別保持穩定,分別為 4.1 Bcf/d 和 1.1 Bcf/d。 10月26日至11月1日期間,29艘液化天然氣船從美國港口出發,液化天然氣總容量為108 Bcf。部分LNG設施獲批擴能並恢復運營。

美國液化天然氣出口碼頭的天然氣輸送量增加以及從美國港口出發的大量液化天然氣船舶表明全球對天然氣的需求不斷增長。液化天然氣設施擴建的批准表明未來出口前景樂觀,這可能對國內天然氣價格產生連鎖反應。這些發展強調了全球天然氣市場的相互關聯性。

天然氣鑽機數量

天然氣鑽井平台數量減少 1 座,至 117 座,而石油鑽井平台數量增加 2 座,至 504 座。包括雜項鑽機在內的鑽機總數為625台,比去年同期減少143台。天然氣鑽機數量的略有減少可能意味着勘探和生產活動的減少。鑽機數量減少可能導致天然氣產量減少,可能導致供應緊張並支撐價格上漲。這一因素對於天然氣差價合約來說非常重要,因為它直接影響市場的供應方。

資料來源:eia.gov

天然氣儲存

截至 10 月 27 日的一周,庫存淨注入量達到 79 Bcf,超過五年平均水平 57 Bcf,但低於去年的 99 Bcf。 工作天然氣庫存為 3,779 Bcf,比五年平均水平過剩 6%,比去年同期增長 8%。

根據 The Desk 對天然氣分析師的調查,對工作天然氣庫存每周淨注入量的估計範圍為淨注入 76 Bcf 至 85 Bcf,中值估計為 81 Bcf。 儲庫淨注入量超過五年平均水平和上一年的注入量表明天然氣供應強勁。 雖然高庫存水平可能會限制價格的上行壓力,但市場的反應取決於預期的未來需求等因素。 提高庫存水平可以為潛在的供應衝擊提供緩衝。

基於分析解釋,我們來探討一下天然氣差價合約價格可能受到的影響,主要關注價格方向:

看漲價格前景

亨利港現貨價格的大幅上漲和期貨合約的上漲表明市場的看漲情緒。 天然氣差價合約交易者可能預計近期價格將進一步上漲。 由於天氣相關的供暖需求,強勁的需求,特別是住宅和商業領域的需求,可能會給價格帶來上行壓力。 這可能會導致看漲交易策略。 天然氣鑽機數量的減少表明產量減少,這可能會導致供應限制並支撐價格上漲。

區域因素

價格的區域差異,尤其是東北部和中西部地區的大幅上漲,可能會影響天然氣差價合約的整體價格走向。 天氣相關因素在區域價格動態中發揮着至關重要的作用。 交易者應密切關注天氣預報,特別是在主要消費地區,因為這會影響價格走勢。

全球市場動態

國際市場走勢,特別是東亞和荷蘭液化天然氣價格的下跌,可以間接影響國內天然氣價格。 交易者在交易天然氣差價合約時需要考慮全球市場動態的影響。 液化天然氣設施擴建的批准以及從美國港口出發的大量液化天然氣船舶凸顯了全球液化天然氣貿易日益增長的重要性。 這可能會導致國內天然氣需求增加,從而支撐價格上漲。

供需平衡

供需失衡是影響天然氣價格的關鍵因素。 貿易商應密切關注與生產、消費和出口相關的數據。 需求的持續增長,尤其是供暖和工業用途的需求,可能會導致價格上漲。 相反,任何供應中斷都可能進一步加劇價格上漲。

存儲級別

大量可用天然氣庫存可以為潛在的供應衝擊提供緩衝。 然而,市場對存儲水平的反應取決於未來的需求預期。貿易商應在季節性變化和可能影響未來需求的潛在事件的背景下評估存儲數據。

總之,基於 EIA 數據的分析表明天然氣差價合約前景樂觀,有幾個因素支持價格上漲。 區域動態、全球市場趨勢、供需平衡和庫存水平是貿易商的重要考慮因素。 由於潛在的供應限制和需求增加,天然氣差價合約為交易者提供了機會。 隨時了解這些關鍵因素和市場發展對於在不斷變化的能源格局中做出明智的交易決策至關重要。

天然氣技術評論

來源:tradingview.com

天然氣差價合約價格在 3.46 美元附近經歷了關鍵轉變,特別是在最近的周高點處,與 RSI 指標出現了看跌背離。這表明了強烈的看跌信號,表明價格可能下跌。下行方面,3.255 美元是關鍵支撐位,但如果波動加劇,價格可能會跌至 3.005 美元。

然而,從基本面來看,天然氣前景似乎樂觀,這可能會促使其反轉上行,突破 3.665 美元的阻力位。再往上走,3.920 美元是一個關鍵阻力位,特別是如果市場波動趨勢有利於看漲勢頭的話。