周五,瑞士法郎兌美元匯率突破九年高點,年初至今分別累計上漲超過 8% 和 6.2%。

瑞郎和美國國債收益率利差擴大

自今年年初以來,瑞士法郎已成為最強勁的貨幣,近幾個月來大幅升值。美國和歐元區收益率下降增強了其韌性。從10月初的最高點來看,瑞士和美國10年期國債收益率利差下降了0.6個百分點至3.17%,而歐元區和瑞士10年期國債收益率利差下降了0.53個百分點至1.2。收益率下降增強了瑞士發行的債務工具的相對吸引力。

收益率利差的縮小可以歸因於人們預期瑞士將比美聯儲或歐洲央行更強調降息。儘管如此,對於瑞郎進一步升值的可能性仍應保持謹慎。

自1999年以來,目前的收益率利差為3.2個百分點,仍高於歷史最高水平,而與1997年相比的逆轉接近3.34個百分點。因此,瑞士和美國債券之間的收益率差異歷來有利於後者。

瑞士央行對聯邦公開市場委員會 (FOMC) 保持鴿派態度

阻礙瑞郎升值的另一個因素是瑞士對其匯率動態的不滿。 11月份消費者通脹率同比下降至1.4%,生產者價格同比下降0.9%和1.3%。最近的瑞郎升值已經被認為是過度的,預計將給通脹帶來進一步的壓力。

與鮑威爾的鴿派立場相反,瑞士央行(SNB)上周在貨幣政策上採取了保守立場。然而,至關重要的是要承認瑞士央行之前干預本國貨幣貶值的記錄。瑞士央行傾向於通過購買美元和歐元作為儲備基金進行干預,而不是通過出售資產來阻止匯率貶值。

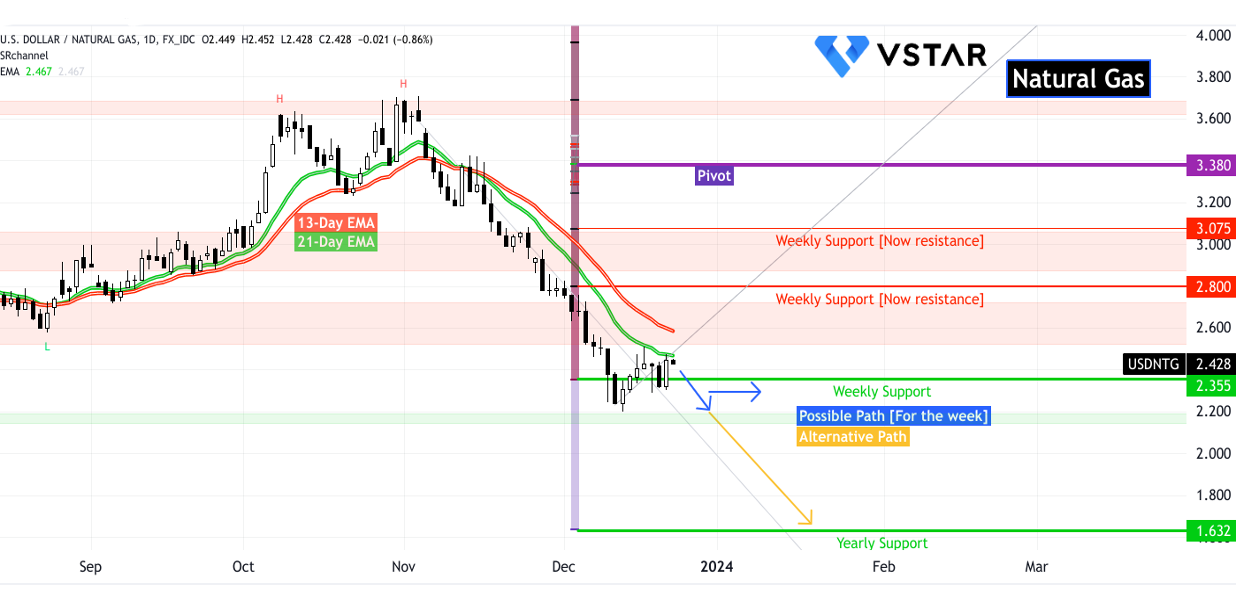

美元兌瑞郎技術分析

美元兌瑞郎日線圖顯示,近期價格擴大下行壓力並觸及多年低點,表明未來幾天將進一步下跌。

此外,近期的下行壓力來自0.9148水平上方的看漲高位形成,這是看跌的CHoCH模式。動態20日均線位於當前價格上方,作為阻力位,而當前MACD柱狀圖看跌,位於中性線下方。

從美元兌瑞郎的日線展望來看,目前的拋售壓力可能會延伸至0.8121水平,即161.8%斐波那契擴展水平,從0.8551低位延伸至0.9248高位。

然而,任何看跌流動性席捲以及立即高於 2023 年 8 月高點的買盤壓力都可能提供做多機會。在這種情況下,有效的通道突破以及看漲的重新積累可能會將價格推向 0.9000 心理水平。