激进加息降通胀效果显著,市场依然狂热

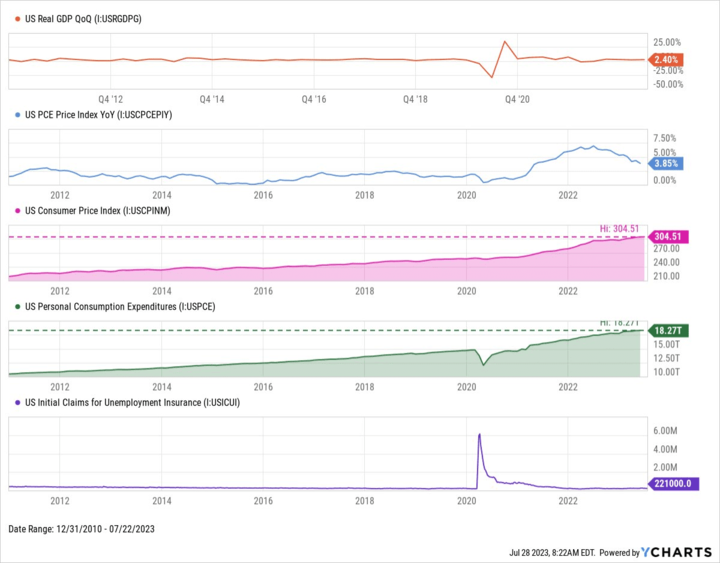

自2022年3月开启本轮加息周期以来,美联储已加息11次,累计加息幅度达525个基点。本轮加息周期,通胀高企是主要诱因,并且加息的同时缩表,强势吸收市场流动性。加息初期,市场普遍预期由于加息将造成美国2023年的GDP同比增速显著下降,甚至陷入衰退,且由于疫情后需求侧的强劲,通胀水平将在见顶后保持高位。而美国商务部近日发布的数据显示,美国第二季度实际GDP按年增长2.4%,增幅超越一季度的2%,远远超出市场预期的1.8%,同时美联储最为关注的PCE价格指数在第二季度增长了2.6%,较上一次的4.1%显著减缓。而不包括食品和能源的核心PCE价格指数增长了3.8%,也显著低于先前值的4.9%。从目前的数据来看,美联储的紧缩货币政策并未造成经济衰退,美国的经济韧性仍在,且美联储的主要目标通胀有加速回落的趋势,同时个人消费支出增长,就业市场活跃,无疑为软着陆的说法提供了巨大的支撑。

图:美国GDP年化季率初值/PCE/CPI/个人消费支出/初领失业金人数 来源:Ycharts

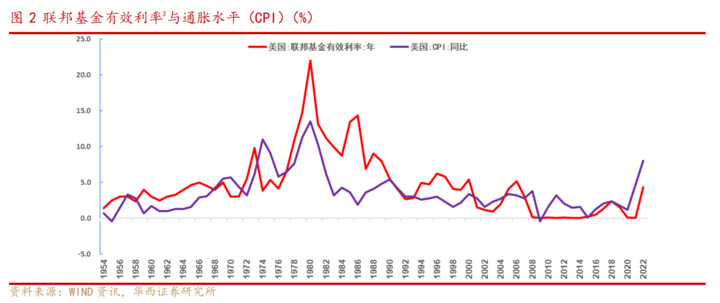

自1950年代现代美联储建立以来,共经历过13次完整的加息周期,其中由于通货膨胀造成的加息有8次,加息似乎成为控制通胀的重要货币政策。

图:联邦基金有效利率与通胀水平历史 来源:华西证券研究院

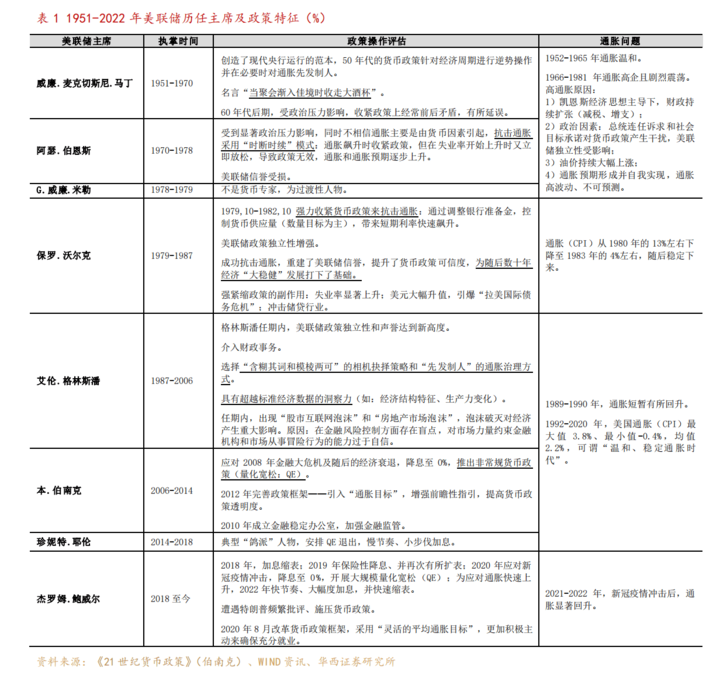

而面对不同原因的通胀问题,历任美联储主席的政策也各有特点,结果也各不相同。历史上仅有沃尔克成功制服“大通胀”,但强劲的紧缩政策也使得失业率显著上升,美元大幅升值,引爆“拉美债务危机”;格林斯潘也很好地管理好了通胀,使其保持持续稳定温和水平,但任期内也出现了“股市互联网泡沫”和“房地产泡沫”。因此,美联储能否识别出泡沫,并在不造成崩盘的前提下成功控制通胀,在历史上都是异常艰难的任务。

图:历任美联储主席货币政策特点 来源:华西证券研究院

本轮加息周期开启以来,分析师最关注的美国衰退指标:国债收益率曲线倒挂和领先经济指标LEI转负都指向经济衰退,但经济数据指向软着陆,且金融市场依然狂热。

美股市场今年上半年表现出过热,尤其以英伟达为代表的科技股,借AI新科技周期的东风扶摇直上,华尔街空头纷纷被挤出。

图:纳斯达克 vs 标普500 vs苹果 vs 特斯拉 vs 英伟达 来源:Yahoofinance

利用货币政策回收流动性是否已失效?

美联储作为美国的中央银行,拥有多种货币政策工具,用于调整货币供应量、利率水平以及金融市场的运作,以实现其宏观经济目标。常见的货币政策工具包括:

- 联邦基金利率(Federal Funds Rate): 这是美联储最重要的货币政策工具之一。它是银行之间短期借贷资金的利率。通过调整联邦基金利率,美联储可以直接影响其他短期利率,从而影响整体经济活动。

- 准备金制度(Reserve Requirements): 美联储规定商业银行必须保留一定比例的存款作为准备金。通过调整准备金要求,美联储可以控制商业银行的借贷能力和货币乘数。

- 公开市场操作(Open Market Operations): 美联储通过购买或出售政府债券来影响货币供应量。购买债券增加了银行的储备金,增加了货币供应,而出售债券则相反。公开市场操作是美联储资产负债表变动的主要手段,买入债券即扩表,卖出债券即缩表。

- 超额准备金制度(Interest on Excess Reserves): 美联储向商业银行支付其超额准备金的利息。通过调整这一利率,美联储可以影响银行愿意存留在美联储账户中的准备金量。

- 量化宽松(Quantitative Easing,QE): 在经济衰退或金融危机时,美联储可能会采取大规模购买政府债券或抵押贷款支持证券,以进一步增加货币供应和推动经济。

- 前瞻指引(Forward Guidance): 通过发表公开声明或声明,美联储向市场和公众指示其预期货币政策的走向,以影响长期利率和预期通货膨胀。

这些货币政策工具可以单独或组合使用,以适应不同经济环境和应对各种经济挑战。而美联储货币政策的目标是充分就业和物价稳定,实现这一目标还有一个中间目标,就是管理联邦基金利率,即银行间货币基金市场隔夜拆借利率,加息就是指提高联邦基金利率上限,通过提高短期资本流通成本以回收市场上流通的资金,俗称“收水”,与之相对应的就是“放水”。

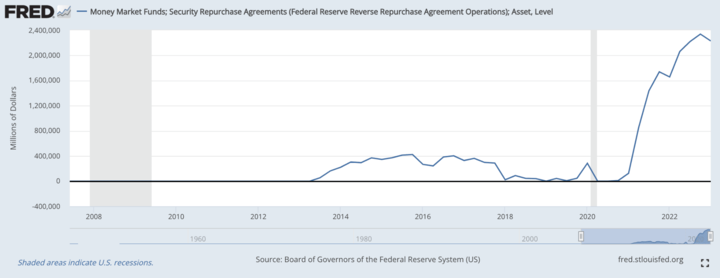

加息和降息主要通过管理隔夜逆回购利率、超额准备金率、贴现率等来实现,而并非由美联储直接进行联邦基金利率的设定。比如,当隔夜逆回购协议利率高于联邦基金利率时,市场参与者会发现通过参与隔夜逆回购协议能够获得较高的回报。这可能会导致更多的资金流向隔夜逆回购市场(由美联储作为出售方销售证券),寻求较高的利息收益,因此市场上的流动性就少了。因此隔夜逆回购利率通常是联邦基金利率的上限。

图:货币市场基金和隔夜逆回购资产水平 来源:FRED

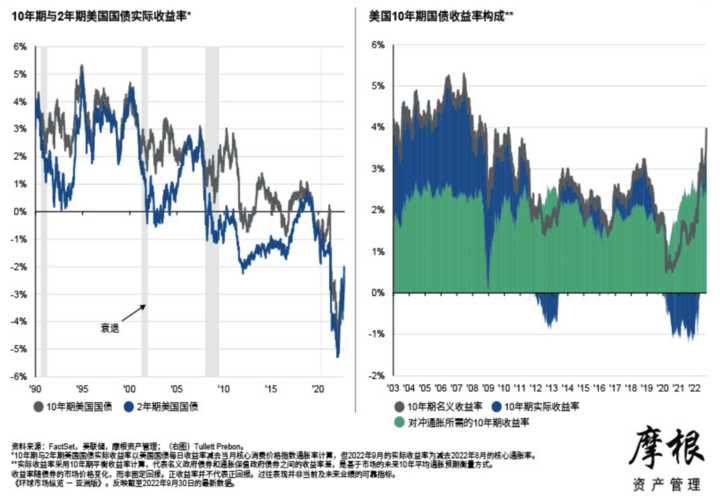

由于收水和缩表期间对衰退预期增强,美国国债被抛售,价格下跌,尽管收益率不断攀升,但通胀高企,所以实际收益率也不尽人意。因此,资金也会流向低风险的货币市场基金和隔夜逆回购市场。

图:美国国债实际收益率 来源:摩根资产管理

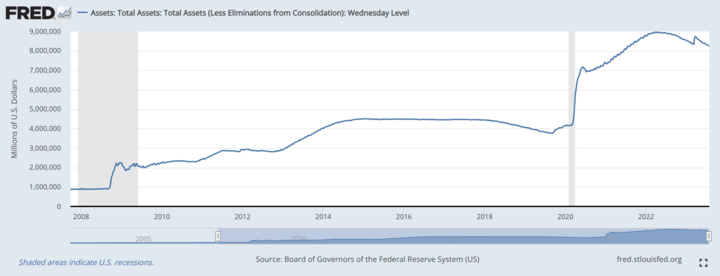

本轮加息周期,鲍威尔同时启动了缩表,加强回收效果。2008年金融危机以来,美联储陆续进行了3轮大的量化宽松,进行扩表。

图:美联储资产表 来源:FRED

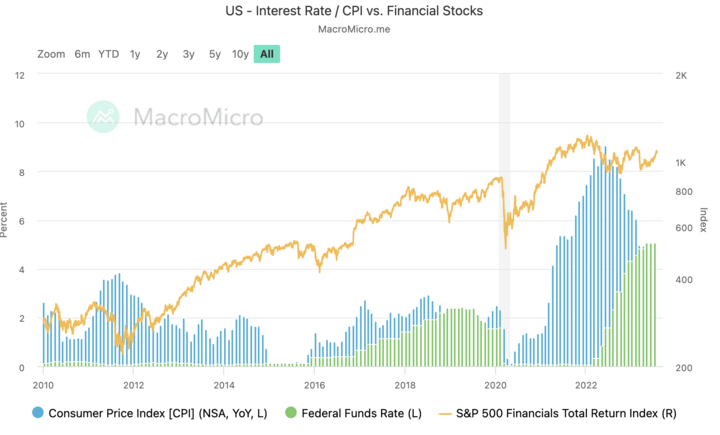

既然加息和缩表是为了回收流动性,为何市场却貌似仍有充足的流动性?2020年起,随着CPI上升,S&P500总回报也在攀升,尽管2022年3月起联邦基金利率暴力提升,S&P500回报依然惊人。

图:美国-联邦基金利率、CPI vs 标普500总收益 来源:MarcoMicro

明收暗放?财政政策的反作用力

美联储虽然是货币政策的制定者,但是货币的发行却要与财政部共同作用,而货币的流通更是与财政政策息息相关。美国的财政政策是一项复杂而广泛的政策领域,政府可以根据经济状况和需要采取不同的财政政策措施来实现经济增长、就业增加和稳定金融市场等目标。其内容包括税收政策、支出政策、财政预算、财政刺激计划、债务管理、社会福利计划等。

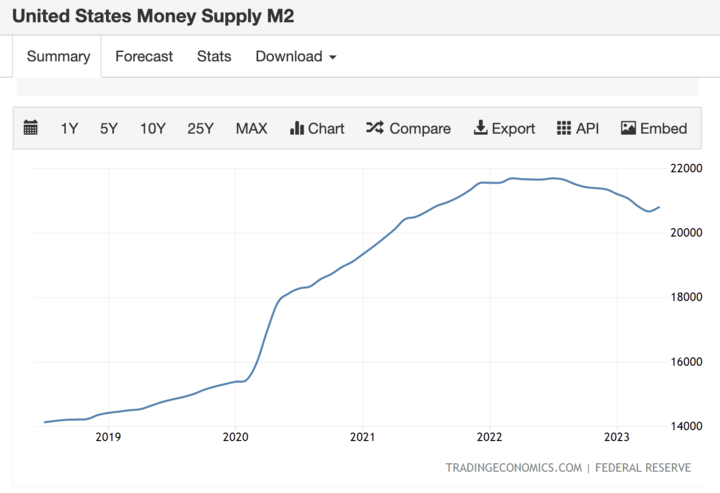

2020年,为应对疫情对金融市场和实体经济的冲击,美联储和财政部进行了一轮大宽松政策:美联储降息至0%,推行超大规模量化宽松,资产负债表从疫情前的4万亿美元扩大至2022年初的9万亿美元。同时,美国财政部一年内推出了5万亿美元的财政援助,为家庭、企业、州和地方政府提供资金支持。此次量化宽松为美国家庭部门累积了超过2万亿美元的超额储蓄,导致美国M2增速快速大幅上行。

图:美国M2增长 来源:tradingeconomics

市场流动性的紧张或宽松可以影响市场的稳定性和资产价格的波动。美国财政部账户余额(Treasury General Account,简称TGA)是由美国财政部管理的一个账户,用于存放政府的现金收入和支付联邦支出的资金。TGA的增减对市场流动性有重要影响,特别是在经济政策调整和财政活动变化时。

当TGA余额增加时,意味着政府收入超过了支出,导致账户余额增加。这样的情况将从市场中吸收流动性,因为政府将资金存入TGA而不是将其投入到市场。因此,TGA增加会减少市场上的可用现金量,导致市场流动性较为紧张。

相反,当TGA余额减少时,意味着政府支出超过了收入,导致账户余额减少。政府需要从TGA中取出资金来满足其支出需求。这样的情况将向市场注入流动性,因为政府将资金从TGA中取出,增加了市场上的可用现金量,导致市场流动性较为宽松。

图:美国-财政部账户余额TGA 来源:MarcoMicro

在2022年3月本轮加息周期开启后,财政部TGA账户不断下降,向市场注入流动性,与美联储想要达到收水的效果背道而驰。因此,我们判断,美联储的货币政策在财政政策面前,被抵消了一部分影响,流动性回收效果大打折扣。

加息的效果具有滞后性,防衰退需要更多审慎政策

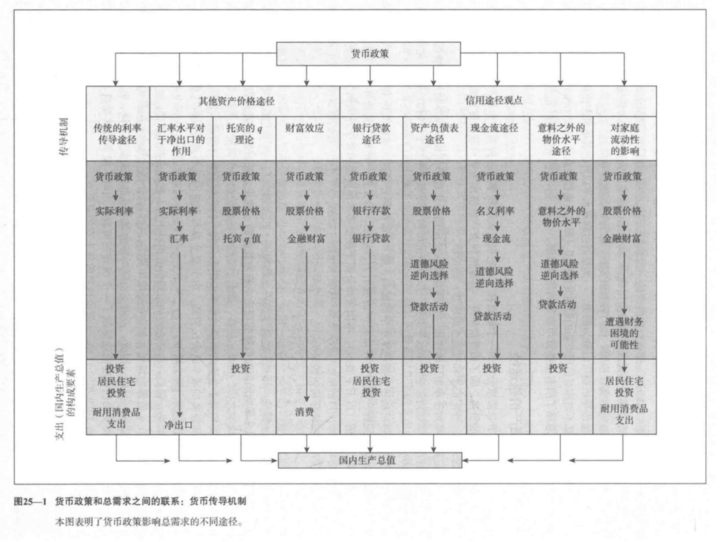

货币政策要实现对经济体的调节作用,存在非常复杂的传导机制,也因此货币政策真正传导到经济体各个方面需要时间。高利率对企业利润、消费者信心、资产价格、投资行为、进出口都会造成影响,因此,当前经济繁荣的数据不代表未来不会受到影响。

图:货币政策传导机制 来源:货币金融学

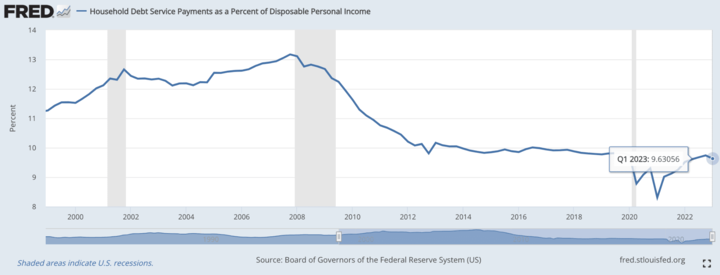

利率上升提高了抵押贷款、融资和其他金融交易的成本,影响消费者支付信用卡和其他形式债务的利率。今年第一季度,美国家庭债务总额超过17万亿美元,创历史新高。借贷利率攀升,导致借贷需要支付的利息攀升,家庭债务还本付息占个人可支配收入的百分比持续攀升。

图:家庭债务还本付息占个人可支配收入的百分比 来源: FRED

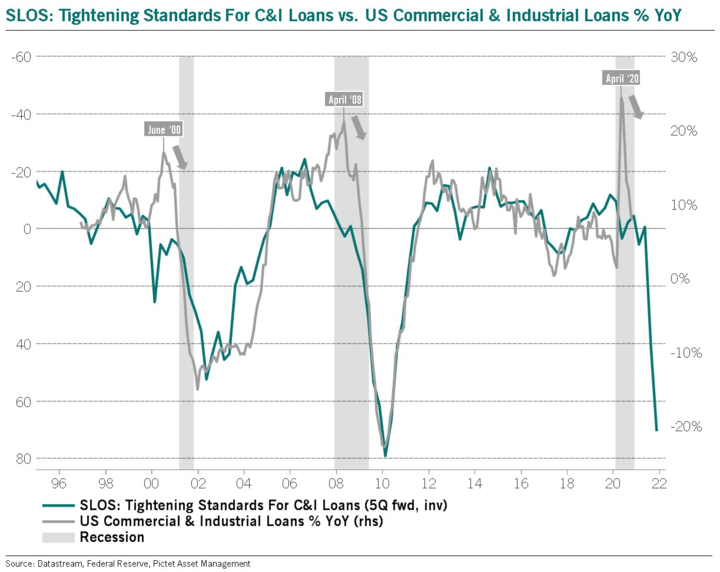

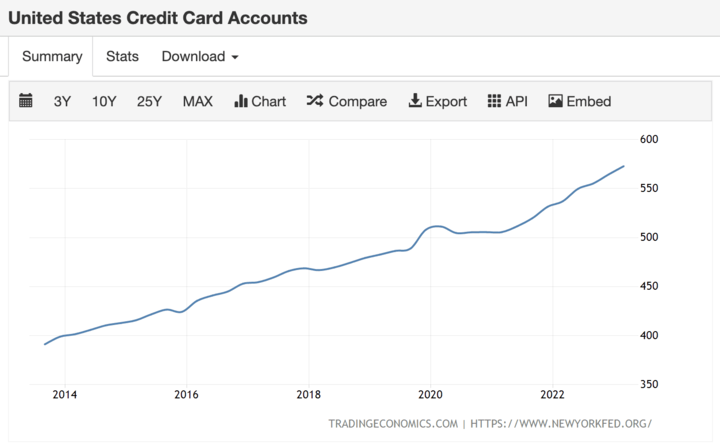

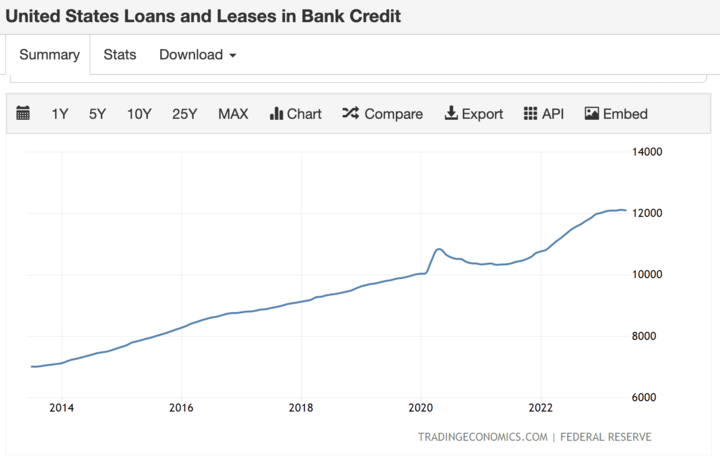

由于高利率,银行商业和工业信贷紧缩,但在这种紧缩情况下,信用卡账户却持续攀升,且银行借贷和租赁业务也在增长,但美国私人存款率仍处于低位,推测靠借贷度日的比例在增长,家庭和企业的金融脆弱性在提升。

图:商业和工业信贷紧缩程度与借贷年率,灰色为衰退时期 来源:Twitter@BittelJulien

图:美国信用卡账户增长 来源:tradingeconomics

图:美国银行借贷和租赁业务增长 来源:tradingeconomics

图:美国私人存款率 来源:tradingeconomics

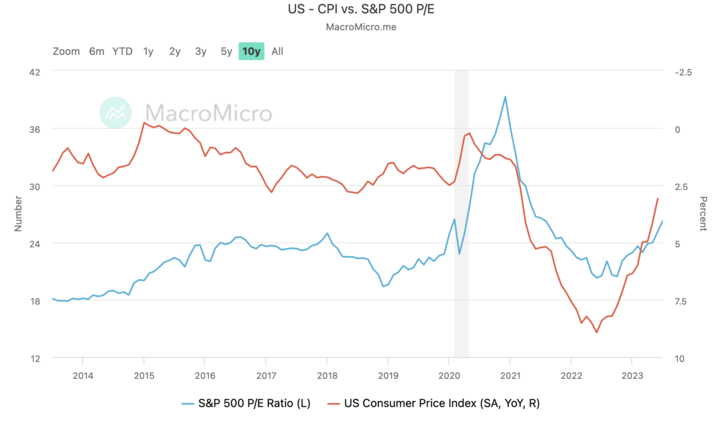

市盈率反映了当前市场的估值(即有多少资金)和企业营收(这是市场的基本面)。 通胀上升,货币政策紧缩,从而导致企业利润下降。 市场可能会被降级,市盈率可能会下降。

从历史上看,如图表所示,通胀见顶会引领市场回调的底部,而紧缩政策结束后市场信心恢复,也会带动市场向上。所以,接下来通胀走势仍然十分重要,加速下降的通胀可能并不一定带来好结果。

图:美国CPI vs 标普500 P/E 来源:MarcoMicro

牛市起点还是结构性熊市?

牛市和熊市是商业周期的自然规律,一定程度上也是一种货币现象。牛市经济复苏、市场需求增加,经济活动强势增长时,产能受限就会导致通胀上升,进而又带来紧缩的货币政策,拉高资本成本,进而使未来增长预期暗淡,股价向下调整以适应预期,于是进入熊市周期,如此反复。利率上升往往会引发熊市,通常需要一段时间的降息才能扭转上述过程。熊市的成因、形式、规模、表现也差异巨大。

周期性熊市较为常见,以利率上升、经济衰退及利润预期下降为特点,是典型的经济周期引起的金融周期。对比本轮加息经济和金融市场的表现,利率的上升暂时并未造成经济衰退和股价下跌,或许我们将要或正在经历的是另一种熊市,结构性熊市。由于结构性失衡和金融泡沫的解除而引发的熊市,随之而来的往往是价格冲击,如通货紧缩。这是程度更深、持续时间更久的熊市。

周期性熊市的复苏来自利率下降,宽松的货币政策是重启增长和推高股价的前提,低利率是企业恢复业务增长和增加运营杠杆的动力。而结构性熊市比周期性熊市程度更深、更剧烈、波动性更高。

结构性熊市的诱因是经济的重大失衡,其根源往往是新科技周期和资本成本下降的结合,伴随着利率上升或信贷环境收紧造成金融泡沫破裂和严重的高估值,还表现为企业、私人部门债务大幅增加,储蓄和投资失衡,使得经济冲击的倾向性上升。正如前文分析,这些现象正在上演。而消除这种失衡需要很长时间,现金流需要被用来重建资产负债表,储蓄率需要随之上升,也因此结构性熊市往往比周期性熊市持续时间更长。

在许多结构性熊市开始之前利率和通胀往往很低,这也是导致投资热和股价高企的原因。正因为在结构性熊市中利率上升往往不会引发股价下跌,利率下降通常也不一定能解决问题。考虑到熊市发展之前货币的价格已经很低,所以经济复苏更多的取决于货币的可获得性和需求量,而不是货币价格,且需要解除产能过剩,未来资本回报率上升到足以刺激投资的水平,结构性熊市才会结束。

货币政策是一种钝器,利率的变化会影响整个经济,而不能以一组狭窄的市场或几个过热的行业为目标。货币政策与监管和宏观审慎一同作用才是应对金融稳定风险的有效工具。同时,我们要关注加息的副作用和延迟性影响,时刻关注通胀、劳动力市场、债务市场等经济指标的变化,布局大周期的拐点。

*免責聲明:本文內容僅供學習,不代表VSTAR官方立場,也不能作為投資建議。