一、簡介

石油交易和差價合約(CFD)簡要概述

石油交易在全球金融市場中發揮著至關重要的作用,促進了這種珍貴商品在各種平台上的交易。差價合約(CFD)已成為一種流行的石油交易金融工具,允許投資者在不擁有實物資產的情況下推測石油價格走勢。在這個批判性的解釋中,我們將深入研究石油交易和差價合約,強調它們在全球金融格局中的重要性。

資料來源:Capital.com

石油交易涉及在全球各種商品交易所買賣原油及其精煉產品,例如汽油和柴油。這是一個受地緣政治因素、供需動態、經濟指標和投機活動影響的複雜市場。交易者可以通過不同的工具參與石油交易,包括期貨合約、期權和差價合約。

差價合約尤其因其靈活性和可訪問性而受到歡迎。差價合約是買方和賣方之間的衍生品合約,買方在不擁有實物資產的情況下推測標的資產(在本例中為石油)的價格變動。相反,他們根據差價合約的開盤價和收盤價之間的差異獲利或遭受損失。這使得交易者能夠利用油價上漲和下跌的機會,使其成為對沖或尋求投機機會的寶貴工具。

石油交易在全球金融市場的重要性

石油交易在全球金融市場中的重要性怎麼強調都不為過。石油是一種重要的商品,是主要能源和眾多行業的基本投入。石油價格波動可能對全球經濟、貨幣和金融市場產生深遠影響。因此,石油交易在塑造全球經濟趨勢和投資者情緒方面發揮著重要作用。

資料來源:geoenergetics.com

此外,石油交易對全球金融市場和投資者俱有更廣泛的影響。石油價格變動會影響通貨膨脹率、利率和整體市場情緒。例如,油價大幅上漲可能導致企業生產成本上升,從而產生通脹壓力。央行可能會通過調整利率來應對,這可能會對貨幣價值、股票市場和債券收益率產生連鎖反應。

石油價格和金融市場的相互關聯性在地緣政治緊張或供應中斷時期得到了體現。主要產油地區的政治衝突或自然災害,例如中東或影響墨西哥灣的颶風,可能會導致供應中斷。這些事件通常會導致價格突然飆升,不僅影響石油市場,還會波及全球金融市場。投資者密切關注此類事態發展,並相應調整其投資組合和交易策略。

近年來,差價合約的興起進一步放大了石油交易在金融市場中的重要性。差價合約為零售交易者和機構投資者提供了進入石油市場的便捷方式,使他們能夠利用價格變動而無需大量資金或與實物所有權相關的複雜物流。這種參與的增加帶來了更大的流動性,並有助於石油市場的價格發現。

二、石油差價合約類型

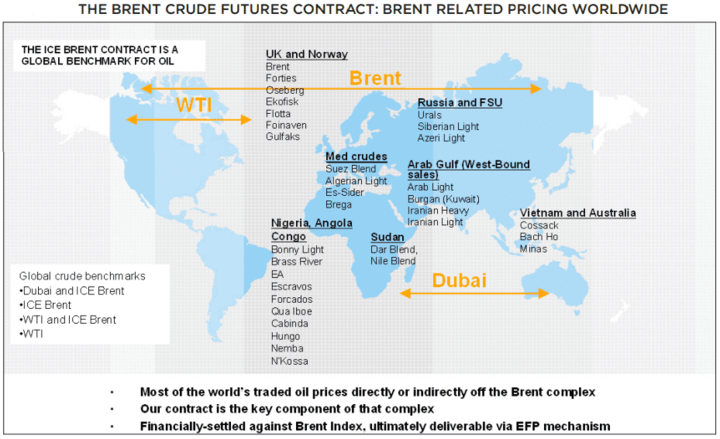

就石油差價合約而言,有兩種最常見且交易最廣泛的類型:西德克薩斯中質原油(WTI)和布倫特原油。了解這兩個石油基準的產量、質量和市場因素對於理解它們在全球石油市場中的重要性至關重要。

兩種最常見的石油差價合約說明:WTI和布倫特

WTI是一種從美國德克薩斯州西部二疊紀盆地及周邊地區開采的原油。它被歸類為輕質低硫原油,這意味著它具有相對較低的密度和硫含量。WTI的開采和生產工藝技術先進,可實現經濟高效的運營。因此,WTI通常被視為北美原油定價的基準。

另一方面,布倫特原油來自北海油田,主要位於英國和挪威之間。它也是一種輕質低硫原油,但其成分和質量與WTI略有不同。布倫特原油的硫含量略高,密度也比WTI更高。從歷史上看,布倫特原油一直是歐洲、非洲和中東生產的石油的定價基準。

資料來源:theice.com

WTI和布倫特原油產量、質量和市場因素比較

西德克薩斯中質原油(WTI)和布倫特原油(Brent)的生產動態決定了它們在全球石油市場中的重要性。美國是全球最大的石油生產國之一,WTI佔其國內產量的很大一部分。頁岩革命和水力壓裂技術的進步提高了美國石油產量,導致人們越來越依賴WTI作為定價參考。美國作為主要石油生產國的增長挑戰了傳統石油出口國的主導地位。

另一方面,布倫特原油反映了歐洲、非洲和中東地區的生產和供應趨勢。英國、挪威、尼日利亞和沙特阿拉伯等幾個重要的石油生產國都為布倫特原油市場做出了貢獻。這使得布倫特原油成為這些地區石油定價的重要基準,並成為國際石油貿易的參考。

市場因素也影響了WTI和布倫特原油的重要性。與這些基準相關的流動性和交易量巨大,對市場參與者俱有吸引力。WTI和布倫特原油期貨合約在紐約商品交易所(NYMEX)和洲際交易所(ICE)等主要商品交易所交易活躍。

WTI和布倫特原油在全球石油市場中的重要性

WTI和布倫特原油的重要性超出了其區域影響力。它們充當全球基準,影響其他原油品種的定價。其他等級石油的價格通常與WTI或布倫特原油不同,反映了與每個等級相關的質量和運輸成本。定價差異(稱為價差)為交易者提供了從WTI、布倫特和其他原油等級之間的相對價值差異中獲利的機會。

如果WTI原油價格因供應中斷或地緣政治事件而大幅上漲,可能會影響全球其他原油等級的價格。同樣,布倫特原油價格的變化可能會對世界各地原油運輸和精煉石油產品的定價決策產生連鎖反應。

三、西德克薩斯中質原油(WTI)

WTI CFD的定義和解釋

WTI差價合約或西德克薩斯中質原油差價合約是一種衍生金融工具,允許交易者在不擁有實物資產的情況下推測西德克薩斯中質原油(WTI)原油的價格走勢。WTI差價合約基於WTI原油的價格,WTI原油是一種從美國德克薩斯州西部二疊紀盆地及周邊地區開采的輕質低硫原油。這些差價合約使交易者能夠分別通過多頭或空頭頭寸從WTI價格上漲和下跌中獲利。

WTI的歷史背景及意義

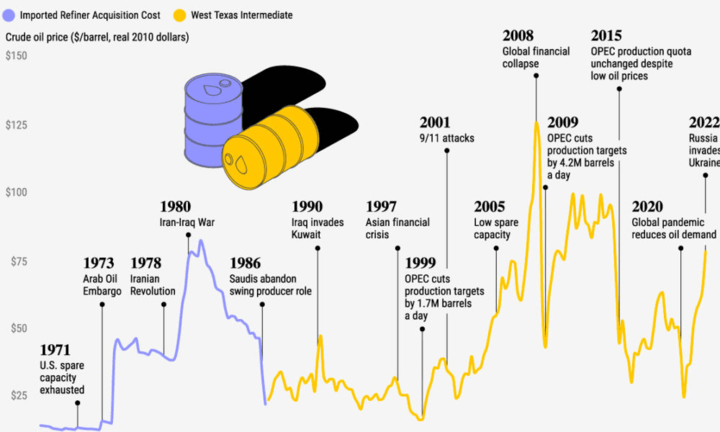

WTI原油有著豐富的歷史背景,在全球石油市場中具有重要的重要性。WTI定價基准出現於20世紀80年代初,當時紐約商品交易所(NYMEX)推出了基於美國生產的石油的原油期貨合約。WTI成為北美原油定價的主要參考。

WTI的重要性在於它代表了美國石油產量,近年來美國石油產量大幅增長。頁岩革命和水力壓裂技術的進步推動美國成為世界上最大的石油生產國之一。因此,WTI作為國內原油定價和交易的基準而受到重視。

WTI市場趨勢和價格走勢分析

WTI市場的短期行情走勢受到供需失衡、地緣政治事件、經濟指標和技術分析等因素的影響。交易者經常使用技術工具和圖表模式來識別短期價格走勢和潛在的交易機會。

波動性在短期市場中起著重要作用,因為它反映了價格波動的程度。高波動性為交易者帶來機遇和風險。如果預測正確,它可能會帶來更高的利潤,但也會增加價格突然波動和潛在損失的可能性。交易者可以利用平均真實波動幅度(ATR)或布林線等波動性指標來評估短期市場波動性並相應調整交易策略。

資料來源:tradingview.com

WTI市場的長期市場趨勢受到宏觀經濟因素、全球能源需求、生產水平、技術進步和環境法規的影響。了解這些因素對於評估WTI價格的長期前景至關重要。

WTI市場的長期價格走勢通常由基本面因素驅動。例如,全球能源消費模式的轉變、新興市場的增長、主要產油國石油產量的變化以及向可再生能源的轉變可能在較長時期內對WTI價格產生重大影響。

長期市場的波動性可能會因供需動態的穩定性、地緣政治發展和監管變化而變化。一般來說,長期波動性往往低於短期波動性,因為它反映了市場在較長時期內的整體穩定性和趨勢。

影響WTI價格的因素,包括庫存水平、供需、地緣政治事件和OPEC決策

WTI市場呈現出受一系列因素影響的各種趨勢和價格變動。這些趨勢和變動反映了供需動態、庫存水平、地緣政治事件、歐佩克決策和其他市場影響。

供需動態在影響WTI價格方面發揮著至關重要的作用。在經濟增長和工業活動的推動下,全球需求的增加往往會推高價格。相反,需求衝擊或經濟放緩可能導致價格下跌。地緣政治緊張局勢、衝突、自然災害或主要產油地區的生產問題造成的供應中斷也會對WTI價格產生重大影響。

WTI價格還受到庫存水平的影響。高庫存可能表明供應過剩,從而對價格造成下行壓力。相反,低庫存可能預示著市場緊張,導致價格上漲。庫存數據,例如美國能源信息署(EIA)發布的每周原油庫存報告,受到市場參與者的密切監控,以評估供需失衡並預測價格走勢。

地緣政治事件對WTI價格產生深遠影響。政治不穩定、衝突或針對主要石油生產國的製裁可能會擾亂供應並導致價格波動。例如,中東的緊張局勢或利比亞或委內瑞拉等國家的生產中斷歷來導致價格大幅上漲。另一方面,緩解擔憂或提高生產能力的地緣政治發展可以緩解價格壓力。

OPEC的決定也會影響WTI價格。石油輸出國組織(OPEC)及其盟友(統稱為OPEC+)有能力通過生產協議和產量調整影響全球石油供應。歐佩克增加或減少生產配額的決定可能會影響WTI價格,因為它們影響全球供應水平和市場預期。

資料來源:visualcapitalist.com

例如,2020年,OPEC+實施了大幅減產,以應對COVID-19大流行對石油需求的影響。這些減產有助於穩定油價並支持市場復甦。相反,歐佩克+增加產量的決定可能會導致供應過剩和潛在價格下跌的擔憂。

四、布倫特原油

布倫特差價合約的定義和解釋

布倫特原油差價合約(CFD)是衍生金融工具,允許交易者在不擁有實物資產的情況下推測布倫特原油的價格走勢。布倫特原油是一種從北海油田開采的輕質低硫原油,主要位於英國和挪威之間。布倫特差價合約使交易者能夠通過多頭或空頭頭寸從布倫特原油價格波動中獲利。

資料來源:eia.gov/wikimedia.org

布倫特原油的歷史背景及意義

布倫特原油的歷史背景可以追溯到幾十年前。它作為歐洲、非洲和中東生產的石油的定價基準而受到重視。最初,“布倫特”一詞指的是北海的一個特定油田。然而,隨著時間的推移,它成為更廣泛地區原油定價和交易的代名詞。

布倫特原油的重要性在於它代表了歐洲、非洲和中東地區的生產和供應趨勢。英國、挪威、尼日利亞和沙特阿拉伯等主要產油國為布倫特原油市場做出了貢獻。作為廣泛認可的定價基準,布倫特原油在塑造全球石油市場動態方面發揮著至關重要的作用。

布倫特原油市場趨勢和價格走勢分析

與WTI類似,波動性在短期市場中起著重要作用,代表了特定時期內布倫特原油價格波動的幅度。短期內的高波動性使交易者可以利用價格波動獲利,但也增加了突然發生重大損失的可能性。而布倫特市場的長期市場趨勢則受到全球供需動態、宏觀經濟狀況、地緣政治發展和能源政策等基本因素的影響。布倫特市場的長期價格走勢往往是由全球能源消費模式的變化、主要產油地區生產水平的變化、監管變化和市場情緒驅動的。

影響布倫特原油價格的因素,包括全球供需、地緣政治事件、生產中斷和經濟趨勢

全球供需動態在決定布倫特原油價格方面發揮著重要作用。中國和印度等新興經濟體的需求增加可能導致價格上漲,而需求衝擊或經濟衰退可能導致價格下跌。此外,主要產油國產量水平的變化可能會影響全球供需平衡,進而影響布倫特原油價格。

地緣政治事件對布倫特原油價格影響較大。針對主要產油地區的政治緊張局勢、衝突或製裁可能會擾亂供應並造成價格波動。例如,中東的政治動盪,如伊拉克衝突或伊朗與美國之間的地緣政治緊張局勢,歷來導致布倫特市場價格飆升。

主要產油地區的生產中斷也影響布倫特原油價格。自然災害、技術問題或罷工可能會擾亂石油開采和供應。例如,墨西哥灣的颶風可能導致生產停頓、供應減少,並可能導致布倫特市場價格上漲。

經濟趨勢和指標在影響布倫特原油價格方面發揮著重要作用。全球經濟增長、通貨膨脹率或貨幣匯率的變化可能會影響石油需求和定價。例如,全球經濟活動放緩可能會抑製石油需求,從而對布倫特原油價格造成下行壓力。相反,強勁的經濟增長可以推動石油需求並支撐更高的價格。

此外,市場情緒和投資者行為也會影響布倫特原油價格走勢。投機活動、投資者情緒和金融市場趨勢可能會放大布倫特市場的價格波動。交易者和投資者密切關注經濟指標、地緣政治發展和市場情緒,以預測價格走勢並做出明智的交易決策。

五、其他類油品

市場上交易的其他類型石油的簡要說明,例如迪拜原油、阿曼原油和邦尼輕質原油

除了西德克薩斯中質原油(WTI)和布倫特原油之外,市場上還有其他幾種類型的石油進行交易。其中包括迪拜原油、阿曼原油和邦尼輕質原油。這些石油品種在產量、質量和市場因素方面都有獨特的特點。

迪拜原油是一種中酸原油,產於阿拉伯聯合酋長國(UAE)。它是中東石油定價的基準,也經常被用作亞太地區原油運輸的參考。迪拜原油的特點是硫含量相對較高、密度中等。迪拜原油的生產和出口受到歐佩克生產配額、地緣政治緊張局勢以及亞洲國家需求等因素的影響。

阿曼原油,顧名思義,產於阿拉伯半島國家阿曼。它也是一種中酸原油,類似於迪拜原油。阿曼原油主要出口到亞洲市場,並作為該地區原油運輸的定價基準。阿曼原油的生產和定價受到歐佩克決定、中東生產水平以及亞洲煉油廠需求等因素的影響。

邦尼輕質原油是一種輕質低硫原油,產自非洲主要產油國尼日利亞。它以其低硫含量和高API比重而聞名,這使其成為世界各地煉油廠理想的原油品種。邦尼輕質原油在國際市場上交易,其定價通常與布倫特原油不同。尼日利亞地緣政治事件、生產中斷以及全球對輕質低硫原油的需求等因素影響著邦尼輕質原油的定價和交易。

其他類型石油與WTI和布倫特在產量、質量和市場因素方面的比較

資料來源:eia.gov

將這些其他類型的石油與WTI和布倫特原油進行比較時,可以發現在產量、質量和市場因素方面存在顯著差異。WTI和布倫特原油都是輕質低硫原油,而迪拜原油、阿曼原油和邦尼輕質原油的硫含量和API比重可能不同。

從產量來看,WTI主要產自美國,特別是二疊紀盆地及周邊地區。布倫特原油產於北海,主要在英國和挪威之間。迪拜原油產於阿聯酋,阿曼原油產於阿曼,邦尼輕質原油產於尼日利亞。這些地區的生產動態、地緣政治因素和基礎設施投資各不相同,影響著每種石油品種的供應和定價。

從質量角度來看,WTI和布倫特原油以其相對較低的硫含量和較輕的密度而聞名,使其適合煉製成各種石油產品。迪拜原油、阿曼原油和邦尼輕質原油可能具有較高的硫含量和不同的密度特徵,這可能需要在煉油廠進行額外的加工。

市場因素也在區分這些石油品種方面發揮著作用。WTI和布倫特原油是廣泛認可的全球基準,可作為其他原油等級定價的參考。他們在主要商品交易所建立了期貨合約和高交易量。迪拜原油、阿曼原油和邦尼輕質原油雖然交易也活躍,但與WTI和布倫特原油相比,具有不同的市場動態和定價差異。區域供需、各自產區特有的地緣政治事件以及流向不同市場的出口等因素都會影響這些石油品種的定價和交易。

使用VSTAR交易石油差價合約

VSTAR提供了交易石油差價合約(CFD)和參與全球商品交易的機會。憑藉其機構交易經驗和平台,交易者有可能從全球大宗商品價格的波動中獲利。

通過VSTAR交易石油差價合約的優勢之一是它們提供靈活的槓桿。交易者可以獲得高達1:200槓桿的商品差價合約,從而獲得更大的價格變動風險和潛在利潤。

VSTAR提供的另一個好處是能夠同時持有多頭和空頭頭寸。交易者可以利用市場上漲和下跌的機會,確保他們不會錯過從油價波動中獲利的機會。

VSTAR還提供微型和迷你手數,即使初始資金較低,也可以輕鬆進行商品交易。這使得交易者能夠以較小的投資參與市場並相應地管理風險。

商品交易可以作為抵禦通貨膨脹的手段。由於商品價格在通貨膨脹時期往往會上漲,交易者可以通過推測各種商品的價格變化來利用市場走勢。

地緣政治緊張局勢經常影響大宗商品市場。VSTAR提供了在動蕩的地緣政治條件下利用上升趨勢和下降趨勢市場從交易中獲利的機會。這種靈活性使交易者能夠根據不斷變化的全球事件調整策略,並有可能最大化回報。

六、結論

論文中討論的要點的摘要

在本文中,我們探討了石油交易和差價合約(CFD)的各個方面。我們討論了石油交易在全球金融市場中的重要性,強調了它如何作為影響經濟和全球各個行業的重要商品。

然後我們深入研究了兩種最常見的石油差價合約類型:WTI和布倫特。我們概述了這些基準,分析了它們的生產、質量和市場因素。了解WTI和布倫特原油之間的區別對於交易者來說至關重要,因為這使他們能夠駕馭石油市場,並根據影響每個基準的特定因素做出明智的交易決策。

此外,我們研究了WTI的歷史背景和意義,分析了其市場趨勢和價格走勢。我們探討了影響WTI價格的因素,包括庫存水平、供需動態、地緣政治事件以及OPEC的決策。這些見解使交易者能夠全面了解影響WTI價格的因素,使他們能夠預測市場趨勢並製定有效的交易策略。

接下來是布倫特原油,我們討論了它的定義、歷史背景和市場意義。我們分析了布倫特原油的市場趨勢和價格走勢,強調了全球供需、地緣政治事件、生產中斷和經濟趨勢等因素的重要性。掌握這些因素的交易者在駕馭布倫特原油市場和利用價格波動方面獲得競爭優勢。

此外,我們還簡要介紹了市場上交易的其他類型的石油,例如迪拜原油、阿曼原油和邦尼輕質原油。這些品種有自己的產量、質量和市場因素,使其有別於WTI和布倫特原油。了解這些石油類型的特徵可以增強交易者的知識並擴大他們在全球石油市場的機會。

資料來源:visualcapitalist.com(石油市場規模)

了解不同類型的石油差價合約及其市場因素對於成功交易的重要性

總之,了解不同類型的石油差價合約及其相關市場因素對於成功交易至關重要。交易者需要隨時了解每種石油類型的產量水平、質量特徵、供需動態、地緣政治事件以及其他特定因素。這些知識使交易者能夠做出明智的決策、有效管理風險並利用市場機會。

石油差價合約交易是一項複雜且動態的工作,需要持續監控、分析和適應。通過緊跟市場趨勢並了解影響石油價格的因素,交易者可以在競爭激烈且利潤豐厚的石油交易世界中取得成功。

*免責聲明:本文內容僅供學習,不代表VSTAR官方立場,也不能作為投資建議。