一、簡介

A.USD/JPY貨幣對概述

USD/JPY貨幣對代表美元(USD)和日圓(JPY)之間的匯率。它是外匯(forex)市場上交易最活躍的貨幣對之一,通常被稱為“Gopher”或“Ninja”對。

B.基本面分析的重要性

基本面分析在理解推動貨幣走勢的因素方面發揮著至關重要的作用。它涉及審查可能影響一國貨幣價值的經濟、政治和社會因素。通過分析這些因素,交易者可以就是否買入或賣出特定貨幣做出明智的決定。

資料來源:zawya.com

C.美元和日圓簡要說明

美元是世界主要儲備貨幣,廣泛應用於國際貿易和金融。它由美聯儲發行,受到各種經濟指標的影響,如GDP增長、通貨膨脹、利率和就業數據。在全球不確定時期,美元被視為避險貨幣。

另一方面,日圓是日本的貨幣,由日本銀行發行。日本以其出口導向型經濟而聞名,日圓受到日本GDP增長、貿易平衡、貨幣政策決策以及該地區地緣政治事件等因素的影響。由於日本經濟穩定和低通脹,日圓也被認為是一種避險貨幣。

二、宏觀經濟概況:美國

A.經濟指標回顧

1.GDP和失業率

國內生產總值(GDP)是衡量一個國家內生產的所有商品和服務價值的重要經濟指標。GDP較高表明經濟增長,這可以使貨幣走強。例如,2023年第一季度,美國實際GDP增長2.0%,意味著出口和消費者支出上調。GDP的正增長推動了美元兌日圓的走強。

資料來源:bea.gov

失業率是經濟健康狀況的另一個重要指標。低失業率表明勞動力市場和消費者支出強勁。2023年6月,美國失業率降至3.6%,達到疫情前水平。失業率下降有助於增強消費者信心和經濟穩定,進一步支撐美元走強。

資料來源:bls.gov

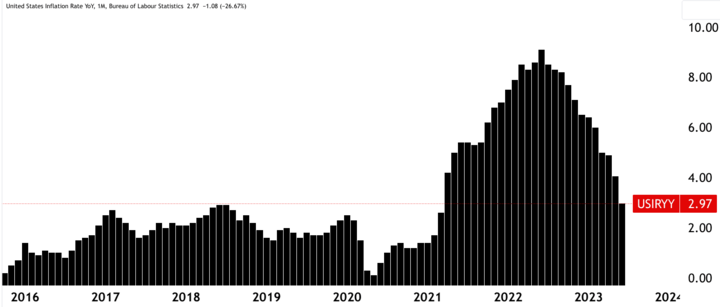

2.通貨膨脹率

通貨膨脹是指商品和服務價格總體水平上漲、削弱購買力的速度。中央銀行在製定貨幣政策決策時密切監控通貨膨脹率。在美國,美聯儲的通脹目標是2%左右。

如果通脹超過目標,美聯儲可能會通過加息來採取更強硬的立場,這可能會增強美元。相反,如果通脹持續低於目標,美聯儲可能會採取更加寬鬆的貨幣政策,從而可能削弱美元。

截至2023年6月,當前通脹率為2.97%,迫使美聯儲維持較高利率。

資料來源:tradingview.com

3.企業和消費者信心

企業和消費者信心衡量企業和消費者對經濟未來的情緒和期望。高信心水平表明樂觀以及消費和投資的意願,這可以推動經濟增長。在美國,常用的指標有世界大型企業聯合會消費者信心指數和供應管理協會的製造業採購經理指數(PMI)。

美國積極的商業和消費者信心可以吸引尋求更高回報的外國投資者,從而導緻美元走強。如果ISM製造業PMI顯示製造業擴張,則表明經濟實力強勁,並有助於美元兌日圓升值。

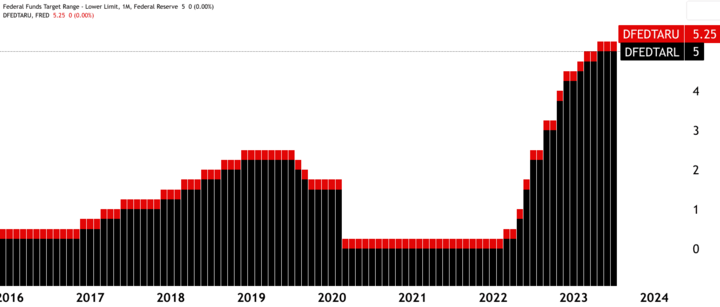

B.貨幣政策

1.美聯儲的貨幣政策

美聯儲通過其貨幣政策決策在塑造美元價值方面發揮著至關重要的作用。聯邦公開市場委員會(FOMC)確定聯邦基金利率的目標範圍,這會影響美國的短期利率。聯邦基金利率的變化可能會影響USD/JPY匯率。

如果美聯儲通過加息採取鷹派立場,可以吸引尋求更高回報的外國投資者,導緻美元相對日圓走強。相反,如果美聯儲通過降低利率來採取更加寬鬆的貨幣政策,則可能會削弱美元。截至2023年6月,聯邦基金利率處於較高水平,即5.00%–5.25%。

資料來源:tradingview.com

2.利率預期

市場對未來利率變化的預期可能會顯著影響貨幣匯率。央行經常提供前瞻性指引,表明其未來的政策方向。如果市場參與者預期美國利率上升,可能會導緻美元升值。

如果美聯儲因經濟增長強勁和通脹上升而暗示短期內加息,可能會導緻美元需求增加,從而導緻美元兌日圓走強。

C.政治氣候

1.政府經濟政策

政府政策和舉措可能對一個國家的經濟及其貨幣產生重大影響。例如,稅收改革、基礎設施支出和放鬆管制等財政政策可以刺激經濟增長並強化美元。相反,阻礙經濟增長或加劇地緣政治緊張局勢的政策可能會削弱貨幣。

2.當前的美國和國際貿易政策

貿易政策,包括關稅和貿易協定,可以影響貨幣匯率。美國和日本有著重要的貿易關係,兩國之間貿易政策的任何變化都會影響USD/JPY匯率。

如果美國對日本進口商品徵收關稅,就會削弱日圓,因為這會減少對日本商品的需求。相反,如果美國和日本達成促進經濟合作的貿易協定,則可以升值日圓。

三、宏觀經濟概況:日本

A.經濟指標回顧

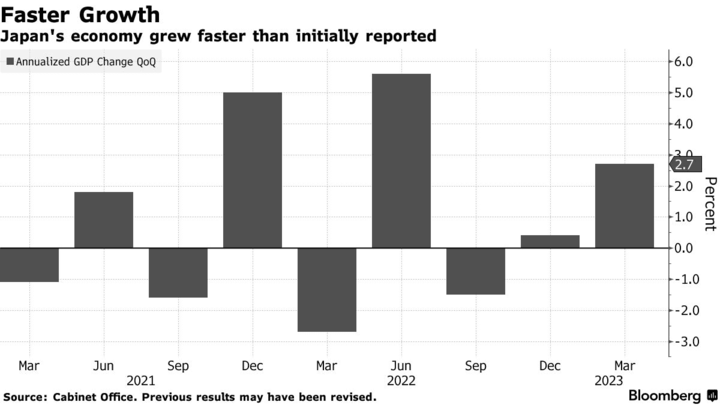

1.GDP和失業率

國內生產總值(GDP)是經濟表現的關鍵指標。日本近年來GDP增長相對溫和。例如,2023年第一季度,由於企業支出增加,日本GDP環比增長率為2.7%。與其他主要經濟體相比,較慢的增長率可能會影響日圓兌美元的價值。

資料來源:bloomberg.com

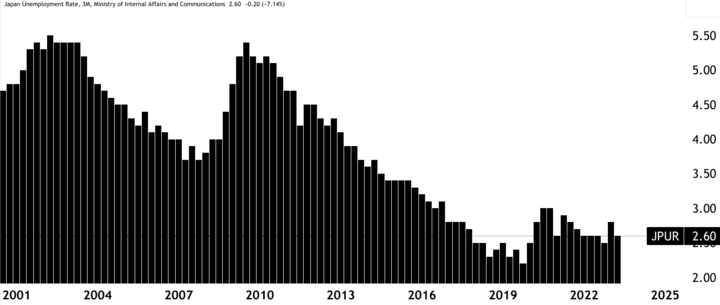

日本的失業率是另一個重要指標。2023年5月,日本失業率為2.6%,處於較低水平。低失業率表明勞動力市場緊張,有助於增加消費者支出和經濟穩定,從而可能增強日圓匯率。

資料來源:tradingview.com

2.通貨膨脹率

日本長期以來一直在與通貨緊縮壓力作鬥爭。日本央行設定2%的通脹目標,以對抗通縮並刺激經濟增長。然而,實現這一目標充滿挑戰。近年來,日本的通貨膨脹率相對較低,在0%至1%之間。

低通脹可能對日圓產生不同的影響。一方面,它可以被視為經濟活動疲軟的跡象,可能導致貨幣貶值。另一方面,尋求穩定的投資者也可以積極看待低通脹,這可以支撐日圓的價值。

2023年5月,日本年通脹率為3.2%,處於較高水平。

資料來源:tradingview.com

3.企業和消費者信心

商業和消費者信心是日本經濟信心和預期的重要指標。日本央行進行的短觀調查衡量日本主要企業的商業信心。此外,消費者信心指數,例如內閣辦公室發布的消費者信心指數,可以深入了解消費者情緒。

積極的商業和消費者信心有助於經濟增長並增強日圓匯率。較高的信心水平表明支出和投資增加,這可以提振經濟並支撐貨幣。

B.貨幣政策

1.日本央行的貨幣政策

日本央行(BoJ)在製定貨幣政策和影響日圓方面發揮著重要作用。日本央行實施了負利率和量化寬鬆等非常規措施,以刺激經濟並對抗通貨緊縮。

日本央行的貨幣政策決定可能會影響日圓的價值。如果日本央行採取寬鬆政策,實施進一步的貨幣刺激,可能會削弱日圓。相反,如果日本央行通過減少刺激或利率正常化來暗示轉向更強硬立場,則可能會升值日圓。

2.利率預期

對日本未來利率變化的預期可能會影響日圓的價值。市場參與者密切關注日本央行的前瞻性指引以及任何潛在利率調整的跡象。

如果市場預期日本將收緊貨幣政策,例如加息,則可能導致日圓升值。相反,如果預期進一步寬鬆或長期維持低利率,則可能會削弱日圓。一般來說,日本的利率徘徊在0%左右。

資料來源:tradingview.com

C.政治氣候

1.政府經濟政策

政府的經濟政策和舉措可能對日本經濟及其貨幣產生重大影響。例如,刺激計劃和結構改革等財政政策可以刺激經濟增長,並有可能升值日圓。相反,阻礙經濟增長或導致債務水平增加的政策可能會削弱貨幣。

2、全球貿易緊張局勢對日圓的影響

日本嚴重依賴出口,全球貿易緊張局勢可能會影響其經濟和日圓。如果美國和中國等主要經濟體之間的貿易爭端不斷升級,可能會造成不確定性,並導致日圓貶值,因為投資者尋求更安全的資產。

另一方面,如果貿易緊張局勢緩解或日本從貿易協定中受益,則可以升值日圓。例如,《全面且先進的跨太平洋夥伴關係協定》(CPTPP)的簽署促進了樂觀情緒的增加和日圓的升值。

四、USD/JPY貨幣對分析

A.相關經濟指標

1.美國和日本經濟的相關性

美國和日本經濟緊密相連,其表現可能對USD/JPY貨幣對產生重大影響。兩國都是全球主要經濟大國,其經濟指標往往反映更廣泛的全球趨勢。

例如,在全球經濟不確定時期,投資者傾向於尋求避險資產,包括日圓。對日圓的需求增加可能導致日圓兌美元升值。相反,當對全球經濟增長持樂觀態度時,投資者可能更願意承擔風險,導致日圓相對美元走弱。

2.GDP增長、通貨膨脹率和利率對貨幣對的影響

國內生產總值(GDP)增長、通貨膨脹率和利率是可以顯著影響USD/JPY貨幣對的關鍵經濟指標。

與日本相比,美國GDP增速較高可能導緻美元兌日圓走強。如果美國經濟強勁增長,而日本經濟相對停滯,投資者可能更願意投資美國,從而導緻美元走強。

通貨膨脹率也在貨幣變動中發揮作用。與日本相比,美國的通脹較高可能導緻美元相對日圓貶值。這是因為較高的通貨膨脹會侵蝕貨幣的購買力並降低其對投資者的吸引力。

美聯儲和日本央行等央行設定的利率也會影響USD/JPY匯率。美國較高的利率可以吸引尋求更高回報的外國投資者,導緻美元兌日圓升值。相反,美國較低的利率可能會削弱美元。

B.支持看漲或看跌立場的因素

1.美聯儲貨幣政策對貨幣對的影響

美聯儲的貨幣政策決策,包括利率變化和量化寬鬆計劃,可能對USD/JPY貨幣對產生重大影響。如果美聯儲采取更加鷹派的立場,通過加息或減少刺激措施,可以吸引尋求更高回報的投資者,導緻美元兌日圓走強。

資料來源:tradingview.com

相反,如果美聯儲通過降低利率或增加刺激措施採取更為鴿派的立場,則可能會削弱美元相對日圓的匯率。市場參與者密切關注美聯儲的聲明和行動,以評估其對貨幣對的影響。

2.日本央行貨幣政策對貨幣對的影響

日本央行的貨幣政策決定也會影響USD/JPY匯率。日本央行實施了包括負利率和量化寬鬆在內的非常規貨幣政策,以刺激經濟並對抗通貨緊縮。

如果日本央行繼續維持寬鬆貨幣政策或暗示進一步寬鬆措施,可能會削弱日圓。另一方面,如果日本央行發出信號轉向更強硬立場或暗示縮減刺激措施,則可能會推高日圓。

3.美國及國際貿易政策對貨幣對的影響

貿易政策,包括關稅和貿易協定,可能對USD/JPY貨幣對產生重大影響。美國和日本都是全球貿易的主要參與者,兩國之間貿易政策的任何變化都會影響貨幣對。

如果美國對日本進口商品徵收關稅,就會削弱日圓,因為這會減少對日本商品的需求。相反,如果美國和日本達成促進經濟合作的貿易協定,則可以升值日圓。

C.貨幣對的潛在風險

1.全球經濟增長突變

全球經濟增長是影響USD/JPY貨幣對的關鍵因素。全球經濟狀況的突然變化,例如主要經濟體放緩或金融危機等意外事件,可能會造成波動並影響貨幣對。

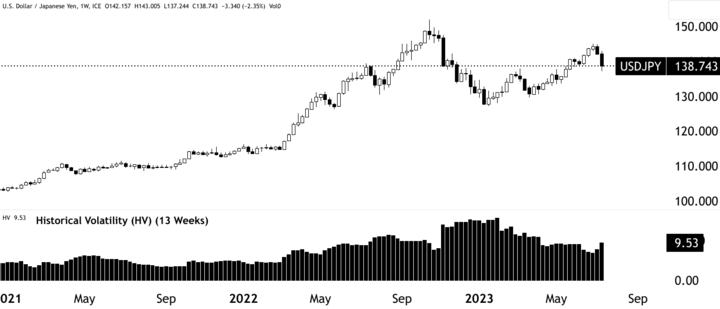

例如,2022-2023年期間,由於宏觀經濟不確定性,投資者尋求美元避險資產,USD/JPY匯率出現大幅波動。同樣,COVID-19大流行的經濟影響導致貨幣對波動加劇。

資料來源:tradingview.com

2.美國或日本貨幣政策的意外變化

美聯儲和日本央行的貨幣政策決定可能會對貨幣對產生不可預見的後果。如果央行做出意外的政策轉變或未能滿足市場預期,可能會導致市場波動並影響USD/JPY匯率。

如果美聯儲比預期更加激進地加息,可能會導緻美元兌日圓走強。相反,如果日本央行意外減少刺激措施,則可以推高日圓。

3、地緣政治風險

地緣政治事件和緊張局勢可能會造成不確定性並影響USD/JPY貨幣對。例如,朝鮮的核計劃和朝鮮半島的緊張局勢歷來導致避險情緒的出現,導致日圓升值。

美國和中國這兩個主要經濟體之間的緊張局勢也會影響USD/JPY匯率。貿易爭端和地緣政治衝突可能會造成不確定性,導致貨幣波動。

五、USD/JPY交易策略

A、技術分析

技術分析是外匯交易中常用的方法,涉及分析歷史價格數據以識別模式、趨勢和潛在交易機會。交易者利用各種工具和指標就USD/JPY貨幣對做出明智的決策。

1.識別趨勢和模式

交易者經常尋找USD/JPY貨幣對的價格走勢趨勢,例如上升趨勢(更高的高點和更高的低點)或下降趨勢(更低的高點和更低的低點)。可以繪製趨勢線來直觀地識別和確認趨勢的方向。突破關鍵水平上方或下方可能表明潛在的交易機會。

資料來源:tradingview.com

此外,交易者使用圖表模式,例如三角形、頭肩形或雙頂和雙底,來識別潛在的趨勢反轉或持續模式。這些模式可以為交易提供進入和退出點。

2.移動平均線和斐波那契回撤等指標的使用

指標是應用於價格數據的數學計算,可提供對市場趨勢和潛在轉折點的更多見解。交易者通常使用移動平均線等指標來平滑價格波動並幫助識別趨勢方向。

資料來源:tradingview.com

斐波那契回撤是技術分析中使用的另一種工具。它們有助於根據斐波那契數列確定潛在的支撐位和阻力位。交易者使用這些水平來確定交易的進入和退出點。

B、風險管理

風險管理在外匯交易中至關重要,可以防止潛在損失並保護資本。交易者在交易USD/JPY貨幣對時採用各種風險管理技術。

1.設置止損和止盈水平

止損訂單是在價格達到某個預定水平時自動平倉來限制潛在損失的。另一方面,止盈訂單允許交易者在價格達到指定目標時自動平倉來鎖定利潤。

資料來源:tradingview.com

通過設置適當的止損和止盈水平,交易者可以管理風險並保護交易資本。

2、根據風險承受能力確定頭寸規模

交易者評估他們的風險承受能力並確定每筆交易的適當頭寸規模。頭寸規模涉及根據交易者的風險偏好以及入場點與止損水平之間的距離來計算交易手數或單位數量。

考慮到交易者的風險承受能力,適當的頭寸規模可確保潛在損失在可接受的範圍內。

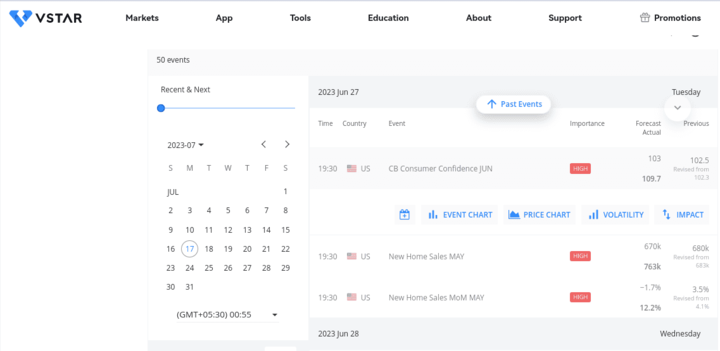

C.新聞交易

新聞交易涉及根據經濟事件、數據發布和新聞公告對貨幣市場的影響進行交易。交易者監控可能影響USD/JPY貨幣對的關鍵事件的經濟日曆和新聞來源。

資料來源:vstar.com(經濟日曆)

1.關注經濟事件和數據發布

重要的經濟事件和數據發布,例如GDP報告、利率決定、就業數據和通脹數據,可能會對貨幣匯率產生重大影響。交易者密切關注這些事件並分析其對USD/JPY貨幣對的潛在影響。

2.根據市場對新聞的反應進行交易

交易者通過分析市場反應並識別潛在的交易機會來對新聞事件做出反應。如果美國公佈積極的就業報告,可能會導緻美元兌日圓走強。交易者可能會根據積極的市場情緒尋找做多USD/JPY貨幣對的切入點。

然而,新聞交易存在風險,包括波動性和不可預測的市場反應。交易者在根據新聞事件進行交易時應謹慎行事並實施適當的風險管理策略。

使用VSTAR交易USD/JPY

通過VSTAR進行USD/JPY交易具有多種優勢。首先,VSTAR提供高達1:200的具有競爭力的槓桿,讓交易者以更少的資金參與更多的交易機會。這種槓桿使交易者能夠放大潛在利潤,但也增加了損失風險。

此外,VSTAR擁有頂級的深度流動性,確保交易者可以隨時快速進入和退出交易。深厚的流動性在外匯交易中至關重要,因為它可以確保市場上有足夠的買家和賣家,減少滑點的可能性並提供更好的定價。

VSTAR還提供0點起的點差,這意味著交易者可以獲得USD/JPY等主要產品最具競爭力的價格。低點差降低了交易成本,讓交易者能夠最大化潛在利潤。

此外,VSTAR強調最佳執行,確保交易者的訂單以最佳可用市場價格成交並在毫秒內執行。這使交易者能夠利用快速變化的市場條件並利用有利的價格變動。

六、結論

A.USD/JPY貨幣對基本面分析回顧

在USD/JPY貨幣對的基本面分析中,討論了幾個關鍵因素。GDP增長、通貨膨脹率和失業率等經濟指標可以洞察美國和日本經濟的健康狀況。美聯儲和日本央行製定的貨幣政策對匯率有重大影響。此外,貿易政策和地緣政治事件也會影響USD/JPY貨幣對。

B.基於分析的看漲或看跌立場概述

根據基本面分析,USD/JPY貨幣對的看漲或看跌立場取決於多種因素。積極的經濟指標、較高的利率和有利的貿易政策可以支持看漲立場。相反,疲軟的經濟指標、較低的利率和貿易緊張局勢可能會導致看跌立場。

C.最終想法

交易USD/JPY貨幣對需要全面了解基本面分析並實施適當的交易策略。交易者應仔細評估經濟指標、央行政策和地緣政治事件,以做出明智的交易決策。

將基本面分析與技術分析技術相結合,例如識別趨勢和使用指標,可以增強交易策略。風險管理對於防止潛在損失至關重要,交易者應在確定適當的頭寸規模的同時設置止損和止盈水平。

但需要注意的是,外匯交易涉及固有風險,交易者應為市場波動和突發事件做好準備。監控經濟日曆和新聞發布對於USD/JPY貨幣對交易至關重要。

*免責聲明:本文內容僅供學習,不代表VSTAR官方立場,也不能作為投資建議。