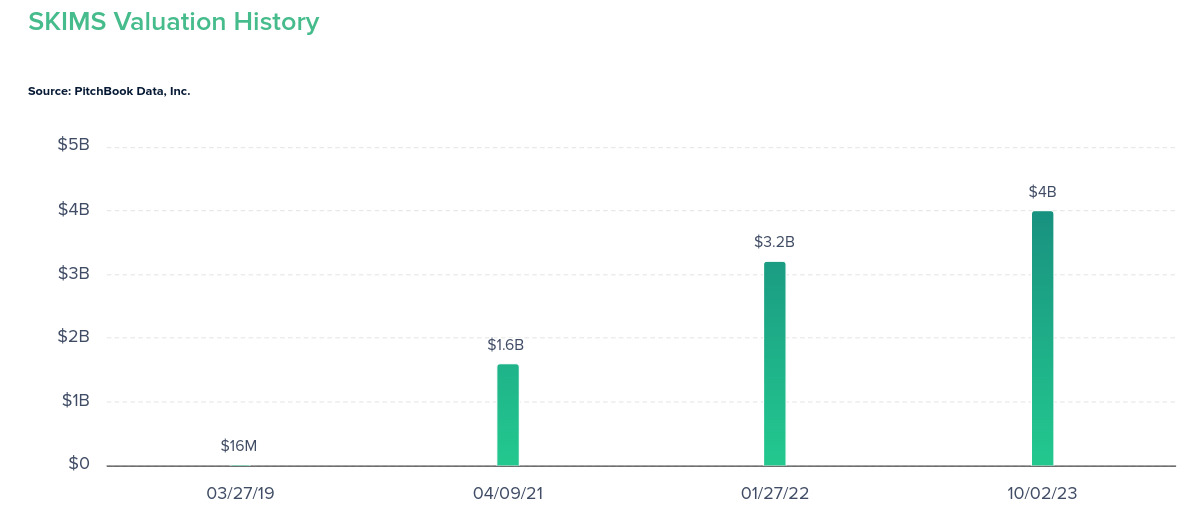

Skims於2023年首次提出IPO計劃,但由於宏觀經濟狀況不確定,推遲至2025年上半年。該公司的快速增長,估值從 2022 年的 32 億美元增至 2023 年的 40 億美元,吸引了投資者的濃厚興趣。 Skims 的吸引力在於其獨特的市場定位,融合了聯合創始人金·卡戴珊 (Kim Kardashian) 的名人影響力以及在塑身衣和家居服領域推出的創新產品。該公司籌集了 2.7 億美元資金來推動擴張,旨在將自己打造成主導服裝品牌,這引發了圍繞其公開發行的猜測。

來源:instyle.com

一.什麼是Skims

Skims 由 Kim Kardashian、Jens Grede 和 Emma Grede 於 2019 年創立,是一家直接面向消費者的服裝公司,專門生產塑身衣、家居服和內衣。 Skims 總部位於洛杉磯,主要通過其電子商務平台運營。其核心產品專注於增強體形,提供包容性尺碼 (XXS-5X) 和多樣化膚色(每件 9+),吸引服務不足的人群。 Skims 的目標客戶是千禧一代和 Z 世代女性,其中 70% 的客戶年齡在 40 歲以下。截至 2023 年,Skims 已將其產品多元化至男裝和泳裝,通過與 Nordstrom 和 Selfridges 的戰略合作擴大其市場份額。

商業模式和核心服務

Skims 的商業模式圍繞在線銷售,通過限量版發售和合作引起轟動。該公司的定價策略將產品定位為優質但平易近人的產品,大多數產品的價格在 30 至 100 美元之間。這種方法加上頻繁的產品發布和合作夥伴關係,極大地激發了消費者的興趣。 Skims 還通過快閃店保持強大的線下影響力,例如 2023 年與 Selfridges 合作,以及 2024 年在喬治城開設的第一家實體店。該公司提供尺寸包容性和膚色多樣性的能力使其能夠利用建立廣泛的客戶群並培養品牌忠誠度。

資料來源:skims.com

誰擁有Skims:所有權和投資者

Kim Kardashian 與 Jens 和 Emma Grede 共同擁有 Skims,利用她的名人地位和龐大的社交媒體粉絲來提高品牌知名度。主要投資者包括 Lone Pine Capital、Thrive Capital、Wellington Management 和 Imaginary Ventures。這是迄今為止規模最大的一輪融資,推動了新市場和產品類別的擴張。總體而言,Skims 在服裝行業的快速崛起源於其創新的產品線、包容性的做法以及強大的名人支持。

二.Skims 財務

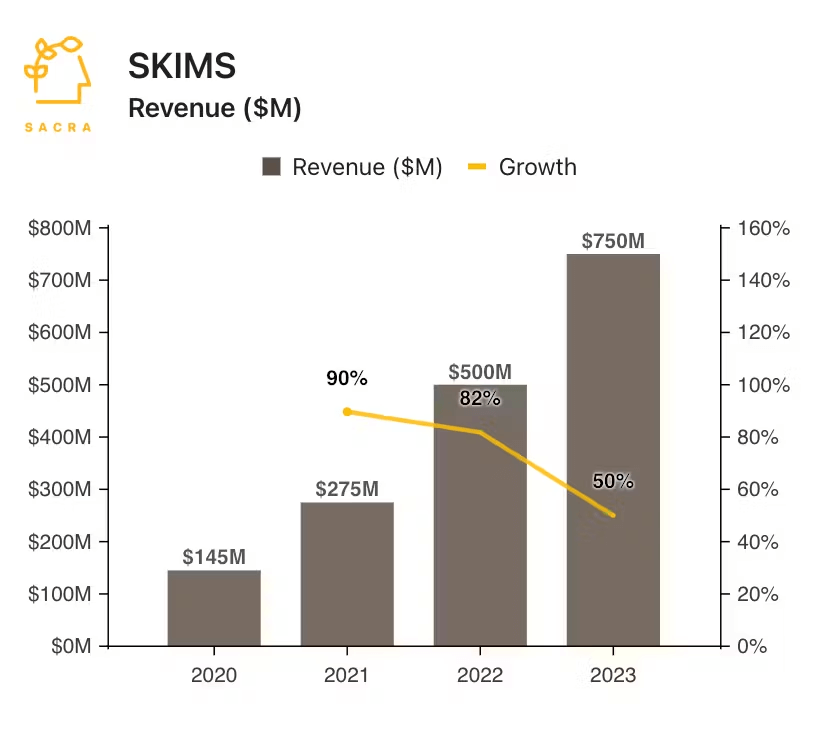

2023 年,Skims 實現了顯著的收入增長,實現了 7.5 億美元的收入,比 2022 年的 5 億美元增長了 50%。這一增長標誌著其 2020 年收入 1.45 億美元的增長了五倍。該公司的快速擴張是由產品多元化推動的,從塑身衣轉向家居服和泳裝等類別。 2023 年秋季,Skims 進一步進軍男裝領域,洛杉磯和紐約旗艦店計劃於 2024 年開設。

儘管具體盈利細節尚未公開,但 Skims 預計 2023 年淨利潤將達到 1.9 億美元,受益於毛利率可能在 50-60% 之間。直接面向消費者的模式和金·卡戴珊的名人影響力可以降低獲客成本,從而提高盈利能力。此外,Skims 約 15% 的在線客戶來自美國以外,而 70% 的客戶屬於千禧一代和 Z 世代,這凸顯了其對年輕消費者的吸引力。

就市場份額而言,Skim 正在成為塑身衣和更廣泛的服裝行業的關鍵參與者。該公司已打造了強大的品牌,有超過 1100 萬人加入了產品補貨的等候名單,顯示出巨大的需求。與 Nordstrom 和 Selfridges 的零售合作夥伴關係,以及實體店的擴張,正在幫助 Skims 擴大其電子商務以外的銷售渠道。

Skims 在 2023 年 7 月的 C 輪融資中籌集了 2.7 億美元,使其估值從 2022 年的 32 億美元增至 40 億美元。包括 Wellington Management 和 Greenoaks Capital Partners 在內的主要投資者對其增長軌跡表現出了信心。儘管面臨管理庫存和通脹驅動的消費者縮減等挑戰,但 Skims 的戰略舉措和穩健的財務狀況使其為持續擴張做好了準備。

來源:sacra.com

三.Skims IPO:機遇與風險

A. 盈利潛力和增長前景

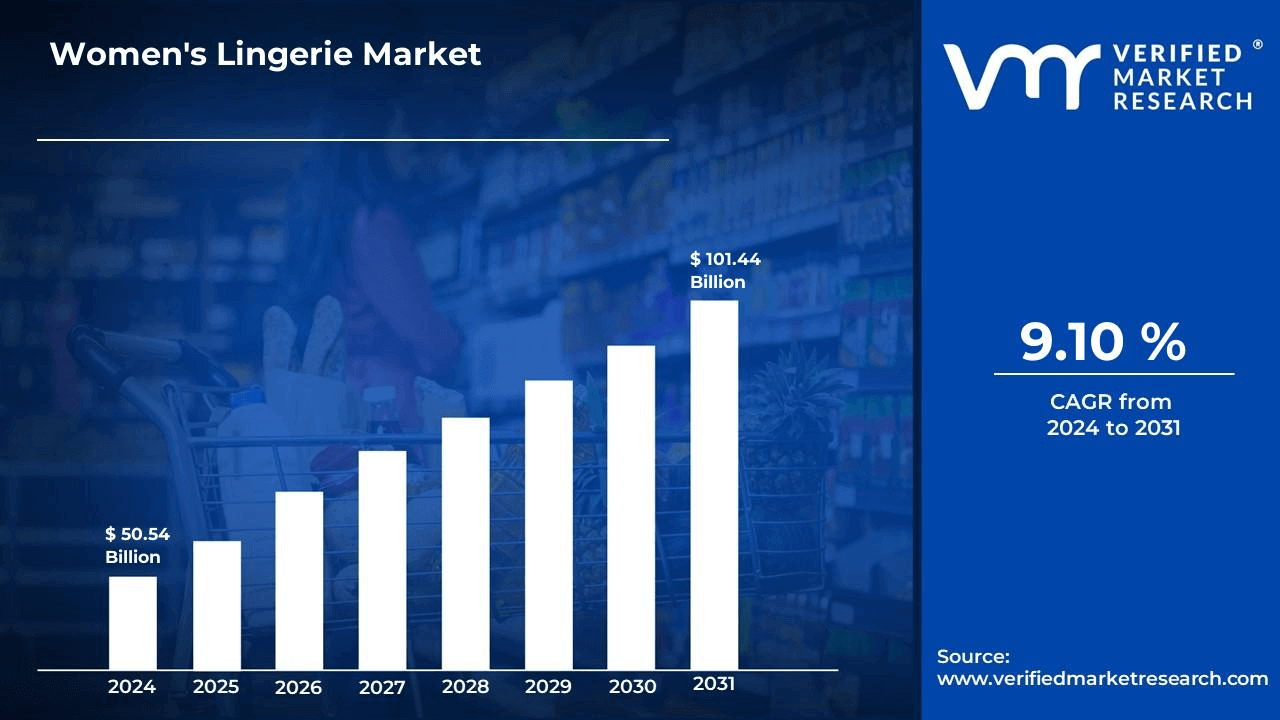

在對包容、舒適服裝的需求不斷增長等因素的推動下,女性內衣市場預計將從 2024 年的 505.4 億美元增長到 2031 年的 1014.4 億美元。 Skims的核心競爭優勢在於產品的差異化。 Skims 注重包容性,提供從 XXS 到 5X 的尺碼以及超過 10 種膚色選擇,適合不同體型的人。這與 Spanx(估值 12 億美元)和 Aerie 等專注於更傳統細分市場的競爭對手形成鮮明對比。 Skims 的定價也與眾不同,其 Sculpting 連體衣的售價為 62 美元,而 Spanx 的售價為 78 美元。

擴張機會包括 Skims 計劃於 2024 年進軍運動服和男裝領域,以及轉向實體零售。旗艦店計劃在洛杉磯和紐約開設,擴大 Skims 的全渠道業務。此外,與 Nordstrom 和 Selfridges 等主要零售商的合作也促進了分銷。 Skims 的營銷深受金·卡戴珊 (Kim Kardashian) 社交媒體影響力的影響,很可能會通過影響者合作夥伴關係和針對年輕受眾的活動來發展。該品牌通過產品下降和 1100 萬人的等待名單創造稀缺性的能力增強了其競爭優勢。

資料來源:verifiedmarketresearch.com

B. 弱點和風險

- 過度依賴金·卡戴珊:Skims 的品牌與卡戴珊的形象緊密相連。她的影響力下降或任何醜聞都可能損害品牌認知度。

- 供應鏈挑戰:由於需求旺盛,脫脂食品面臨庫存短缺的問題。隨著它擴展到新的類別和全球市場,有效管理庫存對於避免客戶沮喪至關重要。

- 激烈的競爭:Zara 和 H&M 等快時尚品牌以及 Aerie 等品牌提供更低成本的替代品,迫使 Skims 必須在不侵蝕利潤的情況下保持其高端定位。

來源:elle.com

四.Skims IPO 詳情

A. Skims IPO 日期

截至目前,Skims 尚未公布確定的 IPO 日期。關於時間安排仍在 2025 年上半年的猜測仍在繼續。

B. Skims估值

Skims 於 2023 年 7 月 19 日進行 C 輪融資,估值達到 40 億美元。本輪融資 2.7 億美元,由 Wellington Management 領投,Greenoaks、D1 Capital Partners 和 Imaginary Ventures 跟投。該估值較 2022 年 1 月 B 輪融資時的 32 億美元有所增加。總體而言,自 2019 年成立以來,Skims 已在三輪融資中籌集了總計 6.7 億美元的資金。

融資輪次摘要

- A輪融資(2021年4月):融資1.54億美元,投後估值10億美元。

- B輪融資(2022年1月):融資2.4億美元,投後估值32億美元。

- C輪(2023年7月):融資2.7億美元,估值40億美元。

Skims 仍然是一家獨角獸公司,吸引了投資者的極大興趣,並計劃擴展到新的類別和零售市場。

資料來源:upmarket.co

C. 股權結構及分析師意見

對於 Skims 預期的首次公開募股,尚未披露有關擬發行股票數量或股票定價的具體信息。分析師預計該公司將尋求產品類別和地域擴張的進一步增長,可能會在接近首次公開募股時提高其估值。根據假設的 2.5 億股流通股和最近 38.9 億美元的估值,推測預計股價約為 15.54 美元。然而,這可能會因等待正式 IPO 文件而發生變化。

五.如何投資 Skims IPO 和 Skims 股票

在哪裡購買 Skims IPO 股票

要購買 Skims IPO 股票,您需要在提供 IPO 機會的公司開設經紀帳戶,例如 Charles Schwab、Fidelity 或 TD Ameritrade。這些平台通常允許個人投資者在滿足某些要求的情況下參與首次公開募股。首次公開募股一旦啟動,人們就可以通過經紀人下訂單,就像購買任何其他股票一樣。

Skims IPO 交易策略

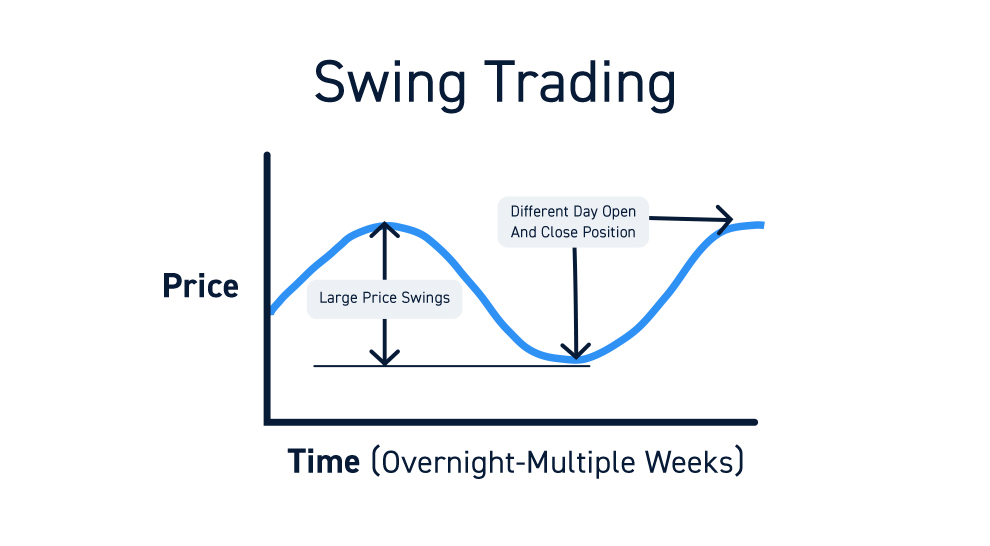

投資者可以對 Skims 股票使用不同的交易策略,例如日內交易或波段交易。日間交易涉及在一天內買賣 Skims 股票,旨在從短期價格波動中獲利。這種方法具有很強的投機性,需要市場的高度關注。另一方面,波段交易則利用價格趨勢和勢頭,持有股票數天或數周。

資料來源:centerpointsecurities.com

Skims 股票交易方式

一旦 Skims 上市,將有多種方式交易其股票,包括 ETF、期權和 CFD(差價合約)。 Skims 股票可能包含在專注於消費品牌或名人支持的公司的 ETF 中,從而可以間接投資其股票。期權交易可以提供槓桿作用,允許投資者在未來日期以預定價格買賣 Skims 股票。通過 VSTAR 等經紀商提供的差價合約使交易者能夠在不擁有股票的情況下推測 Skims 的股價走勢,從而從上漲和下跌的市場中受益。差價合約提供靈活性,但由於槓桿作用,風險較高。