如果你對差價合約(CFD)交易感興趣,那麼價格行為是你需要掌握的交易方法之一。價格行為交易是一種通過觀察價格變動本身而不是依賴指標或其他技術分析工具來分析市場變動的方法。這種方法在CFD交易中尤其有用,因為在這種情況下,市場走勢可能是波動且不可預測的。

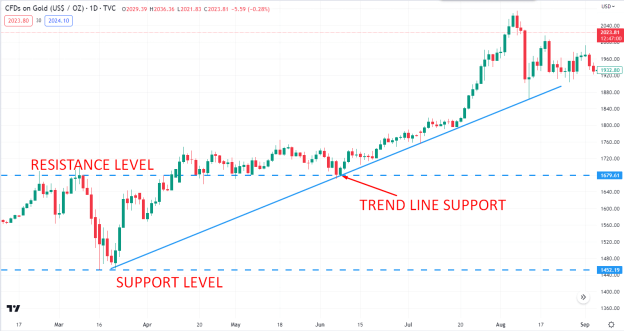

通過關注價格行為,交易者可以識別關鍵支撐位和阻力位、趨勢線和燭台模式。這些概念對於理解價格行為交易至關重要,可以幫助交易者就何時進入或退出交易做出更明智的決定。

如果你對差價合約(CFD)交易感興趣,那麼你應該考慮使用價格行為交易策略。價格行為交易需要分析證券的價格變動以確定有利可圖的交易機會。因此,了解支撐位和阻力位、趨勢線和燭台模式等關鍵概念,你可以獲得對資產價格行為的寶貴見解,並做出更好的交易決策。

了解差價合約市場

在進行價格行為交易時,了解差價合約市場至關重要。將價格行為策略納入你的交易計劃可以幫助你發現潛在的機會並增加成功的機會。

CFD(差價合約)交易是一種流行的交易形式,交易者在不擁有標的資產的情況下推測資產的漲跌。這種類型的交易可以讓你利用市場的上漲和下跌,給你更多的獲利機會。

差價合約市場由不同的參與者組成,例如交易員、經紀商和流動性提供者。這些參與者扮演著不同的角色,並相互影響以促進交易。影響差價合約價格的因素包括全球事件、經濟新聞和市場情緒等。必須跟踪這些因素,因為它們會影響價格的走勢和方向。

價格行為交易是一種策略,分析圖表上的價格變動以做出交易決策。該策略使用支撐位和阻力位、趨勢線和燭台模式等關鍵指標來識別潛在的交易機會。通過分析價格行為,交易者可以深入了解市場情緒並決定何時買入或賣出差價合約。

差價合約交易中的關鍵價格行為指標和技術

你應該了解幾個關鍵指標、策略和設置。價格行為交易是一種流行的方法,涉及在不依賴指標或其他外部因素的情況下在圖表上分析資產的價格變動。然而,許多交易者使用各種關鍵價格行為指標和技術。以下是一些最常用的:

- 移動平均線(MA):移動平均線用於平滑指定時間段內的價格數據,從而更容易識別市場趨勢。常用的移動平均線包括簡單移動平均線(SMA)和指數移動平均線(EMA)。

- 相對強弱指數(RSI):RSI是一種動量指標,通過比較指定時間段內資產的平均收益和損失來衡量趨勢的強度。交易者通常使用RSI來識別市場中的超買和超賣情況。

- 布林帶:布林帶是一種波動率指標,它使用移動平均線圍繞資產價格創建上下軌道。交易者使用布林帶來識別潛在的突破並確定資產是否超買或超賣。

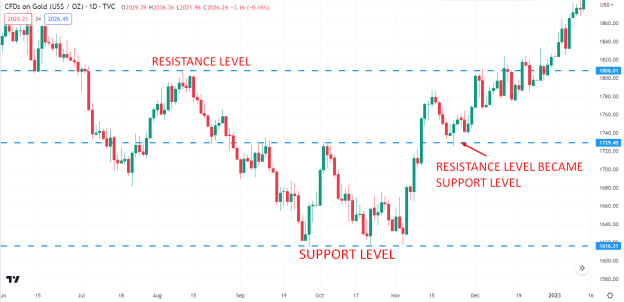

- 支撐位和阻力位:支撐位和阻力位是交易者用來確定其交易的潛在進入點和退出點的關鍵價格水平。支撐位是買家可能介入並支撐資產價格的價格水平,而阻力位是賣家可能介入並推低價格的價格水平。

- 燭台模式:燭台模式用於通過分析資產在指定時間段內的價格行為來識別市場中的潛在逆轉。常見的燭台圖案包括十字星、錘子線和吞沒等。

支撐位和阻力位是價格行為交易中需要理解的重要概念。供求的相互作用創造了這些水平,並且可以在圖表上識別為價格歷來難以突破的區域。

通過圍繞這些水平進行交易,你可能會從市場的趨勢中獲利。

價格行為交易中的另一個有用工具是趨勢線。通過在圖表上畫線連接關鍵價格點,你可以確定市場的總體方向並據此做出交易決策。

除了趨勢線,你還應該熟悉常見的燭台形態,例如十字星、錘子形態和吞沒形態,它們可以提供入場或出場信號。

價格行為交易者通常使用各種價格模式來識別潛在的交易設置。這些模式可以包括旗幟和三角旗,它們表明當前趨勢的延續,以及耗盡和反轉模式,這可能預示著潛在的趨勢逆轉。

差價合約交易中的價格行為策略

要在差價合約交易中取得成功,你必須了解如何使用價格行為策略做出明智的交易決策。我們將介紹差價合約交易的一些關鍵價格行為策略。在差價合約交易中,價格行為策略可用於識別潛在的突破、趨勢和反趨勢,並採用風險管理技術將損失降至最低。

突破交易是一種流行的價格行為策略,涉及識別價格圖表上的關鍵支撐位和阻力位。一旦確定了這些水平,你就可以等待價格突破它們並在突破時進行交易。

該策略在價格波動可能突然且顯著的波動市場中可能有效。

趨勢跟踪是另一種流行的價格行為策略,識別市場趨勢並按照趨勢方向進行交易。該策略要求你確定價格圖表上的關鍵支撐位和阻力位,並使用它們來確認趨勢方向。

一旦你確定了趨勢,你就可以進入交易並駕馭趨勢,直到它開始逆轉。

逆勢交易是一種價格行為策略,涉及逆勢交易。這種策略可能有風險,因為它涉及試圖抓住市場的逆轉。要成功使用此策略,你需要確定價格圖表上的關鍵支撐位和阻力位,並尋找潛在反轉的跡象,例如雙頂或雙底形態。然後,你可以進行與趨勢相反的交易,並設置嚴格的止損單來管理風險。

價格行為交易設置

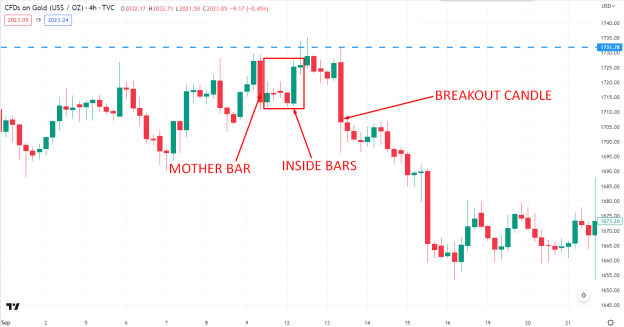

價格行為交易的一個關鍵方面是識別和交易各種設置,包括pin bar、inside bar和吞沒bar設置。這些設置可以為交易者提供清晰的進入和退出點以及潛在的止損和獲利水平。

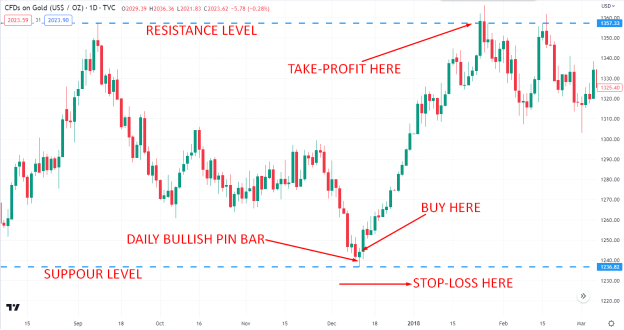

例如,pin bar設置涉及識別價格急劇反轉的燭條模式,在蠟燭的一側留下長尾巴或“燈芯”。這可能表明市場情緒可能發生逆轉,交易者可以相應地建立多頭或空頭頭寸。

類似地,inside bar設置涉及識別燭條模式,其中蠟燭的高點和低點包含在前一個蠟燭的範圍內。這可能表明市場處於盤整期,交易者可以在預期任一方向可能出現突破的情況下建倉。

為了說明如何在CFD交易中應用價格行為,請考慮XAU/USD貨幣對。假設你在日線圖上確定了一個pin bar設置,底部有一條長尾巴,表示潛在的看漲逆轉。你可以在蠟燭收盤時建立多頭頭寸,止損低於pin bar的低點,並在附近的阻力位止盈。

在你的交易策略中使用這些價格行為設置,你可以更好地識別潛在的交易機會並更有效地管理你的風險。

價格行為交易中的風險管理

在交易具有價格行為的差價合約時,對風險管理有充分的了解很重要。你可以通過實施風險管理技術來限制潛在損失並最大化利潤。

價格行為交易中的風險管理涉及使用各種工具和策略來保護你的資金。止損單是差價合約交易中最常用的工具之一。這允許你設置一個預定水平,如果價格走勢對你不利,你的交易將在該水平自動平倉。這有助於限制潛在損失,讓你在交易時高枕無憂。

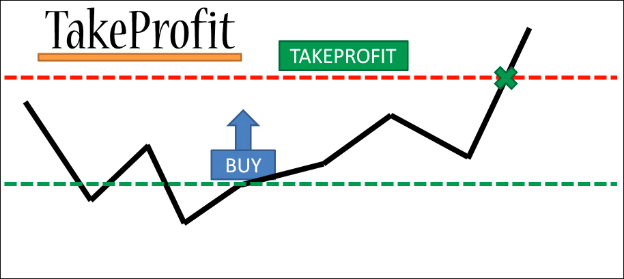

另一種可用於差價合約交易的工具是止盈訂單。這允許你設置一個預定水平,如果價格向你有利的方向移動,你的交易將在該水平自動平倉。如果市場突然對你不利,這可以幫助你鎖定利潤並避免潛在損失。

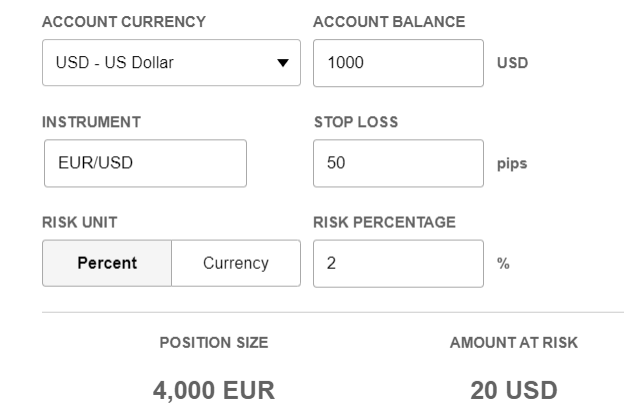

頭寸規模和風險回報率也可用於管理差價合約交易中的風險。頭寸規模需要根據你的賬戶規模和風險承受能力計算每筆交易的最佳風險資本量。你可以通過在每筆交易中承擔一小部分賬戶風險來最大程度地減少潛在損失並保持你的交易賬戶健康。

風險回報率涉及為每筆交易設定潛在利潤與潛在損失的最小比率。例如,你可以將比率設置為2:1,這意味著你的目標是賺取兩倍於潛在損失風險的利潤。

這可以幫助你保持正的總體賬戶餘額,即使你遇到一些虧損交易。

在差價合約中製定可靠的價格行為交易計劃

如果你想通過價格行為成功交易差價合約,制定可靠的交易計劃非常重要。在CFD中製定可靠的價格行為交易計劃可能需要花費時間和精力,但從長遠來看是值得的。你可以按照以下步驟來創建一個:

- 確定你的交易風格和目標:你是日內交易者還是波段交易者?你的盈利目標是什麼?你的風險承受能力是多少?

- 確定你的首選工具:你想交易哪些市場和資產?最適合你的差價合約是什麼?

- 制定交易策略:使用價格行為分析來製定符合你的交易風格和目標的交易策略。結合過去已證明成功的關鍵指標和設置。

- 創建交易日誌:在交易日誌中記錄你的交易,跟踪你的表現、監控你的行為並確定需要改進的地方。這將幫助你相應地調整你的交易計劃。

- 及時了解市場新聞和事件:跟踪可能影響差價合約價格走勢的市場新聞和事件。

- 堅持你的交易計劃:一旦你有了一個可靠的交易計劃,就堅持下去。不要讓情緒或衝動支配你的交易決定。定期審查和調整你的計劃,以確保它符合你的目標和市場條件。

通過執行這些步驟,你可以創建一個適合你的交易風格和目標的計劃,該計劃包含成功的關鍵指標、策略和設置。保持紀律,隨時了解情況並堅持你的計劃以實現你的交易目標。

結論

如果你願意投入時間和精力來學習和發展你的技能,則通過價格行為交易差價合約可以獲利。你可以通過分析價格變動和使用關鍵指標來識別潛在的設置並執行成功的交易。

價格行為交易不是一種放之四海而皆準的方法,需要對市場進行仔細的分析和解讀。因此,要深入了解差價合約市場,包括其構成和主要參與者,以及可能影響價格變動的因素。當掌握這些技能之後,你就能在市場上如魚得水。

*免責聲明:本文內容僅供學習,不代表VSTAR官方立場,也不能作為投資建議。