一.近期美光股票表現

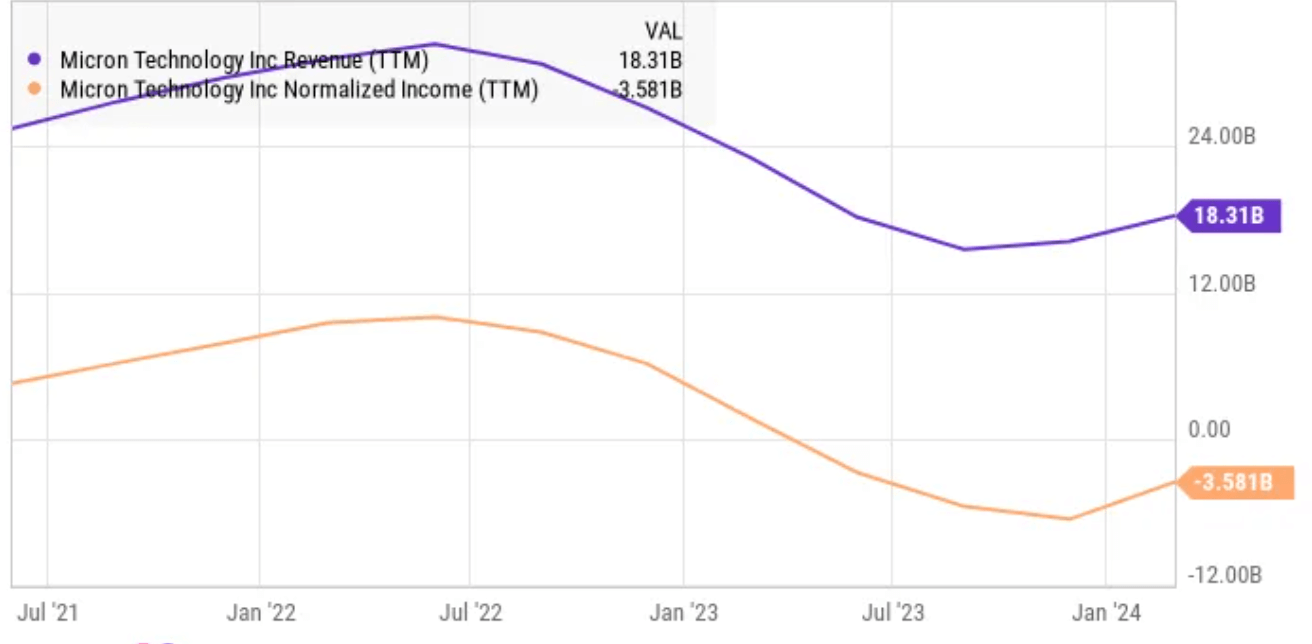

美光實現盈利穩定增長

在強勁的財務表現之後,在分析師源源不斷的有利評價的支撐下,美光科技的股價持續上漲。實現超越互聯網泡沫時期的股價基準標誌着一項重大成就。

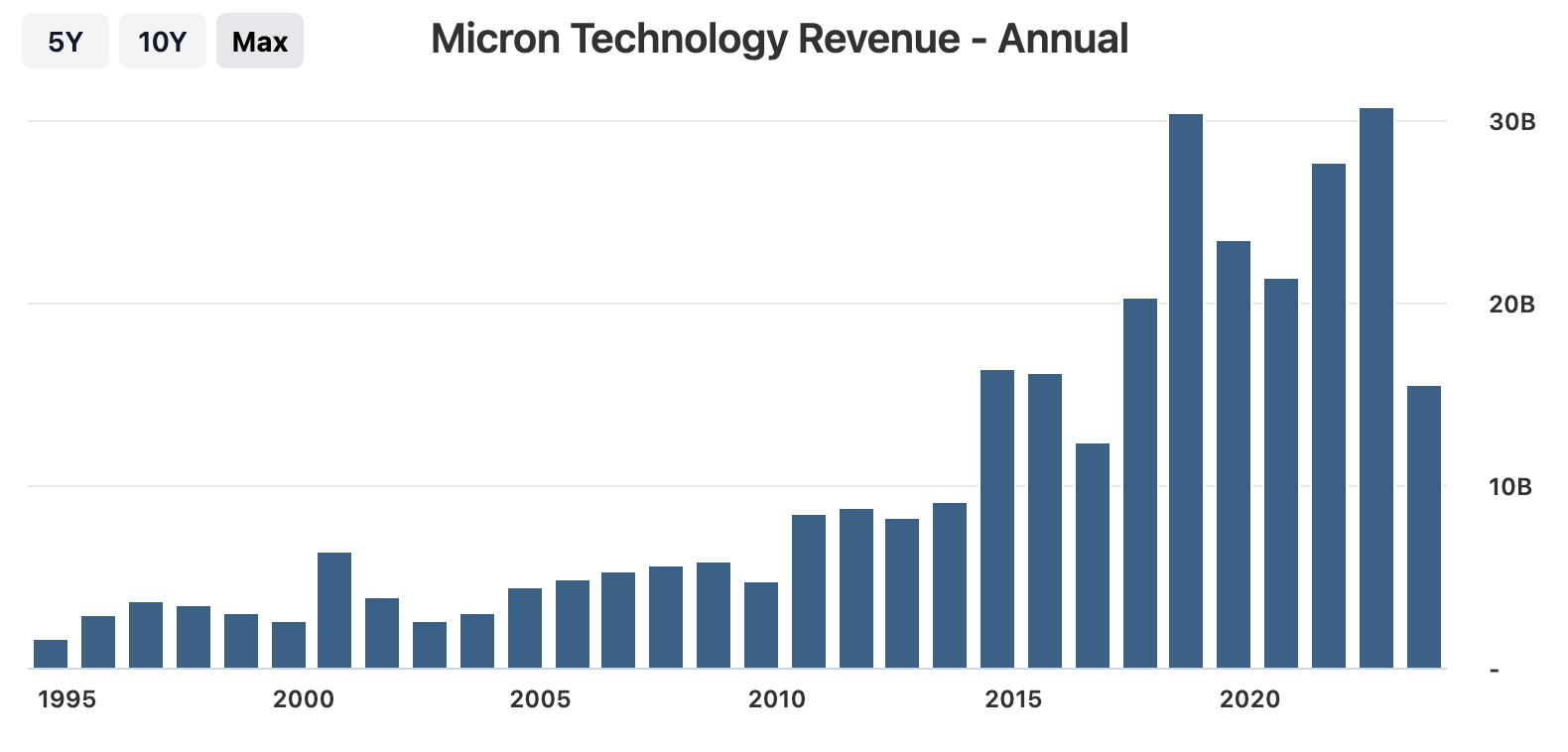

儘管業績激增,但美光科技的運營業績是多方面的。儘管目前的銷售額和盈利都在增長,但2022年和2023年將經歷長期下滑。

在這種矛盾的情況下,儘管近期銷售額下降且過去 12 個月盈利為負,但美光科技的股價卻飆升至歷史新高。樂觀的投資者對人工智能相關銷售的預期擴張充滿信心。

分析師對 MU 持樂觀態度

在美國銀行分析師提高目標股價後,美光科技 (MU) 的股價於 2024 年 3 月大幅上漲至歷史新高。分析師強調了美光科技在人工智能 (AI) 蓬勃發展後的有利地位。

美國銀行將美光科技 (Micron)、Marvell Technology (MRVL) 和 Advanced Micro Devices (AMD) 列為“初級 samurAI”,這些實體在人工智能領域展現出前景,與行業領先者英偉達 (NVDA) 和博通 (Broadcom) 一致。 AVGO)。

分析師觀察到,與各自的領先者相比,每家“初級 samuraAI”的交易估值溢價,這表明股票波動性可能加劇。他們強調,隨着人工智能市場的擴大,這些初級參與者將能夠開拓利潤豐厚的利基市場。

分析師表示,由於人工智能技術對 HBM 的需求增加,美光在增加高帶寬內存 (HBM) 領域的市場份額方面處於有利地位,有可能超越韓國競爭對手。

考慮到這些前景,美國銀行將美光股票的目標價從 120 美元上調至 144 美元,維持“買入”評級。

美光股票 (MU) 跑贏納斯達克 100 指數

美光股票 (MU) 是納斯達克 100 指數成分股,由於 2023 年的顯着增長,最近引起了投資者的關注。

該股去年上漲了 107%,而納斯達克 100 指數漲幅為 39%,遠低於 MU。人工智能的持續增長和美光科技朝這個方向的轉變是價格增長的關鍵。此外,該股還有更大的上漲空間,這意味着近期區域的買入機會可能來自於更便宜的價格。

專家對 2024 年、2025 年、2030 年及以後動車組庫存預測的見解

由於轉向人工智能領域,MU 股票大幅上漲,這可能會使股價突破當前的歷史高位。在進行 2024 年、2025 年、2030 年及以後的 MU 股票預測之前,讓我們看看分析師對 MU 股票的看法:

|

供應商 |

2024年 |

2025年 |

2030 年及以後 |

|

幣價預測 |

$198 |

$245 |

400 美元 |

|

硬幣法典 |

211.30 美元 |

154.39 美元 |

$478.56 |

|

股票掃描 |

$120.03 |

137.91 美元 |

210.83 美元 |

二. 2024 年 MU 股票預測

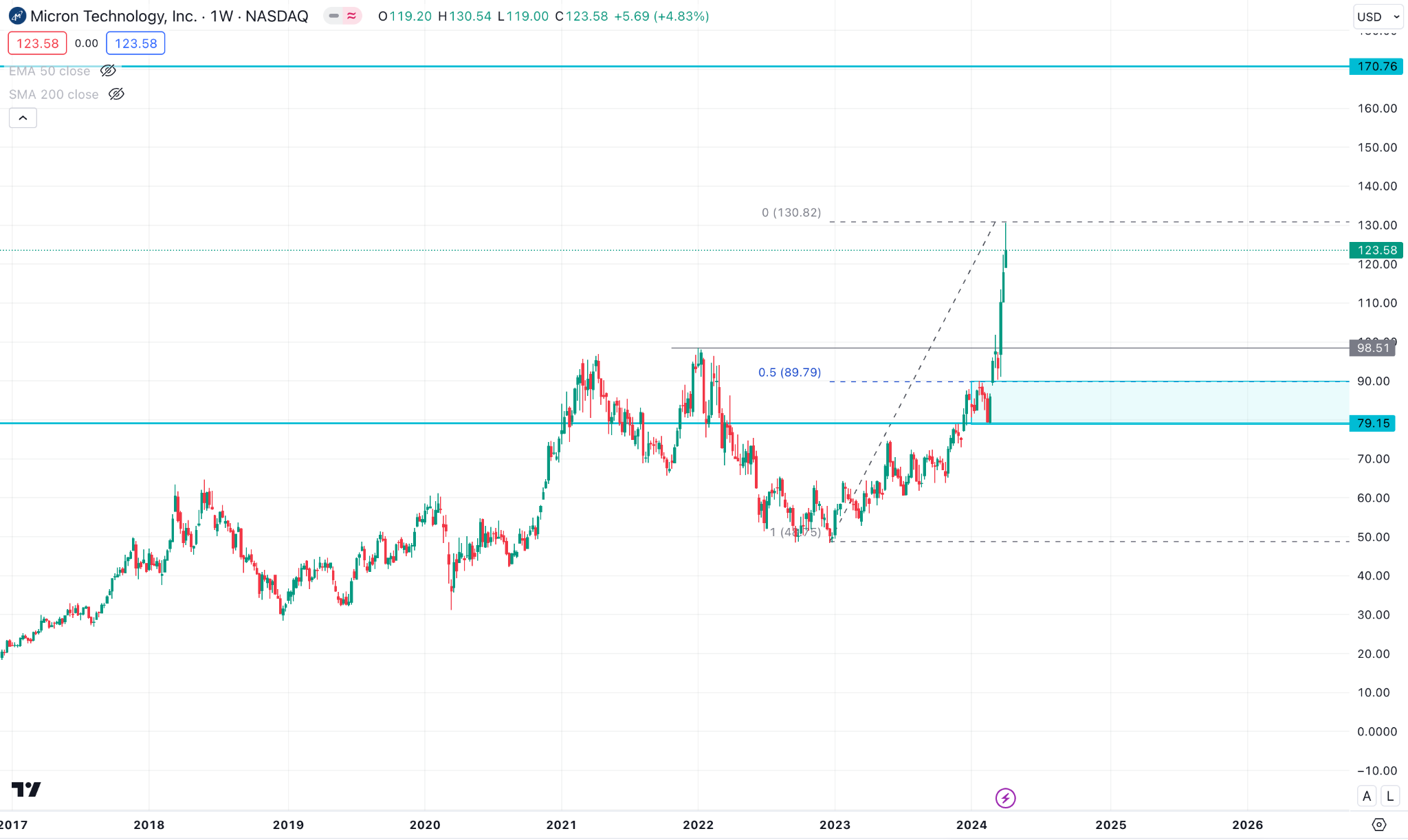

根據每周價格持續的看漲衝動,MU 在關鍵的斐波那契擴展水平達到頂峰,該水平可能會在 2024 年出現不錯的下行復甦。考慮到上限的看跌拒絕,價格可能會在年底下跌在 100.00 區域。

在每周 MU 圖表中,可以看到長期看漲勢頭,而在多年高點處可以看到看漲過度擴張。考慮到斐波那契指標從 98.75 高點到 48.54 低點,161.8% 斐波那契擴展水平位於 129.79 水平,這表明當前環境已見頂部。

由於最近的價格達到了關鍵的斐波那契擴展水平,與 50 周均線存在巨大差距,我們可能預計未來幾周將出現看跌復甦。此外,200周均線也低於50均線當前價格,這表明匯合看漲信號。在這種情況下,下行復甦是有力的,但可能還不足以將其視為趨勢逆轉。

根據 2024 年 MU 股票預測,投資者應監控價格在當前斐波那契擴展水平上的交易情況。該區域的每周看跌信號可能會將價格壓向 100.00 心理水平。然而,從 120.00 至 98.00 區域看漲復甦是可能的,這需要在 50 EMA 線上方穩定市場的情況下實現穩健復甦。在這種情況下,到 2024 年底,購買壓力可能會升至 150.00 以上。

讓我們看看其他指標對 2024 年 MU 股票預測的評價:

- 平滑異同移動平均線:周線圖上,MACD柱狀圖維持看漲勢頭,信號線仍處於超買狀態。這是持續購買壓力的跡象,在經歷適當的看跌修正後,這種壓力可能會恢復。

- 一目云:持續的買盤壓力在 Ichimoku Kumo Cloud 上方十分強勁,當前 Kijun Sen 支撐位於 97.28 線。由於當前價格過度延伸至 Chikao 跨度線上方,因此有可能向下反彈至 98.00 區域。然而,低於 78.94 水平的廣泛下行壓力可能是一個看跌信號,目標是 50.00 一線。

- 相對強弱指數(RSI):在當前讀數中,相對強弱指數 (RSI) 通過在 70.00 超買線上方保持強勁看漲頭寸而達到頂峰。

A. 其他美光 2024 年股票預測見解

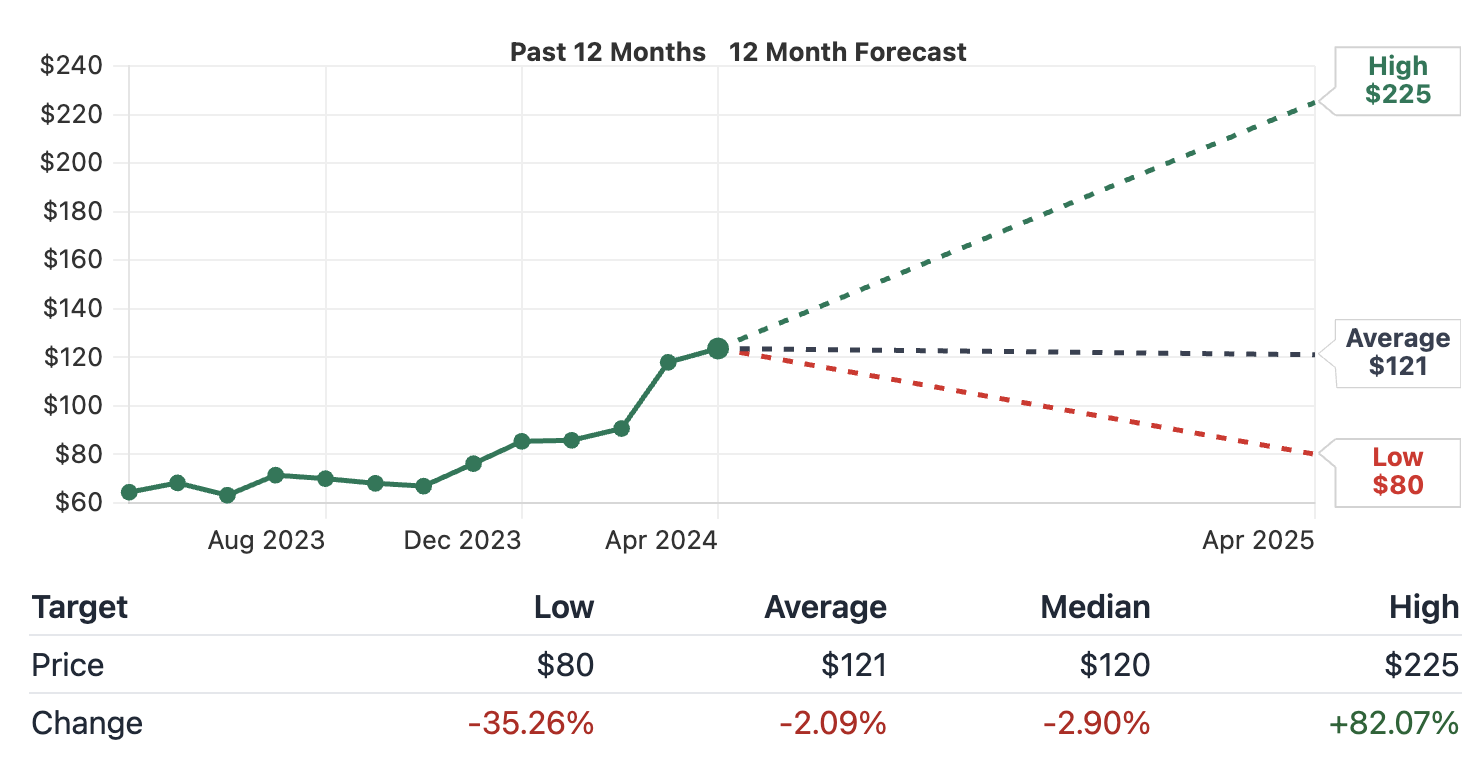

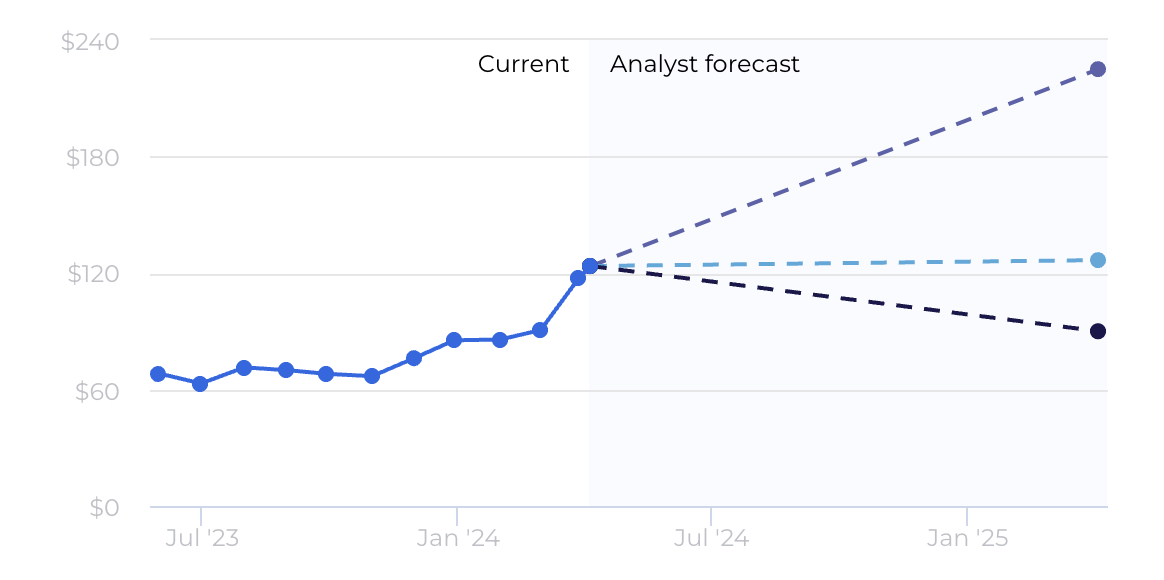

根據 Stock Analysis 的一份報告,對美光科技股票提供 12 個月價格預測的 26 名分析師報告的平均目標價格為 121。他們的預測差異很大,從最低 80 到最高 225。按照這個平均目標,當前股價123.58將經歷-2.09%的邊際跌幅。

根據納斯達克的報告,Evercore ISI 分析師 C.J. Muse 在該公司第一季度業績公布後,將 MU 的目標股價從 90 美元上調至 100 美元,並給予其“強力買入”評級。同樣,富國銀行分析師 Aaron Rakers 重申了對美光科技的“買入”評級,理由是該公司樂觀的財務和運營前景。

B. 2024 年動車組庫存預測需要關注的關鍵因素

美光的收入增長看起來令人印象深刻

資料來源:stockanalysis

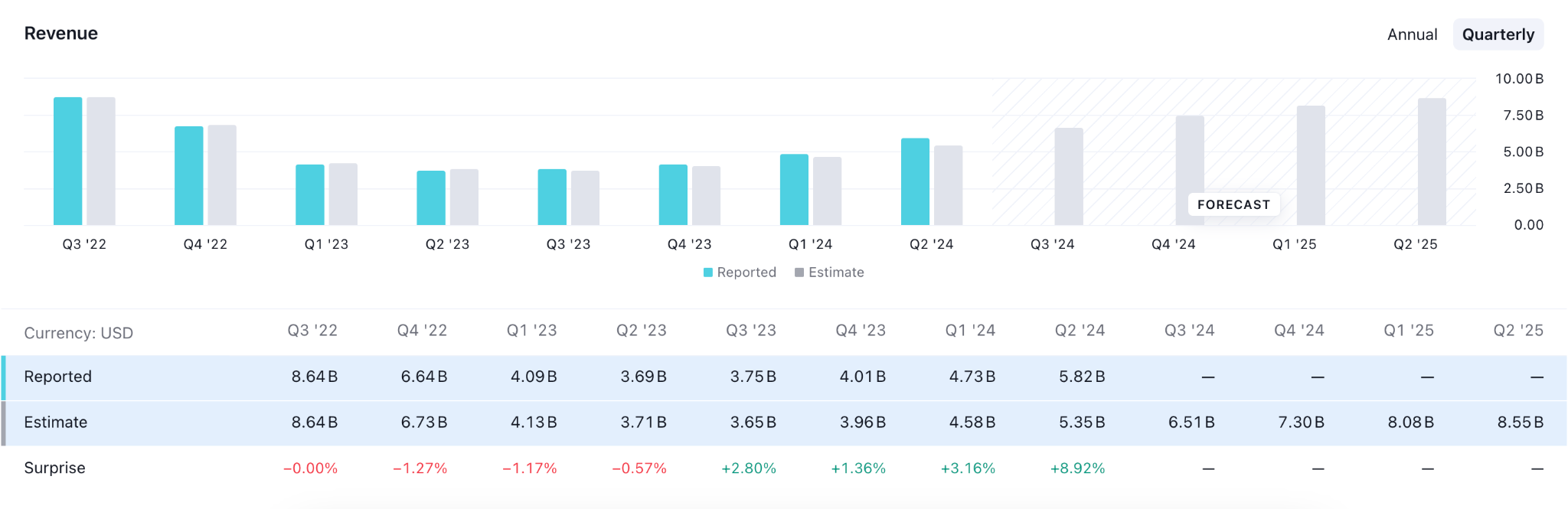

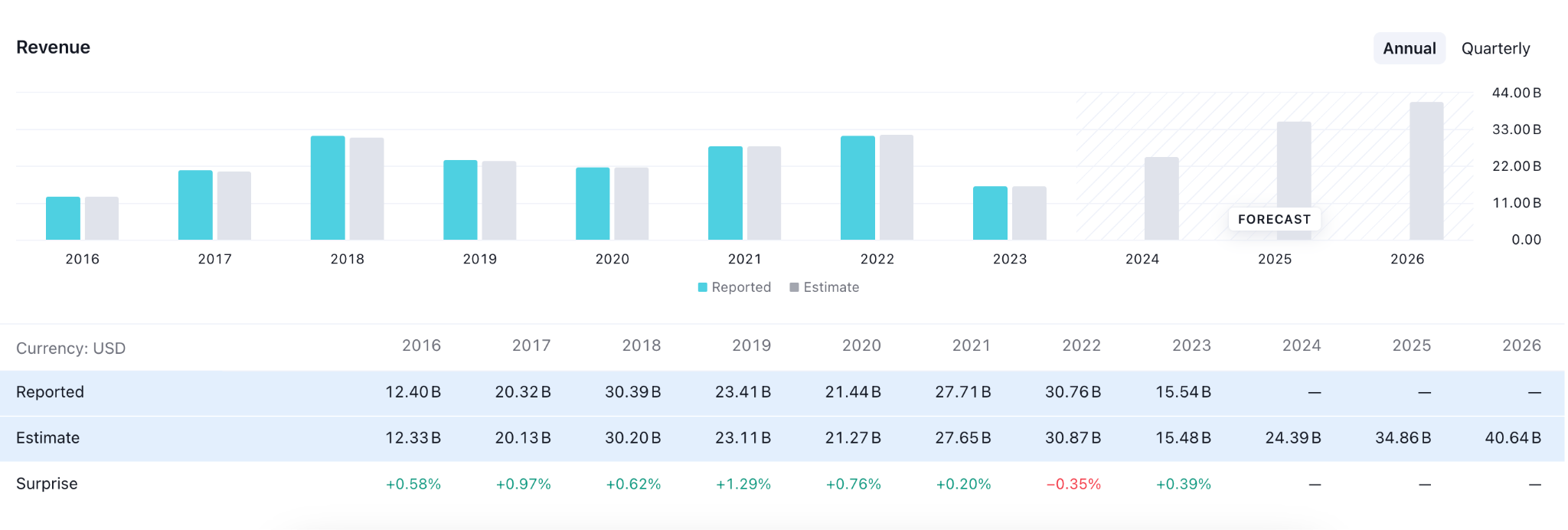

美光在 2024 財年第一季度的財務狀況顯着復甦,其出色的業績就證明了這一點。截至 11 月 30 日的季度,該公司總收入同比增長 16%,達到 47.3 億美元。這一數字比市場普遍預期高出 9,470 萬美元,這得益於定價動態的改善。隨後,收入強勁增長了 18%。

美光科技是一家擁有四個獨立業務部門的公司。其中,計算和網絡業務部門發展迅猛,收入環比增長45%。這一增長可歸因於向客戶和數據中心提供的人工智能相關服務的出貨量不斷增加。

移動業務部門的收入環比增長了 7%,這主要是受智能手機市場復甦的推動。由於美光科技在大部分終端市場的強勁擴張,嵌入式業務部門收入環比增長了 21%。相比之下,存儲業務部門的收入較上一季度下降了 12%。

管理層對美光股票(MU)的看法

美光預測,未來幾年,DRAM 位的需求將以 10 左右的複合年增長率 (CAGR) 增長,而 NAND 位的需求將以 20 左右的 CAGR 增長。

根據分析師預測,管理層預計 2024 財年第二季度將產生 53 億美元的收入(正負 2 億美元)。此外,本季度毛利率預計約為 13%(正負 150 個基點),每股虧損收窄至 0.28 美元(正負 0.07 美元),而去年同期每股虧損 1.91 美元。

分析師預測 2024 整個財年收入將增長 48%,達到 229 億美元。預計這一增長趨勢將在 2025 財年持續,屆時收入將每年增長 38%,達到 317 億美元。分析師預計該公司到 2025 財年將實現盈利。美光科技是一隻有吸引力的成長型股票,目前的價格是其 2025 年預期銷售額的三倍,特別是考慮到其人工智能相關的增長前景。

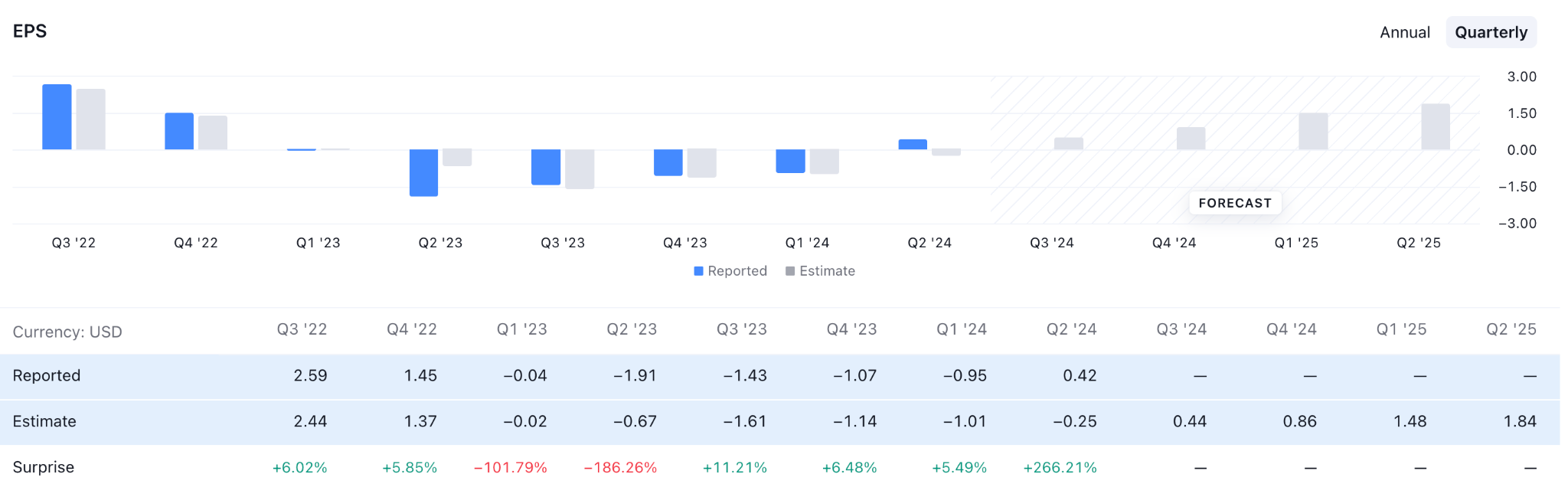

2024 年 MU 每股收益預測

根據當前分析師的項目,MU 的季度每股收益具有上升動力,這可能會在未來幾個季度延續這一勢頭。

上圖代表了 MU 預測的 2024 年每股收益。2024 年第四季度每股收益可能為 0.86 美元,高於過去三年的平均水平。

美光 2024 年股票預測 - 看漲因素

美光科技有望受益於數據中心、智能手機和汽車電子等各個領域對存儲芯片的強勁需求。隨着全球數字化轉型的加速,對存儲芯片的需求不斷增加,為美光科技提供了穩定的收入來源。

根據上圖,存儲芯片市場的預計年增長率為 6.9%,這意味着 2024 年的市值將達到 995.7 億美元。

美光科技與 Nvidia 等行業巨頭的合作增強了該公司的收入潛力和競爭地位。例如,與 Nvidia 的 Grace Hopper GH200 和 H200 平台等以人工智能為中心的平台的合作為美光科技提供了擴大市場滲透率和刺激擴張的新機會。

2024 年 MU 股票預測 - 看跌因素

美光在一個要求嚴格且不斷變化的市場中運營,這是一個容易出現波動的高度周期性行業。市場狀況或經濟衰退的偶爾波動可能會導致供應過剩,這可能會對芯片成本產生負面影響,進而影響美光科技的收入和盈利能力。

技術壓力是該股值得關注的另一個因素。根據每周價格,該股交易於看漲過度擴張區域,該區域正等待均值回歸而出現顯着的下行復甦。

三. 2025 年 MU 股票預測

基於技術圖表中持續的買盤壓力以及投資者對人工智能實施的樂觀看法,MU股票可能會獲得更大的上漲壓力,並在2025年底達到170.00的水平。

MU 每日價格的大市場環境看漲,近期價格徘徊在多年高點。持續的買盤壓力是穩固的,因為它與看漲反彈基礎的反彈形態進行交易,其中看漲的延續可能來自有效的反彈。

在2025年MU股票預測中,投資者應密切關注價格在經過充分的下行修正後如何反彈。截至目前,79.15 水平將是一個關鍵水平,因為從 100.00 至 79.00 區域的看漲反彈可能是一個潛在的多頭信號,目標是 170.00 阻力位。

另一種交易方法是等待頂部看跌耗盡。反衝動性看跌復甦,市場穩定在關鍵的 79.00 水平下方,可能是瞄準 45.00 區域的有效做空機會。

2025 年 MU 股票預測:成交量分析

在成交量結構上,持續的買盤壓力也很強勁,自 2020 年 3 月以來的高成交量水平一直處於 70.59 的低點。由於當前價格超過該線,我們預計未來幾年購買壓力將會擴大。

然而,當前價格與高成交量水平之間的差距已經擴大,這表明即將出現看跌修正作為均值回歸。根據 2025 年 MU 股票預測的成交量結構,有待充分的下行修正。儘管如此,任何反彈都可能是一個高位、可能的做多機會,目標是 2025 年達到 170.00 甚至 200.00 水平。

A. 其他美光 2025 年股票預測見解

KeyBanc Capital Markets 分析師 John Vinh 將 MU 股價目標提高 20 美元至每股 135 美元。他認為,在更有利的產品組合和更高的定價的支持下,利潤率復甦的說法可能會持續到 2025 年。

同樣,Needham 的 N. Quinn Bolton 將其 MU 目標價從 100 美元調整為每股 120 美元,而富國銀行的 Aaron Rakers 將其目標提高了 10 美元,至每股 135 美元。

22 名分析師的另一項預測顯示了對 MU 股票的樂觀看法。根據 Wallstreetzen 最近的一份報告,MU 可能在 2025 年達到 225.00 美元的峰值,中位水平為 126.64 美元。

B. 2025 年動車組庫存預測需要關注的關鍵因素

2025 年 MU 收入預測

美光科技 2025 年的收入預測對該股產生看漲影響,分析師預測收入為 368.4 億美元,即每股 7.53 美元。這一樂觀預測表明 2023 年報告的年收入將增長 200%。

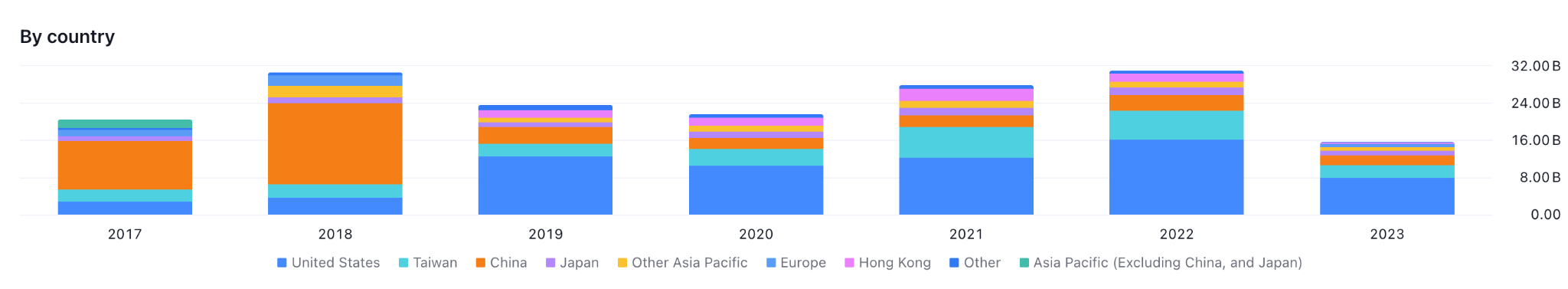

美光科技的收入部門

2018年,中國是MU的主要收入來源,該公司從該國創造了173.6億美元的收入。然而,自2019年起,MU將目標轉向美國,此後美國一直是該公司的主要收入來源。

儘管 2023 年的收入較弱,但美國仍比其他大陸保持更大的地位。因此,投資者應密切關注美國經濟,2024年主要股指將創歷史新高。美聯儲在2024年降息,主要股指可能出現逆轉,可能成為該股的利空因素。

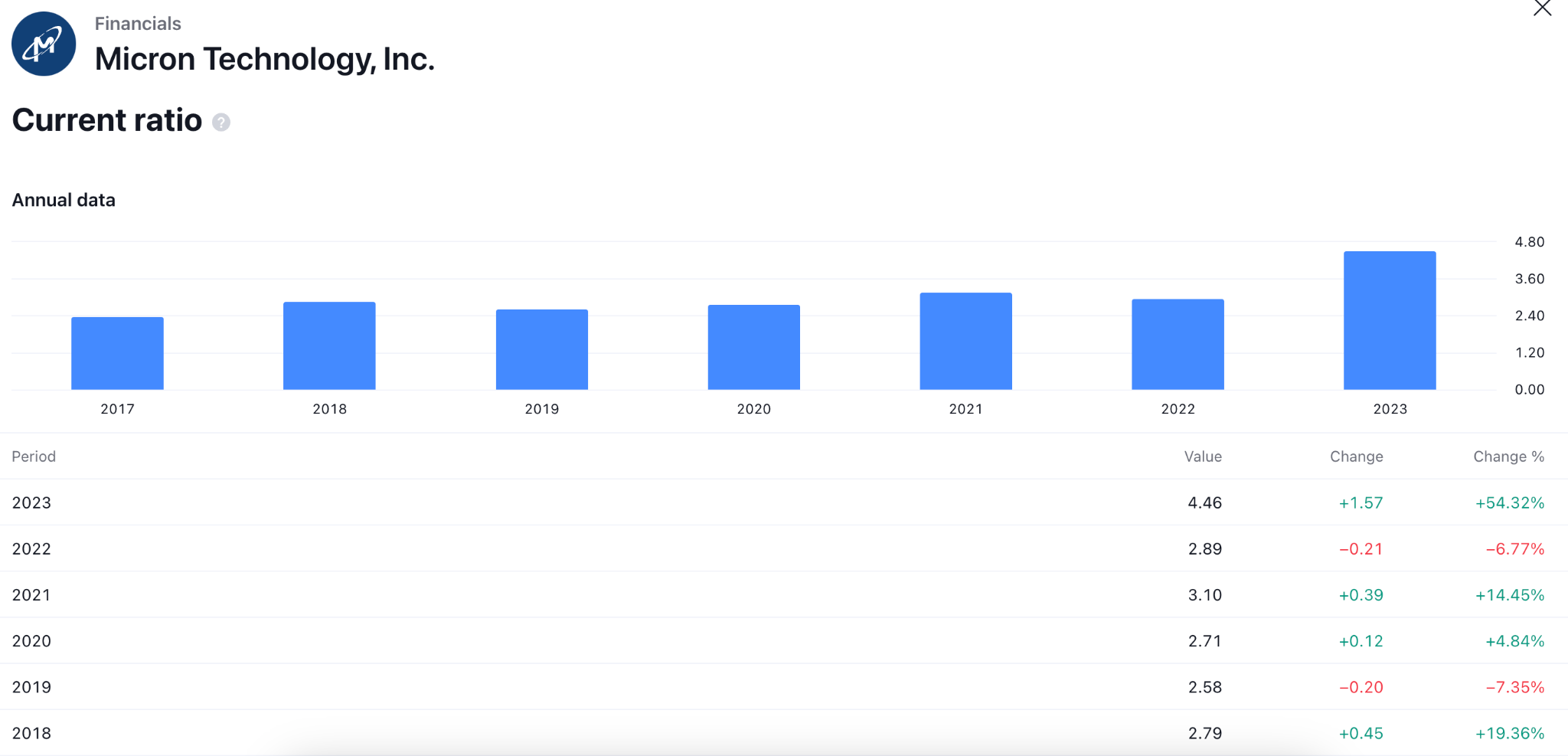

MU 流動性頭寸

近期速動比率顯示,公司流動性狀況保持穩定,日常業務運營強勁。此外,2023 年公司的流動資產增加,為 2025 年和 2026 年業務擴張提供了可能性。

美光 2025 年股票預測 - 看漲因素

美光計算和網絡業務部門負責為 PC 和數據中心分銷內存處理器,2024 年收入環比大幅增長 45%。管理層將這一擴張歸因於數據中心行業人工智能 (AI) 相關出貨量的增加。 AI 服務器對高帶寬內存 (HBM) 的需求不斷增加,其主要目標是提高性能、降低功耗並提供更大的存儲容量。

美光預計,最新一代 HBM 產量的增加可在本財年產生“數億”美元的收入,預計 2025 年將實現額外增長。從長遠來看,HBM 預計將成為重要的增長動力對於美光來說,內存製造商 SK 海力士預計到 2027 年年增長率將達到 82%。

2025 年 MU 股票預測 - 看跌因素

在競爭極其激烈的市場中,美光與三星和SK海力士等公司展開競爭。價格衝突是激烈競爭的常見後果,它擠壓了所有行業參與者的利潤率。不堅持有競爭力的定價或有效區分其產品可能會損害美光科技的財務業績。

主要經濟體之間的貿易緊張局勢,特別是持續不斷的中美貿易爭端,可能會擾亂供應鏈,並給美光等半導體公司帶來不確定性。關稅和出口管制等保護主義措施可能會阻礙美光科技進入關鍵市場和採購重要零部件,從而可能影響該公司的盈利能力和收入。

四.2030 年及以後的 MU 股票預測

由於價格持續上漲,MU更有可能在2030年之前保持價格穩定。如果公司保持穩定的收入,MU股價可能會突破200.00美元的心理線,並在2030年達到420.00美元的水平。

在MU的月線圖中,股價顯示出上行壓力,達到多年高點,並有可能出現不錯的下行復甦。然而,最後一根月度蠟燭顯示看漲延續,因為蠟燭主體的大部分位於 99.17 擺動上方。與此同時,MACD柱狀圖維持看漲壓力,而信號線與主要價格波動形成背離。

根據美光科技 2030 年及以後的股票預測,可以看到一種複雜的情緒。充分的下行復甦可能是 200.00 心理線之上的潛在多頭信號。在看跌方面,直接的上行壓力可能暗示由於獲利了結可能出現看跌逆轉。

讓我們看看其他技術指標對 2030 年及以後 MU 預測的看法:

- 一目云:價格過度延伸至動態一目均衡圖雲區域上方,表明即將出現下行修正作為均值回歸。此外,Kijun Sen 的動態支撐也低於當前價格,差距擴大表明匯合看跌信號。

- 相對強弱指數(RSI):在當前讀數中,相對強弱指數 (RSI) 也過度延伸至 70.00 線上方,這可能導致未來幾個月出現看跌修正。

A. 2030 年及以後的其他美光股票預測

根據納斯達克網站的報告,隨着增長勢頭減弱,美光的收入預計將在 2025 財年大幅增長 40%,隨後在 2026 財年實現相對溫和的 9% 增長,最終達到 345 億美元。

基於這些預測的保守估計表明,美光可能能夠在 2026 財年至 2030 財年之間保持 5% 的收入複合年增長率,到上述期間末可能實現約 420 億美元的年收入。

B. 2030 年及以後動車組庫存預測需要關注的關鍵因素

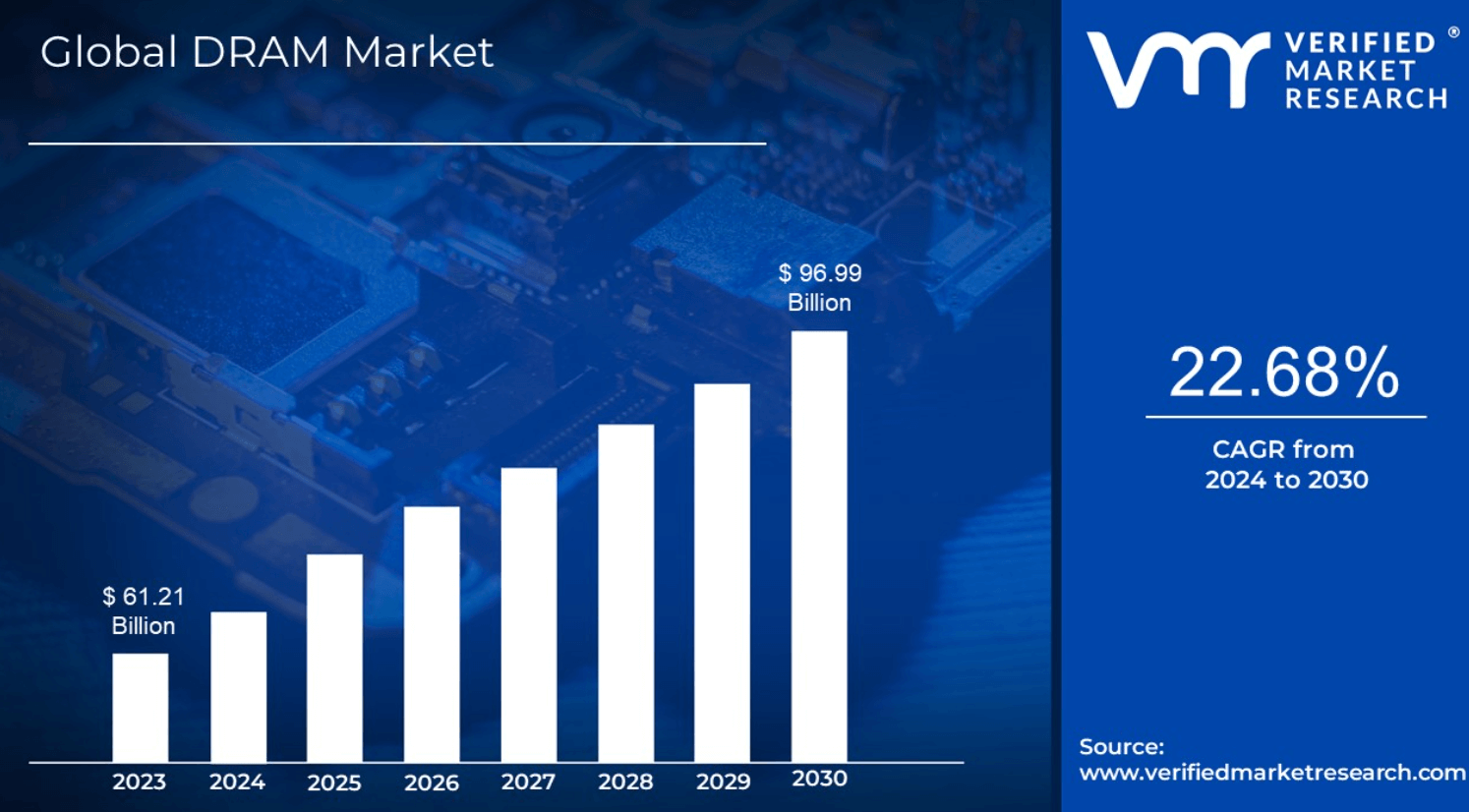

美光在 DRAM 市場的地位

資料來源:verifiedmarketresearch

由於人工智能、雲計算和 5G 等領域對數據存儲的需求不斷增加,存儲器市場(特別是 DRAM 和 NAND)預計將增長。關注美光科技奪取這一不斷增長的市場份額的能力。

2023年,DRAM市場價值為612.1億美元。到 2030 年,預計複合年增長率將達到 22.68%,即 969.9 億美元。

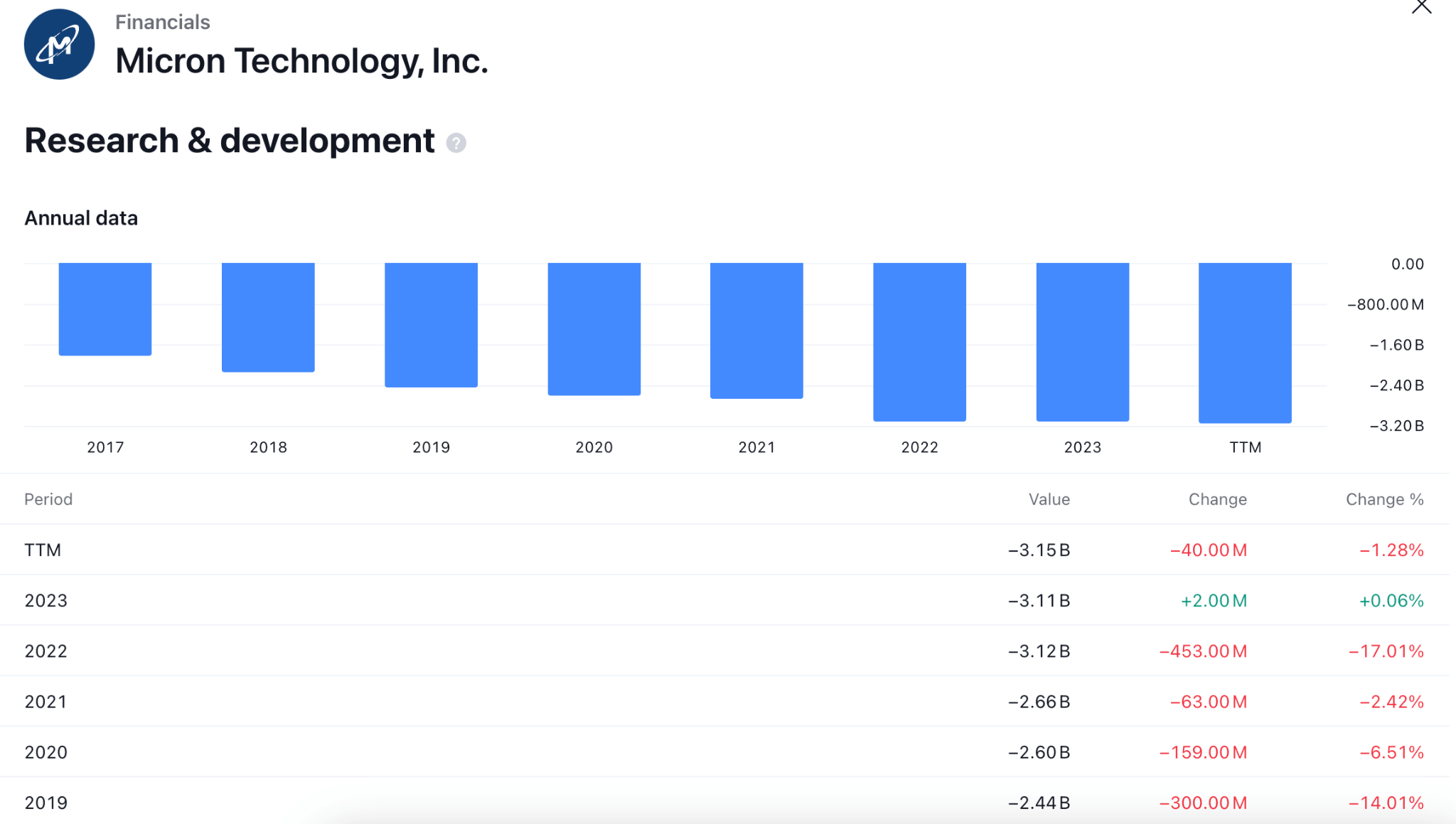

美光科技的研發費用

像美光這樣的公司可能會從最近人工智能的實施中受益。然而,更激烈的競爭可能對該公司來說是一個挑戰因素。

過去五年來,美光科技的研發支出保持穩定。投資者應密切關注該細分市場,該細分市場的成本較高且成功率較高,可能是該股票的潛在多頭信號。

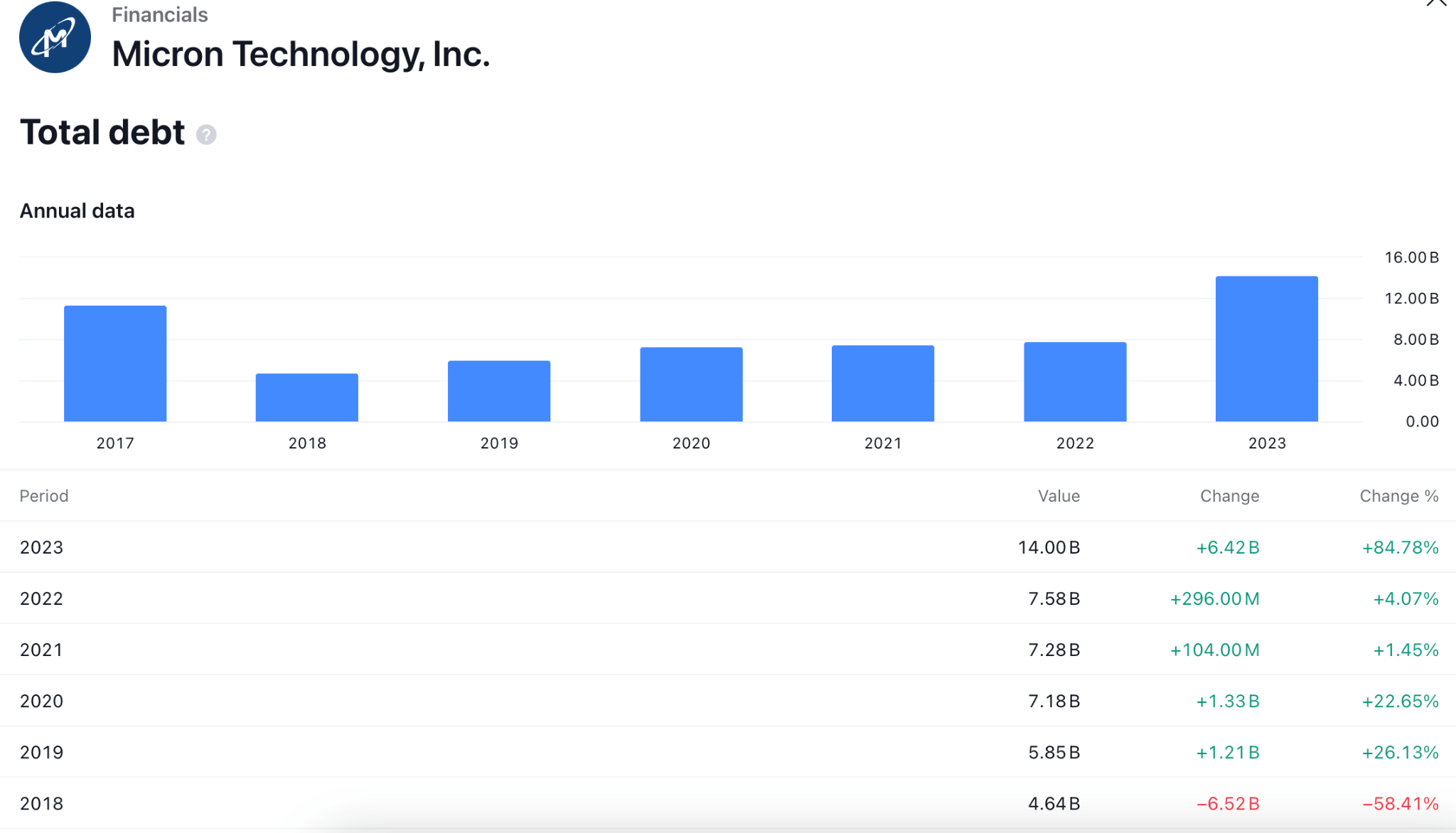

美光的債務管理

最新資產負債表數據顯示,美光科技累計長期負債達140億美元,短期負債達47.7億美元。為了抵消這些義務,該公司擁有相當於 95.9 億美元的現金和 12 個月內到期的總計 24.4 億美元的應收賬款。因此,其負債總額超過現金和短期應收款總額 81 億美元。

考慮到美光科技持有的899億美元的可觀市值,這些負債是可以得到有效控制的。然而,實質性義務需要股東不斷審查。

必須持續關注資產負債表,特別是債務分析。公司維持穩健資產負債表的能力最終將主要取決於即將到來的盈利。

2030 年及以後 MU 股票預測 - 看漲因素

- 得益於人工智能、雲計算、物聯網等技術,全球數據產量猛增。這需要不斷增加用於處理和存儲數據的存儲器容量。

- 實施 5G 網絡需要大幅增強網絡設備、裝置和基站的內存。

- 通過減小芯片的尺寸,美光可以在單個單元上容納更多的內存,從而減少開支並提高性能。

- 美光正在研究下一代內存技術,例如用於提高存儲容量的 3D NAND 和用於高帶寬應用的 GDDR7。

美光 2030 年及以後的股票預測 - 看跌因素

- 半導體行業經歷擴張和收縮的周期性階段。經濟衰退可能導致需求減少、消費者支出減少和商業投資減少。

- 芯片製造商發起的價格戰可能會對美光科技的利潤率及其在經濟低迷時期維持市場份額的能力產生負面影響。

- 未來,電阻式 RAM (RRAM) 和磁阻式 RAM (MRAM) 等新型存儲解決方案可能會對 DRAM 和 NAND 的主導地位構成威脅。

- 國家之間的貿易爭端有可能阻礙供應鏈、增加開支並限制美光進入關鍵市場。

- 長期來看,如果美光在研發方面落後於競爭對手,其產品可能不再具有競爭力。

五.MU股價歷史表現

A. 美光股價關鍵里程碑

2020年:由於 COVID-19,在家工作的強勁趨勢增加了對筆記本電腦、PC 和數據中心服務器存儲芯片的需求。結果,科技股上漲,MU 價格從 56.50 美元上漲至 75.45 美元。

2021 年:全球芯片短缺導致內存價格上漲。供應鏈中斷限制了芯片生產,而對電子和數據存儲的高需求導致存儲芯片價格飆升。結果,股價保持增長,從70.59水平移動到93.81區域。

2022 年: 供應鏈問題和通脹擔憂導致市場調整。芯片短缺有所緩解,但通脹和利率上升導致的整體市場調整影響了科技股。該股年初報94.67,收於57.19,跌幅39.59%。

2023 年: 內存市場企穩,美光投資新晶圓廠,顯示對未來需求增長的信心。該股自開盤價反彈至86.72點,漲幅72.31%。

B. MU股價回報及總回報

投資股票需要宏觀概覽,才能找到樂觀的投資機會。投資者可以通過觀察不同時間範圍內的股票表現來判斷未來的價格走向:

|

大體時間 |

返回MU |

返回標準普爾 500 指數 |

|

1周 |

+3.67% |

-1.11% |

|

1個月 |

+27.98% |

+2.85% |

|

6個月 |

+76.41% |

+25.50% |

|

今年迄今為止 |

+48.11% |

+9.72% |

|

1年 |

+102.84% |

+26.59% |

六.結論

在以標準普爾 500 指數為代表的更廣泛市場的背景下評估美光科技公司 (MU) 股票表現時,出現了幾個關鍵見解。在不同的時間範圍內,從一周到一年,MU 始終表現出相對於標準普爾 500 指數的顯着表現值得注意的是,MU在短期內表現出了韌性,即使在市場波動的情況下也取得了收益。

此外,其長期的強勁表現凸顯了其作為有吸引力的投資機會的潛力。美光科技公司在多個時間段內都取得了令人印象深刻的回報,對於在技術領域尋求增長和價值的投資者來說是一個令人信服的選擇。

此外,股票的增長潛力取決於投資者如何通過值得信賴的交易平台(如VSTAR)降低風險。

VSTAR 提供了一個用戶友好的平台來交易美光股票差價合約,具有以下關鍵要素:

- 複製交易:通過複製他們的頭寸向經驗豐富的交易者學習。

- 市場監測:了解實時市場數據和分析工具。

- 教育資源:通過教育材料增強您的交易知識。

- 投資組合多元化:從一個地方投資股票、加密貨幣、外匯、指數和貴金屬。

VSTAR 使您能夠就美光科技和其他投資機會做出明智的決策。探索 VSTAR 的功能並進行您自己的研究,以確定美光是否符合您的投資目標。請記住,所有交易都涉及風險,因此請明智投資。

常見問題

1. MU是一隻值得買入的股票嗎?

美光科技 (MU) 目前被評級為買入,這表明未來幾個月相對於市場的回報率高於平均水平。 然而,估值指標表明它可能被高估,估值得分為 F。

2. MU的價格目標是多少?

MU股票的平均目標價為128.68美元,最高估值為225.00美元,最低估值為90.00美元。

3. 五年後MU股價預測是多少?

2029 年 MU 股價預測為 140.578 美元,表明未來五年潛在漲幅約為 +14.69%。

4. MU股票的未來前景如何?

美光預計將受益於長期趨勢,例如數據中心、5G 和物聯網等市場對其內存產品的需求。