Fanatics 是數字收藏品和體育用品行業的主導企業,在準備上市或首次公開募股 (IPO) 之際,正受到投資者的關注。該公司因其與重要體育聯盟和球隊的廣泛合作夥伴關係、創新電子商務解決方案的傳播以及在體育博彩和 NFT 等新興市場的擴張而聞名。

公司成立時間為1995年;作為一家實體零售商,它後來在麥可·魯賓 (Michael Rubin) 的卓越領導下轉型為數字優先的巨頭。 Fanatics 現在正在利用電子商務和數位化熱潮,與 MLB、NFL 和 NBA 等重要體育聯盟和球隊簽訂獨家授權協議。

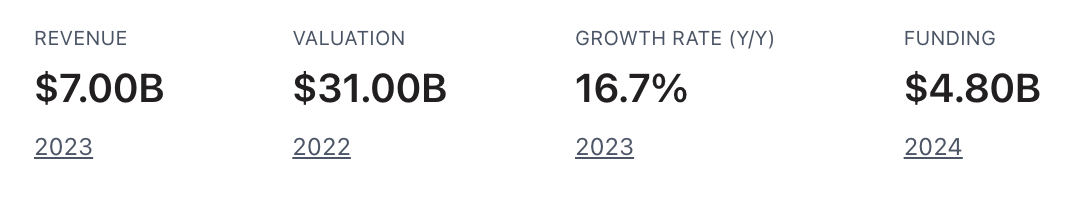

該公司暗示,在現場賽事、交易卡和體育博彩等多元化市場不斷擴張的推動下,將於 2021 年進行 IPO。 Fanatics 公布 2022 年估值為 310 億美元,預計 2023 年收入為 70 億美元,投資者信心十足。該公司最近將其多樣化的產品組合擴展到多個領域,包括數字收藏品、流行卡,甚至體育博彩,這反映了其滿足客戶需求的能力。

由於其卓越的商業模式和行業主導地位,預期的 Fanatics 首次公開募股吸引了投資者的極大關注。隨著公司不斷擴張和創新,它已成為數字參與行業和全球體育商業格局的基石。

一.什麼是 Fanatics

Fanatics 是體育用品領域的領先公司,以其通過數字解決方案、收藏品、交易卡和電子商務吸引消費者的卓越方式而聞名。該公司由艾倫·特拉格 (Alan Trager) 和米奇·特拉格 (Mitch Trager) 兄弟於 1995 年創立,是佛羅里達州傑克遜維爾的一家小型零售店。 2011 年被 GSI Commerce 收購後,Fanatics 在 Michael Rubin 的監管下轉型為電子商務巨頭。該公司作為一個垂直整合平台在全球運營,擁有數百萬粉絲。

核心服務及商業模式

Fanatics 的商業模式現在以集成數字平台為中心,使消費者能夠直接生產、設計和分銷商品。公司與NBA、NHL、MLB、NFL等著名國際足球組織和重要體育聯盟簽訂了壟斷許可協議。

Fanatics 不僅擴大了其傳統商品的產品組合,還提供數字收藏品、“Fanatics 博彩與遊戲”部分下的體育博彩以及交易卡(通過 Topps 收購)。

該公司提供各種業務,包括 Fanatic 收藏品、交易卡和紀念品市場,以及與 IMG 的現場粉絲活動合作。這些多樣化的功能使 Fanatics 成為數百萬熱情體育迷的綜合平台——該公司的競爭對手包括 Nike、DraftKings 和 Dick's Sporting Goods。

主要客戶

Fanatics 為世界各地的觀眾提供服務,包括大學球隊、體育聯盟和數百萬球迷。該公司與 FIFA 和 NBA 等組織建立了合作夥伴關係,這提高了其可用性,並將其視為正宗球迷商品的主要目的地。

誰擁有Fanatics

Fanatics 是一家私營公司,其執行長麥可·魯賓 (Michael Rubin) 在 under-possession 中擁有大量股份。該公司獲得了NFL、NBA、軟銀、MLB、貝萊德、富達等多家大型投資機構的廣泛關注。該公司的主要投資者包括銀湖、軟銀集團和富達管理研究公司。

Fanatics 宣布,截至 2023 年,其估值將超過 310 億美元,這表明其在體育博彩和數字收藏品等新興市場的強勁增長和多元化發展。

在尖端技術和獨家合作夥伴關係的支持下,Fanatics 能夠無縫集成數字和實體粉絲體驗,使其成為全球體育用品行業的主導企業之一。

二.Fanatics 財務

Fanatics 通常通過其零售店和電子商務網站銷售授權體育商品、體育收藏品、交易卡和數字資產來獲利。該平台與重要的運動隊簽訂了獨家許可協議,並提供 iGaming 服務和體育博彩。

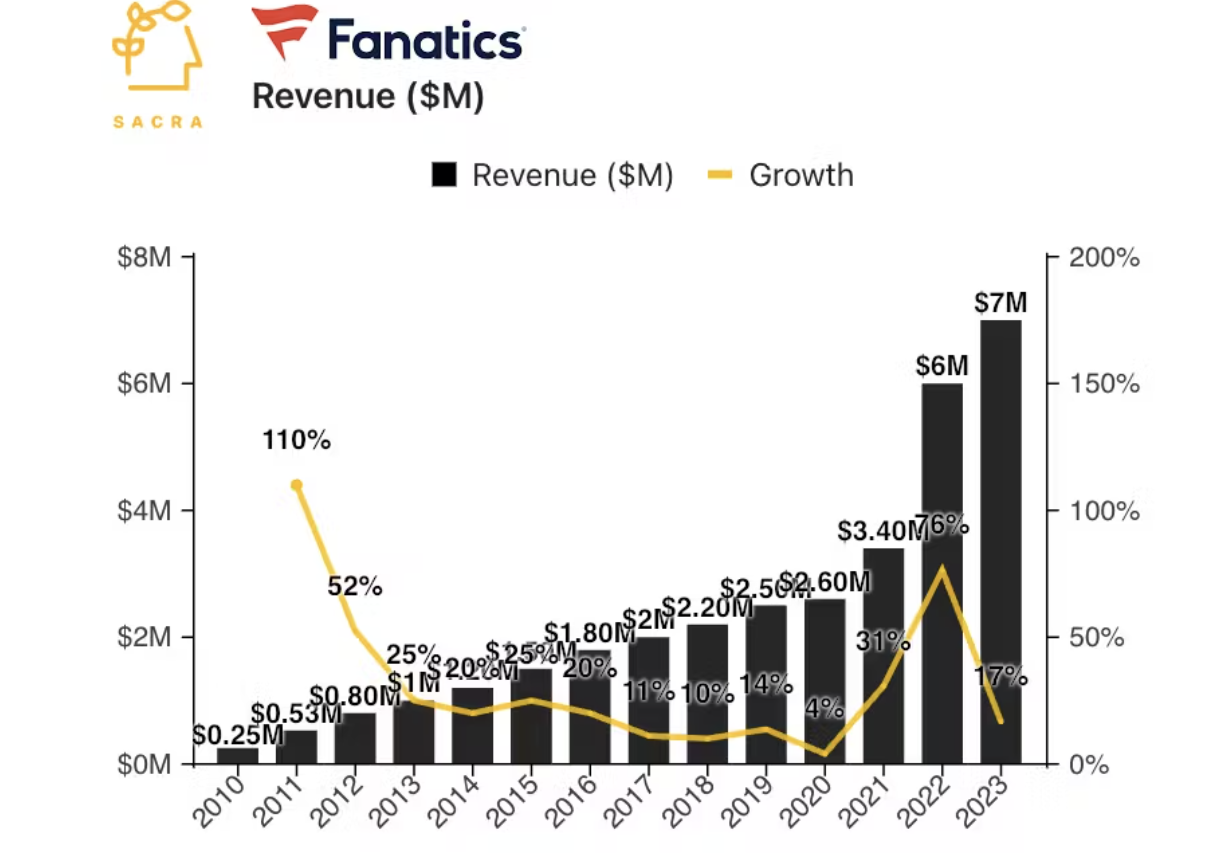

Fanatics 的收入在 2023 年達到 70 億美元,較 2020 年的 26 億美元收入大幅增長,反映出增長的激增。該公司籌集了 7 億美元的資金,使其市值超過 310 億美元。強勁的估值較之前的數字顯著增長,凸顯了投資者適應市場需求並採用平穩策略運營的信心和能力。

2023 年收入為 70 億美元,不包括交易卡權益。由於公司分銷和製造的垂直整合,核心商品業務毛利率保持在40%以上,明顯高於傳統電商。

最近的 2024 年員工股票出售計劃將公司估值推至 250 億美元,較上一輪融資估值大約折扣 19%。

主要財務指標

Fanatics 目前利用其獨家許可協議為 900 多個球隊、大學和聯盟運營電子商務網站。它於 2022 年以 5 億美元收購了 Topps,預計將產生約 10 億美元的收入。收購 PointsBet 的美國業務再次積極推動收入增長。

結果,該公司變得穩定,增長率為 16%,估值達到 310 億美元。

該公司 80% 的利潤來自兩項核心業務:它一直是耐克和重要體育聯盟白標球衣的生產商和分銷商,為 900 多個球隊、大學和聯盟運營電子商務網站,確保其通過與團隊建立股權合作關係來定位。

最近向交易卡、不可替代代幣 (NFT) 和體育博彩領域的擴張促使該公司通過利潤率更高的相鄰垂直領域維持了來自不同地理位置的超過 1 億體育迷。

Fanatics 行動應用程式可幫助用戶與該公司提供的有吸引力的功能進行交互並使用該功能。它迅速提高了消費者的參與度,因為人們比網絡版電子商務服務更喜歡它。

三.Fanatics IPO:機遇與風險

A. 盈利潛力和增長前景

Fanatics 憑藉強大的電子商務平台、垂直整合以及以客戶為中心的創新戰略,在與阿迪達斯、耐克、迪克體育用品、DraftKings 等行業巨頭的競爭中占據優勢。超過一億的粉絲利用該平台的資料庫來完善互動和個性化。它與 4,000 多名運動員和 Lids 等零售店建立了合作夥伴關係,為市場提供了最終的可及性和影響力。

受數字體驗和體育產品需求不斷增長的推動,Fanatics 計劃在歐洲、南美和亞洲進行國際擴張。該公司打算提供基於 NFT 的收藏品、可穿戴技術和增強現實 (AR) 商品,以重新定義球迷與他們喜愛的運動的互動。行動應用程式的進一步改進與獨家內容和個性化的集成預計將促進移動商務並加深客戶忠誠度。

助推器來自粉絲參與,增強用戶體驗,並擴展到現場體驗、體育博彩和國際營銷等因素。該公司擁有超過 1 億體育迷的資料庫和獨特的“v-commerce”模式,為創造超過 70 億美元的收入奠定了堅實的基礎。預計到 2033 年,美國體育博彩市場將達到 $40B,這讓投資者對 Fanatics 的 IPO 持樂觀態度,因為該公司正在擴大其在該領域的業務。

通過對各個聯盟的證券交易權以及對 Topps 的收購,該公司已經將自己定位於 25B 美元的交易卡行業。 Fanatics 不斷擴大的收藏品業務包括保險、評級和數字收藏品/NFT,可以滿足不斷增長的市場需求並促進收入增長。該公司目前擁有長期許可協議,賦予其競爭優勢,通常與著名球隊和聯盟持續超過十五年。截至 2024 年 6 月的過去 12 個月內,Fanatics 的商業收入超過 47 億美元,這反映出該公司的顯著增長潛力。

B. 弱點和風險

Fanatics 目前在很大程度上依賴於與重要運動隊的長期合作夥伴關係,這賦予了公司競爭優勢。儘管如此,這些合作夥伴關係也可能涉及風險,這也是一個事實。如果對安排不滿意或合作夥伴感到無聊,他們可能會開始分裂多個合作夥伴關係,從而對 Fanatics 產生負面影響。強調 NFL 從 2021 年開始允許授權商在亞馬遜上銷售可能是對 Fanatics 的一個警告,因為該公司向聯盟提供 1-2% 佣金的戰略可能會引起合作夥伴的分歧或不滿,同時也會做出可能對其他合作夥伴產生負面影響的例子。

“虛擬商務”模式嚴重依賴垂直整合製造來提供實時生產。狂熱分子在管理這一著名基礎設施以將質量和數量與需求激增相匹配時面臨著運營複雜性。最近,一些客戶投訴涉及製造錯誤和球衣質量,凸顯了維持公司聲譽和供應鏈或優質服務方面的挑戰。此外,隨著 Fanatics 在各個地區的擴張,它可能面臨監管挑戰,這可能會對公司的增長產生負面影響。

四.Fanatics IPO詳情

A. Fanatics IPO 日期

Fanatics IPO 的正式日期尚未公布,但多位消息人士證實,可能會在 2024 年底之前進行。 Fanatics IPO 因其強勁的財務業績和在新興體育平台(博彩)等各個領域的戰略擴張而吸引了投資者的廣泛關注。 、交易卡、NFT 等收藏品)、著名電子商務平台和傳統零售商。

B. Fanatics 估值

截至撰寫本文時,Fanatics 的估計估值在 250 億美元至 310 億美元之間。當 Fanatics 從上市公司轉型為私人公司時,其預計資本額將達到 310 億美元。上一輪融資發生在 2022 年 12 月,由 LionTree 和 Clearlake Capital 領投,融資 7 億美元。 Fanatics 已通過 10 輪融資籌集了約 50 億美元。共有十輪融資,其中兩輪為早期融資,七輪為後期融資,一輪為債務融資。該公司從最重要的一輪融資中籌集了 16.7 億美元。目前,公司擁有投資者24家;二十四位是機構投資者,一位是天使投資者。

主要融資輪次和融資總額

|

資助日期 |

回合名稱 |

資助金額 |

投資者 |

|

2022 年 12 月 7 日 |

E系列 |

7 億美元 |

Clearlake Capital Group、LionTree、富達投資、Silver Lake、軟銀願景基金 |

|

2022 年 3 月 2 日 |

E系列 |

$1.67B |

富達投資、貝萊德、默沙東資本、軟銀願景基金 |

|

2021 年 8 月 10 日 |

D系列 |

3.37 億美元 |

Rocnation、Silver Lake、MLB、Jay Z、Insight Partners、Eldridge Industries、軟銀願景基金 |

|

2021 年 3 月 24 日 |

D系列 |

3.2 億美元 |

Silver Lake、黑石、富達投資、Neuberger Berman、Thrive Capital、MLB、富蘭克林鄧普頓印度 |

|

2020 年 8 月 14 日 |

D系列 |

3.5 億美元 |

富達投資、Thrive Capital、富蘭克林鄧普頓投資、路博邁 |

|

2017 年 8 月 8 日 |

D系列 |

$1B |

軟銀願景基金、MLB、NFL |

|

2015 年 8 月 25 日 |

C系列 |

3億美元 |

銀湖 |

|

2013 年 6 月 6 日 |

B系列 |

1.7 億美元 |

阿里巴巴集團、淡馬錫 |

|

2012 年 6 月 6 日 |

傳統債務 |

7500 萬美元 |

美國銀行 |

|

2012 年 6 月 1 日 |

A系列 |

1.5 億美元 |

洞察合作夥伴 |

C. 股權結構及分析師意見

Fanatics 自成立以來一直在執行長 Michael Rubin 以及 Silver Lake Partners、軟銀和富達投資等機構合作夥伴的監督下作為一家私營公司運營。預計資本額為310億美元,因此股票數量和每股價格應與該金額相當。

目前尚未有關於 Fanatics IPO 的官方分析報告。儘管如此,由於該公司在多個體育相關領域的地位和擴張能力,許多專家預計該資產是一項潛在投資。儘管面臨挑戰,分析師仍對公司的增長和估值潛力持樂觀態度,重點關注近年來的進展。

五.如何投資 Fanatics IPO 及 Fanatics 股票

哪裡可以購買 Fanatics IPO 股票

購買Fanatic IPO股票時,您必須在初始階段檢查支持的銀行、券商或任何其他中介機構。然後,在首選平台上開設帳戶並進行驗證,以訪問平台產品的最大功能。一些平台可能會通過私募股權市場提供首次公開募股前的股票,但資格通常取決於帳戶類型和地區法規。隨時關注 Fanatics 的 IPO 公告,以確保儘早獲得股票。

Fanatics IPO 交易策略

一旦 Fanatics 股票公開交易,投資者可以採取各種策略:

- 動量交易: 分析趨勢和市場情緒,以利用 IPO 啟動後價格的快速波動。

- 短期交易: 日間交易或波段交易等技術可以幫助您在波動時期獲得快速收益。

- 長期持有: 鑑於 Fanatics 在數字收藏品、博彩和商品領域的廣泛增長,隨著公司擴大業務規模,持有股票可能會帶來收益。

Fanatics 股票交易方式

- ETF: 投資與體育、商品或電子商務行業相關的 ETF 可以間接接觸 Fanatics。此選項非常適合多元化和降低風險。

- 期權交易: 期權允許通過鎖定未來交易的價格來進行戰略投資,這在波動的IPO後市場中可能是有利的。

- 差價合約交易: 差價合約為無需擁有標的股票的投機交易提供了靈活性。 VSTAR 等平台提供可訪問的差價合約交易選項以及多頭或空頭頭寸的高效工具。