介紹

嘉年華公司是全球最大的郵輪公司,經營10個品牌和超過100艘船隻,每年服務超過1300萬名旅客。該公司受到COVID-19大流行的嚴重影響,迫使其暫停了大部分業務並遭受了沉重損失自2020年以來。然而,該公司也採取了多項措施來改善資金流動性、降低成本並為郵輪業的復甦做好準備。

嘉年華公司概述

嘉年華公司由泰德·阿里森(Ted Arison)於1972年創立,他以一艘名為“狂歡節”(Mardi Gras)的船起家。該公司總部位於佛羅里達州邁阿密,並與倫敦嘉年華公司擁有雙重上市結構。該公司經營嘉年華郵輪、公主郵輪、荷美郵輪、世邦郵輪、鐵行郵輪、冠達郵輪、阿依達郵輪、歌詩達郵輪、澳大利亞鐵行郵輪、嘉年華中國等10個郵輪品牌,滿足不同細分市場的需求。

來源:Canival

公司現任首席執行官為Arnold W. Donald,他於2013年加入公司,在各行業擁有超過30年的經驗。該公司的最大股東包括先鋒集團、貝萊德公司、道富銀行、富達管理與研究公司和道奇考克斯公司。

公司歷史上的一些關鍵里程碑包括:

- 1989年收購荷美郵輪公司,1992年收購世邦郵輪公司

- 2003年與P&OPrincess Cruises plc合併,組建全球最大的郵輪公司

- 2018年推出世界上第一艘液化天然氣動力遊輪AIDAnova

- 通過一系列特別活動和活動慶祝2022年成立50週年

嘉年華公司的商業模式和產品/服務

來源:Cruise fever

嘉年華如何賺錢

嘉年華通過向客人提供郵輪假期來賺錢,客人支付票價、船上消費、岸上游覽和其他服務。它還從其他來源產生收入,例如航空運輸服務、旅行保險、酒店預訂和旅遊業務。

該公司的收入受到載客量、入住率、票價、每位乘客的船上支出、燃油成本、貨幣匯率和季節性等多種因素的影響。

主要產品和服務

嘉年華為客人提供各種產品和服務,例如:

- 郵輪假期:該公司提供從兩天到一百多天不等的郵輪假期,前往全球700多個目的地。

- 船上活動:公司提供各種船上活動,以提升賓客體驗。

- 岸上游覽:該公司提供岸上游覽,讓客人探索目的地的當地文化、歷史、自然和冒險。

- 其他服務:該公司還提供其他服務,如航空運輸服務、旅遊保險、酒店預訂、旅遊運營、互聯網接入、攝影、購物、醫療服務和婚禮。

來源:carnival

嘉年華公司的財務、增長和估值指標

嘉年華公司財務報表審查

市值:截至2023年7月11日,嘉年華公司的市值為256億美元。

淨利潤:在截至2023年5月31日的財年中,嘉年華公司報告淨虧損34億美元,同比下降62%。2022財年,該公司淨虧損60.93億美元,較2021年下降35.87%。

收入增長:截至2023年5月31日的12個月中,嘉年華公司的收入為174.87億美元,同比增長198.62%。2022財年,嘉年華公司年營收為121.68億美元,較2021年增長537.74%。

利潤率:截至2023年5月31日的十二個月中,嘉年華公司的淨利潤率為-19.83%。

股本回報率:截至2023年第二季度的12個月內,嘉年華公司的股本回報率(ROE)為負,為-50.48%,淨虧損為-30億美元。

資產負債表實力和影響:截至2023年5月31日,嘉年華公司的現金和現金等價物為44.9億美元,總債務為350.8億美元。截至2023年2月28日,該公司的債務股本率為507.87,流動比率為0.71。該公司已採取多項措施改善流動性並降低成本,例如通過債務和股權籌集236億美元的新資本自2020年3月起提供。

主要財務比率和指標

為了評估嘉年華公司的估值,我們可以將其估值倍數(P/E、P/S、P/B、EV/EBITDA)與其同行和行業進行比較。然而,由於嘉年華公司報告2020財年出現淨虧損,其市盈率意義不大。因此,我們將根據2022財年的預計收益使用遠期市盈率。

根據雅虎財經的數據,截至2023年7月11日,嘉年華公司的遠期市盈率為16.7,市盈率為4.6,市淨率為1.5,EV/EBITDA比率為18.7。

下表為嘉年華公司估值倍數與同行及行業的比較:

|

公司 |

遠期市盈率 |

市銷率 |

市淨率 |

EV/EBITDA |

|

嘉年華公司 |

16.7 |

4.6 |

1.5 |

18.7 |

|

皇家加勒比集團 |

15.2 |

5.2 |

2.3 |

19.8 |

|

挪威郵輪控股有限公司 |

13.3 |

3.8 |

-0.2 |

17 |

根據該表,我們可以看到嘉年華公司的遠期市盈率高於同行,這表明相對於其預期的盈利增長而言,其成本更高。然而,嘉年華公司的市盈率低於皇家加勒比集團,這表明其相對於其銷售額而言更便宜。

嘉年華公司的市賬率也低於皇家加勒比集團,表明其相對於其賬面價值更便宜。該公司的EV/EBITDA比率與皇家加勒比集團相似,表明其相對於息稅折舊攤銷前利潤的估值相似。

值得注意的是,估值倍數基於當前股價和2022財年的預計收益,由於COVID-19大流行及其對郵輪業的影響,這些估值倍數會受到不確定性和波動性的影響。因此,估值倍數可能無法反映嘉年華公司業務的真實價值及其未來增長潛力。

CCL股票表現分析

CCL股票交易信息

嘉年華公司的普通股在紐約證券交易所(NYSE)交易,股票代碼為CCL。該公司還擁有在倫敦證券交易所(LSE)交易的美國存託股票(ADS),代碼為CUK。該公司的主要交易所是紐約證券交易所,其主要貨幣是美元(USD)。

該公司的交易時間為東部時間(ET)工作日上午9:30至下午4:00,不包括美國市場假期。該公司還在周一至週五東部時間上午4:00至上午9:30進行盤前交易,東部時間下午4:00至晚上8:00進行盤後交易。自1987年首次公開募股以來,該公司從未進行過任何股票分割。

由於COVID-19大流行,該公司自2020年3月起暫停支付股息。最後一次派息為每股0.50美元,時間為2020年2月,當時股息率為6.1%。

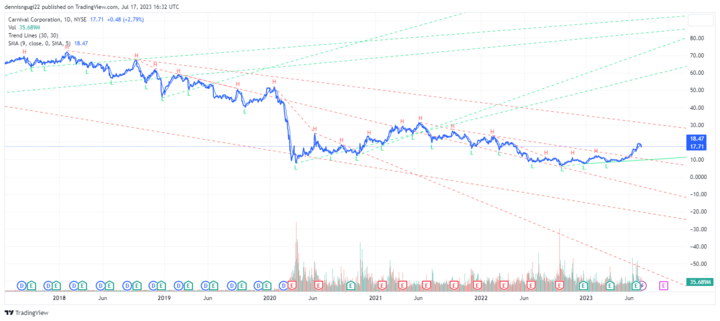

CCL自IPO以來的股價表現

嘉年華公司於1987年7月14日進行首次公開募股(IPO),每股3.875美元(根據股息和分割進行調整)。此後,公司股票經歷了較大波動。2018年7月26日,嘉年華公司創下歷史新高,股價飆升至每股71.94美元。這比IPO價格上漲了1,756%,令人印象深刻。

然而,該公司在COVID-19大流行之後面臨挑戰,導致其股價於2020年4月2日暴跌至每股7.80美元的歷史低點。這比IPO價格下跌了80%。截至2023年7月17日,嘉年華公司股價為每股26.54美元,較IPO價格上漲585%,但較歷史高位下跌63%。

自COVID-19大流行以來,該公司的股價一直劇烈波動,如下圖所示:

資料來源:TradingView

CCL股價預測

CCL股價走勢分析

為了分析CCL股價的走勢,我們可以利用均線、趨勢線、圖表形態等技術指標。

移動平均線是顯示股票在特定時期內的平均價格的線。它們可以幫助確定趨勢的方向和強度,以及潛在的支撐位和阻力位。

趨勢線是連接一段時間內股價高點或低點的直線。它們可以幫助識別趨勢的方向和斜率,以及潛在的突破或擊穿點。

圖表形態是股票圖表上形成的形狀,表明趨勢的延續或逆轉。他們可以幫助確定潛在的交易進入點和退出點。

從下圖可以看出,自2018年1月以來,CCL股價一直處於下跌趨勢,如紅色向下傾斜的趨勢線所示。然而,該股今年已上漲133%,高於2020年2月以來的50日和200日移動均線,表明看漲情緒。這意味著嘉年華公司的股價自疫情以來一直在復蘇。

來源:TradingView

CCL股票的主要阻力位和支撐位

- 阻力位是指賣方數量往往超過買方的價格,從而對股價造成下行壓力。支撐位是買家數量往往多於賣家的價格,從而對股價造成上行壓力。

- 根據下圖,我們可以確定CCL股票在過去一年中的一些關鍵阻力位和支撐位,如下所示:

- 阻力位1:每股11美元,與頭肩底形態的頸線和200日移動平均線重合。

- 阻力位2:每股12.6美元,與2022年8月的前高點一致。

- 阻力位3:每股19.5美元,與2023年7月的前高點和2023年1月至2023年4月下跌趨勢的50%斐波那契回撤位重合。

- 支撐位1:每股8.4美元,與2021年5月的前低點以及2022年4月至2022年6月上升趨勢的23.6%斐波那契回撤位一致。

- 支撐位2:每股7.4美元,與2023年1月的前期低點和紅色趨勢線重合。

- 支撐位3:每股14.8美元,與2023年6月的前期低點和心理整數相吻合。

資料來源:TradingView

分析師建議和價格目標

- 分析師建議是金融分析師或專家對股票潛在表現給出的意見或評級。它們的範圍可以從強力買入、買入、持有、賣出到強力賣出。價格目標是基於各種假設和模型對股票未來價格的估計。

- 據雅虎財經報導,截至2023年7月11日,大約19名研究CCL股票的分析師提出了以下共識建議:

- 買入:7位分析師(37%)

- 持有:10名分析師(53%)

- 賣出:2名分析師(10%)

- 下表顯示了一些主要分析師的目標價以及基於當前每股54美元的股價所隱含的上行/下行空間:

|

分析機構 |

價格目標 |

隱含的上行/下行空間 |

|

摩根士丹利 |

14美元 |

-47% |

|

瑞士信貸 |

18美元 |

-32% |

|

巴克萊銀行 |

24美元 |

-10% |

|

摩根大通 |

31美元 |

+17% |

|

高盛 |

32美元 |

+21% |

|

瑞銀集團 |

36美元 |

+36% |

|

花旗集團 |

40美元 |

+51% |

- 根據該表,我們可以看到平均目標價為每股86美元,較當前股價小幅上漲5%。最高目標價為每股40美元,較當前股價大幅上漲51%。最低目標價為每股14美元,較當前股價大幅下跌47%。

挑戰與機遇

競爭風險

主要競爭對手

嘉年華公司面臨著來自全球市場上其他郵輪運營商的激烈競爭。其一些主要競爭對手包括:

來源:Cruzely

- 皇家加勒比集團:全球第二大郵輪公司,運營四個品牌和60多艘船舶,每年為超過600萬名客人提供服務。旗下品牌包括皇家加勒比國際遊輪、精緻遊輪、銀海遊輪和精鑽遊輪。

- 挪威郵輪控股有限公司:全球第三大郵輪公司,運營三個品牌和30多艘船舶,每年為超過300萬名客人提供服務。旗下品牌包括挪威郵輪、大洋洲郵輪、麗晶七海郵輪。

- MSCCruises:全球第四大郵輪公司,運營1個品牌和20多艘郵輪,每年為超過200萬名客人提供服務。它是一家總部位於瑞士的私營公司。

- 迪士尼遊輪公司:華特迪士尼公司的子公司,運營四艘遊輪,每年為超過100萬名客人提供服務。它以其適合家庭的遊輪而聞名,遊輪以迪士尼人物和主題為特色。

嘉年華公司的競爭優勢

嘉年華公司擁有多項競爭優勢,有助於其保持在全球郵輪市場的領先地位。其中一些優點是:

- 品牌多樣性和忠誠度:嘉年華公司運營九個不同的遊輪品牌,以滿足不同細分市場的需求,從經濟型到豪華型,從家庭型到冒險型。每個品牌都有自己的忠實客戶群和獨特的身份,這使得嘉年華公司能夠吸引廣泛的旅行者並佔領更多的市場份額。

- 全球影響力和擴張:嘉年華公司擁有強大的全球影響力,其船舶航行至七大洲700多個目的地。該公司還繼續擴大其船隊和地理覆蓋範圍,特別是在亞洲等新興市場,那裡對郵輪的需求正在迅速增長。通過為客人提供更多選擇和體驗,嘉年華公司可以吸引新客戶並增加重複預訂。

- 運營效率和創新:嘉年華公司致力於通過投資新技術和實踐來提高運營效率並減少對環境的影響。這些創新幫助嘉年華公司降低燃料消耗和排放,並提高安全性和可靠性。

- 客戶滿意度和參與度:嘉年華公司專注於為客人提供高質量的服務和難忘的體驗,從而提高客戶滿意度和保留率。這些互動幫助嘉年華公司與客戶建立牢固的關係,並提高他們的忠誠度和擁護度。

其他風險

除了競爭風險外,嘉年華公司還面臨其他可能對其業務和股票表現產生不利影響的風險,例如:

- COVID-19大流行風險:COVID-19大流行一直是嘉年華公司和整個郵輪行業面臨的最大挑戰。疫情迫使嘉年華公司暫停大部分業務,自2020年3月以來遭受重大損失。疫情還給郵輪的供需以及客人和船員的健康和安全帶來了巨大的不確定性和波動性。疫情還影響了該公司進入資本市場、遵守債務契約和維持信用評級的能力。該公司能否從大流行中恢復將取決於多種因素,例如疫苗的可用性和有效性、旅行限制和建議的取消、健康和安全協議的實施和接受以及消費者信心和需求的恢復。

- 監管風險:郵輪行業受到運營所在國家和地區的各種法規和法律的約束。這些法規和法律涵蓋環境保護、健康與安全、勞動、稅務、消費者保護、反壟斷和反腐敗等領域。

- 運營風險:公司的運營涉及機械故障、事故、火災、碰撞、海盜、恐怖主義、天氣事件、自然災害、疾病爆發、網絡攻擊和其他不可預見事件等各種風險。

- 聲譽風險:公司的聲譽是其最有價值的資產之一,因為它影響其吸引和留住客人、員工、合作夥伴、投資者和監管機構的能力。

儘管嘉年華公司面臨風險和挑戰,但該公司也有一些可以增強其未來業務和股票表現的機會,例如:

郵輪業的複蘇:從長遠來看,郵輪業目前正在從新冠肺炎(COVID-19)大流行中復蘇,因為疫苗的供應和分發更加廣泛,旅行限制和建議的取消,健康和安全協議的實施和接受,以及隨著消費者信心和需求的恢復。郵輪業擁有忠實的客戶群,一旦安全可行,他們就渴望恢復巡航。郵輪行業還有一個尚未開發的市場潛力,可以推動未來的增長,因為全球只有3.7%的人口曾經乘坐過郵輪。

成長機會

資料來源:Business Journal

嘉年華公司擁有多種增長機會和驅動因素,可以增加其未來的收入和盈利能力,例如:

- 擴大其在中國、印度和東南亞等新興市場的業務,由於中產階級的崛起、可支配收入的增加和旅行偏好的變化,這些市場對郵輪的需求正在迅速增長。

- 推出具有創新設計、設施和技術的新船,以增強賓客體驗,使公司從競爭對手中脫穎而出,並吸引新的客戶群。

- 開發新產品和服務,以滿足客人不斷變化的需求和偏好,例如個性化產品、體驗式旅行、可持續發展計劃和數字解決方案。

- 利用其忠誠度計劃來提高客戶保留率、重複預訂率和機上消費。

- 與航空公司、酒店、旅行社和目的地當局等其他旅行提供商合作,為客人提供更多增值套餐、選擇和體驗。

未來展望和擴展

嘉年華公司對未來有著積極的展望和擴張計劃。該公司看到需求持續加速,本季度的預訂總量達到了未來所有航班的歷史新高。客戶存款總額達到72億美元的歷史新高(截至2023年5月31日),比之前記錄的60億美元(截至2019年5月31日)高出逾10億美元,較上一季度增長26%。該公司預計,隨著時間的推移,調整後的自由現金流的持續增長將成為償還債務的驅動力。

該公司正在推出其SEA變革計劃,這是一組關鍵績效目標,旨在在截至2026年的三年內實現重要戰略目標。嘉年華公司首席執行官Josh Weinstein評論道:“本季度我們達到了一個有意義的收入拐點,淨收益率超過2019年的強勁水平,我們實現了正的營業收入、運營現金和調整後的自由現金流。

為什麼交易者應該考慮CCL股票

交易者應考慮CCL股票的原因

交易者應出於多種原因考慮CCL股票,例如:

- 根據市盈率和市淨率等估值倍數,CCL股票相對於同行和行業被低估,表明其比競爭對手和整個行業具有更高的升值潛力。

- CCL股票的交易價格也較疫情前的水平大幅折扣,這表明一旦郵輪行業恢復正常運營和需求,其就有很大的複蘇空間。

- CCL股票還受到嘉年華公司強勁基本面的支撐,嘉年華公司是全球最大的郵輪公司,擁有多元化的品牌組合、忠誠的客戶群和很大程度上尚未開發的市場潛力。

- CCL股票還受到嘉年華公司積極前景和擴張計劃的推動,該公司旨在分階段恢復運營、推出新的創新船舶、開發新產品和服務,並利用其合作夥伴關係和忠誠度計劃。

- CCL股票對於尋求高波動性和流動性的交易者也很有吸引力,因為由於COVID-19大流行及其對郵輪業的影響,股價大幅波動。該股票還具有較高的交易量和較低的買賣價差,因此易於買賣。

CCL股票的交易策略

交易者可以根據自己的風險偏好、時間範圍和市場狀況,對CCL股票使用各種交易策略。一些可能的交易策略是:

- CFD交易:CFD代表差價合約,它是一種衍生品,允許交易者在不擁有基礎資產的情況下推測其價格變動。差價合約交易具有槓桿、賣空、對沖等多種優勢。

交易者可以利用槓桿,通過使用比自己擁有的更多的資金進行交易來放大利潤或損失。賣空涉及出售借來的CCL股票並以較低的價格買回,以從差價中獲利。對沖通過在CCL股票旁邊的相關資產中建立相反的頭寸來降低風險。

- 波段交易:這是一種中期策略,需要根據市場趨勢和技術指標持有頭寸幾天或幾週。CCL股票的一種可能的波動交易策略是使用布林線指標,該指標衡量股價的波動性和趨勢。

- 日間交易:這是一種短期策略,涉及在同一交易日內買賣股票,而不持有任何隔夜頭寸。CCL股票的一種可能的日間交易策略是使用商品通道指數(CCI)指標,該指標衡量股價與其平均值的偏差。

在VSTAR交易CCL股票差價合約

如果你有興趣交易CCL股票,你應該考慮在VSTAR交易CCL股票差價合約,這是最好的在線交易平台之一。VSTAR為交易者提供了多項優勢,例如:

- 低費用和佣金:VSTAR對CCL股票差價合約交易收取低費用和佣金,可以幫助你節省資金並增加利潤。

- 高安全性和可靠性:VSTAR使用先進的加密和安全協議來保護你的個人和財務信息及交易。

- 用戶友好的界面和工具:VSTAR擁有用戶友好的界面和工具,使CCL股票差價合約交易變得簡單方便。

- 客戶支持和服務:VSTAR擁有專門的客戶支持和服務團隊,24/7全天候為你提供幫助,解決你可能遇到的有關CCL股票差價合約交易的任何問題或疑問。

如果你想了解更多有關在VSTAR交易CCL股票差價合約的信息,你可以訪問VSTAR的網站或聯繫VSTAR的客戶支持團隊了解更多詳情。

結論

在本文中,我們探討了嘉年華公司(NYSE:CCL)股票,這是世界上最大的郵輪公司的股票。我們了解了公司的歷史、商業模式、產品和服務、財務業績、估值、股票表現和未來前景。我們還討論了公司和股票面臨的風險和挑戰,以及它們所擁有的機會和增長動力。我們還分享了交易者應考慮CCL股票的一些原因以及他們可以使用的一些交易策略。

作為獎勵,我們想提一下,嘉年華公司在COVID-19大流行之後正在取得進展,因為它已經恢復了在美國、歐洲和亞洲等一些市場和地區的運營。該公司還實施了健康和安全協議並獲得了監管部門的批准,以確保客人和船員的福祉。因此,我們認為嘉年華公司(NYSE:CCL)股票對於尋求旅遊行業價值和增長的交易者來說是一個很好的投資機會。

*免責聲明:本文內容僅供學習,不代表VSTAR官方立場,也不能作為投資建議。