汇丰银行(HKG:0005)是一家全球银行业巨头,其悠久的历史可以追溯到 19 世纪。多年来,该银行已形成多项基本优势,支撑其快速增长的潜力。这些优势,加上稳定的战略、稳健的财务业绩和对多元化的关注,使汇丰银行成为银行业的强大参与者。

稳定且经过验证的策略(策略稳定性)

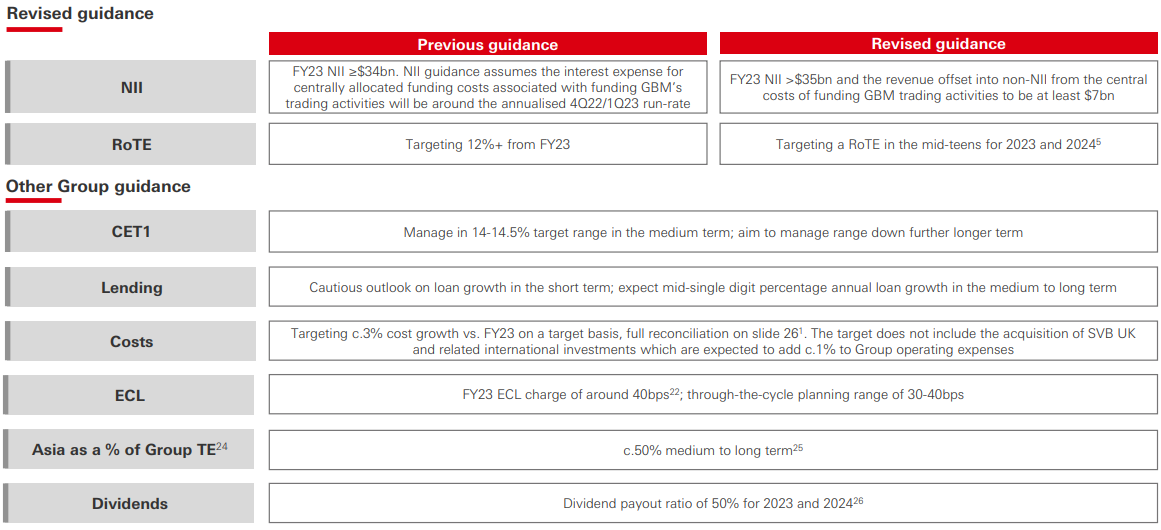

汇丰银行的优势始于其稳定且行之有效的策略。该银行的战略框架保持一致,为增长提供了坚实的基础。这一战略简洁地概括为四个关键支柱,这些支柱保持不变。战略的稳定性使汇丰银行能够专注于执行其计划,而无需不断改变方向,从而为内部和外部利益相关者提供清晰的信息。这种稳定性使人们对银行实现其战略目标的能力充满信心和信任。

强劲的财务业绩(盈利能力)

汇丰银行实力的一个关键指标是其强劲的财务业绩。 2023 年上半年,该银行公布了令人印象深刻的财务业绩。这包括其全球业务和地区的广泛利润和收入增长。强大的金融机构的标志是持续创造利润的能力,汇丰银行以稳健的财务数据证明了这种能力。

衡量财务业绩的一个关键指标是有形股本年化回报率,达到22.4%截至 2023 年上半年。这是一项了不起的成就,表明该银行有能力为股东带来丰厚回报。在竞争激烈的银行业格局中,能够产生如此高的回报,证明了汇丰银行在管理资产和运营方面的效率和成效。

资料来源:2023 年上半年业绩

资本生成(资本充足率)

支持汇丰银行快速增长潜力的另一个关键优势是其产生资本的能力。 在银行业,资本是推动扩张、投资和追求新机会的命脉。 汇丰银行产生和维持强大资本水平的能力是一项战略优势。

该银行强大的资本生成能力使其能够为各种举措提供资金,包括国际扩张、技术投资和风险管理。 资本充足率不仅是监管要求,也是汇丰抓住增长机遇、抵御经济衰退、确保业务长期可持续发展的战略杠杆。

收入来源多元化(收入多元化)

汇丰银行注重收入来源多元化,这是其快速增长的重要力量。 过度依赖任何单一收入来源都会使银行面临重大风险。 因此,该银行专注于扩大收入来源有助于减轻这种风险,并有助于其长期稳定。

这种实力的具体体现是特定业务领域收入的强劲增长。 例如,交易银行业务部门的收入显着增长了 63%。 收入来源的多元化,包括外汇和全球支付解决方案,展示了该银行对不断变化的市场动态的适应能力以及在不同业务领域捕捉收入机会的能力。

国际连接(全球扩张)

汇丰银行的国际连通性是支持其增长战略的关键优势。 国际扩张开辟了新的市场、客户和收入机会。 该银行上半年批发跨境客户业务成功增长约 50%。 在利率上升的推动下,各个地区都出现了这种扩张。

除了全球业务扩张之外,汇丰银行在财富和个人银行业务方面的国际主张也继续受到关注。 过去 12 个月,国际 WPB(财富和个人银行)客户数量增加了 8%,达到 630 万。 重要的是,这些国际客户产生的收入约为平均客户收入的 2.5 倍,凸显了国际连接的财务效益。

业务转型与资产重新配置(战略重点)

汇丰银行对业务转型和资产重新配置的战略重点是其快速增长潜力的强大驱动力。 通过将资本从战略性较低或连通性较低的业务重新分配到增长较高的国际机会来适应和响应市场条件的能力,证明了该银行的敏捷性和战略敏锐性。

例如,计划于 2024 年初出售加拿大银行业务,随后派发每股 0.21 美元的特别股息。 这些资产剥离,以及希腊业务、俄罗斯业务等非核心资产的处置,以及阿曼和新西兰业务运营的变化,表明汇丰银行致力于重新调整其投资组合以实现最佳增长。

财富业务拓展(财富管理增长)

汇丰银行专注于扩大其财富和保险业务是一个明显的优势。 该公司在中国大陆的数字化财富和保险业务拥有1,400名财富规划师,一直在推动新业务的显着增长。 此外,汇丰通过全球私人银行业务进入印度等市场,并推出汇丰创新银行业务,强调了其对新兴市场和行业增长机会的追求。

财富管理和保险领域的增长潜力巨大,汇丰银行在这一领域的战略投资使其能够利用亚太地区及其他地区对这些金融服务不断增长的需求。

费用收入多元化(费用收入增长)

汇丰银行注重通过增加手续费收入来实现收入多元化,这是增强其增长潜力的基本优势。 手续费收入是银行收入组合的重要组成部分,其增长有助于金融稳定。 例如,上半年商业银行手续费收入大幅增长6%。

汇丰银行全球业务之间的合作收入也增长了 5%。 这在增长相对较低的经济环境中尤为重要,因为它允许银行利用协同效应和交叉销售机会,从组织内部推动增长。

成本纪律(运营效率)

汇丰银行严格的成本控制是补充其增长战略的关键优势。 成本管理是银行业的基本原则,银行对严格成本控制的承诺是显而易见的。 注重成本节约和资源分配以增加数字化投资是这一优势的关键组成部分。

例如,该银行在 2023 年上半年将技术支出增加了 12.8%,技术支出占其目标基本运营支出的 23%。 这项投资可以转化为更快的服务、减少客户互动中的摩擦以及更具竞争力的产品。 这种运营效率的提高不仅可以增强客户体验,而且从长远来看还有助于节省成本。

可持续金融和 ESG 焦点(可持续发展承诺)

汇丰银行对可持续金融的承诺及其作为净零转型推动者的角色,是与以环境、社会和治理 (ESG) 为重点的投资不断增长的需求相一致的优势。 该银行上半年提供和促进了 450 亿美元的可持续金融和投资,表明其积极参与这一不断增长的领域。

可持续金融包括资本市场融资和向客户提供的资产负债表内贷款。 汇丰银行对可持续发展的关注赢得了认可,例如连续第六年被《欧洲货币》评为“亚洲最佳可持续金融银行”。 这一承诺不仅符合 ESG 原则,而且使汇丰银行成为一家负责任的金融机构,吸引优先考虑可持续投资的客户。

向股东分配资本(资本回报)

汇丰银行计划通过股息和股票回购向股东返还资本是另一个优势。 它为奖励支持该银行的投资者提供了一条明确的途径。 这些资本回报表明了对股东的承诺,以及对为银行投资人提供价值的重要性的认可。

资本回报还意味着稳健的资产负债表和产生剩余资本的能力,这些资本可以回流给投资者或用于战略投资,进一步促进增长潜力。

稳定的信用质量(风险管理)

保持稳定的信贷质量是银行长期增长和可持续发展的基础。 汇丰银行在面对逆风和挑战时保持信贷质量的能力是一项显着的优势。 它成功地将预期信用损失费用保持在正常水平。

稳定的信贷质量对于维持投资者和存款人的信心以及支持贷款活动至关重要。 银行的信用质量是其风险管理能力的晴雨表,汇丰在这方面的一致性是支撑其增长潜力的优势。

具体风险

- 汇丰银行在不同地区开展业务,向不同的客户群提供贷款,因此容易受到经济波动和借款人信用状况影响的信用风险。

- 汇丰银行的全球业务意味着它很容易受到各种金融市场波动的影响,这可能会影响其资产和负债的价值。

- 汇丰银行在地缘政治和特定国家风险多样的地区开展业务。 政治不稳定、贸易紧张、制裁或政府政策变化可能会影响银行在不同国家的业务。

- 主要市场的经济挑战(如潜在的衰退)可能会影响汇丰银行的贷款活动、客户需求和资产质量。

- 利率的重大且意外的变化可能会影响汇丰银行的盈利能力。

总而言之,汇丰银行的快速增长潜力是由多方面的优势支撑的。 这些优势包括稳定且行之有效的战略、强劲的财务业绩、资本生成能力、多元化的收入来源、国际连通性、战略性业务转型、财富业务扩张、费用收入多元化、成本控制、可持续发展重点、股东资本分配以及稳定的信贷 质量。