Warren Buffett là ai

Warren Buffett, thường được gọi là “Nhà tiên tri xứ Omaha”, là một nhà đầu tư huyền thoại được biết đến với những dự án tài chính thành công. Với tư cách là Người đồng sáng lập, Chairman và CEO của Berkshire Hathaway, Buffett được tôn trọng vì đã đưa ra những quyết định đầu tư sáng suốt vượt qua thử thách của thời gian. Hành trình trở thành nhà đầu tư thành công của Buffett bắt đầu từ giữa thế kỷ 20. Sinh năm 1930, ông sớm quan tâm đến tài chính và đầu tư, trau dồi kỹ năng của mình dưới sự hướng dẫn của Benjamin Graham, một nhà đầu tư giá trị nổi tiếng. Theo thời gian, Buffett đã phát triển một triết lý đầu tư độc đáo, tập trung vào giá trị lâu dài, hào kinh tế và sự hiểu biết sâu sắc về doanh nghiệp.

Hình ảnh: Gettyimages

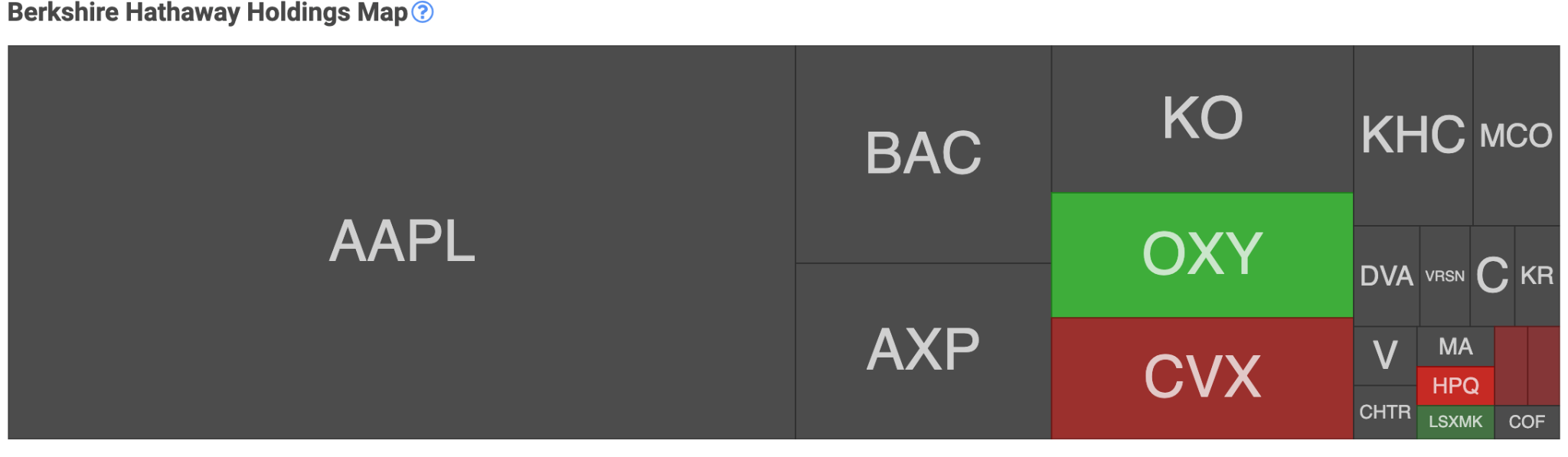

Berkshire Hathaway, do Buffett lãnh đạo, đã trở thành một công ty lớn trong thế giới đầu tư. Danh mục đầu tư của tập đoàn bao gồm nhiều công ty trong lĩnh vực bảo hiểm, năng lượng, hàng tiêu dùng và công nghệ. Các cổ phiếu chủ chốt như Apple, Coca-Cola và Bank of America nêu bật niềm tin của Buffett vào các công ty có lợi thế cạnh tranh lâu dài và tiềm năng tăng trưởng vững chắc.

Khi xem xét cổ phần của Berkshire Hathaway, bạn có thể quan sát cách Buffett đa dạng hóa chiến lược, tập trung vào các công ty có sự hiện diện mạnh mẽ trên thị trường và có tiềm năng tăng trưởng bền vững. Bây giờ, hãy khám phá những cổ phiếu cụ thể trong danh mục đầu tư của Berkshire Hathaway và khám phá lý do đằng sau những lựa chọn của Buffett.

Trong những năm gần đây, Buffett ưa thích những doanh nghiệp có thu nhập ổn định, đội ngũ quản lý giỏi và có lợi thế cạnh tranh. Sự nhấn mạnh này phù hợp với cam kết của ông đối với các khoản đầu tư dài hạn có thể chịu được những biến động của thị trường.

Hiểu được chiến lược đầu tư của Warren Buffett mang lại những hiểu biết có giá trị cho cả nhà đầu tư có kinh nghiệm và người mới làm quen. Cách tiếp cận của ông, đặc trưng bởi sự kiên nhẫn, tầm nhìn dài hạn và sự hiểu biết sâu sắc về doanh nghiệp, đã đưa Berkshire Hathaway trở thành một công ty nổi bật trong thế giới tài chính.

Berkshire Hathaway là gì

Hình ảnh: Gettyimages

Berkshire Hathaway không chỉ là một công ty; họ tượng trưng cho sự thành công lâu dài và khả năng lãnh đạo xuất sắc. Dẫn đầu tập đoàn này là hai cá nhân đáng chú ý có ảnh hưởng đáng kể đến con đường phát triển của họ - Warren Buffett và Charlie Munger.

Thành công của Berkshire Hathaway phần lớn nhờ vào hệ tư tưởng lãnh đạo của Charlie Munger và Warren Buffett, không chỉ nhờ vào lượng tài sản đa dạng của công ty. Nhờ các phương pháp hợp tác và có nền tảng đạo đức, Berkshire Hathaway đã trở thành đại diện cho sự thành công lâu dài trong thế giới tài chính năng động.

Được thành lập vào năm 1839 với tư cách là một công ty sản xuất dệt may, Berkshire Hathaway đã trải qua một quá trình chuyển đổi đáng chú ý dưới sự lãnh đạo có tầm nhìn của Warren Buffett. Ngày nay, họ là một tập đoàn đa quốc gia với danh mục đầu tư đa dạng bao gồm các thương hiệu bảo hiểm, năng lượng, sản xuất và tiêu dùng. Thành công của công ty có được nhờ vào cổ phần đa dạng và các quyết định chiến lược của ban lãnh đạo công ty.

Lãnh đạo dưới thời Warren Buffett và Charlie Munger

Hình ảnh: Gettyimages

Thành công của Berkshire Hathaway bị ảnh hưởng rất nhiều bởi phong cách lãnh đạo hợp tác, nhấn mạnh đến sức mạnh tổng hợp và bổ sung cho nhau. Warren Buffett, nhân vật nổi bật của Berkshire Hathaway, được công nhận rộng rãi nhờ triết lý đầu tư giá trị và chiến lược kỷ luật. Đối tác lâu năm và Vice Chairman của Buffett, Charlie Munger, đã bổ sung thêm một quan điểm khác biệt nhưng bổ sung cho nhau. Sự hợp tác hiệu quả giữa hai nhà lãnh đạo này là động lực thúc đẩy sự thành công lâu dài của Berkshire Hathaway.

Nền tảng lãnh đạo của Buffett và Munger là sự tận tâm đầu tư dài hạn, sự kiên nhẫn và nhấn mạnh vào giá trị nội tại. Chiến lược này đã giúp Berkshire Hathaway phát triển một nền văn hóa ưu tiên đưa ra quyết định cẩn thận hơn là theo đuổi lợi nhuận nhanh chóng và tạm thời.

Charlie Munger, vice chairman của Berkshire Hathaway và là đối tác lâu năm của Warren Buffett, qua đời vào ngày 28 tháng 11 năm 2023, thọ 99 tuổi. Thành công của Berkshire bị ảnh hưởng sâu sắc bởi sự nhạy bén trong đầu tư của Munger và sự cộng tác của ông với Warren Buffett; do đó, biến đây thành một dịp quan trọng đối với công ty.

Cổ phần trong ngành bảo hiểm, đường sắt, tiện ích, sản xuất, dịch vụ và các ngành công nghiệp khác

Khi nghĩ về Berkshire Hathaway, bạn sẽ thấy một công ty tài chính lớn với danh mục đầu tư đa dạng bao gồm sản xuất, tiện ích, đường sắt, bảo hiểm và dịch vụ cùng nhiều ngành khác. Tập đoàn đa quốc gia, do Warren Buffett khôn ngoan lãnh đạo, có danh mục đầu tư thể hiện sự cống hiến cho sự ổn định và giá trị lâu dài thông qua sự kết hợp chiến lược giữa các công ty.

Cổ phần của Berkshire Hathaway trong nhiều ngành công nghiệp

Quy mô danh mục đầu tư của họ thể hiện cách tiếp cận đầu tư trên phạm vi rộng của Berkshire Hathaway. Để duy trì danh mục đầu tư mạnh mẽ và toàn diện, tập đoàn điều hướng một cách có hệ thống nhiều ngành công nghiệp khác nhau, từ sản xuất đến bảo hiểm đến các công ty tiện ích và hơn thế nữa. Sự đa dạng này mang lại sự ổn định và bảo vệ khỏi rủi ro trong một thị trường đầy biến động.

Cổ phần Berkshire Hathaway nắm giữ là một ví dụ về chiến lược đầu tư cân bằng, phân bổ tài sản trên nhiều ngành để mang lại sự thịnh vượng lâu dài. Hãy cùng xem xét một số lĩnh vực chính bao gồm nhiều hoạt động kinh doanh đa dạng của Berkshire Hathaway.

Bảo hiểm

Dòng tiền của công ty được củng cố nhờ lợi ích đáng kể trong ngành bảo hiểm của Berkshire Hathaway, bao gồm Geico và Berkshire Hathaway Reinsurance Group. Là nguồn thu nhập vững chắc chính và sự ổn định của công ty, bộ phận bảo hiểm hỗ trợ tổng thể.

Đường sắt

Một ví dụ về khoản đầu tư chiến lược của Berkshire Hathaway vào cơ sở hạ tầng quan trọng là việc công ty sở hữu BNSF Railway, một trong những mạng lưới tàu chở hàng lớn nhất Bắc Mỹ. Venture này là nền tảng cho lợi ích đa dạng của tập đoàn vì đường sắt rất cần thiết cho việc di chuyển sản phẩm khắp lục địa. Những khoản nắm giữ này mang lại lợi nhuận ổn định bên cạnh việc hỗ trợ cốt lõi của nền kinh tế.

Sản xuất và Dịch vụ

Precision Castparts và Berkshire Hathaway HomeServices, hai trong số các tài sản sản xuất của công ty, là những ví dụ điển hình về sự cống hiến của công ty trong việc tạo ra giá trị trong nhiều ngành công nghiệp. Những hoạt động kinh doanh này hỗ trợ khả năng thích ứng tổng thể và độ bền của công ty.

Top 7 cổ phần của Berkshire Hathaway

Apple Inc. (AAPL)

Khoản đầu tư đáng kể của Berkshire Hathaway vào Apple, gã khổng lồ công nghệ, cho thấy sự linh hoạt và hiểu biết của Buffett về giá trị lâu dài của doanh nghiệp trong lĩnh vực công nghệ luôn thay đổi.

Dựa trên một báo cáo, 50% danh mục đầu tư của Berkshire là vào Cổ phiếu Apple (AAPL), điều này cho thấy yếu tố tăng giá mạnh đối với cổ phiếu này.

Bank of America (BAC)

- Giá trị vốn hoá thị trường: 259,57 tỷ USD

- Tỷ suất cổ tức: 2,93%

- Price to earnings: 10,79

- EPS cơ bản: 3,09 USD

Là một thành viên lớn trong ngành tài chính, niềm tin của Buffett vào sự ổn định và tiềm năng lâu dài của các tổ chức tài chính lâu đời được hỗ trợ bởi cổ phần của Berkshire tại Bank of America.

American Express (AXP)

- Giá trị vốn hoá thị trường: 132,66 tỷ USD

- Tỷ suất cổ tức: 1,32%

- Price to earnings: 17.35

- EPS cơ bản: 3,09 USD

Sự cống hiến của Berkshire Hathaway cho American Express làm nổi bật niềm tin của công ty vào ngành dịch vụ tài chính và sự bền bỉ của thương hiệu American Express.

The Coca-Cola Company (KO)

- Giá trị vốn hoá thị trường: 261,09 tỷ USD

- Tỷ suất cổ tức: 3,05%

- Price to earnings: 24.11

- EPS cơ bản: 2,49 USD

Coca-Cola từ lâu đã là cổ phiếu nắm giữ, thể hiện sự ưa thích của Buffett đối với các công ty có sức hấp dẫn lâu dài và thể hiện giá trị của các mặt hàng tiêu dùng truyền thống.

Chevron Corporation (CVX)

- Giá trị vốn hoá thị trường: 277,16 tỷ USD

- Tỷ suất cổ tức: 4,10%

- Price to earnings: 10.80

- EPS cơ bản: 13,51 USD

Sự gia nhập chiến lược vào ngành năng lượng của Berkshire với việc mua lại Chevron phù hợp với ý tưởng của Buffett về danh mục đầu tư đa dạng bao gồm việc tiếp cận các lĩnh vực quan trọng.

Occidental Petroleum Corporation (OXY)

- Giá trị vốn hoá thị trường: 50,95 tỷ USD

- Tỷ suất cổ tức: 1,24%

- Price to earnings: 12.52

- EPS cơ bản: 4,96 USD

Occidental Petroleum Corporation (OXY): Khả năng của Buffett trong việc nhận ra các khả năng trong tương lai trong các lĩnh vực kinh doanh liên tục thay đổi đã được chứng minh thông qua khoản đầu tư của Berkshire Hathaway vào Occidental Petroleum, thể hiện một bước đi thuận lợi vào ngành dầu khí.

Kraft Heinz Company (KHC)

- Giá trị vốn hoá thị trường: 46,21 tỷ USD

- Tỷ suất cổ tức: 4,25%

- Price to earnings: 15.52

- EPS cơ bản: 2,44 USD

The Kraft Heinz Company (KHC) là nhà sản xuất hàng tiêu dùng và cổ phần của Berkshire trong công ty phản ánh cam kết của họ đối với một danh mục đầu tư toàn diện và mạnh mẽ.

Giá trị vốn hóa thị trường và hiệu suất tài chính của Berkshire Hathaway

Vào tháng 1 năm 2024, giá trị của Berkshire Hathaway đạt con số khổng lồ 798,04 tỷ USD, đảm bảo vị trí là công ty có giá trị thứ 8 trên toàn thế giới. Vào ngày 9 tháng 1 năm 2024, cả Yahoo Finance và CompaniesMarketCap đều báo cáo mức giá trị vốn hóa thị trường của Berkshire Hathaway là 798,41 tỷ USD.

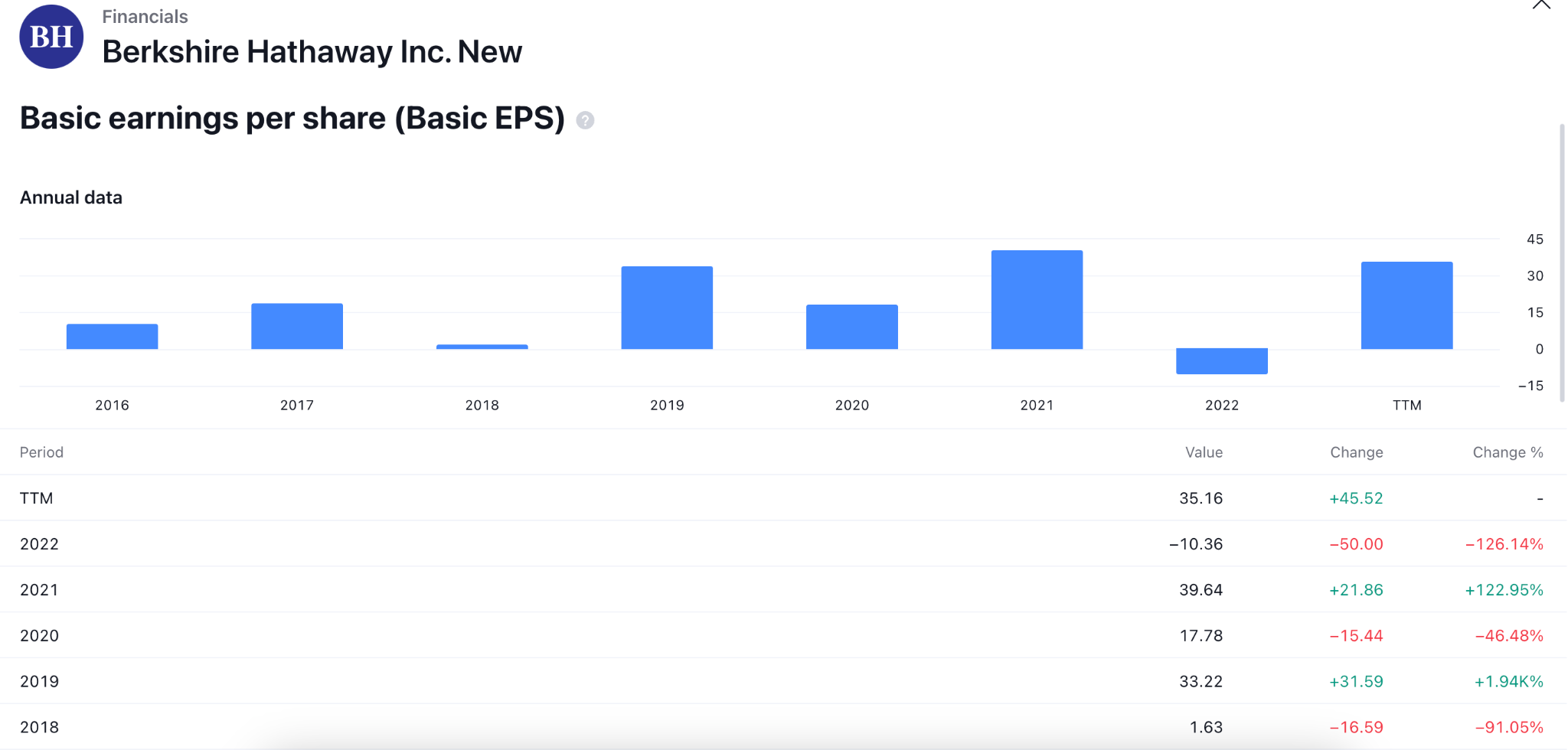

Nhìn vào thu nhập trên mỗi cổ phiếu của công ty, số liệu gần đây cho thấy sự bất ổn cao hơn. Do đó, đối với những nhà đầu tư đồng ý nhận cổ tức ổn định, cổ phiếu này có thể không phải là một lựa chọn tốt.

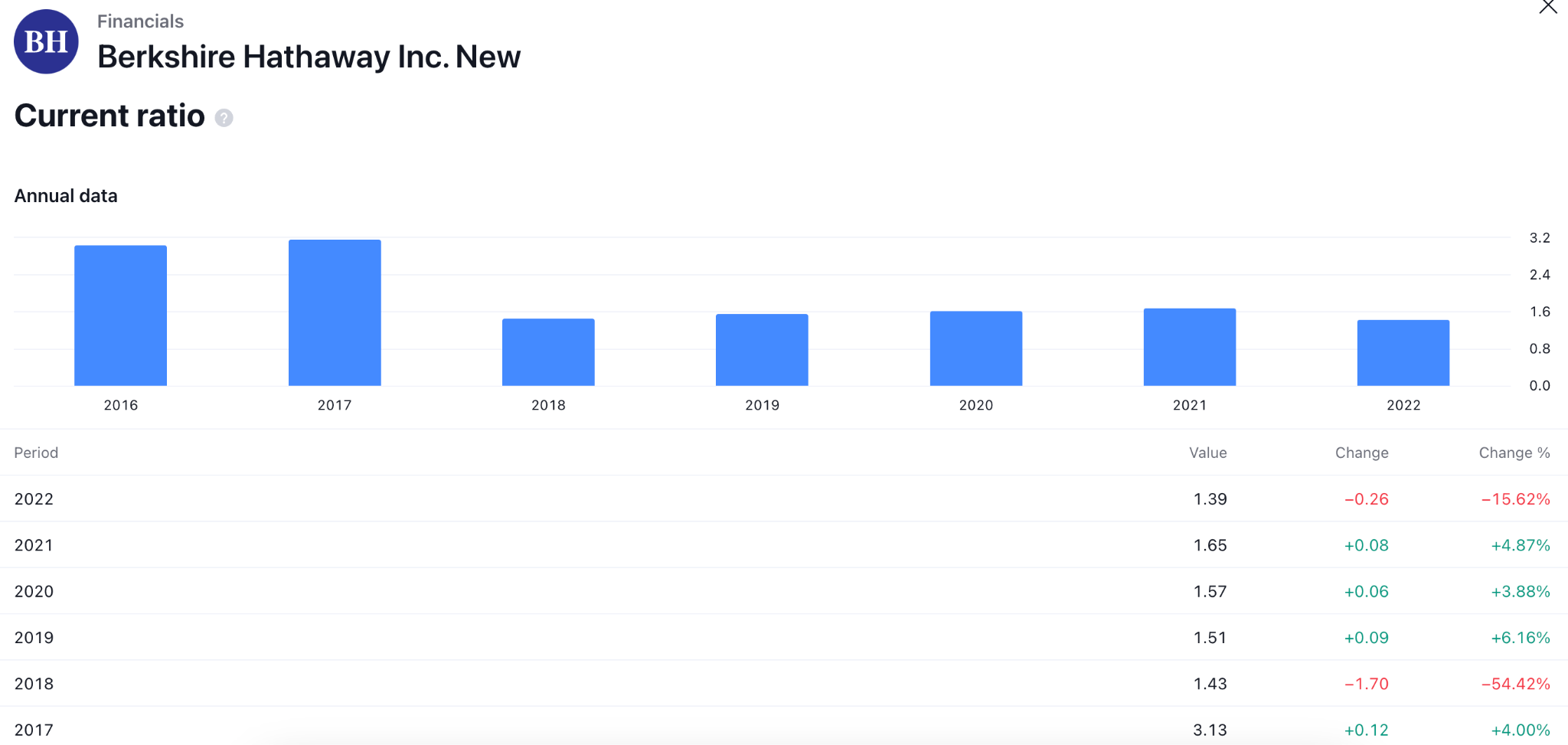

Trong cơ cấu thanh khoản, công ty có vẻ ổn định khi số liệu gần đây vẫn ở trên mức thỏa đáng 1,00.

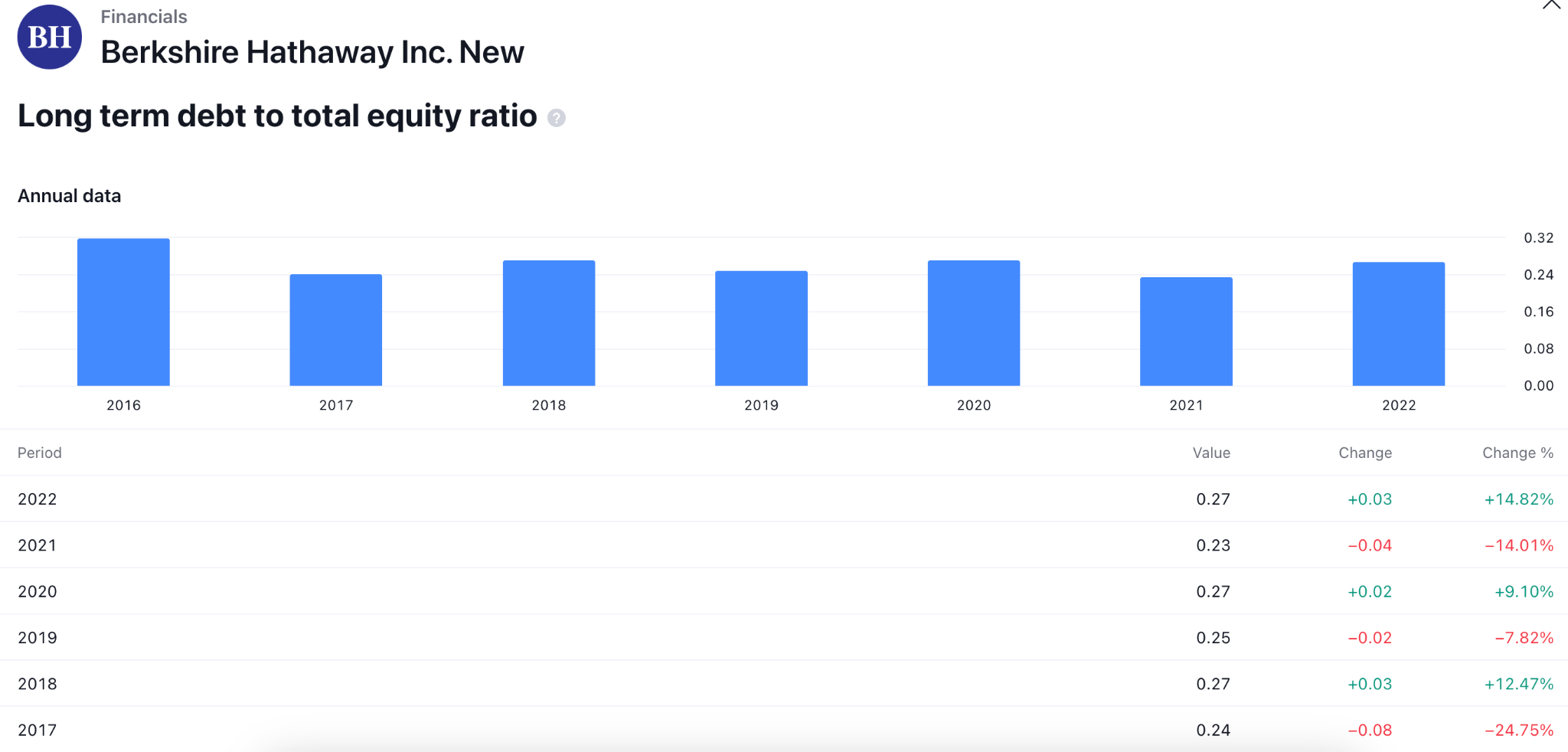

Tỷ lệ nợ trên vốn chủ sở hữu dài hạn cho thấy vị thế vốn chủ sở hữu ổn định và không có biến động đáng kể trong 5 năm qua:

Warren Buffett gần đây đã có ý định ban tặng với mục đích từ thiện số cổ phiếu Berkshire Hathaway trị giá 866 triệu USD. Tuy nhiên, ông trấn an công chúng rằng hành động này không hề thể hiện sự đánh giá lại sự cống hiến của ông cho tổ chức. Điều này hoàn thành cam kết trước đây của ông đối với hoạt động từ thiện bằng cách quyên góp 99% tài sản của mình trong suốt cuộc đời.

Một tập đoàn bảo hiểm lớn, Alleghany Corporation, gần đây đã được Berkshire Hathaway mua lại với giá 11,6 tỷ USD. Việc sáp nhập thương vụ mua lại này vào danh mục bảo hiểm đáng kể của Berkshire được kỳ vọng sẽ kích thích sự mở rộng của công ty.

Berkshire Hathaway đã chủ động phân bổ lượng dự trữ tiền mặt đáng kể của mình thông qua các khoản đầu tư đáng kể vào các tập đoàn nổi tiếng như Occidental Petroleum và HP Inc. Tuy nhiên, gần đây tập đoàn này đã thoái vốn một phần cổ phần, bao gồm cả HP Inc.

Bất chấp sự biến động đang thịnh hành của thị trường, giá cổ phiếu của công ty đã cho thấy mức độ ổn định bền vững vào năm 2023.

Hiệu suất cổ phiếu Berkshire Hathaway

Hình ảnh: TradingView

Berkshire Hathaway Inc. (NYSE: BRK-B) kết thúc giao dịch trong xu hướng tăng dài hạn, như được hiển thị trong khung thời gian hàng tháng. Lợi nhuận trong một tháng của Berkshire Hathaway Inc. (NYSE: BRK-B) đứng ở mức 3,00% và cổ phiếu của công ty này đã tăng giá 14,12% trong 52 tuần qua.

Hãy cùng xem hiệu suất chính của cổ phiếu này trong những năm gần đây:

- 2020: Cổ phiếu Berkshire Hathaway (NYSE: BRK-B) hình thành mức giảm sâu hơn 30% nhưng kết thúc năm với mức tăng dưới 1%.

- 2021: Thị trường tăng giá rõ ràng kể từ đầu năm và kết thúc năm với mức tăng 27%.

- 2022: Phe bò tiếp tục đẩy giá lên cao hơn và đạt đỉnh 20% trước khi kết thúc năm với mức tăng 3,5%.

- 2023: Sau khi giảm giá sâu hơn vào năm 2022, áp lực mua vẫn tiếp tục và đóng cửa vào năm 2023 với mức tăng 12,27%.

Chiến lược đầu tư chứng khoán của Warren Buffett

Hình ảnh: Gettyimages

Phương pháp lựa chọn cổ phiếu của Warren Buffett là một ví dụ điển hình về siêng năng, đầu tư giá trị lâu dài. Bằng cách nhấn mạnh giá trị nội tại, tìm kiếm các công ty có lợi thế thị trường, duy trì sự ổn định tài chính và duy trì mức an toàn, Buffett đã chỉ cho các nhà đầu tư cách điều hướng thành công các động lực phức tạp của thị trường chứng khoán.

A. Nguyên tắc cốt lõi của đầu tư giá trị

Nền tảng lý thuyết đầu tư của Warren Buffett là ý tưởng về giá trị nội tại, hay giá trị thực tế của một công ty, được xác định bởi khả năng sinh lời, tiềm năng tăng trưởng và các yếu tố cơ bản của nó. Một chỉ báo nhất quán và đáng tin cậy hơn về giá trị của một công ty là giá trị nội tại của nó, trong khi tâm lý thị trường có xu hướng biến động và khó đoán. Bằng cách tập trung vào giá trị nội tại, bạn có thể đưa ra những lựa chọn tài chính sáng suốt để chống chọi với những thay đổi của thị trường.

Câu nói nổi tiếng của Buffett là: “Thời gian nắm giữ yêu thích của chúng tôi là mãi mãi”. Điều này cho thấy sự cống hiến của ông cho một cách tiếp cận lâu dài. Buffett khuyên các nhà đầu tư nên có tư duy kiên nhẫn và để tài sản của mình mở rộng dần dần, tránh bị kiểm soát bởi nhiễu thị trường nhất thời. Cách tiếp cận này ủng hộ lý thuyết cho rằng các doanh nghiệp chất lượng cao sẽ tăng giá trị theo thời gian.

Hơn nữa, Buffett coi sự biến động là cơ hội hơn là mối đe dọa, trái ngược với sự hoảng loạn của thị trường. Những cổ phiếu tốt thường được bán trong thời kỳ thị trường suy thoái, tạo cơ hội mua cổ phiếu với giá chiết khấu. Lợi dụng sự biến động của thị trường, kỹ thuật của Buffett thừa nhận rằng khoản lỗ ngắn hạn của một công ty thường không liên quan đến sự sụt giảm triển vọng dài hạn của công ty đó.

B. Tìm kiếm các công ty có lợi thế cạnh tranh

Buffett tìm kiếm những công ty có hào kinh tế mạnh mẽ hoặc lợi thế cạnh tranh lâu dài. Bằng cách bảo vệ các công ty khỏi sự cạnh tranh, những con hào này đảm bảo sự ổn định theo thời gian. Việc tìm kiếm những công ty bị định giá thấp với những con hào mạnh sẽ giúp họ có được lợi nhuận lâu dài.

C. Sức mạnh tài chính và sự ổn định

Các công ty liên tục tạo ra lợi nhuận cao từ vốn đầu tư được Buffett đánh giá là có giá trị cao. Điều này ngụ ý sự quản lý khéo léo và hiệu quả, điều này rất quan trọng cho sự thành công tài chính lâu dài.

Ngoài ra, các tập đoàn có dòng tiền tự do lành mạnh sẽ ít bị tổn thương hơn trước suy thoái kinh tế và có thể dồn nguồn lực vào việc mở rộng trong tương lai. Những công ty tạo ra dòng tiền tự do đáng kể, có chức năng như một mạng lưới an toàn trong thời kỳ khó khăn, nhận được sự quan tâm từ Buffett.

D. Biên an toàn trong định giá

Ý tưởng về biên an toàn là trọng tâm trong phương pháp quản lý rủi ro của Warren Buffett. Phòng ngừa rủi ro trước những biến động không thể đoán trước của thị trường liên quan đến việc mua một cổ phiếu ở mức giá thấp hơn nhiều so với giá trị thực của nó.

Mua các công ty với mức chiết khấu đáng kể so với giá trị vốn có của chúng là quy tắc đầu tư có phương pháp của Buffett. Các nhà đầu tư được cung cấp một biên an toàn và được bảo vệ khỏi bất kỳ sự sụt giảm thị trường nào bằng cách tiếp cận cẩn thận này.

Kỹ thuật của Buffett là thấy trước những rủi ro tiềm ẩn và thực hiện các bước để giảm thiểu chúng. Các nhà đầu tư có thể tăng cường bảo vệ cho danh mục đầu tư của mình và đưa ra quyết định thông minh hơn bằng cách xem xét các tình huống xấu nhất và rủi ro tiêu cực.

Cần phải có sự cống hiến và chấp nhận rủi ro để thực hiện thành công kế hoạch biên an toàn. Buffett cho rằng giá trị cơ bản của một cổ phiếu sẽ vượt xa mức định giá thấp tạm thời của thị trường. Bằng cách rèn luyện tính kiên nhẫn, các nhà đầu tư có thể vượt qua sự biến động của thị trường trong ngắn hạn và thu được lợi nhuận dài hạn từ những khoản đầu tư xuất sắc.

Cổ phiếu của Warren Buffett: Danh mục đầu tư của Berkshire Hathaway

Apple (AAPL)

Nhờ có cơ sở khách hàng vững chắc và hệ thống tuyệt vời của Apple, Warren Buffett liên tục đầu tư vào công ty. Berkshire Hathaway tiếp tục mua Apple, khẳng định niềm tin của Buffett vào thành công lâu dài của công ty. Vì có niềm tin vào tương lai của Apple nên ông đã mở rộng cổ phần của mình theo thời gian.

Với 915.560.382 cổ phiếu, Apple Inc. (AAPL) sở hữu khá lớn 5,9% cổ phần trong Berkshire Hathaway. Với mức giá 184,78 USD/cổ phiếu, giá trị thị trường của Apple là 169,18 tỷ USD. Với 47,1% toàn bộ danh mục đầu tư của Berkshire được tạo thành từ khoản đầu tư này, điều này cho thấy một cam kết đáng kể.

Nói cách khác, toàn bộ chiến lược đầu tư của Buffett bị ảnh hưởng rất lớn bởi số cổ phần trị giá 169 tỷ USD (khoảng 5,9% cổ phần của Apple) trong công ty. Điều này cho thấy sự tin tưởng của Buffett vào tầm ảnh hưởng của Apple đối với các quyết định đầu tư của ông.

Coca-Cola (KO)

Do có niềm tin vào lĩnh vực đồ uống, Warren Buffett, người nổi tiếng với việc đưa ra các cam kết lâu dài với các công ty mà ông hiểu rõ, rất yêu thích Coca-Cola. Buffett đã thể hiện niềm tin của mình vào Coca-Cola bằng cách đưa nó vào danh mục đầu tư của mình một cách nhất quán trong một thời gian dài.

Hiện Berkshire Hathaway sở hữu 400 triệu cổ phiếu Coca-Cola (KO), tương đương 9,3% cổ phần của doanh nghiệp. Với giá mỗi cổ phiếu là 59,79 USD, tài sản Coca-Cola của Berkshire được định giá 23,92 tỷ USD. 6,7% tổng danh mục đầu tư của Berkshire được tạo thành từ khoản đầu tư này, cho thấy một khoản tiền khá lớn được phân bổ cho Coca-Cola. Nói một cách đơn giản hơn, số cổ phần trị giá khoảng 24 tỷ USD, 9,3% trong Coca-Cola của Buffett cho thấy ông tin tưởng gã khổng lồ đồ uống này như một phần trong kế hoạch đầu tư của mình như thế nào.

BYD

Khoản đầu tư năm 2008 của Berkshire Hathaway, dưới sự lãnh đạo của Warren Buffett, vào nhà sản xuất xe điện (EV) BYD của Trung Quốc đã thể hiện tầm nhìn của Buffett về tương lai của ngành vận tải. Berkshire đã tiếp tục hợp tác với BYD trong hơn mười năm, chứng tỏ sự cống hiến của Buffett đối với phương pháp tiếp cận cấp tiến của ông. Mặc dù lượng nắm giữ gần đây đã giảm, điều này có thể là kết quả của việc điều chỉnh danh mục đầu tư thường xuyên hoặc những thay đổi có mục đích.

Berkshire sở hữu 87,6 triệu cổ phiếu BYD, tương đương 8,0% cổ phần của doanh nghiệp. Với giá cổ phiếu là 26,96 USD, tài sản BYD của Berkshire có giá trị 2,36 tỷ USD, tương đương 0,7% tổng danh mục đầu tư.

Mastercard (MA) & Visa (V)

Warren Buffett thích những doanh nghiệp hoạt động tương tự như trạm thu phí, thu phí cho mỗi giao dịch, đặc biệt là trong lĩnh vực thanh toán đang mở rộng. Niềm tin của Buffett vào mô hình kinh doanh của Mastercard và Visa được thấy trong tính nhất quán của chúng. Chưa có bất kỳ điều chỉnh đáng kể nào, cho thấy niềm tin của Buffett vào sự mở rộng trong tương lai của ngành thanh toán.

Tuy nhiên, 3,99 triệu cổ phiếu, tương đương 0,4% danh mục đầu tư của Berkshire Hathaway, sở hữu bởi Mastercard (MA). Với mức giá 428,04 USD một cổ phiếu, Mastercard đại diện cho 1,71 tỷ USD cổ phần hoặc 0,5% tổng giá trị của danh mục đầu tư. Tương tự, Berkshire sở hữu 8,30 triệu cổ phiếu Visa (V), tương đương 0,4% cổ phần của công ty, với mức giá 263,60 USD một cổ phiếu. Với tổng giá trị 2,19 tỷ USD, nó chiếm 0,6% danh mục đầu tư.

Amazon (AMZN)

Vì mua sắm trực tuyến ngày càng trở nên phổ biến nên Berkshire Hathaway ngày càng quan tâm đến Amazon. Việc thương vụ mua lại này còn khá mới cho thấy Buffett đang điều chỉnh theo sự phát triển của thị trường. Với 10 triệu cổ phiếu, lượng cổ phiếu Amazon nắm giữ đã tăng lên đáng kể, cho thấy mức độ tin tưởng cao vào hoạt động lâu dài của công ty.

Hiện tại, 10 triệu cổ phiếu, tương đương 0,1% cổ phần Amazon (AMZN), thuộc sở hữu của Berkshire. Với mức giá 155,10 USD một cổ phiếu, cổ phiếu của Amazon đại diện cho 1,55 tỷ USD cổ phần và 0,4% cho toàn bộ danh mục đầu tư. Hành động này thể hiện niềm tin của Buffett vào tiềm năng của Amazon và phù hợp với xu hướng hành vi của khách hàng đang chuyển sang phụ thuộc nhiều hơn vào thương mại điện tử.

Snowflake (SNOW)

Những động thái gần đây của Snowflake Inc. và Berkshire Hathaway trong lĩnh vực điện toán đám mây chứng tỏ khả năng điều chỉnh của Buffett trước những điều kiện thị trường đang thay đổi. Sự bổ sung mới này thể hiện sự quan tâm của Berkshire đối với công nghệ hiện đại. Khoản đầu tư ban đầu 6,13 triệu cổ phiếu vào Snowflake khẳng định những bước đi thận trọng khi tham gia thị trường phần mềm đám mây.

Hiện tại, Berkshire nắm giữ 6,13 triệu cổ phiếu, tương đương 1,9% cổ phần Snowflake (SNOW). Với mức giá 198,9 USD một cổ phiếu, cổ phiếu Snowflake đại diện cho vị thế 1,22 tỷ USD hay 0,3% tổng giá trị của danh mục đầu tư. Hành động này nêu bật sự gia nhập được cân nhắc kỹ lưỡng nhưng đáng chú ý của Berkshire vào lĩnh vực phần mềm đám mây, phù hợp với kế hoạch của doanh nghiệp nhằm điều chỉnh theo các điều kiện thị trường đang thay đổi và chấp nhận công nghệ mới.

Những điều cần học từ danh mục đầu tư của Warren Buffett

Danh mục đầu tư tài chính của Warren Buffett bao gồm một kho tàng kiến thức và những phát hiện mang tính chiến lược sâu sắc, chứ không chỉ đơn thuần là một bộ sưu tập cổ phiếu. Việc hiểu và sử dụng các khái niệm ảnh hưởng đến danh mục đầu tư của Buffett khi bạn bắt đầu hành trình đầu tư có thể nâng cao đáng kể cách bạn ứng phó với lĩnh vực tài chính luôn thay đổi.

Chúng ta sẽ phân tích bốn điểm quan trọng rút ra từ danh mục đầu tư của Warren Buffett, có thể giúp bạn cải thiện và định hình lại kỹ thuật đầu tư của mình.

A. Tập trung vào những người dẫn đầu thị trường với lợi thế cạnh tranh về cơ cấu

Sức mạnh của việc đầu tư vào những công ty dẫn đầu thị trường với những lợi ích cạnh tranh cơ bản có thể được thấy qua danh mục đầu tư của Warren Buffett. Những công ty dẫn đầu thị trường có xu hướng là những công ty chiếm thị phần lớn và có vị thế áp đảo trong các lĩnh vực tương ứng của họ. Buffett tìm kiếm những công ty có hào kinh tế - hàng rào phòng thủ chống lại sự cạnh tranh gay gắt hoặc lợi thế cạnh tranh lâu dài. Những lợi ích này có thể đến từ các thương hiệu thống trị, lợi thế về chi phí, hiệu ứng mạng lưới hoặc các hạn chế về mặt pháp lý.

Tuy nhiên, đầu tư vào các công ty có những lợi thế này sẽ mang lại sự bảo vệ nhất định khỏi sự biến động của thị trường. Những công ty này có thể chịu được sự suy thoái về hiệu suất kinh tế, quản lý những thay đổi trong lĩnh vực của họ và tiếp tục có lãi về lâu dài. Bạn có thể đặt mình vào vị thế thực hiện những khoản đầu tư bền vững theo thời gian bằng cách làm theo lời khuyên của Buffett và tìm kiếm những công ty có lợi thế cạnh tranh lâu dài.

B. Hãy tham lam khi người khác sợ hãi và giá cả bị lệch

Hãy chuyển sang bài học thứ hai, đó là sự liên quan của việc trở nên tham lam khi người khác thiếu tự tin và giá cả biến động. Câu nói “Hãy tham lam khi người khác sợ hãi” được phổ biến rộng rãi bởi Warren Buffett, thể hiện một cách hoàn hảo những lý tưởng về đầu tư trái ngược. Giá cổ phiếu có thể dịch chuyển khỏi giá trị vốn có của chúng trong thời kỳ thị trường biến động hoặc khi nỗi sợ hãi lan rộng. Buffett coi những tình huống như vậy là cơ hội kiếm lợi từ những thất bại trên thị trường. Ông duy trì sự kiên nhẫn và thường xuyên tận dụng các cơ hội để mua các doanh nghiệp chất lượng cao với giá chiết khấu khi những người khác hoảng sợ và bán đi.

Ý tưởng này đòi hỏi sự thay đổi của một bối cảnh lớn hơn. Trong thời kỳ thị trường suy thoái, thay vì rơi vào trạng thái sợ hãi, chán nản, hãy coi đó là những cơ hội mua tiềm năng. Việc sử dụng chiến lược này đòi hỏi sự tự chủ, tư duy chấp nhận rủi ro và khả năng tách mình khỏi nhiễu ngắn hạn của thị trường. Bằng cách áp dụng cách tiếp cận của Buffett, bạn đã đặt mình vào vị thế có thể tận dụng sự bất ổn của thị trường và có thể tích lũy các khoản đầu tư ở mức giá tốt hơn.

C. Có tầm nhìn dài hạn và cho phép giá trị của các công ty tăng lên

Bài học thứ ba nhấn mạnh lợi ích của việc có tầm nhìn dài hạn và để giá trị của công ty phát triển. Khái niệm cho rằng của cải tăng theo cấp số nhân theo thời gian, hoặc tăng trưởng, là cốt lõi trong triết lý đầu tư của Warren Buffett. Danh mục đầu tư của Buffett được xác định bằng quan điểm đầu tư mở rộng, cho phép lãi kép phát huy tác dụng kỳ diệu của nó. Điều này có nghĩa là phải bám vào các khoản đầu tư đáng tin cậy qua nhiều năm và nhiều thập kỷ biến động của thị trường và để giá trị của chúng tăng lên.

Theo thời gian, hiệu ứng gộp có thể biến những khoản đầu tư dù nhỏ thành sự giàu có đáng kể. Thành công của Buffett dựa trên khả năng kiên nhẫn gắn bó với các công ty có uy tín liên tục tăng giá trị thay vì giao dịch thường xuyên hoặc tìm kiếm lợi nhuận ngắn hạn. Với phương pháp đầu tư của mình, bạn có thể lặp lại thành công lâu dài của Buffett bằng cách áp dụng quan điểm dài hạn, kiên nhẫn này.

D. Ở trong vòng tròn năng lực của bạn và biết các doanh nghiệp

Bây giờ chúng ta hãy thảo luận về tầm quan trọng của việc hiểu rõ các công ty mà bạn đầu tư và gắn bó với chuyên môn của mình, điều này sẽ đưa chúng ta đến bài học cuối cùng. Lời khuyên nổi tiếng mà Warren Buffett đưa ra cho các nhà đầu tư là “hãy luôn ở trong phạm vi năng lực của bạn”. Điều này có nghĩa là tập trung vào các thị trường và công ty mà bạn biết. Khái niệm này xuất hiện trong danh mục đầu tư của Buffett, nơi ông thường đầu tư vào các công ty có hoạt động và tình hình kinh tế mà ông có thể hiểu được với độ tin cậy cao.

Ý tưởng này nhấn mạnh tầm quan trọng của việc tiến hành nghiên cứu chuyên sâu và hiểu được điểm mạnh cơ bản của các công ty mà bạn đầu tư vào. Bạn có thể giảm thiểu rủi ro khi thực hiện các khoản đầu tư bốc đồng hoặc mang tính đầu cơ bằng cách bám sát lĩnh vực năng lực của mình và sử dụng kiến thức cũng như kinh nghiệm để điều hướng các lựa chọn của mình. Thành công của Buffett có thể một phần liên quan đến khả năng tập trung vào các lĩnh vực mà ông biết rõ.

Giao dịch CFD cổ phiếu của Warren Buffett hoặc cổ phiếu Berkshire Hathaway với VSTAR

Bạn có bị thu hút bởi khả năng tài chính của Warren Buffett và mong muốn áp dụng chiến thuật của Nhà tiên tri xứ Omaha với danh mục đầu tư của mình hay không? Với VSTAR, giao dịch hợp đồng chênh lệch (CFD) cổ phiếu của Warren Buffett và cổ phiếu Berkshire Hathaway giờ đây trở nên đơn giản.

Giao dịch CFD cổ phiếu của Warren Buffett hoặc cổ phiếu Berkshire Hathaway với VSTAR mang đến cho bạn cơ hội đặc biệt để kết hợp kỹ thuật đầu tư của bạn với một trong những nhà đầu tư vĩ đại nhất từ trước đến nay. Hãy cùng khám phá xem VSTAR có thể là điểm khởi đầu để bạn sử dụng kiến thức đầu tư của Warren Buffett vào nỗ lực tài chính của mình như thế nào.

- Truy cập vào danh mục cổ phiếu của Warren Buffett: VSTAR cho phép bạn giao dịch CFD các cổ phiếu do Warren Buffett nắm giữ và bên trong danh mục đầu tư phong phú của Berkshire Hathaway. Điều này ngụ ý rằng bạn có thể sao chép các chiến lược đầu tư của Buffett để thu lợi từ sự thành công của những cổ phiếu phổ biến này.

- Giao dịch theo thời gian thực: Bằng cách cho phép bạn thực hiện các giao dịch ngay lập tức, VSTAR cho phép bạn tận dụng những thay đổi của thị trường khi chúng xảy ra. Điều này phù hợp với cách tiếp cận của Buffett trong việc nắm bắt cơ hội và thể hiện sự linh hoạt trong điều kiện thị trường.

- Đa dạng hóa: Bạn có thể xây dựng danh mục đầu tư cân bằng bằng cách giao dịch một số công ty của Warren Buffett trong số tài sản rộng lớn của Berkshire Hathaway. Cách tiếp cận của Buffett phụ thuộc rất nhiều vào sự đa dạng hóa, điều mà VSTAR hỗ trợ bằng cách cung cấp nhiều loại CFD cho các công ty khác nhau.

Bắt đầu giao dịch với VSTAR

- Đăng ký: Bạn có thể mở tài khoản giao dịch và đăng ký với VSTAR ngay bây giờ. Thủ tục đơn giản, nhanh chóng và đảm bảo rằng bạn có thể bắt đầu giao dịch ngay lập tức.

- Nghiên cứu cổ phần nắm giữ của Buffett: Duyệt qua các CFD cung cấp cổ phiếu của Warren Buffett sau khi đăng nhập từ nhiều doanh nghiệp nổi tiếng trong danh mục đầu tư của Berkshire Hathaway mà bạn chọn.

- Đưa ra lựa chọn phù hợp: Sử dụng giao diện dễ sử dụng của VSTAR để truy cập biểu đồ, công cụ phân tích và dữ liệu thị trường theo thời gian thực. Điều này mang lại cho bạn khả năng đưa ra những đánh giá sáng suốt phù hợp với quan điểm cốt lõi của Warren Buffett.

- Giao dịch với sự tự tin: Bạn có thể thực hiện giao dịch một cách tự tin vì VSTAR cung cấp môi trường giao dịch đáng tin cậy và an toàn. Nền tảng của VSTAR hỗ trợ các nhà đầu tư ở nhiều cấp độ kinh nghiệm khác nhau, từ người mới bắt đầu đến các chuyên gia dày dạn kinh nghiệm.

Kết luận

Phân tích các cổ phiếu sở hữu bởi Berkshire Hathaway của Warren Buffett cung cấp một góc nhìn mang tính chiến thuật về chuyên môn tài chính của tỷ phú người Omaha. Bạn sẽ học cách duy trì ở trong lĩnh vực chuyên môn của mình, có tầm nhìn dài hạn, nắm bắt cơ hội khi thị trường có sự gián đoạn và tập trung vào những người dẫn đầu ngành. Tận dụng những ý tưởng từ Buffett để tăng tốc con đường đầu tư của bạn.

Hãy suy nghĩ về kỹ năng lựa chọn chất lượng hơn số lượng, sức mạnh to lớn của sự kiên nhẫn và lãi suất kép. Bằng cách phối hợp cách tiếp cận của bạn với những ý tưởng vượt thời gian của Buffett, bạn có thể từng bước bắt đầu con đường hướng tới thành công tài chính và tạo ra sự giàu có.