Tập đoàn Nio là gì?

Tập đoàn Nio (NYSE:NIO) là nhà sản xuất xe điện của Trung Quốc. Tập đoàn Nio được thành lập bởi William Li vào năm 2014 và có trụ sở chính tại Thượng Hải. Công ty đã sản xuất tám mẫu xe hơi, từ sedan đến SUV.

Nio trước đây được gọi là NextEV. Năm 2016, công ty đổi tên thành Nio, đồng thời ra mắt mẫu xe ô tô đầu tiên – Nio EP9.

Khi mới thành lập, Nio đã nhận được tài trợ từ các nhà đầu tư bao gồm Tencent Holdings (OTCMKTS:TCEHY), Sequoia Capital và Temasek. Nio cũng nhận được sự hỗ trợ từ Hillhouse Capital Group, Baidu Inc (NASDAQ:BIDU), Lenovo và TPG trong những năm đầu thành lập.

Nio (NYSE:NIO) đã ra mắt công chúng vào tháng 9 năm 2018. Cổ phiếu Nio IPO có giá 6,26 USD, cao hơn mức giá thấp nhất của phạm vi mục tiêu là 6,25 - 8,25 USD. Giá cổ phiếu Nio đã tăng 12% trong ngày giao dịch đầu tiên và bùng nổ hơn 75% trong ngày thứ hai. Kể từ khi IPO, cổ phiếu của Nio được giao dịch trong khoảng từ $1,32 - $63.

Đợt IPO cổ phiếu Nio đã huy động được 1 tỷ USD. Nio đã lên kế hoạch sử dụng số tiền thu được từ IPO để tài trợ cho nghiên cứu và phát triển sản phẩm, tiếp thị và mở rộng cơ sở sản xuất.

Mặc dù Nio (NYSE:NIO) chủ yếu phục vụ thị trường nội địa Trung Quốc, nhưng công ty đang mở rộng ra cả thị trường nước ngoài với trọng tâm ban đầu là thị trường xe điện châu Âu. Triển vọng tương lai của cổ phiếu Nio phụ thuộc vào hoạt động kinh doanh của công ty và động thái của các đối thủ cạnh tranh.

Đối thủ cạnh tranh chính của Nio (NYSE: NIO) là ai?

Thị trường xe điện đang bùng nổ. Mặt hàng tiêu biểu là ô tô điện thân thiện với môi trường. Mặt hàng này được coi là một giải pháp ứng phó với biến đổi khí hậu, do đó, các chính phủ đang ban hành các chính sách và mở rộng các ưu đãi như tín dụng thuế và trợ cấp để người lái xe chuyển sang sử dụng xe điện vì lợi ích của môi trường.

Hơn nữa, nhiều tài xế bị thu hút bởi xe điện vì chi phí bảo trì thấp hơn.

Thị trường xe điện toàn cầu dự kiến sẽ tăng từ 163 tỷ đô la vào năm 2020 lên 824 tỷ đô la vào năm 2030. Ngày càng có nhiều nhà sản xuất ô tô cạnh tranh để giành lấy cơ hội doanh thu này. Do đó, Nio (NYSE: NIO) phải đối mặt với sự cạnh tranh gay gắt để giành thị phần xe điện từ một danh sách dài các đối thủ.

Các đối thủ cạnh tranh lớn nhất của Nio trên thị trường xe điện là Tập đoàn Tesla (NASDAQ: TSLA), Công ty BYD (OTCMKTS: BYDDY), Tập đoàn Li Auto (NASDAQ: LI) và Tập đoàn Xpeng (NYSE: XPEV). Phân tích đối thủ cạnh tranh của Nio sẽ cung cấp cho bạn bức tranh toàn cảnh về những gì đang diễn ra trong cuộc đua thống trị thị trường xe điện béo bở.

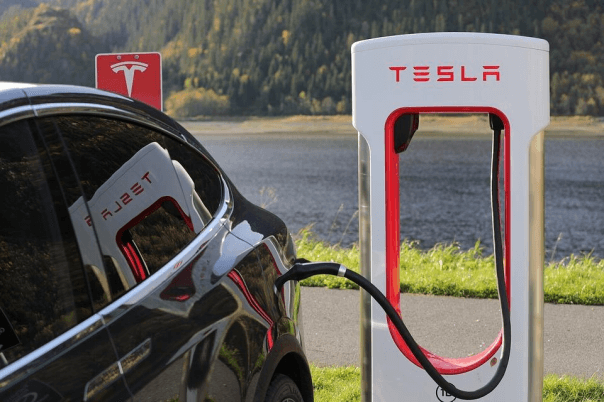

Phân tích đối thủ cạnh tranh của Nio: Tesla

Tesla được coi là người tiên phong trong lĩnh vực xe điện. Được thành lập vào năm 2003, Tesla có trụ sở chính tại Austin, Texas. Công ty được thành lập bởi một nhóm bao gồm Elon Musk, Ian Wright, Marc Tarpenning, Martin Eberhard và JB Straubel. Musk là Giám đốc điều hành của Tesla và là một trong những cổ đông lớn nhất của công ty này.

Musk điều hành Tesla cùng với Giám đốc tài chính Zachary Kirkhorn và Andrew Baglino, người đứng đầu bộ phận kỹ thuật năng lượng và hệ thống truyền động.

Tesla sản xuất xe điện và SUV với các mẫu xe Model S, Model 3, Model X và Model Y. Công ty cũng đã đa dạng hóa sang phân khúc xe bán tải. Mẫu xe tải hàng đầu của hãng, Cybertruck, dự kiến sẽ được tung ra thị trường vào năm 2023. Vào tháng 4 năm 2023, giá trị thị trường của Tesla vượt quá 600 tỷ USD, ttrở thành nhà sản xuất ô tô lớn nhất thế giới.

Công ty đã báo cáo doanh thu tăng 51% lên 81,5 tỷ đô la vào năm 2022. Thu nhập ròng của công ty tăng 127,5% lên 12,6 tỷ đô la. Công ty đạt tỷ suất lợi nhuận ròng 15,4% trong năm, cải thiện 50% so với năm trước. Tesla đã tạo ra dòng tiền tự do trị giá 4,21 tỷ USD vào năm 2022.

Tesla vận hành năm cơ sở sản xuất chính, được gọi là Gigafactories. Trong đó có ba Gigafactories ở Hoa Kỳ, nằm ở Nevada, Texas và New York. Các Gigafactories ngoại biên của Tesla được đặt tại Thượng Hải, Trung Quốc và Berlin, Đức. Công ty cũng điều hành các nhà máy sản xuất nhỏ hơn trên khắp Châu Mỹ, Châu Âu và Châu Á.

Tesla cho biết họ có khả năng sản xuất hơn một triệu xe mỗi năm. Công ty đã sản xuất 1,37 triệu xe vào năm 2022. Và cũng trong thời gian đó, công ty đã bán được 1,31 triệu xe. Tesla đặt mục tiêu bán được 20 triệu xe mỗi năm vào năm 2030.

Thị phần của Tesla trên thị trường xe điện của Trung Quốc là khoảng 7%. Chủ yếu nhắm vào thị trường ô tô cao cấp, mặc dù họ đã có kế hoạch sản xuất ô tô giá rẻ cho thị trường đại chúng khi tìm cách mở rộng thị phần. Tại sự kiện Ngày đầu tư năm 2023, Tesla cho biết họ đặt mục tiêu cắt giảm một nửa chi phí cho những chiếc xe tương lai. Công ty sẽ dựa vào các nhà máy nhỏ hơn và các kỹ thuật sản xuất mới để giảm chi phí khiến ô tô có giá cả phải chăng hơn.

Ngoài việc bán ô tô, Tesla còn bán phần mềm đăng ký cho một số tính năng lái xe nâng cao cho khách hàng của mình..

Tesla phải đối mặt với một số thách thức trong kinh doanh xe điện. Tình trạng của nền kinh tế là một trong số đó. Xe điện thường đắt hơn so với các loại xe thông thường. Do đó, nhu cầu về ô tô điện có thể giảm đáng kể trong môi trường kinh tế thắt chặt.

Một vấn đề khác mà Tesla phải đối mặt là sự cạnh tranh. Là người đi tiên phong, Tesla là mục tiêu hàng đầu của các lực lượng cạnh tranh. Công ty có thể buộc phải hạ giá sản phẩm để bảo vệ thị phần của mình bằng cách đánh đổi tỷ suất lợi nhuận.

Phân tích đối thủ cạnh tranh của Nio: Công ty BYD

Công ty BYD là một công ty sản xuất khổng lồ của Trung Quốc với các doanh nghiệp sản xuất ô tô và đồ điện tử. Bộ phậntự động hoá của họ sản xuất xe điện, bao gồm xe buýt, xe tải và ô tô. Trong phân khúc xe hơi, công ty sản xuất xe sedan và SUV dưới các thương hiệu Atto, Han, Tang và YangWang. Ra mắt vào tháng 1 năm 2023, YangWang U8, là một trong những chiếc xe cao cấp hàng đầu của BYD trong phân khúc SUV.

Tên BYD là chữ viết tắt của “Build Your Dreams”. BYD được biết đến là cổ phiếu xe điện yêu thích của nhà đầu tư huyền thoại Warren Buffett.

Công ty được thành lập vào năm 1995 bởi Wang Chuanfu và anh họ Lu Xiangyang. Wang tiếp tục điều hành Công ty BYD với tư cách là Giám đốc điều hành với sự hỗ trợ của Giám đốc tài chính Ya-Lin Zhou và kỹ sư trưởng ô tô Yu-bo Lian.

Cổ phiếu BYD được niêm yết tại Hồng Kông. Cổ phiếu được giao dịch qua quầy tại Hoa Kỳ. Giá trị vốn hóa thị trường của BYD vào khoảng 100 tỷ USD vào tháng 4 năm 2023. Lợi nhuận của công ty tăng 446% lên 2,4 tỷ USD vào năm 2022 nhờ doanh số bán xe điện tăng mạnh. Doanh thu tăng hơn 96% trong vòng 1 năm. BYD đã tạo ra khoảng 7 tỷ đô la dòng tiền tự do vào năm 2022.

BYD có kế hoạch ra mắt các mẫu xe điện mới nhằm mở rộng thị trường và tăng doanh số bán hàng. Công ty có các cơ sở sản xuất tại Trung Quốc và Hoa Kỳ. Các nhà máy sản xuất tại Trung Quốc của công ty trải khắp cả nước, bao gồm các thành phố như Thâm Quyến, Thượng Hải và Bắc Kinh. Tại Hoa Kỳ, BYD có một nhà máy ở California.

Tại các cơ sở sản xuất của mình, năng lực sản xuất của BYD là khoảng 3 triệu xe mỗi năm. Công ty tiếp tục mở rộng công suất, với một nhà máy mới sắp được xây dựng ở Thái Lan có thể sản xuất tới 150.000 xe mỗi năm.

Vào năm 2022, BYD kiểm soát khoảng 30% thị trường xe điện tại Trung Quốc. Trong nỗ lực phát triển nhanh chóng hoạt động kinh doanh xe điện của mình, BYD đã từ bỏ việc sản xuất các phương tiện chạy bằng khí đốt tự nhiên.

Là công ty dẫn đầu thị trường, BYD phải đối mặt với thách thức cạnh tranh khốc liệt. Hoạt động kinh doanh của công ty cũng dễ bị ảnh hưởng bởi các điều kiện kinh tế bất lợi làm giảm nhu cầu đối với các loại xe điện thường có giá cao.

Phân tích đối thủ cạnh tranh của Nio: Li Auto

Phân tích đối thủ cạnh tranh của Nio: Li Auto

Li Auto là nhà sản xuất ô tô điện Trung Quốc có trụ sở tại Bắc Kinh. Li Auto được thành lập vào năm 2015 và lên sàn vào năm 2020. Công ty chủ yếu nhắm đến thị trường SUV điện và đã tung ra một số mẫu xe, bao gồm L9, L8 và L7. Người sáng lập công ty Li Xiang tiếp tục giữ chức chủ tịch và giám đốc điều hành của công ty.

Doanh thu của Li Auto đã tăng 68% lên 6,6 tỷ USD vào năm 2022, nhưng công ty vẫn chịu khoản lỗ 290 triệu đô la trong năm đó. Công ty đã tạo ra 1,5 tỷ USD dòng tiền tự do vào năm 2022.

Li Auto có nhà máy sản xuất tại Thường Châu và Bắc Kinh. Các nhà máy này có tổng công suất sản xuất hàng năm là 200.000 xe. Công ty có kế hoạch xây dựng cơ sở sản xuất thứ ba tại Trùng Khánh, giúp tăng công suất sản xuất hàng năm lên 300.000 xe.

Li Auto chiếm khoảng 2,2% thị phần xe điện Trung Quốc. Công ty có vị trí tốt hơn trong phân khúc xe điện cao cấp với gần 20% thị phần.

Trong khi đạt được thành công ở phân khúc xe cao cấp, Li Auto cũng đang nhắm đến thị trường xe bình dân. Mới đây, hãng này đã tung ra các mẫu xe cỡ nhỏ với giá rẻ hơn hướng đến đối tượng là phụ nữ và các gia đình nhỏ. Áp lực cạnh tranh và điều kiện kinh tế đầy thách thức là vấn đề đau đầu nhất của Li Auto.

Phân tích đối thủ cạnh tranh của Nio: Xpeng

Xpeng là nhà sản xuất xe điện của Trung Quốc. Công ty sản xuất xe sedan và SUV và đã tung ra thị trường 4 mẫu xe là P5, P7, G3 và G9. Xpeng tiếp tục mở rộng dòng sản phẩm của mình với nhiều mẫu xe mới dự kiến ra mắt vào năm 2023.

Được thành lập vào năm 2014, Xpeng có trụ sở chính tại Quảng Châu và có văn phòng tại California, Hoa Kỳ. Công ty được thành lập bởi He Xiaopeng, Xia Heng và He Tao. He Xiaopeng đứng đầu công ty với tư cách là chủ tịch và giám đốc điều hành.

Vốn hóa thị trường của Xpeng vào tháng 4 năm 2023 là khoảng 9 tỷ USD. Mặc dù doanh thu của công ty đã tăng gần 30% lên 3,9 tỷ USD vào năm 2022, nhưng công ty đã lỗ 1,3 tỷ USD trong năm đó.

Tỷ suất lợi nhuận ròng của công ty đã giảm 47% xuống -34% vào năm 2022. Xpeng đã không có lãi hàng năm kể từ khi IPO vào năm 2020. Xpeng đang tìm cách tái cơ cấu và cắt giảm chi phí trong tương lai để cải thiện kết quả tài chính.

Xpeng có cơ sở sản xuất tại Zhaoqing và Quảng Châu. Các nhà máy có tổng công suất sản xuất hàng năm là 220.000 xe. Công ty có kế hoạch xây dựng cơ sở sản xuất thứ ba tại Vũ Hán. Xpeng đang hướng tới tổng công suất sản xuất hàng năm là 400.000 xe tại ba nhà máy của mình.

Công ty kiểm soát khoảng 2% thị trường xe điện Trung Quốc.

Để theo đuổi các cơ hội tăng trưởng, Xpeng đã nhắm đến các thị trường quốc tế với mục tiêu ban đầu là châu Âu. Cạnh tranh gay gắt và điều kiện kinh tế không thuận lợi là những thách thức chính mà Xpeng phải đối mặt.

Nio (NYSE: NIO) đang đứng ở vị trí nào so với các đối thủ trong ngành xe điện?

Nio đang tăng cường năng lực sản xuất, phát triển các mẫu xe hơi mới và mở rộng ra nước ngoài để theo đuổi mục tiêu tăng trưởng. Với sự hỗ trợ của chính phủ và sự quan tâm của người tiêu dùng, tương lai của ngành công nghiệp xe điện có vẻ đầy hứa hẹn.

Nhưng Nio sẽ cần điều hướng thành công bối cảnh cạnh tranh khắc nghiệt để gia tăng thị phần hoặc ít nhất là bảo vệ thị phần hiện có. Hãy cùng xem Nio hiện tại so với các đối thủ cạnh tranh lớn nhất của nó như thế nào:

|

Công ty và các yếu tố |

Nio |

Xpeng

|

Li Auto

|

Tesla |

BYD

|

|

Thị phần và doanh số bán xe tại Trung Quốc (2022) |

2% (122,486) |

2% (120,757) |

2.2% (133,246) |

7% (439,770) |

30% (1.8 triệu) |

|

Năng lực sản xuất hàng năm |

300,000 xe |

220,000 xe |

200,000 xe |

Hơn 1 triệu xe |

Hơn 3 triệu xe |

|

Tài chính (2022) |

Lỗ: 2 tỷ USD |

Lỗ: 1.3 tỷ USD |

Lỗ: 290 triệu USD |

Lợi nhuận: 12.6 tỷ USD |

Lợi nhuận: 2.4 tỷ USD |

|

Công nghệ và Đổi mới |

Giải pháp hoán đổi pin – giảm chi phí mua xe và tăng tốc độ sạc |

Công nghệ ô tô bay Xpeng X2 có khả năng mở ra tiềm năng kinh tế đáng kể |

Công nghệ xe điện mở rộng phạm vi giúp loại bỏ sự lo lắng về quãng đường di chuyển cho người lái xe SUV |

Sạc nhanh và ắc quy ô tô nhẹ cung cấp thêm quãng đường di chuyển cho mỗi pound |

Hệ thống giảm xóc DiSus cho xe ổn định hơn |

|

Chi tiêu tiếp thị và xây dựng thương hiệu (2022) |

1.5 tỷ USD |

1 tỷ USD |

236 triệu USD |

3.9 tỷ USD |

6 tỷ USD |

|

Triển vọng trong tương lai |

Mở rộng ra thị trường nước ngoài và đặt mục tiêu sản xuất lên đến 600.000 xe mỗi năm |

Với nỗ lực vươn ra quốc tế,, mục tiêu là sản xuất 400.000 xe mỗi năm |

Mở rộng dòng sản phẩm và nhắm mục tiêu thị trường nước ngoài |

Đặt mục tiêu doanh số hàng năm là 20 triệu xe trong bối cảnh mở rộng quan hệ quốc tế |

Hướng đến thị trường quốc tế và tăng sản lượng ô tô |

Chỉ với 2% thị phần xe điện ở Trung Quốc, Nio có tiềm năng tăng trưởng đáng kể ở thị trường nội địa khi tăng sản lượng. Tiềm năng phát triển quốc tế thậm chí còn lớn hơn, xét đến việc công ty chỉ mới bắt đầu thiết lập hoạt động ở nước ngoài.

Ngoài ra, chương trình hoán đổi pin của Nio đã được chứng minh là một lợi thế cạnh tranh quan trọng. Bên cạnh việc làm cho những chiếc xe Nio có giá cả phải chăng hơn, chương trình này cho phép người lái xe tiếp thêm năng lượng cho xe của họ một cách nhanh chóng và điều này khuyến khích việc sử dụng xe điện bằng cách giảm bớt lo lắng về quãng đường di chuyển.

Nhưng hoạt động kinh doanh của Nio vẫn đang thua lỗh, điều này khiến công ty gặp bất lợi trước các đối thủ có lợi nhuận như Tesla và BYD trong việc tiếp cận tiền mặt để tài trợ cho các kế hoạch mở rộng. Hơn nữa, vì Nio đã tụt lại phía sau Tesla và BYD trong việc mở rộng ra quốc tế, nên hãng có thể gặp khó khăn trong việc bứt phá ở các thị trường nước ngoài, nơi những đối thủ này đã có lợi thế đi trước.

Cổ phiếu Nio có phải là một khoản đầu tư tốt vào năm 2023?

Nio (NYSE: NIO) theo sau Tesla và BYD về thị phần xe điện. Năng lực sản xuất của hãng cũng thấp hơn, điều này hạn chế việc chiếm thị phần và tính kinh tế theo quy mô. Nhưng Nio đang nỗ lực để bắt kịp những đối thủ này hoặc thậm chí vượt qua họ. Nio có kế hoạch tăng dòng sản phẩm của mình và tăng gấp đôi doanh số bán hàng vào năm 2023. Công ty đang mở rộng năng lực sản xuất, đồng thời mở rộng mạng lưới sạc và trao đổi pin để hỗ trợ sự phát triển của mình.

Giá cổ phiếu Nio đã giảm gần 70% vào năm 2022. Giá cổ phiếu này đã giảm 85% so với mức cao nhất mọi thời đại là 63 đô la. Sự giảm giá này mang đến cơ hội tuyệt vời cho các nhà đầu tư dài hạn đang tìm cách mua vào. Phố Wall có dự báo giá cổ phiếu Nio đồng thuận trong 12 tháng là khoảng 14 đô la, điều này cho thấy tiềm năng tăng giá hơn 60%. Cũng là cơ hội cho các nhà giao dịch kiếm lợi nhuận từ các biến động ngắn hạn của giá cổ phiếu Nio. Đầu tiên, có sự quan tâm ngắn hạn đáng kể đối với cổ phiếu Nio có thể gây ra sự biến động mạnh về giá cổ phiếu. Ngoài ra, hành động của Nio và các đối thủ cạnh tranh cũng đã ảnh hưởng đến giá cổ phiếu Nio.

Bạn có thể kiếm lợi nhuận từ các biến động ngắn hạn bằng cách giao dịch CFD cổ phiếu Nio. Trong giao dịch CFD, bạn kiếm được lợi nhuận từ việc dự đoán chính xác biến động giá của cổ phiếu mà không thực sự mua hoặc sở hữu cổ phiếu. Nếu bạn đang muốn giao dịch CFD cổ phiếu Nio, hãy thử nền tảng giao dịch CFD VSTAR. VSTAR có yêu cầu tiền nạp tối thiểu hợp lý, phí giao dịch thấp và thực hiện giao dịch nhanh chóng. Hơn nữa, nền tảng này được CySEC quản lý hoàn toàn.

Kết luận

Nio (NYSE: NIO) có triển vọng tăng trưởng dài hạn sáng sủa khi tăng năng lực sản xuất, mở rộng dòng sản phẩm với các mẫu ô tô mới và thâm nhập thị trường nước ngoài. Công ty cũng có cơ hội thu được nhiều lợi nhuận hơn trong tương lai khi năng lực sản xuất được mở rộng mang lại hiệu quả kinh tế theo quy mô và đổi mới công nghệ mang lại hiệu quả hoạt động.

Vấn đề đối với Nio là hãng phải đối mặt với sự cạnh tranh gay gắt để giành thị phần xe điện. Các đối thủ như Tesla và BYD có hoạt động phát triển hơn và bảng cân đối kế toán mạnh hơn, cho phép họ châm ngòi cho cuộc chiến giá cả có thể cản trở nỗ lực tăng trưởng của Nio.

FAQ

Những thách thức và rủi ro mà Nio phải đối mặt trong tương lai là gì?

Nio dễ bị tổn thương trong cuộc chiến giá cả với Tesla và BYD, những công ty có năng lực sản xuất lớn hơn cho phép đạt được quy mô kinh tế lớn hơn.

Làm cách nào tôi có thể giao dịch Nio CFD với VSTAR?

Mở tài khoản VSTAR và chọn giao dịch CFD cổ phiếu Nio. Nếu bạn chưa quen với giao dịch CFD, hãy cân nhắc bắt đầu bằng tài khoản demo để kiểm tra kỹ năng của mình.

*Lưu ý: Nội dung của bài viết này chỉ dành cho mục đích học tập và không thể hiện quan điểm chính thức của VSTAR, cũng như không thể được sử dụng như một lời khuyên đầu tư.