Turo 于 2022 年 1 月首次提出 IPO 计划,当时它向 SEC 秘密提交了 S-1。此举的时机反映了 Turo 的雄心,即利用汽车共享服务不断增长的需求和共享经济的更广泛趋势。 Turo 在 16 轮融资中筹集了超过 5.23 亿美元的资金,包括最近于 2022 年 4 月进行的 3500 万美元的 F 轮融资,在消费者采用率不断提高的推动下,Turo 的增长轨迹一直强劲。

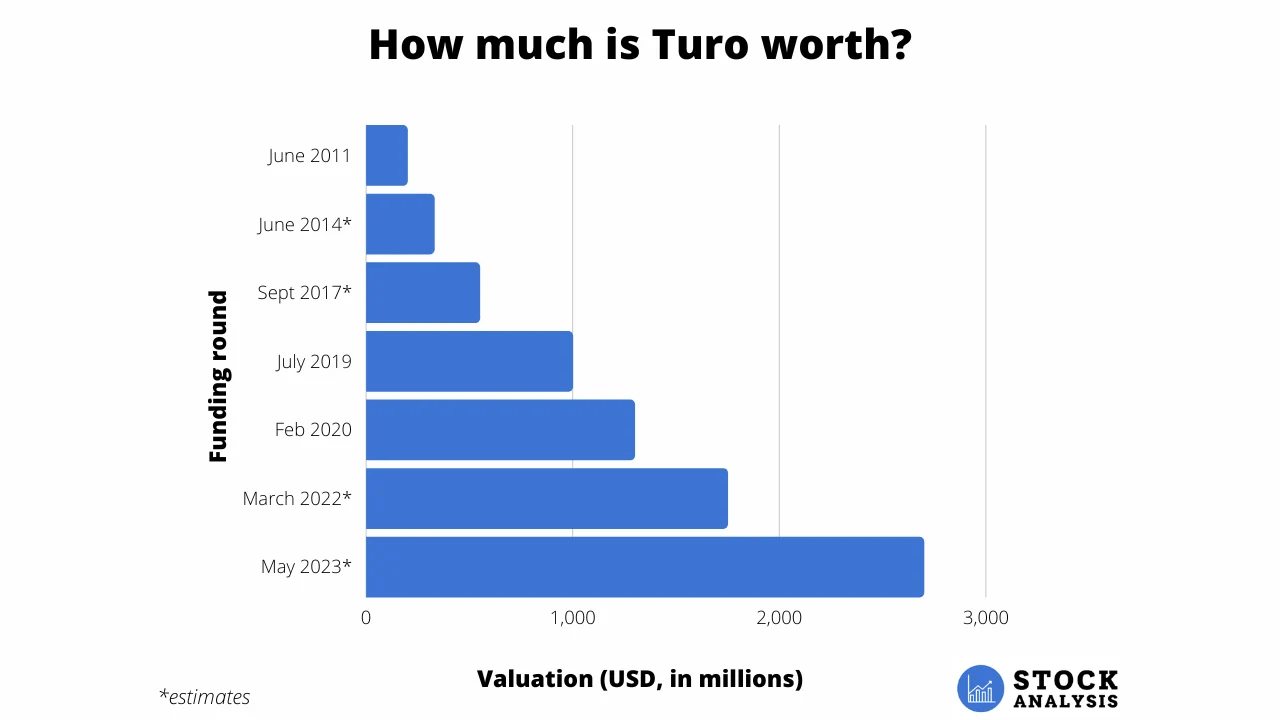

由于 Turo 独特的商业模式提供了点对点的汽车租赁平台,吸引了看到不断扩大的汽车共享市场潜力的消费者和投资者,此次 IPO 引起了极大的兴趣。此外,Turo 的估值约为 27 亿美元,加上其稳健的收入增长,使其成为技术驱动的移动领域一项有前景的投资。

由于 Turo 独特的商业模式提供了点对点的汽车租赁平台,吸引了看到不断扩大的汽车共享市场潜力的消费者和投资者,此次 IPO 引起了极大的兴趣。此外,Turo 的估值约为 27 亿美元,加上其稳健的收入增长,使其成为技术驱动的移动领域一项有前景的投资。

资料来源:sec.gov

一.Turo是什么

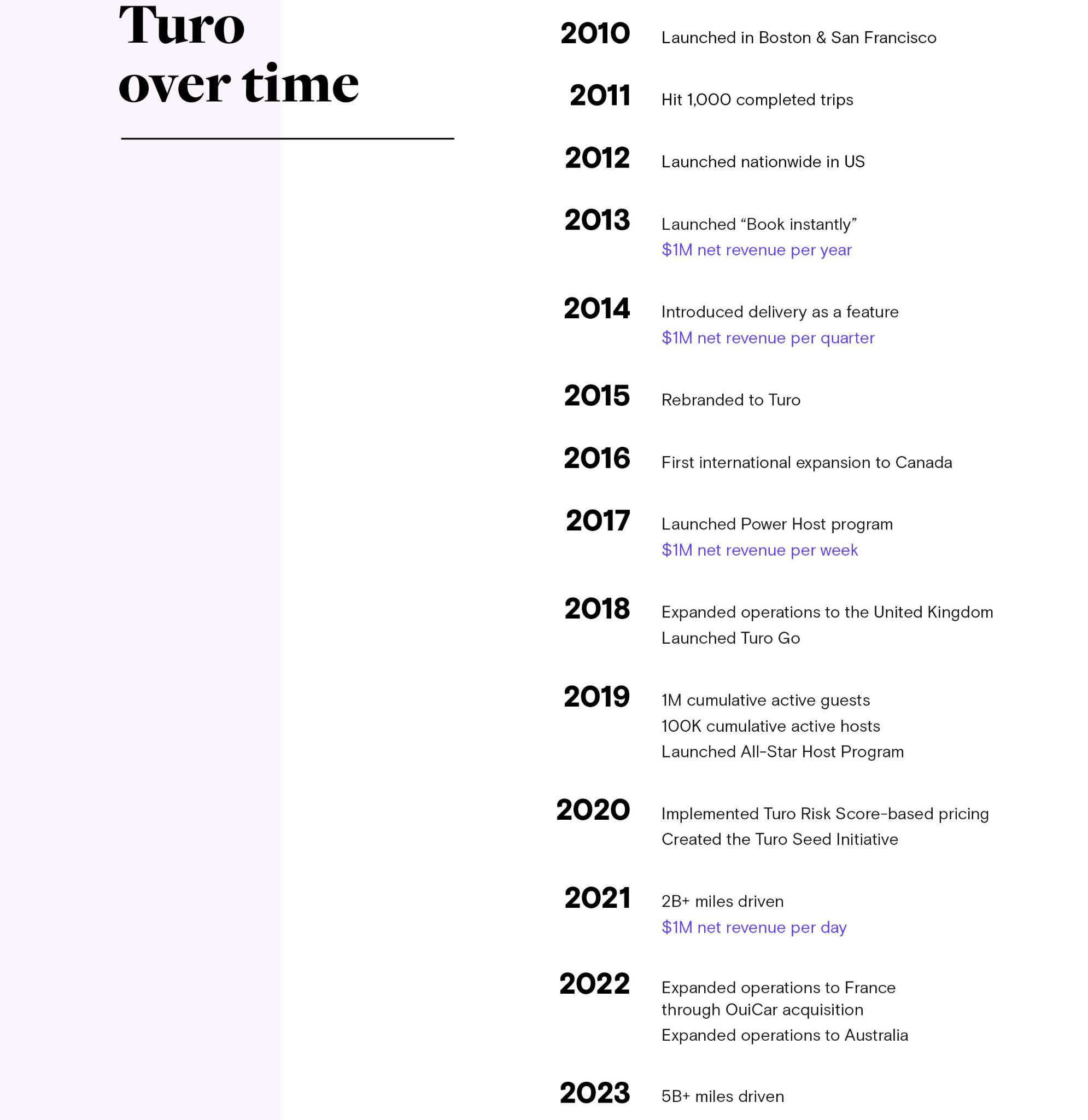

Turo 最初由 Shelby Clark 于 2009 年 8 月创立,当时名为 RelayRides,是一个开创性的点对点汽车共享市场。该公司总部位于加利福尼亚州旧金山萨特街 111 号,于 2016 年 3 月更名为 Turo。其成立的目的是提供传统汽车租赁服务的创新替代方案,让车主(主人)将车辆出租给用户(客人)不同的持续时间,从短期到长期。该模式利用未充分利用的个人车辆,将其转化为创收资产。

资料来源:sec.gov

商业模式和核心服务

Turo 运营轻资产商业模式,这意味着它并不拥有其平台上列出的车辆。相反,它提供了一个市场,车主可以在其中列出他们的车辆并设置可用性和定价等条款,而用户可以浏览和预订满足其特定需求的车辆。该平台旨在满足广泛的用例,包括日常通勤、家庭度假,甚至长期租赁。截至 2023 年 12 月 31 日,Turo 拥有约 170,000 名活跃主机、360,000 条活跃车辆列表和 350 万活跃客人。该平台独特的产品和地理覆盖范围(横跨美国、英国、加拿大、澳大利亚和法国)使其成为点对点汽车共享行业的领导者。

资料来源:sec.gov

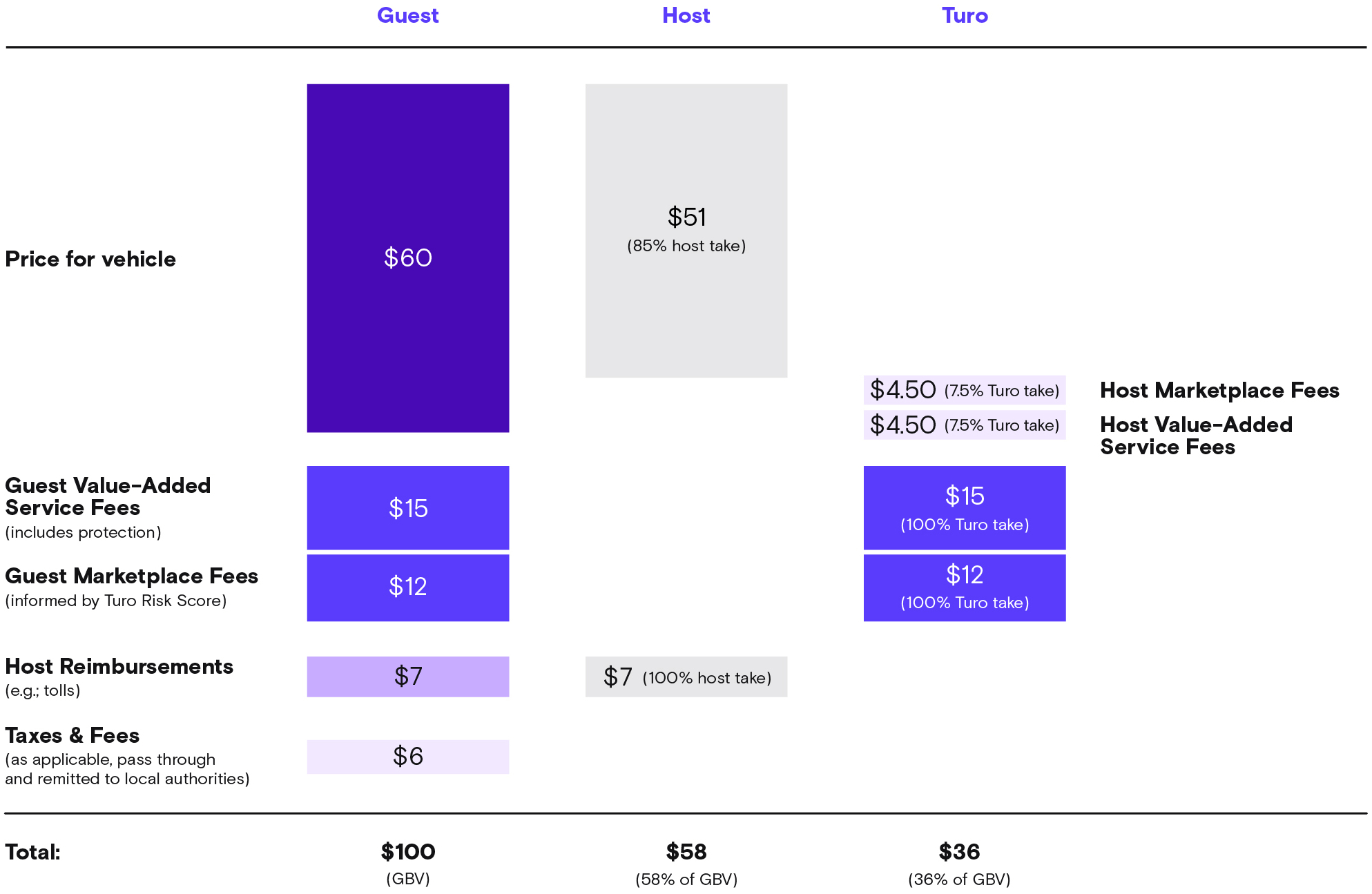

Turo 的收入来源主要来自市场费用和增值服务费,其中包括客户支持、路边援助和保护计划。 Turo 上的房东范围从拥有一辆车的个人到小型企业主以及拥有 10 辆或更多车辆的车队的专业房东。该公司专注于有机增长,在强大的品牌亲和力和重复使用的支持下,到 2023 年,89% 的网站流量都是有机的。

所有权

Turo 是一家私营公司。具体投资者包括 August Capital、IAC、SK Holdings、Kleiner Perkins、Manhattan Venture Partners 和 Allen & Company。

二.Turo 财务状况

Turo 收入增长

尽管盈利能力和利润率存在一些波动,但 Turo 的财务业绩显示出快速增长。 2021 年,Turo 实现收入 4.69 亿美元,同比大幅增长 213%。这一增长的推动因素是疫情对 Turo 服务需求的积极影响,以及车辆短缺导致的租金上涨。然而,随后几年增速放缓,2022 年收入增长 59% 至 7.466 亿美元,2023 年仅增长 18% 至 8.797 亿美元。增长率从2021年的213%下降到2023年的18%,反映出随着疫情影响的减弱,市场趋于稳定。

Turo盈利吗?

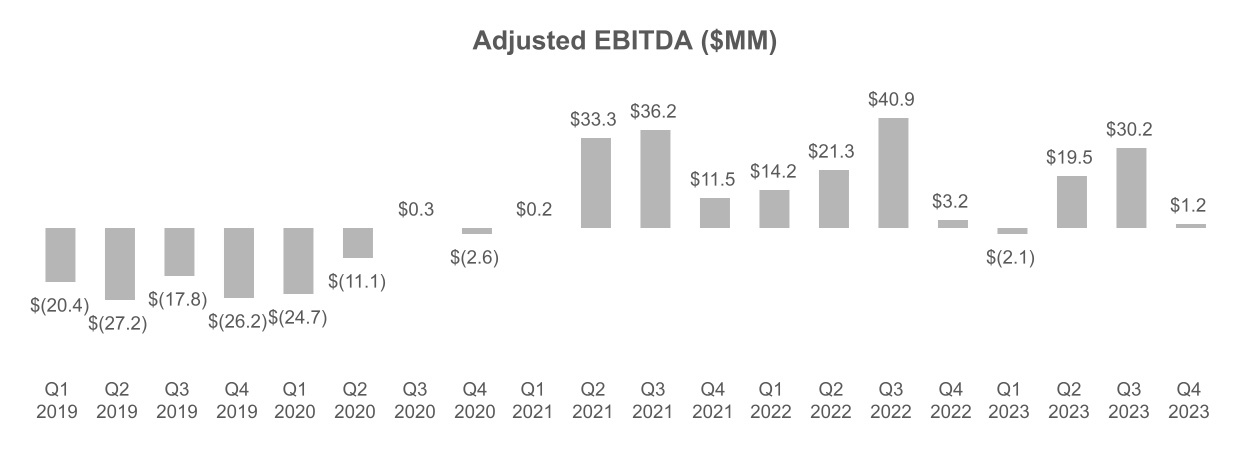

尽管收入增长强劲,但 Turo 的盈利能力仍举步维艰。 2021年,该公司净亏损4040万美元,但在2022年扭亏为盈,净利润为1.547亿美元。然而,2023年盈利能力再次下滑,净利润大幅下降至1470万美元,表明维持利润率面临挑战。调整后的 EBITDA 数据突显了盈利能力的下降,该数字从 2021 年的 8110 万美元降至 2023 年的 4880 万美元。

资料来源:sec.gov

资料来源:secondmeasure.com

主要财务指标

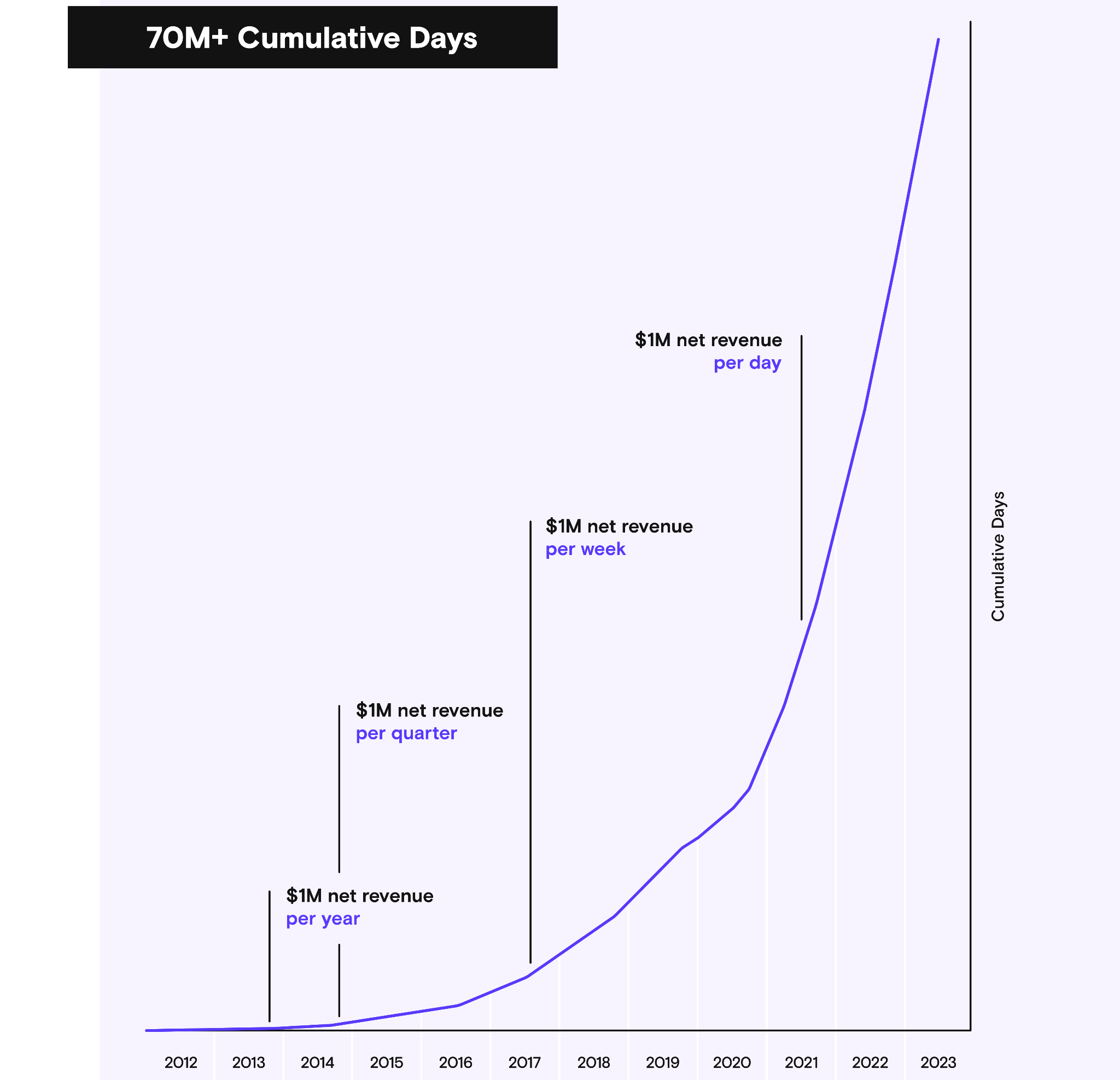

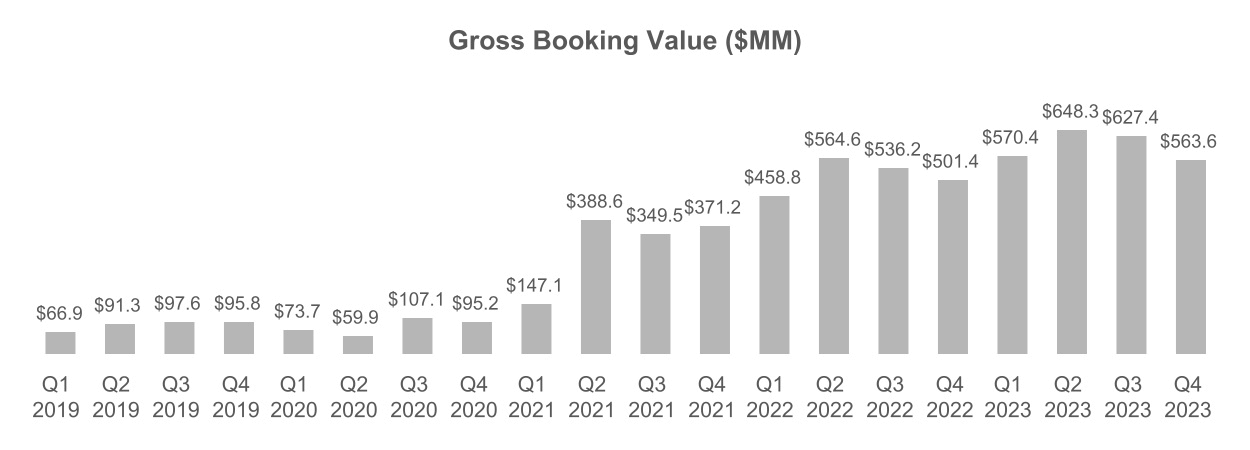

关键业务指标也反映了 Turo 的扩张。该平台在 2023 年的预订天数为 2,440 万天,高于 2022 年的 1,910 万天和 2021 年的 1,090 万天。这一增长与总预订价值 (GBV) 的增长相一致,总预订价值 (GBV) 从 2022 年的 20.6 亿美元增至 2023 年的 24.1 亿美元。 ,GBV增速也有所放缓,突显该公司在维持早期快速扩张方面面临的挑战。

资料来源:sec.gov

Turo 的平台获得了显着的用户参与度,到 2023 年底,约有 370 万活跃客人和 170,000 名活跃房东。尽管参与度很高,但增长放缓和盈利能力下降引发了人们对 Turo 商业模式在竞争激烈的市场中的长期可持续性的担忧。汽车共享市场。

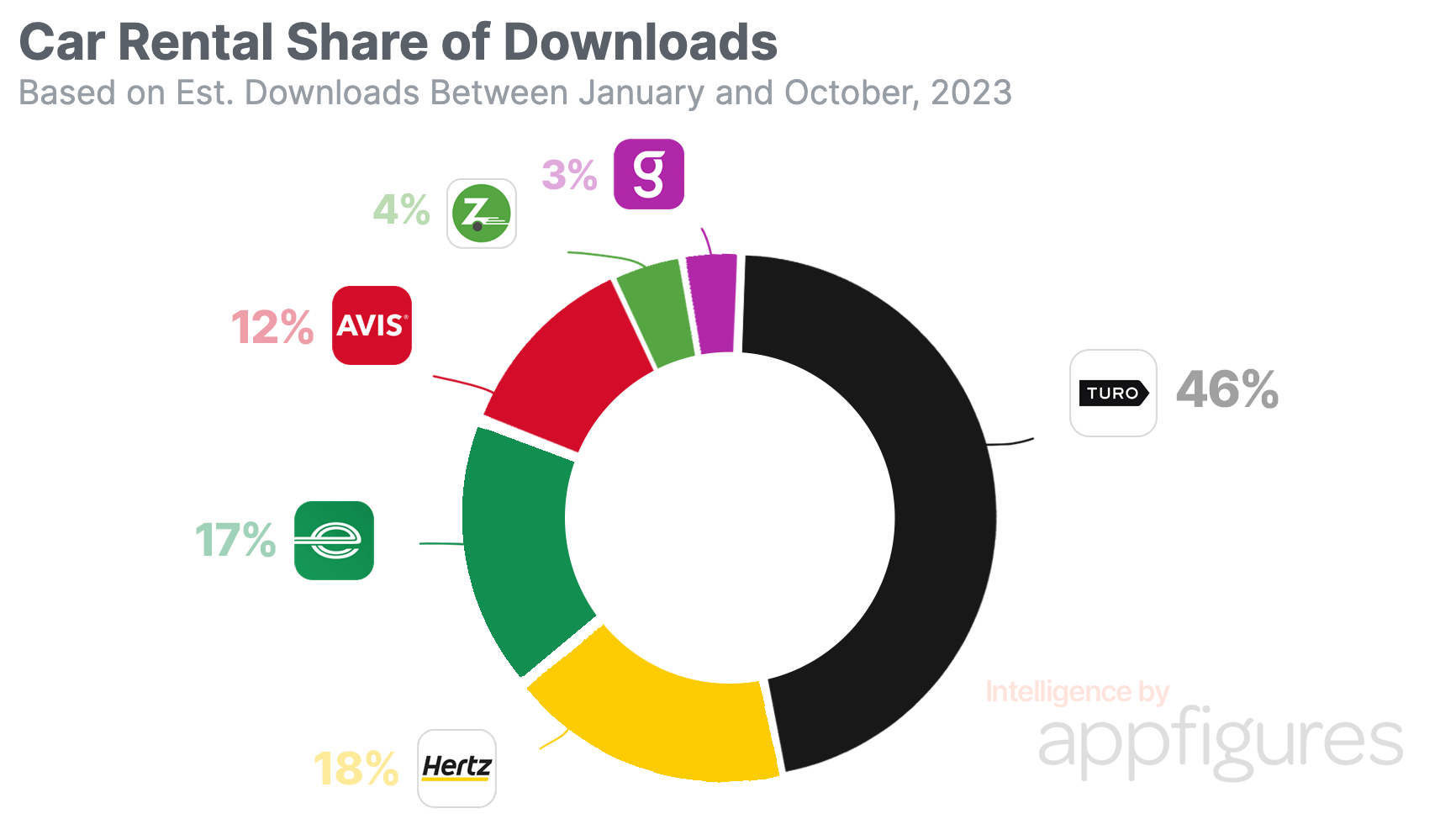

资料来源:appfigures.com

三.Turo IPO:机遇与风险

A. 盈利潜力和增长前景

Turo 在 1720 亿美元的巨大潜在市场 (TAM) 中运营,提供了巨大的盈利潜力和增长前景。 TAM 包括北美(850 亿美元)、欧洲(600 亿美元)和世界其他地区(270 亿美元)。可服务可寻址市场 (SAM) 价值 1,130 亿美元。以保守的方式衡量长期机会。

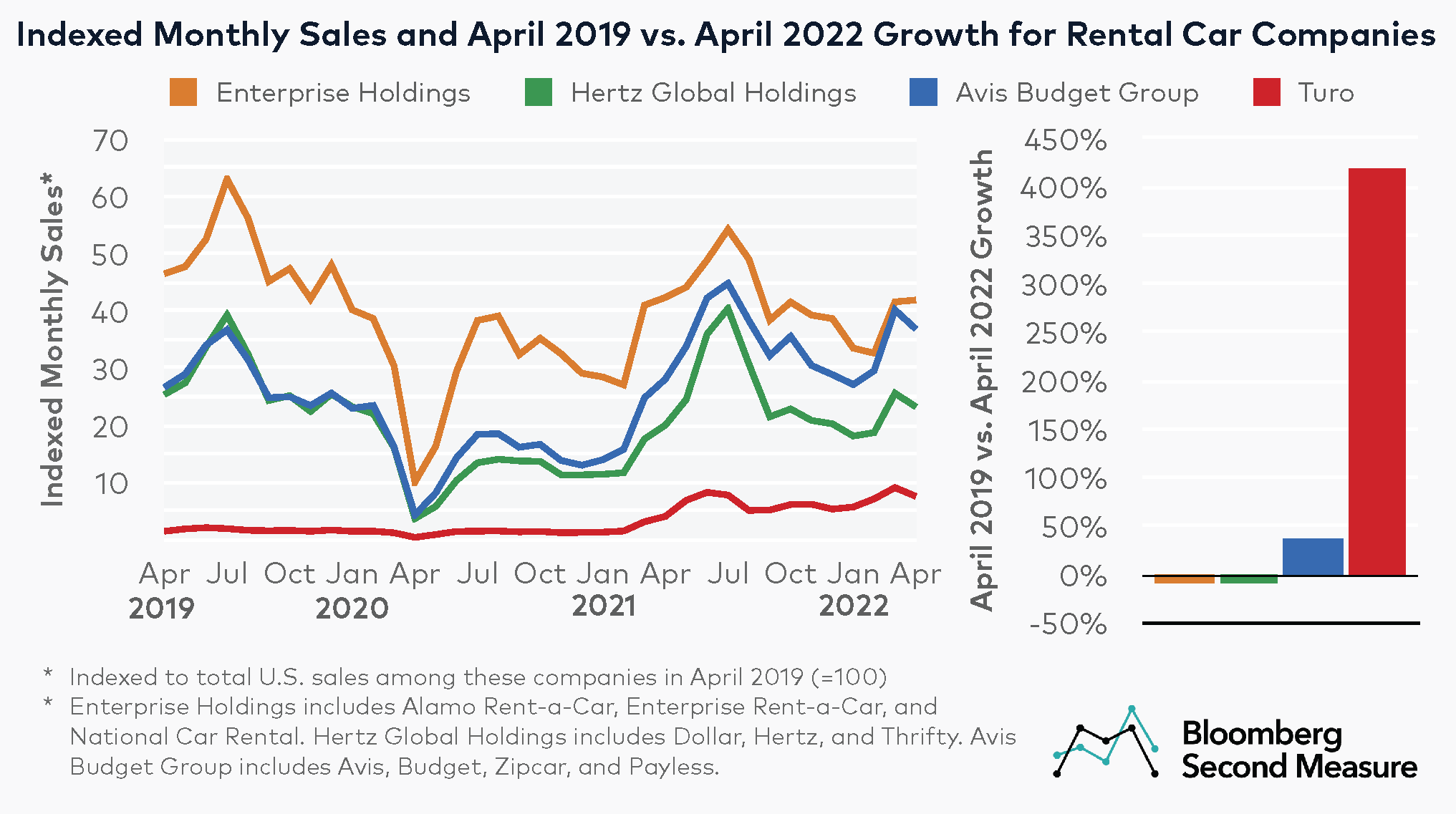

这个点对点汽车共享平台具有独特的竞争优势,尤其是相对于 Hertz 和 Avis 等传统租赁公司以及 Getaround 等直接竞争对手。 Turo 的平台拥有超过 360,000 辆活跃车辆列表,这一数字同比增长 12%,凸显了其不断扩大的市场影响力。

Turo 的主要竞争优势之一是其多样化且独特的库存,拥有 1,600 种独特的品牌和型号。这使得 Turo 能够充分利用消费者对多样化和个性化旅行体验的需求,而传统租赁公司很难提供这种体验。利用机器学习推出无限搜索和个性化内容进一步增强了 Turo 的用户体验,使客户能够不受地点或日期限制地从多样化的库存中浏览和选择。

多项战略举措增强了 Turo 的增长前景。该公司正在积极拓展新市场并增强其服务产品,例如推出电动汽车(EV)租赁以及与汽车制造商和旅行平台建立合作伙伴关系。这使得 Turo 能够满足对可持续出行选择不断增长的需求,并符合更广泛的电气化行业趋势。截至 2023 年 12 月 31 日,电动汽车约占 Turo 车辆列表的 9%。

此外,Turo 通过 Turo Host Services 与保险公司建立合作伙伴关系,有助于缓解主机面临的重大运营挑战之一——车辆融资和保险。这不仅有助于留住现有主机,还有助于吸引新主机,因为 Turo 的主机已在该平台上赚取了超过 40 亿美元的收入。即时预订和稍后付款等功能的引入,以及新的被动收入托管计划,进一步促进了无缝的用户体验,有可能推动更高的重复使用率和主机保留率。

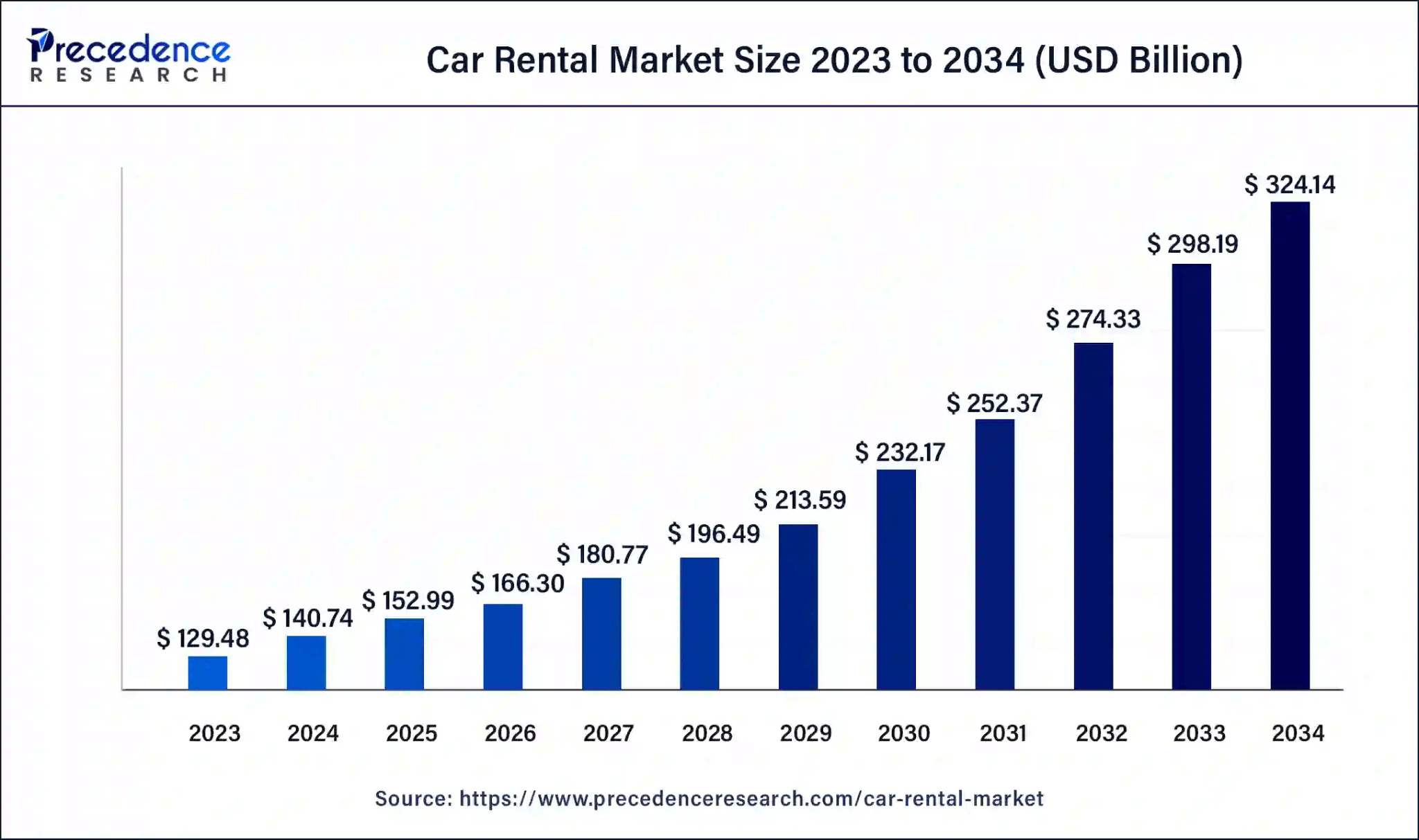

根据princenceresearch.com的数据,2024年全球汽车租赁市场规模为1410亿美元,按复合年增长率8.7%计算,到2034年可能达到3240亿美元。

资料来源:priorenceresearch.com

B. 弱点和风险

然而,Turo 面临着市场饱和和旅游业周期性的风险。经济衰退、利率上升和通货膨胀可能会影响消费者支出和东道国盈利能力,特别是在汽车融资成本增加的情况下。此外,Turo 的盈利能力与其维持和发展东道主和客户群的能力密切相关,而这在需求波动的竞争市场中可能会面临挑战。

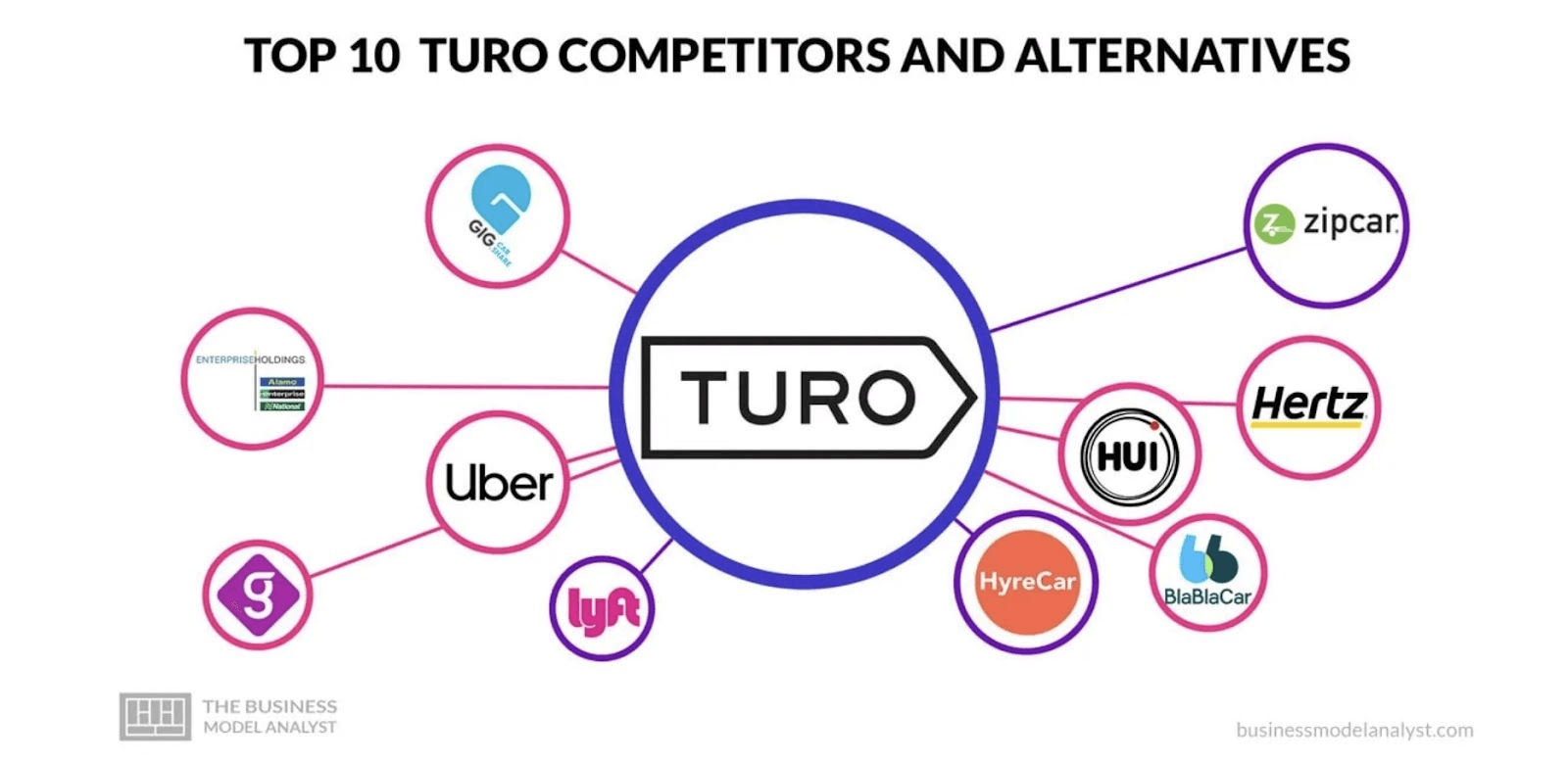

Turo竞争对手

Turo 面临着来自点对点和传统汽车租赁服务的竞争。直接竞争对手包括 SnappCar 和 HyreCar,它们提供类似的汽车共享平台。 HyreCar 专门为拼车和送货司机租赁车辆,而 SnappCar 的功能与 Turo 类似。 Hertz 和 Enterprise 等传统汽车租赁公司也构成了威胁,它们在许多国家/地区提供广泛的车队。此外,Uber 和 Lyft Rentals 通过他们的应用程序提供类似的服务,而拥有其车队的 Zipcar 是另一种选择。 BlaBlaCar 专注于长途拼车,GIG Car Share 服务于加州的特定地区。

资料来源:tickernerd.com

四.Turo 首次公开募股详情

A. Turo IPO 日期

点对点汽车共享公司 Turo 预计将于 2024 年中后期上市。虽然具体日期尚未最终确定,但该公司的 S-1 文件表明 IPO 可能会在此时间范围内进行。

B. Turo 估值

Turo 对其即将进行的 IPO 的估计估值约为 27 亿美元。这一估值反映了该公司在新兴的汽车共享平台市场中的增长。 Turo 在 16 轮融资中筹集了总计 5.23 亿美元的资金,其中主要捐款包括 2019 年 7 月的 2.5 亿美元 E 轮融资。这些轮次的重要投资者包括 IAC、SK Holdings、Kleiner Perkins 和 August Capital。值得注意的是,该公司于 2022 年 4 月进行的最新一轮融资筹集了 3500 万美元,进一步支持其扩张努力。

资料来源:stockanalysis.com

C. 股权结构及分析师意见

此次首次公开募股预计将发行大量股票,但具体数量尚未披露。鉴于 27 亿美元的估值,分析师预计其市值将非常可观。股价尚未确定,但早期猜测表明,这将与公司强劲的收入增长保持一致,预计每年收入达 8.8 亿美元。然而,截至 2023 年 12 月 31 日,其有形账面净值(赤字)为(3.218)亿美元或每股(19.97)美元。

Turo 的股权结构很复杂,混合了普通股和可赎回可转换优先股。截至2023年12月31日,约有9190万股可赎回可转换优先股,将在首次公开募股前自动转换为普通股。此外,还有大量期权和限制性股票单位 (RSU) 可能会稀释 IPO 后的股价,具体取决于其行使和归属条件。具体而言,大约有 1,320 万份期权,加权平均行使价为每股 8.25 美元,还有 830 万份 RSU。

鉴于 Turo 在不断增长的市场中处于领先地位,分析师对 Turo IPO 持谨慎乐观态度。然而,对盈利能力和竞争格局的担忧仍然存在。一些投资研究报告表明,Turo 的盈利之路仍不确定,IPO 时的市场状况可能会严重影响该股的表现。

五. 如何交易 Turo IPO 和 Turo 股票

获得 Turo IPO 股票

要购买 Turo IPO 的股票,潜在投资者应首先在有权购买 IPO 股票的公司开设经纪账户。例子包括 Fidelity、Charles Schwab 等传统经纪商,或 Robinhood 等新平台,这些平台通常提供 IPO 的机会。一旦您的账户设立完毕,请监控您的经纪人关于 Turo IPO 的通信,因为他们将提供有关如何申请股票的详细信息。然而,IPO 股票通常是根据账户规模和交易历史等因素进行分配的,因此对于较小的投资者来说,可用性可能会受到限制。

Turo IPO 和 Turo 股票交易策略

交易 Turo IPO 时,策略应关注短期收益或长期投资潜力。对于短期策略,投资者可能会考虑“IPO流行”,即由于需求旺盛,股票往往在交易首日飙升。这种方法包括尽早购买股票并快速出售以获取利润。对于长期战略,投资者应评估 Turo 的基本面、市场地位和增长前景,并可能持有该股票以利用该公司未来的扩张。然而,考虑到首次公开募股的波动性,建议采取谨慎风险管理的平衡方法。

交易 Turo 股票的方式

Turo 股票公开交易后,除了直接购买股票之外,还有多种交易方式:

- 交易所交易基金(ETF): 投资者还可以通过专注于科技或移动公司的 ETF 间接购买 Turo。这种方法提供了多元化,降低了投资单一 IPO 股票的相关风险。

- 差价合约(CFD): 差价合约允许交易者在不拥有实际股票的情况下推测 Turo 股票价格走势。这种方法可以发挥杠杆作用,增加潜在收益,但也增加风险。 VSTAR 是一个以其多样化金融工具而闻名的交易平台,提供通过差价合约交易 Turo 股票的能力。这种灵活性可以吸引短期交易者和寻求长期投资机会的人。

通过利用这些方法,投资者可以根据自己的风险承受能力和投资目标调整投资 Turo 股票的方法。