标准普尔 500 指数是美国股市健康状况以及更广泛经济格局的晴雨表。要对标普500指数进行前瞻性基本面分析,我们必须深入研究最新的美国消费者价格指数(CPI)2023 年 9 月数据 。在此过程中,我们将评估当前的经济状况,剖析潜在的未来情景,最重要的是,评估它们对标准普尔 500 指数的影响。

当前经济概况

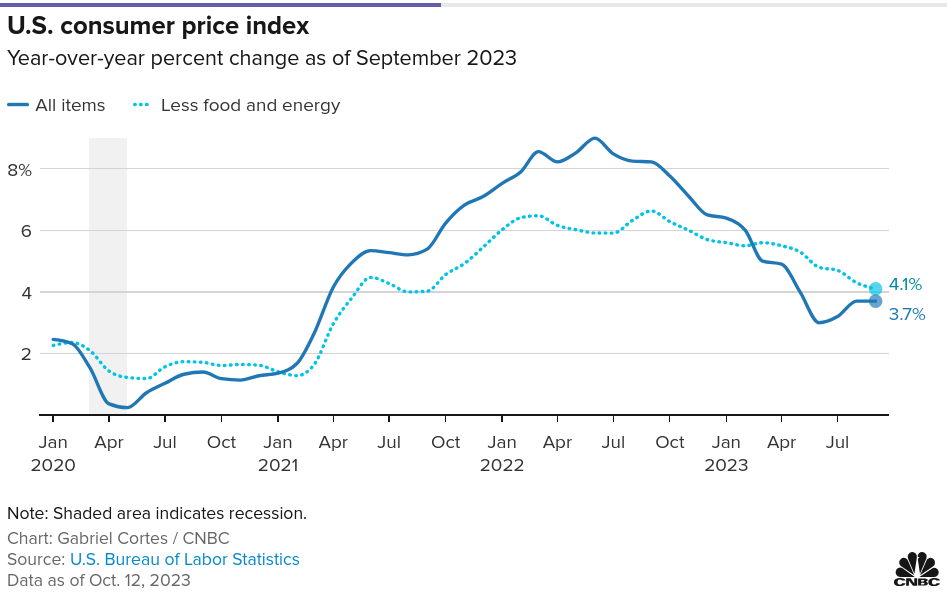

2023 年 9 月最新 CPI 报告揭示了一些值得注意的趋势。居民消费价格环比上涨0.4%,略高于市场普遍预测的0.3%。同比上涨3.7%,超出预期的3.6%。然而,有必要仔细审查核心消费者物价指数,它不包括挥发性食品和能源成分。本月核心CPI上涨0.3%,完全符合预期,但较12个月上涨4.1%。这些数字凸显了整个经济领域持续存在的通胀压力。

来源:CNBC

推动CPI的因素

住房成本:近期通胀上升的主要驱动因素是住房成本。 它们对CPI整体涨幅的贡献超过50%。 值得注意的是,租金和业主等效租金均大幅上涨。 这反映了持续的房地产市场动态,部分原因是需求增加和建筑材料短缺等供应方限制。

能源价格:尽管主要能源成分在 9 月份表现出好坏参半的动态,但能源指数整体上在 9 月份上涨了 1.5%。 继上月大幅上涨 10.6% 后,9 月份汽油价格显着上涨 2.1%。 这种波动暗示了能源价格对地缘政治事件和供需失衡的敏感性,这可能会造成通胀压力。

食品成本:9月份食品指数也小幅上涨0.2%。 有趣的是,家庭食品指数仅上涨了 0.1%,这表明消费者为外出就餐支付了更多费用,这可能是由于餐馆价格上涨。 尽管如此,与住房和能源成本的大幅上涨相比,粮食价格的小幅上涨还是让人松了口气。

美联储的困境

美联储发现自己正处于一个关键时刻,9 月份的会议纪要就证明了这一点。 尽管担心通胀和挥之不去的上行风险,委员会还是选择不加息。 美联储立场和市场预期的这种差异对于理解潜在的市场波动至关重要。 重要的是要考虑到,自会议纪要发布以来,美国国债收益率飙升,一度达到 16 年来的高点。

利率和市场预期

几位美联储官员表示,收益率的上升可能会消除进一步收紧政策的必要性。 目前市场定价意味着央行在年底前加息的可能性很小。 此外,市场预期美联储可能会在 2024 年底前将关键借款利率降低约 0.75 个百分点。美联储历史政策立场与当前市场情绪之间的巨大背离可能会对股市产生重大影响 。

对标准普尔 500 指数的主要影响

利率:标准普尔 500 指数的表现很大程度上受到利率环境的影响。 如果美联储比目前预期更早、更积极地加息,可能会导致市场调整。 较高的利率通常会导致股票估值较低,因为它们会增加借贷成本并降低未来现金流的现值。

收益报告:即将发布的企业收益报告将至关重要。 他们将提供有关企业如何应对通胀上升带来的成本压力的见解。 如果企业能够在不牺牲盈利能力的情况下将价格上涨转嫁给消费者,这可能会减轻对未来收益的担忧并支撑股价。

投资者情绪:投资者对数据发布和美联储政策决定的反应至关重要。投资者情绪会造成短期市场波动,衡量市场对经济和政策消息的解读至关重要。

通胀预期:核心CPI(不包括食品和能源价格)持续高通胀。过去一年核心通胀率稳定在 4.1%,这引发了人们的疑问:这些压力是否确实如美联储此前所表示的那样是暂时的,或者是否具有更持久的影响。

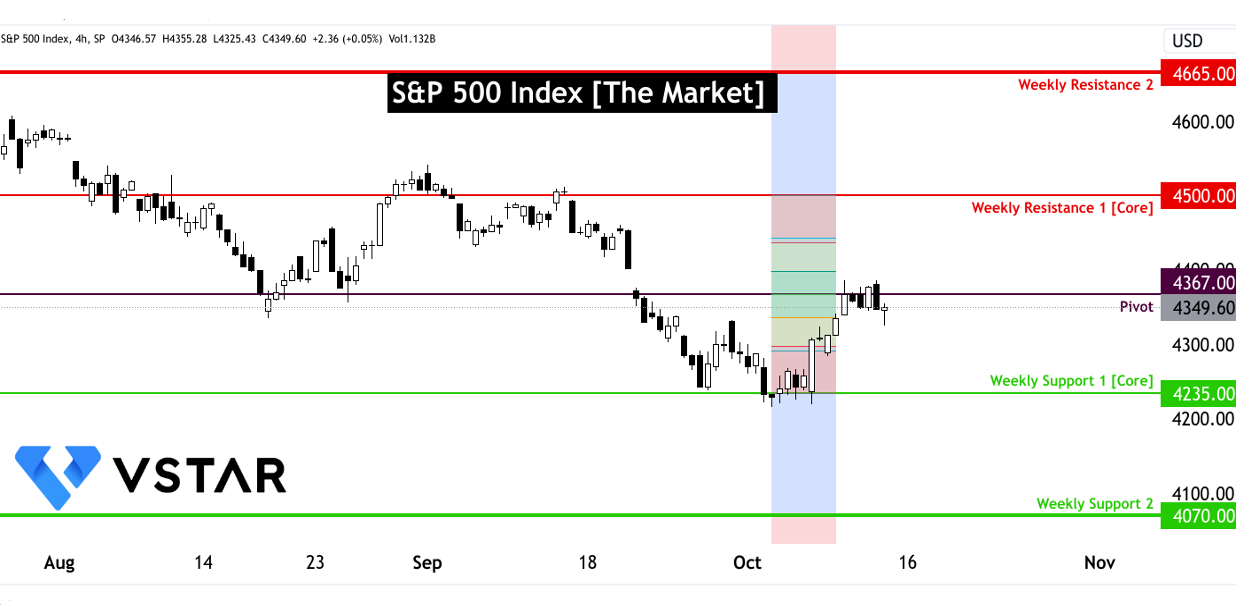

标准普尔 500 指数短期走势的技术角度可以理解如下:

来源:tradingview.com

总而言之,2023 年 9 月的 CPI 数据生动地描绘了当前的经济状况和未来的挑战。标准普尔 500 指数的未来轨迹取决于多种因素的复杂相互作用。美联储的政策、企业盈利、投资者情绪和不可预见的事件都是影响该指数走势的重要因素。